資金繰り表とは|エクセルで作成する方法とポイントについて解説

公開日:2019年06月04日

最終更新日:2022年07月11日

目次

この記事のポイント

- 資金繰り表とは、貸借対照表や損益計算書からは分からない資金の流れを示す表のこと。

- 中小企業こそ、資金繰り表は作成するべき。

- 銀行融資の際には、資金繰り表は必ず要求される。

資金繰り表とは、貸借対照表や損益計算書からは分からない資金の流れを示す表のことです。

貸借対照表では期末の残高を把握することはできますが、期中でどのように資金を調達して返済していたのかまでは把握することはできず、また、損益計算書では一定の期間に得た利益を把握することはできても、その背景にある資金がどのように動いたかまでは見ることはできません。

資金繰り表は、月次で作成して資金収支に関して視覚化することで、リアルタイムで実際の数値を把握することができ、会社経営を計画的に実施できるようになります。

資金繰り表とは

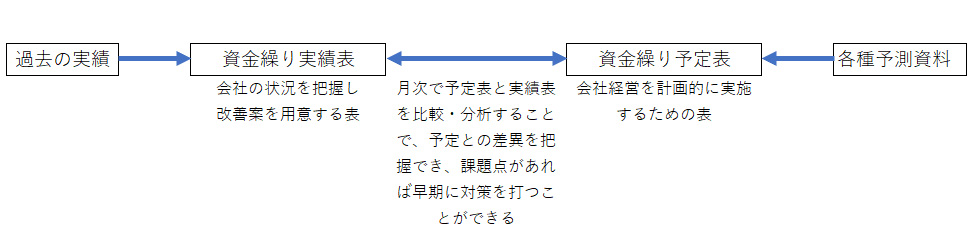

資金繰り実績表とは、過去の実績から会社の状況を把握し、会社経営に伴う資金がどのように動いたかを示す表です。

実際の資金の流れは、貸借対照表と損益計算書からは把握することができません。たとえば、損益計算書を見れば一定期間の利益を知ることはできますが、その背景にある資金の動きを読みとることはできません。さらに、会計上の利益がすべて資金となるわけではなく、逆に会計上は利益が出ていなくても資金が増加することもあります。

資金繰り表は、大きく「資金繰り実績表」と「資金繰り予定表」の2つに分けることができます。

「資金繰り予定表」とは、過去の実績から資金繰り実績表を作成し、比較・分析することで作成される表です。一方「資金繰り予定表」とは、会社経営に伴う資金の動きの実績を見る表です。

資金繰り予定表は、資金繰り実績表と比較・分析をすることで、予定との差異を把握することができ、今後を見越した資金の収入と支出を調整し、必要な施策を予め検討することが可能となります。

|

(1)資金繰りはなぜ必要か

会社経営においては、取引先などの外部の経営環境が変化することは珍しくありません。つまりどの会社でも、ある日当然資金不足に陥ってしまう可能性があるということになります。

たとえば、売上取引がすべて現金取引であれば売上高の計上=資金の増加になりますが、会社間取引では売上計上時に資金が回収されるケースはあまりなく、売上を計上した翌月、翌々月に資金を回収するケースがほとんどです。

これは、会計上利益の算定が入金の有無に関係なく売上を計上する考え方であり、実際の資金の回収および支払いの時期が相違するからです。

つまり、売上を計上しても資金が不足する状況になる可能性があるということです。

資金が不足すれば、人件費や地代家賃といった経費の支払いや仕入れをすることができなくなるうえに、借入金の返済もできなくなります。

金融機関や取引先は、いつまでも返済を待ってくれませんので、返済が不能であれば会社は倒産してしまいます。

このような状況を回避するためには、日頃から収入と支出を把握し資金の流れを継続的に管理して、不測の事態に備えることが大切です。資金繰り表で資金管理を行うことで、資金繰りの状況をすぐに把握することができるようになるので、必要に応じて資金調達を行うなど迅速な対応が可能となります。

(2)資金繰りの調整はどのような時に必要か

事業を行ううえでは、売上代金を回収する前に、原材料の支払や人件費の支払いなど、経費の払い期限が先になる状況が多くあります。

そのため、資金繰り表を利用して、売上代金の回収時期とさまざまな経費の支払時期を考慮し、資金繰りが不足しないように調整することが必要です。

資金不足を解消するためには、売上代金の回収時期をなるべく早くして、経費の支払時期を遅くすることなどの工夫が必要ですが、現実的には取引先との関係上から、回収時期や支払時期を変更するのは難しいのが実情です。

支払を先にしなければならない場合には一時的に資金不足になるため、必要資金を調達しなければならなくなります。

そこで、必要資金を調達する前には資金繰りを常に把握し、迅速かつ適切な対応を行うことが重要となるのです。

(3)中小企業こそ資金繰り表が必要な理由

中小企業の経営者は、とにかく売上を上げることばかりに注視して、資金繰りについてはあまり関心を払わない方がいます。つまり、マーケティングには強いが財務には弱いのです。しかし、会社をつぶさないためには、翌月、翌々月、半年先に会社の資金がとのような状態になっているのかを把握しておくことは大変重要です。

資金繰り表を作成し、常に予定と実績の動きを把握して自社の資金繰りを理解すれば、資金不足が生じないように事前に手を打つことが可能となるからです。

(4)過去3年分の通帳を見るだけでも過去の資金繰りはイメージできる

資金繰り表を作成するためには、簿記の知識が必要です。したがって、簿記の仕訳をイメージできないと資金繰り表の作成は難しく感じるかもしれません。

そのような時には、まずは過去3年分の通帳で主要なポイントだけをチェックし、過去の資金繰りをイメージしてみましょう。

過去3年分の通帳を見ながら、売上、経営利益、現預金の残高、借入金の残高を月ごとにグラフ化します。そうすれば、会社が過去どのような状態であったのかを把握することができます。通帳の月末残高は、会社のキャッシュフローとします。

そうすれば、「売上は順調に伸びている」「預貯金の残高は増えている」など、過去の資金繰りを視覚化することができます。

(5)資金繰り表と試算表は融資のマスト条件

資金繰り表は、資金繰りを把握し資金不足を回避するために必要な表ですが、金融機関から融資を受ける際にも、資金繰り表が要求されることが増えました。

銀行から資金繰り表の提出を要求されれば、提出しないことには融資審査を先に進めてもらうことはできません。

この時提出する資金繰り表で最も重要なピントは、経常収支をプラスにすることです。経常利益がマイナスで財務収支のプラスでそれを補っている資金繰りでは、経常収支の赤字を銀行などからの借り入れで補っていることになってしまうからです。

また、この時にはあわせて銀行側になぜ融資の必要があるのかを分かりやすく説明できるよう準備をしておくことも必要です。

融資前にあわてて準備することがないよう、日頃から資金繰り表を作成し適切に資金管理をしておきたいものです。

資金繰り表の作成方法

自ら紙に書き起こすことはもちろん、パソコンを使って簡単に作成することもできます。

資金繰り表は、できれば月次で税理士に作成を依頼し確認することをおすすめしますが、自社内で簡易的な表を作成することもできます。

(1)資金繰り表は3~6カ月先を予見する

過去の資金繰り表を作成していない場合でも、可能な限り過去の資金繰り実績表を作成しましょう。その余力がない場合でも、前述したとおり過去3年分の通帳を見て大まかな資金繰りをイメージし、3~6カ月先の資金状況を予見できる資金繰り表を作成してみましょう。

どのタイミングで売上が計上されるか、利益が上がるか、赤字になるのかを予見することができれば、資金調達するタイミングが分かりますし経費を削減することでどれだけ資金繰りを改善することができるかも分かります。

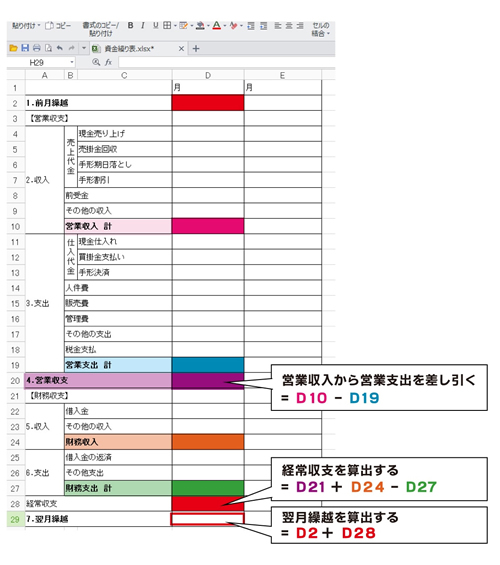

(2)資金繰り表をエクセルで作成する方法

資金繰り表のフォーマットは特に決まっていませんが、エクセルでも簡単に作成することができます。

|

①計算式を入力します。

|

|

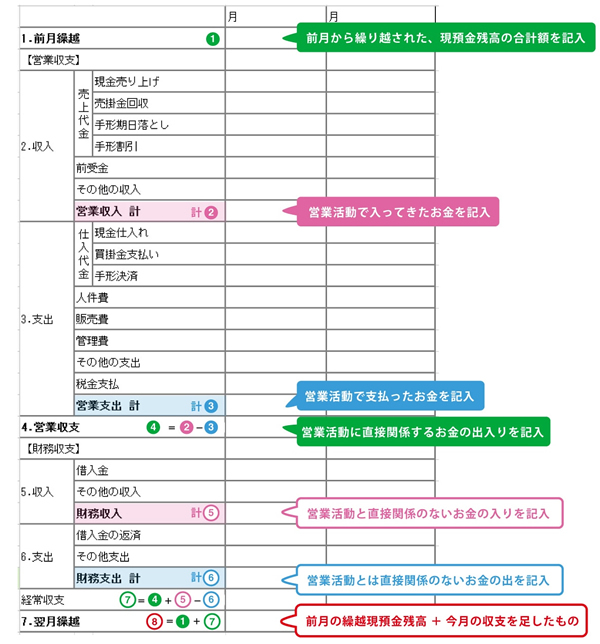

②それぞれの項目の内容は以下の通りです。

|

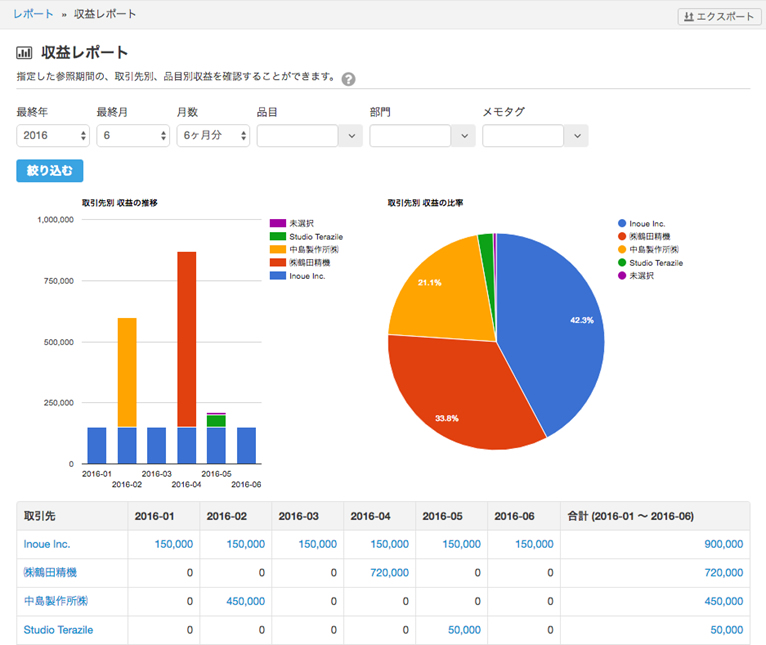

(3)会計ソフトのレポート機能を活用して資金繰りを把握する方法

会計ソフトを利用している場合には、前年度の帳簿から過去の資金の入金を簡単に分析することができます。

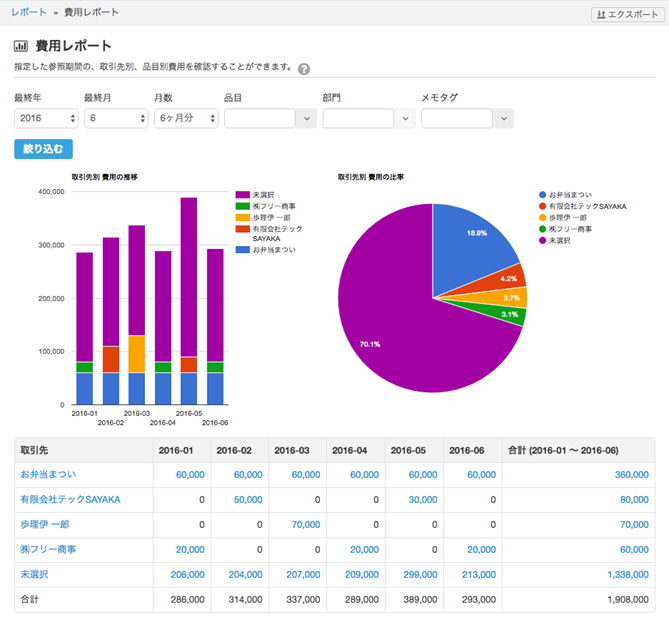

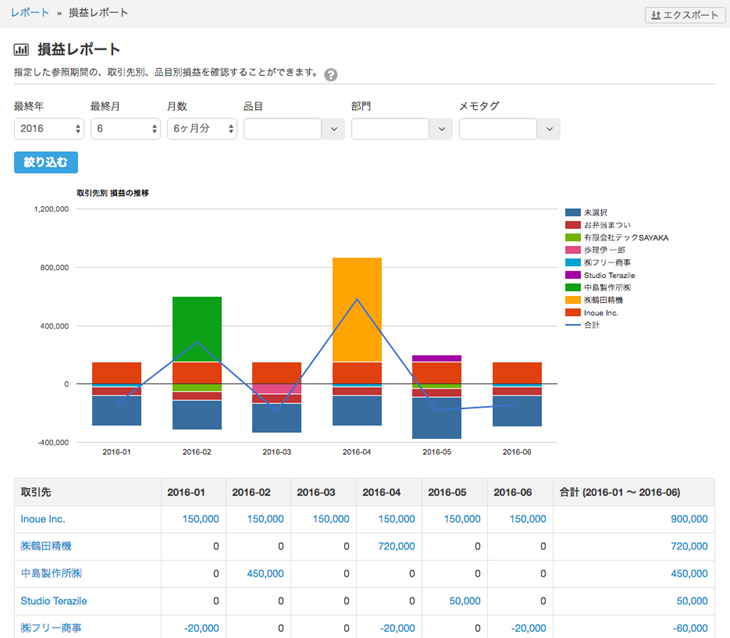

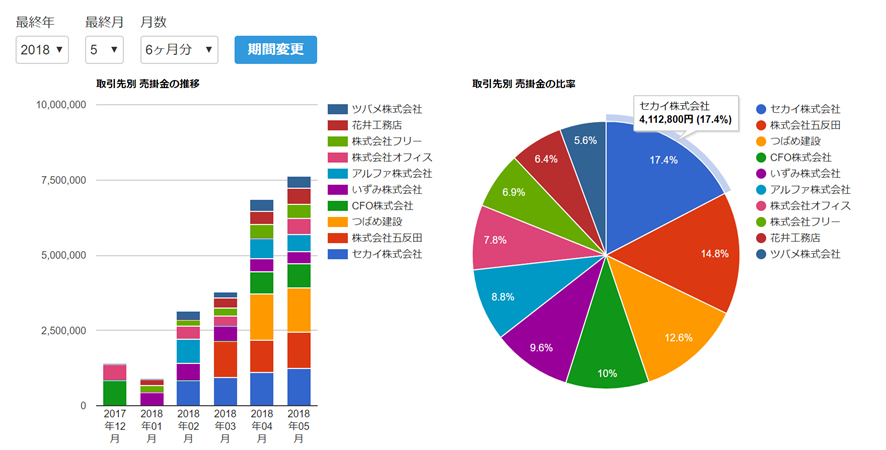

例えば、「クラウド会計ソフトfreee会計」で確認できるレポートとしては、以下のようなものがあります。

| レポートの種類 | 使い方のアイディア |

|---|---|

| 収益レポート |

|

| 費用レポート |

|

| 損益レポート |

|

| 売掛レポート |

|

| 買掛レポート |

|

| 現預金レポート |

|

| 資金繰りレポート |

|

| 集計表 |

|

資金繰り表の書き方

資金繰り表を作成するためには、過去の実績を示す資金繰り実績表をもとにして作成することになります。

中小企業では、資金繰り表を作成している会社はあまりありませんが、資金繰り表を作成することで、自社の経営状況を把握し今後の経営改善のために活用することができるので、ぜひ作成することをおすすめします。

(1)売上見積もり

資金繰り表は、過去の実績をもとに現在から将来への月次の資金繰り予想をまとめたものです。したがってまず行うべきことは、いかに「売上」をより正しく予想することです。売上予想を立てるのは難しいことではありますが、過去の実績や今後の予算をもとに可能な限り正確な数値を記入しましょう。この時、目標売上だけを見るのではなく、過去の実績を考慮して見積もる方が、より実態に合った数値となります。

(2)経常収入の見積もり

売上の見積もりを行ったら、次に、その見積もりをもとにして売掛金から現金での回収予測を行います。売掛金の回収については、取引先ごとに取引条件が違いますので、取引先ごとの回収条件に合わせて、いつ回収されるのか、期日はどうなっているのかという点を考慮しながら見積もります。

過去の売上、売掛金から現金回収の実績額を活用して、売上予測に対する現金回収額を見積もると、効率的です。

(3)経常支出の見積もり

売上に連動して発生する変動費については、過去の実績をもとにして、売上に連動する比率から算出します。給料など固定的に発生する経費については、売上同様目標歴を達成するために設定された経費を予測します。

税金は、支払予定月に資金の支出として組み込みます。

法人税や住民税は、利益に連動して変動することになりますので、納税予定額を見積もったうえで、組み込むようにしましょう。

(4)経常外収支の見積もり

経常外収支の経常外収入および経常外収出の大半は、金融機関からの借入と返済です。

金融機関からの借入は、本来の営業活動で得る利益ではないので、経常外収支に含めます。まず現在の借入金残高を金融機関ごとにまとめ、月々の返済額をまとめます。

新規に借入れを行う場合には、資金の不足額が予測できる範囲内で資金繰り予定表に記入します。

まとめ

以上、資金繰り表の重要性と作成方法についてご紹介しました。

資金繰り表は、経営利益を基にした目標利益、売上、販売計画、生産計画から、資金の収入や支出の予想値を算定して作成するものです。

予定と実績のズレもすぐに把握することができますし、差額が出た原因を分析して必要な対策を行うことができます。

「freee会計」では、日々の取引を記帳するだけで、経営を分析するうえで必要なレポートを作成することができます。

資金繰り表作成について相談する

freee税理士検索では数多くの事務所の中から資金繰り表の作成や融資・資金調達に精通している税理士の認定アドバイザーに出会うことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、資金繰り表や資金繰りレポートについて相談することができます。

クラウド会計ソフト freee会計