タックスヘイブン対策税制(外国子会社合算税制)とは

公開日:2018年11月09日

最終更新日:2022年07月03日

目次

この記事のポイント

- タックスヘイブン対策税制は、租税回避の対抗策として導入された制度。

- タックスヘイブン対策税制の目的は、軽課税国への利益移転等阻止。

- 正常な事業活動を行っている子会社等の所得は、適用除外となる。

タックスヘイブン対策税制とは

タックスヘイブン対策税制とは、正式名称を「外国子会社合算税制」といいます。

タックスヘイブン(軽課税国)にある一定の子会社の利益を日本の親会社に配当されたものとみなして、日本で課税するという制度です。

ただし、この制度は租税回避行為を規制することを目標としているので、タックスヘイブンにある子会社の所得であれば、それらをすべて合算して課税するというものではありません。

タックスヘイブンで実体のあるビジネスを行っている場合には、合算課税の対象としない(いわゆる適用除外)という措置が講じられています。

したがって、海外に子会社を設置した場合には、その海外の子会社がタックスヘイブン対策税制の対象となるかを確認する必要があります。

(1)そもそも「タックスヘイブン」とは

タックスヘイブンとは、いわゆる「軽課税国」のことで、課税がないか、もしくはかなり税負担が軽い国または地域のことをいいます。

資源がなく産業の発展が難しい島国や地域が、物流企業や金融企業を集めるために、意図的に税負担を少なくする政策をとっているのです。

主な場所では、西インド諸島にあるケイマン諸島、北大西洋に位置するバミューダ諸島、アメリカ合衆国のデラウェア州などが特に有名です。

日本では「租税回避地」と表現しています。

タックスヘイブンに利益が集まると、それに伴い企業が実質的に活動している国の税収が減ってしまいます。

そこで、このようなタックスヘイブン(軽課税国)を利用して国際的な租税回避行為を行うことを規制するために創設された制度を「タックスヘイブン対策税制」といいます。

正式名称は「外国子会社合算税制」と呼ばれています。

近年はOECD(経済協力開発機構)の加盟国を中心に、タックスヘイブンの情報開示を求める動きも活発になってきていて、日本も、ケイマン諸島やバミューダなどのタックスヘイブンと情報交換協定を締結しています。

参照:外務省「日・ケイマン租税協定」

参照:外務省「日・マン島租税情報交換協定の発効」

(2)タックスヘイブン対策税制が導入された理由

タックスヘイブン対策税制は、1978年(昭和53年)に創設されました。

導入当時は、タックスヘイブン対策税制という名称が用いられていました。

タックスヘイブン対策税制は、日本の居住者または内国法人が軽課税国または無税国に実質的活動のない子会社(いわゆるペーパーカンパニー)を設立し、これらの子会社等を外国企業との間の取引に介在させて、日本で課税されるべき所得を、それらの子会社等に帰属させて、所得税や法人税の負担を軽減させる行為に対応するために設けられました。

(3)タックスヘイブン対策税制のしくみ

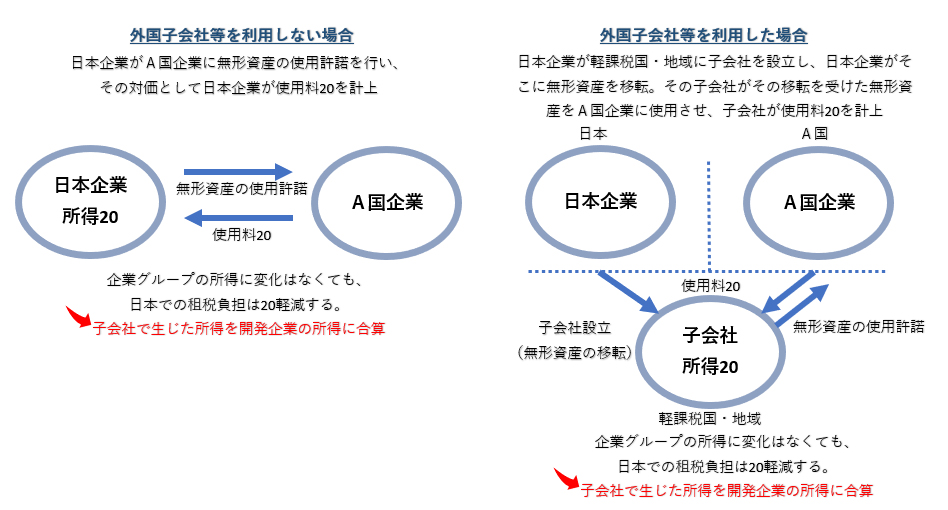

タックスヘイブン対策税制の仕組みを図にすると、以下のようになります。

軽課税国・地域の子会社を利用しない場合: 軽課税国・地域の子会社を利用した場合: |

タックスヘイブン対策税制の対象か否かの基準

前述したとおり、タックスヘイブン対策税制の対象となるのは、特定外国関係会社等(ペーパーカンパニー、キャッシュボックス、ブラックリストカンパニー)や、対象外国関係会社などに該当する場合です。

| 外国関係会社の区分 | 租税負担割合 | |||

|---|---|---|---|---|

| 20%未満 | 20%以上かつ30%未満 | 30%以上 | ||

| 特定外国関係会社(ペーパーカンパニー等) | 会社単位の合算課税 | 会社単位の合算課税 | (合算課税なし) | |

| 特定外国関係会社以外 | 対象外国関係会社 「経済活動基準」のいずれかを満たさない |

会社単位の合算課税 | (合算課税なし) | (合算課税なし) |

| 部分対象外国関係会社 「経済活動基準」の全てを満たす |

受動的所得の合算課税 | (合算課税なし) | (合算課税なし) | |

(1)タックスヘイブン対策税制の基本的な用語

タックスヘイブン対策税制では、外国関係会社、特定外国関係者など似た用語が数多くでてきます。

そこで、これらの用語についてまずご紹介します。

|

外国関係会社 外国関係会社とは、以下の①または②のいずれかに該当する外国法人です。

|

||||||||

|

特定外国関係会社 特定外国関係会社とは、外国関係会社のうち、ペーパーカンパニー・キャッシュボックス、ブラックリストカンパニーをいいます。 これらに該当する会社は、租税負担割合30%未満の場合に、会社単位で合算課税の対象となります。 ・ペーパーカンパニー 主な事業を行うために必要な事務所、店舗、工場などの施設を有しておらず、本店所在地国で、事業の管理、支配、運営を自ら行っている会社のことです。 ・キャッシュボックス ・ブラックリストカンパニー |

|

対象外国関係会社 対象外国関係会社とは、外国関係会社のうち、経済活動基準のいずれかを満たさない場合(ただし特定外国関係会社に該当するものをのぞく)で、租税負担割合が20%未満の場合です。これらに該当する会社は、会社単位で合算課税の対象となります。 |

|

部分対象外国関係会社 部分対象外国関係者とは、外国関係会社のうち経済活動基準のすべてを満たす会社(ただし特定外国関係会社に該当するものをのぞく)です。 これらに該当する会社は、一般事業を営む子会社と外国金融子会社がありますが、一定の受動的所得のみが合算課税の対象となります。 ただし、部分適用対象金額等に係る合算課税の適用免除規定が設けられています。 |

(2)経済活動基準とは

タックスヘイブン対策税制は、わが国の内国法人等が軽課税国等を利用した租税回避への対抗策として導入された国際的租税回避規制制度です。

外国法人等がペーパーカンパニー等である場合または「経済活動基準」のいずれかを満たさない場合には、その外国子会社等の所得に相当する金額が、内国法人等の所得とみなされ、合算して課税されます。

この「経済活動基準」とは、以下の4つの基準をいいます。

|

①事業基準(主な事業が株主の保有等、一定の事業でないこと) ②実態基準(本店所在地国に主な事業に必要な事務所等を有すること) ③管理支配基準(本店所在地国において事業の管理、支配、運営を自ら行っていること) ④以下の(ア)(イ)のいずれかの基準 (ア)所在地国基準(主に本店所在地国で主な事業を行っていること) (イ)非関連者基準(主に関連者以外の者と取引を行っていること) ※卸売業、保険協、水運業、香薫運送業、航空機貸付業、銀行業、金融商品取引業、保険業の場合に適用 |

(3)実質的活動のない事業から得られる所得(受動的所得)とは

外国子会社等が上記の「経済活動基準」をすべて満たす場合でも、実質的活動のない事業から得られる所得については合算課税(受動的所得の合算課税)されます。

受動所得とは、配当、利子等、有価証券の譲渡損益、無形資産等の使用料、無形資産等の譲渡損益等をいいます。

(4)外国子会社等の租税負担割合はどうなる?

タックスヘイブン対策税制によって合算課税を受けるのは、外国子会社等の租税負担割合が20%未満(ペーパーカンパニー等は30%未満)とされています。

この負担割合は、以下の計算式によって計算します。

|

(本店所在地国において課税される外国法人税+第三国において課税される外国法人税) ÷ (本店所在地国の法令に基づく所得+本店所在地国の法令で非課税とされる所得+損金算入支払配当+損金算入外国法人税+損金算入されない保険準備金等+益金算入還付外国法人税) |

|---|

ただし、納税者の事務負担に考慮して、外国子会社等の租税負担割合が一定以上(外国子会社等の租税負担割合が20%以上、ペーパーカンパニー等は30%以上)の場合には、合算課税の適用は免除されることになっています。

(5)タックスヘイブン対策税制|令和4年度税制改正の大綱

令和元年度の税制改正では、アメリカ等におけるビジネスの実態が考慮され、現地で行われる実態のある事業を行ううえで欠かすことのできない機能を果たす一定の外国関係子会社は、ペーパーカンパニーの範囲から除外される措置が講じられました。

また、令和4年度税制改正の大綱によれば、①特定外国関係会社等の判定における保険委託者特例に関する「保険会社等」および「その保険会社等との間に特定資本関係のある保険会社等」によってその発行済株式等の全部を直接または間接に保有されている外国関係会社である旨の要件について、見直しが行われました。

また、子会社からの配当と子会社株式の譲渡を組み合わせた租税回避を防止するための措置(子会社株式簿価減額特例)についても、適用除外要件(特定支配日利益剰余金額要件)の判定等について、見直しが行われました。

参照財務省「令和4年度税制改正の大綱(5/8)」

まとめ

以上、タックスヘイブン対策税制(外国子会社合算税制)についてご紹介しました。タックスヘイブン対策税制は随時見直しが行われており、今後も適用条件等について改正が行われる可能性があります。海外進出する際は、海外税務に詳しい税理士に相談してみましょう。

タックスヘイブン対策税制について相談する

freee税理士検索では数多くの事務所の中から、タックスヘイブン対策税制(外国子会社合算税制)について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、海外展開について相談することができます。

クラウド会計ソフト freee会計