移転価格税制で知っておきたい8つのポイント

公開日:2019年11月25日

最終更新日:2024年04月24日

目次

この記事のポイント

- 移転価格税制の目的は、国外関連者との取引で恣意的な所得の移転を防止すること。

- 独立企業間価格によっておらず、所得が国外に移転しているときには、所得が再計算される。

- 移転価格税制には、文書化義務、事前確認制度など独自の規定が設けられている。

移転価格税制とは、国外に所在する関連社との間の取引について、その価格を操作することで租税回避等を行うことを対応するための税制です。

移転価格税制が適用されると、追徴税額が多額にのぼることもあります。

この記事では、海外進出を視野に入れた経営者や海外子会社がある企業の経理担当者が最低限知っておきたい、移転価格税制の8つのポイントをご紹介します。

移転価格税制の豆知識

海外でビジネスを続ける以上は、必ず移転価格税制と関わり続けなければなりません。

移転価格税制とは、簡単にいうと「海外にある関連会社との取引でも、第三者との取引と同じ条件で行いなさい」「海外子会社との取引でも、妥当な価格で行いなさい」というルールです。

通常の第三者との取引であれば、しっかりとした交渉に基づいて価格や条件が決められますが、グループ企業間での取引は、どうしても「身内びいき」の取引が行われやすいものです。

しかしそうなると、国に入る法人税が少なくなってしまいます。そこで、このように税収が減ってしまうことを回避することを目的としたルールが、移転価格税制です。

近年、移転価格に関する税務調査は大幅に増加していますが、税務調査においては、「海外子会社との取引を適切に行っているかを検証した文書」の内容を細かく質問されます。

また、移転価格税制では企業から税務当局への報告書の作成が求められますので、海外でビジネスを行う場合には、早めに税理士に相談して移転価格税制の適用を受けることによる追徴課税リスクを下げるためのサポートを受けることをおすすめします。

また、この文書は、海外子会社と新たな取引を開始する場合や、取引フローに変更が生じた場合には、そのたびに移転価格上の問題がないか検討していかなければならないので、これらのノウハウについても併せて税理士にサポートを受けることをおすすめします。

移転価格税制で知っておきたい8つのポイント

移転価格税制とは、国境をまたぐ取引で発生する所得について、一方の国が関連会社間の価格調整によって他国に流れた税金を自国に取り戻すことを目的とした課税制度です。

分かりやすく言うと、海外子会社との取引について身内同士の「特別に割り引いた価格」で取引を行われた結果、日本に入る税収が防ぐことを目的として、親子間取引を妥当な価格で行いなさいというルールです。

この記事では、海外進出を視野に入れた経営者や海外子会社がある企業の経理担当者が最低限知っておきたい、移転価格税制の8つのポイントをご紹介します。

(1)移転価格税制の概要

移転価格税制とは、国外に所在する関連者との取引で、その価格を操作することで租税回避等を行うことに対応するために導入された制度です。

たとえば、相手国の会社が赤字で、その国の税率が日本より高いというケースで考えてみましょう。

このケースでは、たとえ税率が日本より高かったとしても、日本の所得をそこに移転させることで、日本と相手国のいずれについても所得をゼロにすることが可能となります。つまり、企業グループ全体の税負担を軽減することができてしまいます。

このような手法を用いて所得を国外に移転する行為は、アメリカでは1970年代から大きな問題として取り上げられるようになりました。その後、このアメリカに進出した日本企業も税制の適用を受けることになり、その対応として日本でも昭和61年(1986年)に移転価格税制が導入されることとなりました。

(2)移転価格税制の基本的なしくみ

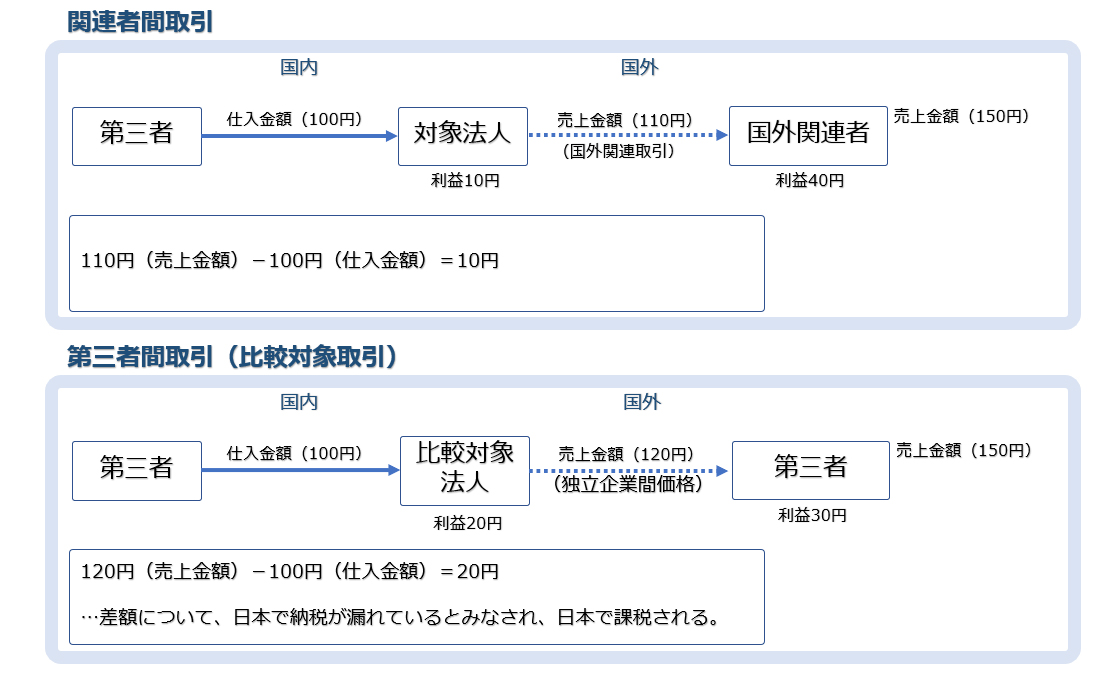

企業が海外進出すると、グループ企業間での取引が増えるものですが、このグループ企業間の取引は、グループ内で価格決定することができます。

設立まもない企業は売上も少ないので、そのような法人に対してはなるべく費用負担を少なくし税金の面でもなるべく低税率の国の利益を増やし高税率の国の利益を減らして、グループ全体の税負担を軽減させたいと思うものです。

しかし、グループ内で価格決定を自由にできるようにすると、第三者取引とは異なる価格決定が認められ利益操作が容易に行われるようになってしまいます。

そこで、法人がその国外関連者との間で行う取引が独立企業間価格によらず、所得が国外に移転しているとみられる場合には、それらの取引が独立企業間価格で行われていたものとして、所得を再計算します。

参照:財務省「移転価格税制の概要」 |

つまり、移転価格税制の基本的なメッセージは、「海外子会社と取引するなら、日本にも、それ相当の利益を落としてもらいますよ」というもので、他国に流れた税金を自国に取り戻すことを目的としているということになります。

日本をはじめ、アメリカ、中国などでもこの制度の適用を強化していて、海外進出を検討している企業は十分なタックスプランニングが必要となります。

(3)移転価格税制の対象者

移転価格税制の対象となる取引は、外国法人のうち「国外関連者」と呼ばれる関係にある特殊な関係のある法人との取引です。

|

国外関連者 国外関連者とは、法人と親子関係、兄弟関係または実質的支配等に関係にある国外の法人です。「実質支配関係とは、内国法人とその取引先である外国法人との間に、人的支配関係、取引支配関係、金銭的支配関係、事業支配関係があるものをいうこととされてます。 |

移転価格税制は、価格操作によって所得を一方の国に寄せる行為を禁止することを目的としているので、持株関係による支配関係に限らず、実質的に支配関係にあり価格をコントロールできる状態であれば適用されるということになります。

(4)独立企業間価格の算定方法

移転価格税制は、日本の親会社と海外の子会社との取引について、取引価格を独立企業間価格(独立の第三者間で取引される際に成立すると思われる価格水準)に引き直すものです。

この独立企業間価格の算定方法は、一定の仮定に基づいて計算されることになります。日本においては、独立企業周辺価格の算定方法として、「OECD移転価格ガイドライン」に基づいて、以下の算定方法が規定されています。

| 棚卸資産の売買取引 | 棚卸資産の売買取引以外の取引 |

|---|---|

| 【基本三法】 ①独立価格比準法 ②再販売価格基準法 ③原価基準法 |

【基本三法と同等の方法】 ①独立価格比準法と同等の方法 ②再販売価格基準法と同等の方法 ③原価基準法と同等の方法 |

| 【基本三法に準ずる方法】 ①独立価格比準法に準ずる方法 ②再販売価格基準法に準ずる方法 ③原価基準法に準ずる方法 |

【基本三法に準ずる方法と同等の方法】 ①独立価格比準法に準ずる方法と同等の方法 ②再販売価格基準法に準ずる方法と同等の方法 ③原価基準法に準ずる方法と同等の方法 |

| 【その他政令で定める方法】 ①利益分割法 ・比較利益分割法 ・寄与度利益分割法 ・残余利益分割法 ②取引単位営業利益法 ③DCF法 ④上記①~③に準ずる方法 |

【その他政令で定める方法】 ①利益分割法と同等の方法 ・比較利益分割法と同等の方法 ・寄与度利益分割法と同等の方法 ・残余利益分割法と同等の方法 ②取引単位営業利益法と同等の方法 ③DCF法と同等の方法 ④上記①~③と同等の方法 |

|

【基本三法】 ①独立価格比準法 関連者間取引で用いられている価格が、非関連者間の類似の取引と同等の価格かどうかで、判断する方法です。 ②再販売価格基準法 ③原価基準法 |

|

【その他の法令で定める方法】 ①利益分割法 複数の関連者間取引から生じた利益を合算し、それを各関連者間取引に振り分ける方法で、以下の3つの方法があります。 ・比較利益分割法 ・寄与度利益分割法 ・残余利益分割法 ②取引単位営業利益法 ③DCF法 参照:財務省「移転価格税制」 |

ここで注意すべきなのは、本当の意味での独立企業間価格が、どの計算方法でも算定できるわけではないという点です。つまりどの計算方法も、それぞれ異なる価格を置いて、独立企業間価格を何とか算定しようとする方法に過ぎないという点に注意が必要です。

|

※OECD移転価格ガイドラインとは OECD移転価格ガイドラインは、経済活動のグローバル化に伴い国際的取引が増加し、取引内容が複雑になったことを踏まえ、国際的な二重課税を排除し公正な移転価格税制の適用を図ることを目的としたガイドラインです。 タックスヘイブンにつくる実態のない子会社の所得にも、親会社のある本国から課税できるなどの内容が盛り込まれています。 平成28年には、移転価格文書化制度が整備され、多国籍企業グループに対して「国別報告事項」「事業概況報告事項」「独立企業間価格を算定するために必要と認められる書類」の作成が義務づけられました。 |

(5)移転価格税制の税制改正(令和元年度改正)

令和元年の税制改正では、OECD移転価格ガイドラインの改定内容を踏まえ、独立企業間価格の算定方法の整備等がなされました。

①独立企業間価格の算定方法の整備

独立企業間価格の算定方法として、DCF方が追加されました。

ディスカウント・キャッシュ・フロー法においては、評価困難な無形資産の譲渡または使用における取引価格について、

①無形資産の有効期間

②それらの資産から得られる見込み利益額等の合計額

③それらの現在の価格に引き戻して計算する割引率

によって、独立企業間価格を計算します。

②評価困難な無形資産取引に係る価格調整措置の導入

予測キャッシュ・フロー等の額を基礎として独立企業間価格を算定するものであること等の要件を満たす評価

困難な無形資産取引について、予測と実際の結果が相違した場合には、税務当局が実際の結果(及び相違の原因となった事由の発生可能性)を勘案して当初の価格を再評価できるようにします(ただし、再評価後の価格が当初の価格の 20%を超えて相違した場合のみ)。

なお、予測と結果が相違する原因となった事由が、取引時点で予測困難であったこと(災害等)、または、取引時点においてその事由の発生可能性を適切に勘案して当初の価格を算定していたことを納税者が証明した場合等においては、上記の再評価は行われません。

参照:国税庁「https://www.nta.go.jp/law/jimu-unei/hojin/kaisei/190628_01/pdf/02.pdf」

③その他

移転価格税制に係る更正機関等を7年に延長する、比較対象取引に係る差異調整方法として、統計的手法に基づく方法が認められるなどの措置が講じられました。

(6)移転価格税制の厳しい国は

移転価格税制が厳しい国としては、アメリカ、日本、ヨーロッパ諸国を挙げることができますが、中国でも国際的取引の増加により移転価格税制が急速に制度化されつつあります。

また、アメリカでは、最も早く同時文書化を移転価格税制に取り入れていて、独立企業間価格算定の根拠となる文書類(ローカルファイル)を国外関連取引が行われた時点において、日本の親会社と海外子会社で同時に作成することを求めています。

これは、アメリカ以外でも中国、台湾などでも同様に求められます。

ただ、各国の移転価格税制は、二重課税を防ぐために関係国政府間の相互協議を申し立てることもできます。しかし、そもそも移転価格税制は国同士の「税金の取り合い」ですから、企業が複数国の利益相反的状態に巻き込まれることになってしまいます。

したがって、親会社が中心となって、海外子会社との取引条件決定の基本方針を作成し、企業集団内部統制を構築する必要があります。

(7)移転価格税制に関する税務調査とは

近年、移転価格に関する税務調査は大幅に増加しています。新聞などで「○○億円申告漏れ」などの記事を見かけることも多いのではないでしょうか。

さらに、以前は大手企業の移転価格調査が多かったのですが、最近は数千万円規模の中小企業にも移転価格調査が行われるようになっています。

移転価格税制については、納税者が独立企業間価格の算定方法などの確認を税務当局に申し出て、税務当局がそれを合理的であると判断した場合には、納税者がその内容によって申告している限りは税務当局に否認されないという「事前確認制度」があります。

「事前確認制度」は、日本の税務当局だけに確認を行う方法と、租税条約を利用して日本の税務当局だけでなく相手国の税務当局にも行う方法があります。

相手国の税務当局の事前確認をとれれば移転価格に関する課税リスクはなくなりますが、平均的な処理期間が2年以上と長く、しかも必ず事前確認が取れるとは限らないということから、中小企業には利用しにくい制度となっています。

そこで、中小企業の場合には、日本の税務当局だけに確認を行うケースが多いようです。

移転価格文書とは、自社が国外関連者と適切な取引を行っていることを税務当局にアピールするための資料です。

移転価格文書の法定フォーマットはありませんが、一般的には、以下のような項目で作成します。

移転価格文書の主な項目

|

(8)移転価格税制課税を受けてしまった時

事前確認を取得しない限りは、移転価格課税のリスクを完全に排除することはできないため、移転価格調査の結果、日本または海外のどちらかで移転価格課税をされる場合があります。この状態を放置すると、国際的な二重課税が残ることになります。

移転価格課税を受けたあとは、日本が海外子会社の所在地国と租税条約を締結している場合には、両国の税務当局間の相互協議において、対応的調整という形で、他方の国において対応する所得の減額および税金の還付が受けられる可能性があります。

ただし、相互協議は必ずしも合意できるわけではなく、交渉が決裂する可能性もあります。特に対新興国の場合には、租税条約上で相互協議の規定があっても、必ずしもスムーズに対応的調整が受けられるとは限りません。

そこで、相互協議で問題が解決しないと見込まれる場合には、通常は国内法に基づく救済手段として別途不服申し立ての手続きも行うことになります。

また、海外子会社の所在地国との間で租税条約が締結されていないケースでは、国内法に基づく救済手段しかありません。

移転価格税制が問題となる事例

移転価格税制は、海外子会社と取引を行うこと以外にも、海外子会社に利益を付け替えたり海外子会社から借入れをしたりする際にも問題となります。

そこで、ここでは具体的な事例をもとに、移転価格税制の注意点をご紹介します。

(1)海外子会社と取引を行う

海外に子会社を設立し、その海外子会社が製造子会社で製品取引を行う場合には、移転価格税制への対応が必要になります。

たとえば、日本親会社が海外子会社から製品を購入し、それが販売子会社であれば日本親会社が海外子会社に製品を販売することがあります。

このような製品取引を行う場合には、移転価格税制の対象となりますので、事前確認を行うなどの対応が必要となります。

また、日本で課税されなくても相手国で課税されることもあります。相手国の移転価格税制の対象となった場合には、租税条約が締結されていれば相互協議の可能性がありますが、締結されていない国では一方的に課税されて終わりというケースもありますので、注意が必要です。

(2)海外子会社に利益を付け替える

日本は依然として世界有数の高税率国であるため、グループ全体の利益を可能な限り海外子会社に配分することで、納税額を抑えることができます。

しかし、所得が減少する税務当局から、移転価格税制の視点で問題視される可能性があります。

移転価格税制は「日本親会社と海外子会社がそれぞれ有している機能やリスクに応じてリターンを決めるべき」という考え方に基づいていますから、所得が海外子会社に移転すれば、移転価格税制リスクが発生します。

したがって、海外子会社に利益を移転させるためには、日本親会社から関連する機能やリスクを移転し、実態が伴っている変更を行う必要があります。

(3)海外子会社から利息を回収する

海外子会社に日本親会社から貸付けを行って利息を回収するという金銭の貸借取引は、移転価格税制の対象となります。

まずは比較対象取引を探し、それがなければ借り手の海外子会社の銀行から調達レートを見ることになります。そして、貸し手である日本親会社の銀行等の調達レートも見ていきます。

つまり配当と異なり、利息はその水準を自由に決定できないということになりますので、金利決定にあたって注意する必要があります。

まとめ

以上、移転価格税制で知っておくべき8つのポイントと、移転価格税制が問題となる事例についてご紹介しました。

移転価格税制の移転価格調査は、以前は取引金額の大きい大企業に対して行われるケースがほとんどでしたが、現在は事前確認制度の利用を含め大企業の対策が整備されてきたため、調査の矛先が中小企業に移ってきています。

また、本格的な調査ではなくても、海外に子会社を持っている企業の場合には、関係会社間取引の金額決定の根拠となる資料を求められますし、海外子会社の役員を務めている社員の給料や現地法人が負担すべき経費を日本親会社が負担しているケースについては、その費用が否認されるケースも増えています。

海外進出を検討している場合や、海外に関係会社がある場合には、移転価格税制への対策だけでなく、個々の取引についてどこの国がその費用を負担すべきかなども慎重に検討する必要があります。

移転価格税制について相談する

freee税理士検索では数多くの事務所の中から、移転価額税制について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 与信管理について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、移転価格税制について相談することができます。