M&Aの方法・手法とは?どこに相談すべき?

公開日:2018年08月01日

最終更新日:2024年02月08日

目次

この記事のポイント

- 中小企業の後継者不足などの課題解決を目的としたM&Aが注目されている。

- 中小企業のM&Aの規模は、小規模事業者を含めて大小幅広い。

- 経済産業省が、中小M&Aを推進するための「中小M&A推進計画」を取りまとめた。

最近は、中小企業のM&Aも徐々に増え始めています。

中小企業では、後継者がいないために親族内承継が困難となったり、市場が縮小して自社だけでは生き残りが難しくなったりするケースがあり、それらの課題を解決するための選択肢として、M&Aの検討が開始された背景があります。

M&Aの豆知識

中小企業庁の「中小M&Aガイドライン」によれば、国内では2025年に70歳を超える中小企業者が約245万人となり、その約半数の127万人が後継者未定と予測されています。

参照:中小企業庁「中小M&Aガイドライン(第2版)」

事業承継は今や日本経済の緊急の課題であり、その解決手段として中小企業のM&Aが活発になっています。

現在利益が出ていない会社でも、買い手企業にとってシナジー効果があると判断されれば、価値が高くなりM&Aを成功させる可能性は十分あります。

M&Aをする場合の株式の算出は、利益を出しているかだけでなく、どんな人材がいるのか、将来性はあるのか、シナジー効果はあるかなど、さまざまな要素について検討しなければなりません。したがって、相談先としては税法とM&Aの両方に精通した専門家に相談すべきといえるでしょう。初めからM&Aの仲介業者に相談するのもひとつの手ですが、M&A以外の選択肢がなくなる可能性があります。M&A以外の方法も検討したいと言う場合には、まずは税法とM&Aの両方に精通した税理士などの専門家に相談してみましょう。

M&Aとは

M&Aとは、「Mergers and Acquisitions」(合併と買収)の頭文字をとった言葉で、会社が保有している資源を活用することを目的として、経営権を移転したり経営に参加したりする取引のことをいいます。

たとえば、株式の全部を他の会社が取得したり、2つ以上の会社が1つになったり、会社の1事業を他の会社が買い取ったりすることです。

M&Aというと、以前は業績が好調な会社が敵対する会社を買収するといったネガティブなイメージを持つ人がいましたが、最近は「企業再生のため」「後継者問題の解決のため」など、中小企業の友好的なM&Aが増えています。

(1)M&Aのメリット

M&Aは、従業員の雇用を維持し、現経営者に利益を与えるなど、さまざまなメリットがあります。

それでは、M&Aを利用すると、具体的にどのようなメリットがあるのでしょうか。

M&Aによって事業を維持できる

M&Aの最も大きいメリットは、会社を廃業せずに事業を維持できることでしょう。

子どもなどの親族が事業を承継せず、従業員などの中にも後継者の心当たりがなかったら会社を廃業するしかなくなってしまいます。

しかし廃業すれば、従業員や取引先に大きな影響を与えます。

M&Aで事業を承継してもらったら、会社の事業を残せるだけでなく従業員を引き継いでもらえることも多く、交渉次第で会社や商品のブランド名などを残せる可能性もあります。

M&Aは経済的なメリットも大きい

M&Aの経済的なメリットも、見逃せない大きなポイントです。

一般的には会社を廃業して清算すると、純資産額をもとにした金額しか得られません。また資産売却に時間をかけられないので、安値で売却されてしまう可能性もあり、さらに受取金額が下がってしまうこともあります。

これに対し、M&Aを利用すれば、売買代金は、時価純資産額に1~5年程度の営業利益を乗せた価額となることがあります。つまりM&Aを利用すれば、廃業(清算)するより営業利益1~5年分、得られる金額が多くなる可能性があるというわけです。

また株式譲渡による税金の税率は一律20%であるため、元オーナーの手元にはより多くのお金が残ることになります。

経済的なメリットを考えると、廃業よりM&Aが優れていることは明らかです。

(2)M&Aの主な流れ

M&Aを進めるうえでは、マッチング、経営者同士の会談、交渉、基本合意書の締結など、検討すべき事項が多々あります。

ここでは、M&Aの大まかな流れを見ていきます。

|

M&Aの検討・方針の決定 中小企業が事業承継や経営難を乗り切る目的などでM&Aを考えたとき、まずそもそもM&Aに適した案件なのか、M&Aを行うとしたらどのような方針で進めるのかを検討する必要があります。 事業に競争力はあるか、財務状況に問題はないか、いくらくらいで売却できそうか、などといった点から評価することも必要です。 また、会社を全部譲渡するのか一部の事業は残すのか、また従業員の引継についてはどのような条件を希望するのか、元の経営者がM&A後も会社のブランド名を残したいのか、売却価格は最低どのくらいを希望するのかなど、細かい点についても最初に方針を決めておくと、後々の交渉をスムーズに進めることができます。 M&Aのアドバイザー選定 M&Aアドバイザーとは、M&A案件を専門的に扱っており、売り手企業と買い手企業のマッチングや契約交渉の仲介、契約締結の仲介やデューデリジェンスの調整、決済のサポートなどを行う仲介会社のことです。 もちろんM&Aアドバイザーを利用しなくてもM&Aをすることは可能ですが、そうなってくると必要な契約締結交渉や契約書のチェックなどすべてを経営者自ら行わなければならなくなります。これらは専門的知識や膨大な作業が伴うため、一度相談してみるとよいでしょう。 ただ、M&Aアドバイザーにもいろいろな業者がいるので、具体的にどの業者に依頼すべきかについては、慎重に検討する必要があります。 早い時点で税理士に相談すると、良いM&Aアドバイザーを紹介してもらえたり、M&Aアドバイザーの見極め方をアドバイスしてもらったりできるケースもあります。 なお、2021年より中小企業庁の「M&A支援機関登録制度」が開始されました。M&Aの仲介業務を行なっている、一定の要件を満たしたM&Aアドバイザーや士業事務所、金融機関等が登録されています。M&A支援機関によってM&Aの仲介がなされると、補助金の対象となるなどのメリットがあり、この中から探すことが近道です。 M&Aの交渉・基本合意 おおまかな条件面で合意ができそうであれば、経営者同士が面談をします。その上で、お互いが契約に進みたいということであれば、M&Aの基本合意をします。 基本合意締結後は、お互いがその案件に拘束されるので、他の会社とのM&A案件を進めることができなくなります(独占的交渉権)。 M&Aの条件交渉から契約締結まで M&Aの基本合意をするまでに、一応純資産や営業利益などを元にして企業の価値を査定していますが、実際にどのようなリスクがあるのかまでは詳細に把握されていません。 デューデリジェンスは、会社の業務内容や形態によって内容が異なります。 なかでももっとも重要なのが、財務状況を測る財務デューデリジェンスです。 デューデリジェンスの結果、特段問題がないということであれば、最終的な条件調整を行い、条件が整ったら「最終譲渡契約」を結びます。 この最終譲渡契約には法的な拘束力があるので、契約締結後に反故にした場合には、相手に対して損害賠償などの法的義務が発生することになります。 そして、最終譲渡契約に基づいて、代金支払いや株式の名義書換等の決済を行ったら、無事にM&Aの手続きがすべて終了します。 |

(3)M&Aが中小企業で注目される理由

M&Aのニーズが高まっている背景には、中小企業の事業承継の問題があります。

帝国データバンクの調査によると、約26万6000社(全国・全業種)の後継者不在状況は、全体の約65.1%に当たる約17万社で後継者不在だったとしています。さらに新型コロナウイルスによる業績悪化などが追い打ちとなり、事業継続を断念する事例も想定されています。

業種別に見ると、建設業の後継者不在率が最も高く、70.5%となっています。

参照:帝国データバンク「全国企業「後継者不在率」動向調査(2020年)」

このような後継者不在の問題は、そのまま解決策が見つからないと自主廃業するしかなくなります。さらに後継者が不在であるなか、新型コロナウイルスによる業績悪化などが追い打ちとなり事業継続を断念する事例も想定され、その回避策として、M&Aを検討するケースが増えてきたというわけです。

親族内承継が困難に

親族内承継とは、親族内の子どもに会社を承継させることをいいますが、「子どもに継ぐ意思がない」「そもそも、子どもがいない」などといった事情から、親族内承継は困難な状況が続いています。

しかし、後継者が決まらないまま社長が高齢になれば、ますます事業承継が困難になり、やむなく休廃業するしかないケースもあります。

そこで、親族以外の後継者候補も視野に入れ、後継者探し・育成に真剣に取り組む必要があるのです。

市場縮小による経営難

日本の人口は数年前から減少に転じ、数十年後には今より約20%少なくなることが予想されています。

国内の人口の減少は、国内市場の縮小につながる重要な課題です。

これを見据えて、海外にマーケットを拡大したり新規分野に参入したりするケースも増えていますが、中小企業の海外進出は、まだまだ困難なケースがほとんどです。

(4)経済産業省「中小M&A推進計画」(2021年4月発表)とは

事業が黒字でも廃業を選択する企業は増加傾向にあることから、経済産業省では「中小M&A推進計画」を取りまとめました。

中小M&Aの実施件数は右肩上がりで増加しているものの、地方において小規模・超小規模向けの支援が不足している現状があります。また、M&A支援機関の支援の妥当性を判断するための知見が不足している中小企業が多いことも、問題視されています。

そのため、創業希望者等と後継者不在企業のマッチングの拡充や事業承継・引継ぎ支援センターとM&A支援機関の連携強化、M&A支援機関に係る登録制度が実施されています。

参照:経済産業省「中小M&A推進計画(概要)~計画策定の趣旨等~」

(5)M&Aの主な方法

M&Aには、株式譲渡や株式交換、事業譲渡や合併、会社分割などさまざまな方法がありますが、中小企業の場合に多いのが株式譲渡と事業譲渡です。

M&Aは、企業の合併・買収を指し、一般的には自社株式や事業の売却を伴うこともあることから、以前はネガティブなイメージを持つ人も多かったのですが、現在はそのイメージも変わり、事業の成長や拡大を目指した戦略的なイメージで行われることも増えてきました。

とりわけ後継者不在問題を抱える中小企業では、事業承継の選択肢としてM&Aを選択するケースも増えています。

ただ、ひとくちにM&Aと言っても、会社全部を他の会社に譲渡してしまう方法や、会社の一部を他の会社に譲渡する方法など、さまざまな種類・手法があります。

|

株式譲渡 株式譲渡とは、現経営者の持っている株式をそのまま買い取ってもらうM&Aの形態です。

会社の所有者が変わるだけで、承継された会社の賃貸借契約や取引先との契約などに変更があるわけではありませんし、会社がもっている許認可もそのまま引き継がれます。 |

|

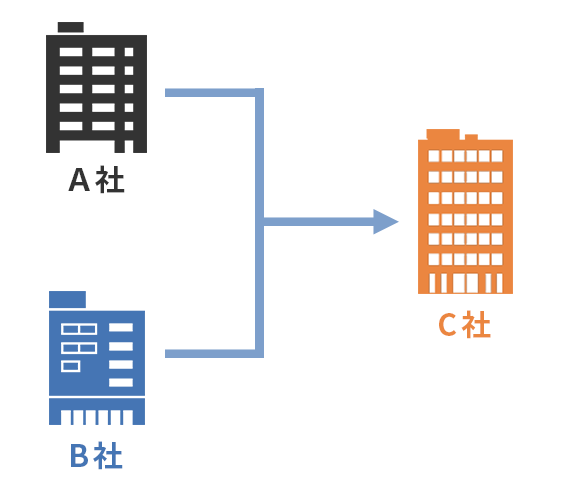

合併 合併は、2つ以上の会社を併せて1つの会社にする方法です。  合併は、金銭だけでなく株式も対価になるので、現金で費用を用意する負担が軽くなるというメリットがあります。ただし、前述した株式譲渡の方法より手続きが複雑で面倒というデメリットがあります。 |

|

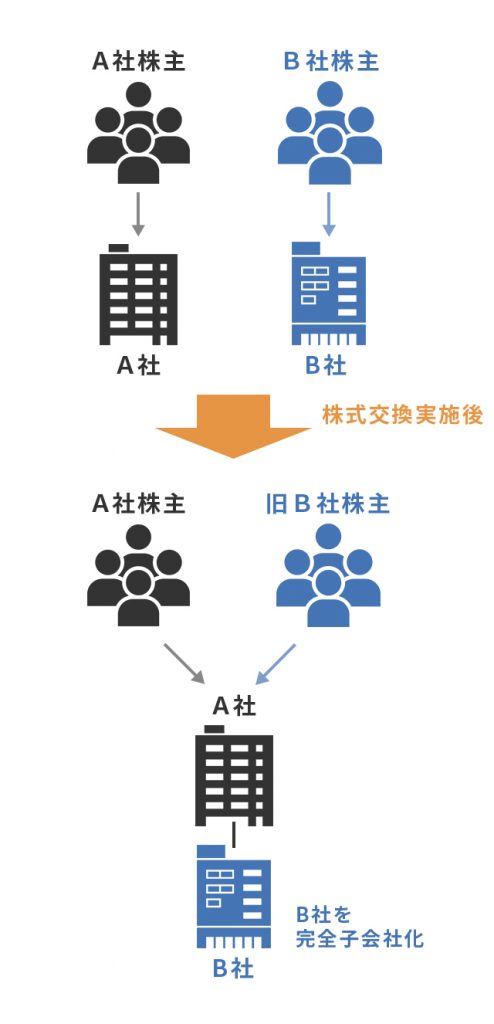

株式交換 株式交換とは、相手先企業に自社の全株式を譲渡し、相手先企業から相手先企業の株式などを取得して、相手先企業の完全子会社になる手法です。

株式対価の方法をとれば、買収資金が不要であり、会社そのものは残るためまた売り手企業の従業員にとってそれほど抵抗感が生じにくく、スムーズな経営統合の実現が期待できるメリットがあります。 |

|

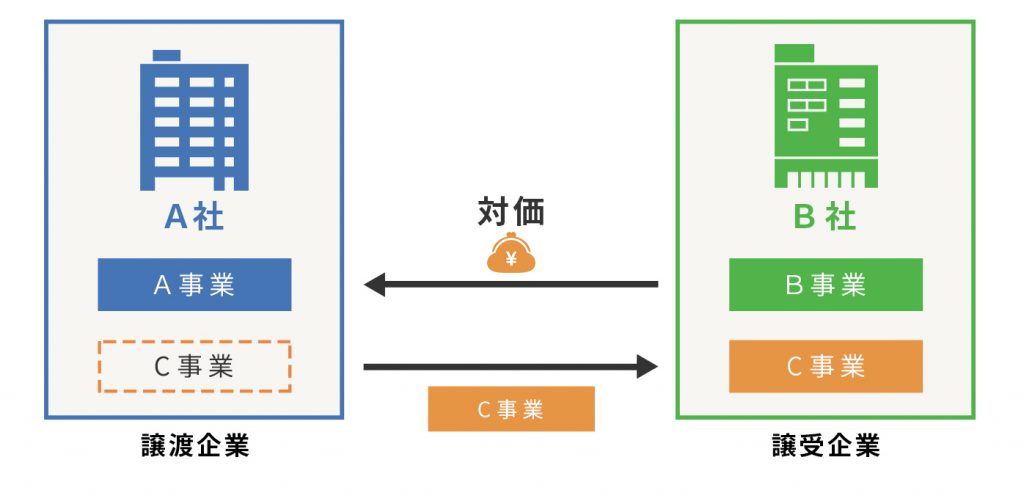

事業譲渡 事業譲渡とは、会社の一部だけ他社に渡す方法で、これも中小企業に比較的よく利用される方法です。

業績のよいある特定の事業分だけを、従業員や取引先などの一緒に譲渡する方法です。 |

|

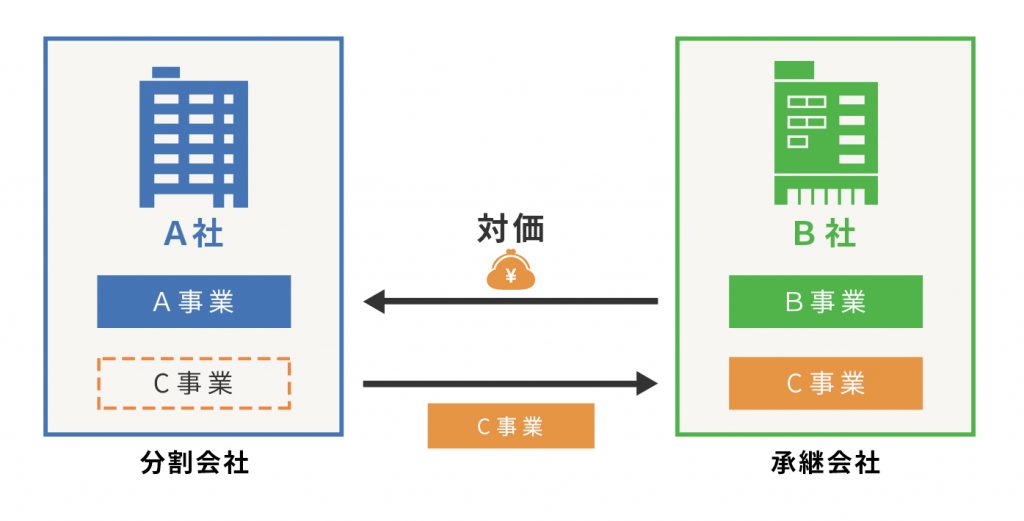

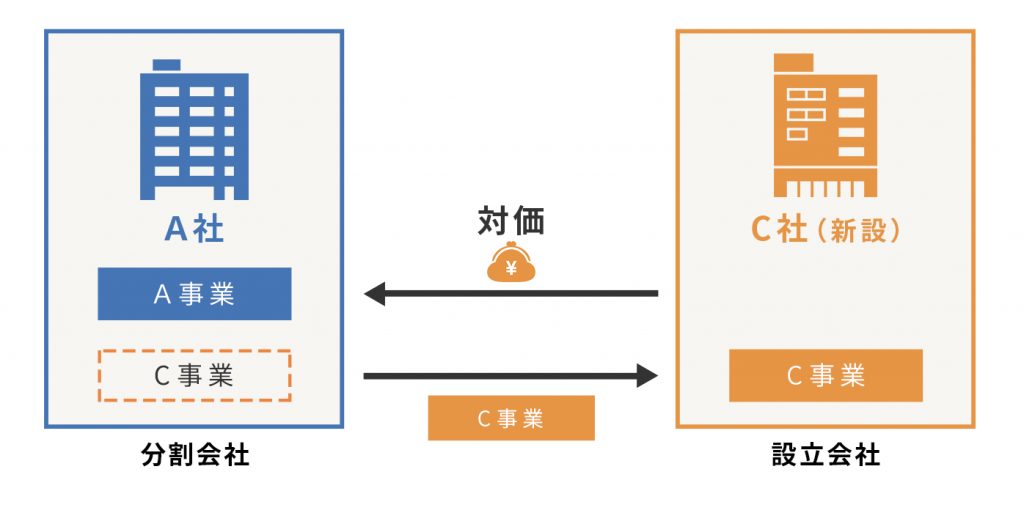

会社分割 会社分割とは、1つの会社を2つ以上の会社に分割する方法です。 吸収分割 会社分割は、承継する資産・負債を個別に選択できない、簿外債務が紛れ込んで承継されてしまうデメリットがありますが、1つ1つの契約の移転手続きを経ることなく事業そのものをスムーズに承継できる点がメリットです。 |

(6)M&Aの相談先

事業承継やM&Aを成功させるためには、問題点を相談できる相談相手が大変重要となります。

外部の専門家としては、M&Aアドバイザー、弁護士、税理士などが考えられます。また、事業承継・引継ぎ支援センターという経済産業省が設置している相談機関もあります。

それぞれ得意分野や業務の範囲が異なりますので、十分検討し信頼できる専門家に相談するようにしましょう。

|

事業承継・引継ぎ支援センター

国(経済産業省)は、現在中小企業の事業承継を支援するために、「事業承継・引継ぎ支援センター」という公共の支援センターを設けています。 ・自社を他企業に譲渡できる可能性があるのか知りたい 相談に乗ってくれるのは経験豊富なM&Aの専門家です。 |

|

M&Aアドバイザー M&Aを最も専門に扱っているのはM&Aアドバイザーです。 M&Aアドバイザーは企業経営や業界知識をはじめとしたM&Aに関する様々な分野に精通しています。また、M&Aでは「相手企業」を探す作業が、キーポイントになってきます。一般の中小企業で自ら買い手企業を見つけることは極めて困難ですが、M&Aアドバイザーであれば、自社や同業のアドバイザーのネットワークや、インターネットによる相手企業探しなど、多種多様な方法での相手探しが可能です。 また、M&Aでは機密情報の管理や、相手企業との交渉をはじめ、複雑な手順を経ることが多いですが、これについてもM&Aアドバイザーは熟知しているため、スムーズなM&Aの遂行が期待できます。 M&Aに関して最も精通しているのはM&Aアドバイザーであると言えるため、まずは相談してみることをおすすめします。 |

|

税理士 M&Aについては、税理士に相談するのも有効です。税理士は、税務のプロとして、会社の帳簿や決算書類等を精査してくれますし、M&Aを行う時に欠かせない節税対策についても検討してもらうことができます。 相手探しについては、税理士であれば、顧問企業など広い付き合いがあるので、そのネットワークを活かした提案が期待できます。 |

まとめ

今日では、もはやM&Aは日常的に行われている手段であり、統計上でいえば1日あたり10件以上のM&Aが公表されています。実際、大手企業の中期経営計画には必ずと言ってよいほど、M&Aに積極的に取り組む指針が示されています。

しかし、M&Aの実現に向けては具体的な戦略や中長期計画が必要です。目的意識が曖昧なまま、受け手の姿勢でM&Aを進めてしまうと、買収後の経営統合がうまくいかないなどリスクがあることも事実です。

したがって、M&Aを実施するときには、できれば後継者不在等の問題が顕在化し始めた早期の段階からM&Aアドバイザーや税理士に相談をして、M&Aの基本的な知識を習得し、必要に応じて専門家等と連携しながら、スムーズかつ円滑にM&Aを進めるようにしましょう。

M&Aについて相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、中小企業のM&Aについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ M&Aについて相談できる税理士を検索 /

この記事の監修者:InnOpe合同会社

監修者

藤山 祥紀ふじやま よしのり

InnOpe合同会社 代表

幅広いスキルセットで、お客様のオペレーションの変革を全力でサポートします

小企業においては、売り手・買い手両面でM&Aを希望するケースが増えています。

日本の人口は、これからますます減少していくことが予想されており、買い手側としては、既存市場において売上を維持・向上させるために、同業者を買収したり新たな事業分野へ進出したりするうえではM&Aは有効な手段といえますし、売り手としては、後継者不在の問題を解消し、事業を継続させるための有効な手段といえるからです。

債務超過であったり営業上の収支が赤字となっていたりする企業は、M&Aという手段を選択できない可能性もありますが、それでも事業の中身や財務諸表、市場などを詳細に分析すれば、M&Aを選択できる可能性が出てくることもあります。

したがって、「赤字だから」「規模が小さいから」とM&Aを諦めるのは早計です。たとえ赤字でも債務超過でも、技術力や開発力など他に相応の魅力があれば、小規模であっても十分にM&Aの対象となります。「どうせM&Aなど無理だろう」と諦める前に、ぜひ一度専門家に相談することをおすすめします。

InnOpe合同会社は、M&Aにおけるさまざまな課題を整理し、M&Aを成功させるためのアドバイスやサポートを行っております。

全国を対象にサービスを提供させていただいておりますので、まずはお気軽にお問合せください。

- ・M&Aとは|M&Aの方法、種類、交渉から契約締結まで

- ・M&A|方法・成功させるポイント・売却価格をわかりやすく

- ・事業承継の方法|まず検討すべき3つの承継方法

- ・営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

- ・剰余金とは|資本剰余金や利益剰余金とはどう違う?

- ・営業外収益とは|勘定科目・特別利益との違い

- ・財務諸表とは|財務三表を図入りで分かりやすく

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・自己資本の意味・他人資本との違いとは

- ・営業利益とは|売上総利益・経常利益との関係

- ・財務分析|4つの重要ポイントと16の財務指標

- ・経営指標のまとめ|経営指標の計算式一覧&業種別平均値

- ・減資とは|意味と必要な手続き、仕訳を分かりやすく

- ・売上債権回転期間とは|計算方法は?長い理由・短い理由は?

- ・のれんとは|償却方法・仕訳法

- ・M&Aを活用した事業承継の3つのメリットと3つのデメリット

- ・負債比率とは|計算式・目安・業界平均

- ・ERPとは?メリット・デメリットは?

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高経常利益率|計算式・業種別平均

- ・固定費と変動費の違いとは

- ・インタレスト・カバレッジ・レシオ|意味・計算式・目安

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・事業承継(M&A)の相談先まとめ

- ・事業承継でM&Aを活用するメリット・デメリット

- ・事業承継でM&Aを活用する方法と具体的な流れ

- ・事業承継の後継者を選定する際のポイント

- ・事業承継とは|意味・対策が必要な理由とは