当座比率とは?意味・計算方法・目安・流動比率との違い(初心者向け)

公開日:2019年12月22日

最終更新日:2024年03月16日

目次

この記事のポイント

- 当座比率とは、当座資産を流動負債で割って計算し、会社の安全性を見る指標。

- 当座比率の求め方は、「当座資産/流動負債×100」

- 当座比率が高いほど資金繰りは良好。目安は100%以上。

当座比率とは、当座資産を流動負債で割って計算し、会社の安全性を見る指標です。

現金化されやすい当座資産にだけ着目して、短期の支払い能力を判断することができます。同じように短期の支払い能力を判断する指標としては流動比率がありますが、当座比率は、流動比率よりさらにシビアに短期の支払い能力を判断するための指標です。

当座比率の豆知識

当座比率とは、安全性分析の指標のひとつです。

当座比率は流動比率と同じく、会社の支払い能力を見るための指標です。流動比率よりさらに現金に近い資産のみで、すぐに払わなければならない負債を賄えるかをチェックします。

当座比率の目安は、100%と言われていますが、100%を超えていれば絶対に安心というわけではありません。

当座比率が低いと融資を受ける際に不利になることがありますし、当座比率が低い状況が続けばビジネスの存続が危うくなるリスクがあります。

当座比率を改善するためには、増資、利益の蓄積、資産の圧縮を目指す必要があります。具体的な対策は、税理士に相談しましょう。

当座比率とは

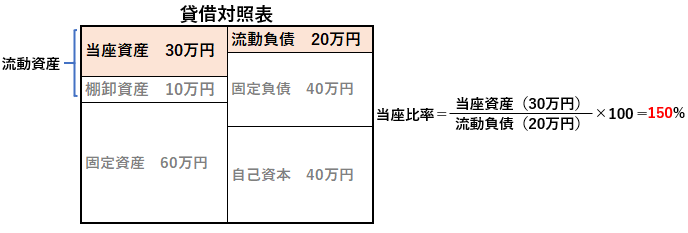

当座比率とは、財務分析の安全性分析を行う指標のひとつで、流動負債に対して当座資産がどの程度保有されているかを示す指標で、短期の債務返済能力に関する財務安全性を示すものです。

流動資産から棚卸資産を除いた資産を当座資産ということから、当座比率と呼ばれます。

当座資産とは、現金預金、売掛金、受取手形、有価証券などのある程度すぐにお金に変えられる資産のことです。

|

(1)当座比率の求め方

当座比率は、当座資産と流動負債のバランスを見ることで、当座の資金繰り状況を判断する指標です。

当座比率は、以下の計算式で求めます。

| 当座比率 = 当座資産流動負債 × 100 |

|---|

(2)当座比率の理想(目安)は何%?

当座比率は、100%以上を目指すべきと言われています。100%以上あれば、「財務安全性が高い」ということになります。逆に100%未満だと、短期債務返済能力が十分ではないということになります。

最低でも、70%は確保しておくのが望ましいでしょう。

ただし、仮に100%を超えていても、当座資産=現金ではないという点に注意が必要です。なぜなら、売掛金などの債権は、取引先の倒産で回収できない可能性があるからです。したがって、資産がどの程度安全なのかまで確認しておくことが大切です。

(3)当座比率が高いメリットは?

当座比率が高い(100%を超えている)ということは、財務の状態、つまり資本調達と運用のバランスが取れており、不測の事態が起こってもそれを乗り越えるだけの資金的な蓄えがあることを意味します。

当座資産は、現金預金、受取手形、売掛金など流動資産のなかでも、近い将来に現金に代わる資産のことです。そして、流動負債は、近い将来に確実に支出する負債です。

したがって、当座比率が高いほど、将来の収入が将来の支出より多いということで、近い将来の支払い能力が高く、短期的なリスクに備えていると判断することができます。

ただし、当座比率が高すぎるのも少々問題があります。

ビジネスは、お金を有効活用して付加価値の高い商品やサービスを提供し続けるということです。

使い途のないお金を手許に置いたままでいることで当座比率が高いというのは、ビジネスセンスのうえでは問題があるといえるでしょう。

(4)当座比率が低いとどうなる?

当座比率が低い(100%以下である)ということは、当座資産よりも流動負債の方が多いということで、目先の会社の安全性にややリスクがあるということになります。

たとえば、1年以内に100万円を返済しなければならないのに資産が50万円しかないようでは、安心することができません。

また、取引先の財務の安全性に問題があれば、売上債権を回収できなくなるリスクが高くなります。

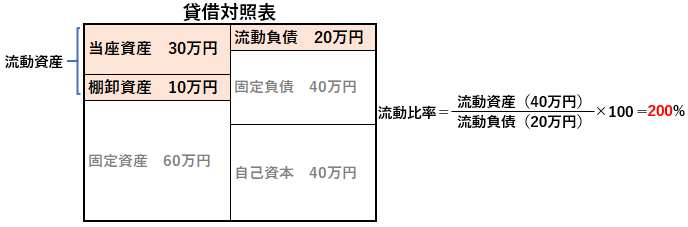

(5)当座比率と流動比率との違いは?

支払い能力という視点から会社の安全性を見る指標としては、当座比率のほかにも「流動比率」があります。

流動比率は、貸借対照表の流動資産を貸借対照表の流動負債で割ることで求めます。

|

流動資産は、短期的に現金化される資産で、当座資産(現金・預金、売掛金など)のほか、棚卸資産(商品、原材料など)、その他の流動資産(短期貸付金、仮払金、立替金など)も含まれます。

棚卸資産は、売れないと現金化されないので、流動性という意味ではやや不確実な部分もあります。その点、当座比率は、確実に現金化される当座資産のみで見る指標なので、流動比率より、よりシビアに判断する指標ということができます。

ただし、たしかに当座比率は現金化されるか分からない棚卸資産は除かれて計算しますから、流動比率と違って売れない不良在庫の心配はありませんが、売上債権は含めて計算されます。売上債権とは、売掛金や受取手形のことで、これらが回収不能になると、当座比率の数字もあてにならないものになってしまいます。

したがって、当座資産の中身をしっかりチェックすることが重要といえます。

当座比率以外の「安全性」を見る指標

当座比率や流動比率が短期的な指標であるのに対して、長期的な視点で会社の安全性を分析する指標もあります。たとえば、固定比率は、長期的な視点で会社の安全性を分析する指標で、「固定長期適合率」は、会社の成長に必要な投資を推進する時に見る指標です。

(1)固定比率(長期的な安全性分析)

固定比率とは、自己資本に対する固定資産の比率です。

長期的な視点で会社の安全性を分析する指標で、固定資産への投資がバランスよく行われているかを判断するために用いられます。

| 固定比率 = 固定資産自己資本 |

|---|

たとえば、建物や設備といった固定資産を購入する場合、できれば返済の必要がない自己資金で購入するのが理想です。固定資産に投入した資産は、長い時間をかけて回収されるものだからです。それにもかかわらず回収より短い期間で返済しなければならない借金が含まれていると、資金繰りで苦しくなる可能性があります。

そのため、固定資産を自己資本で割って求められる固定比率が低ければ、固定資産を過剰な借入金で購入していないということになり、企業の長期的な安全性は高いと判断することができます。

目安としては、固定比率が100%以下であれば、会社が長期的に保有する固定資産が、借入金等の他人資本に依存していないということになり、自己資本をもとに資金調達されているということを表します。つまり、会社が健全な状態にあることを示していることになります。

(2)固定長期適合率(投資を推進する時に見る指標)

会社の成長に必要な投資を推進する時に見るのが「固定長期適合率」です。この指標は、自己資本に固定負債を加えた金額で固定資産をまかなえているかを見る指標で、100%を超えるか否かが目安です。

| 固定長期適合率 = 固定資産(自己資本+固定負債) × 100 |

|---|

固定負債は、返済期日が1年以内に到来しないものなので、返済までの時間的猶予のある安定した資金といえます。そこで自己資本と同じように固定資産を調達する原資としてもよいという考え方ができるのです。

固定長期適合率が100%を下回れば、長期安全性に問題がない会社と判断することができます。

固定長期適合率が100%を上回るということは、固定資産の購入に流動負債も用いていることになります。流動負債は1年以内に返済しなければならないものなので、1年ごとに借り換えを実施しなければならず、借り換えできない場合を想定すると経営上のリスクが大きいということになります。

(3)自己資本比率(優良企業の証)

自己資本比率とは、自己資本が総資産に対してどのくらいの割合を占めるのかを見る指標です。

自己資本とは、事業をスタートするときの元手と、その後の事業年度で稼ぎ出した利益の蓄積です。

| 自己資本比率 = 自己資本総資本(自己資本+他人資本) × 100 |

|---|

自己資本比率が高い会社は、借入金が少ない会社であり、自己資金での決済が可能な取引によって利益を蓄積したと判断することができます。

安全性分析以外の指標を知っておこう

会社の決算書を活用して経営分析をすることによって、これまでご紹介したような「安全性」のほかに、会社が本当に儲かっているかという「収益力」や、会社がもっと成長できるかといった「成長性」などを判断することができます。

(1)収益性を見る指標

収益性とは、会社がどの程度儲ける力を持っているかということです。

収益性が高ければ高いほど、利益を上げる力が強いということになります。したがって、収益性が高いと投資家からの信頼感が高まりお金を集めやすいともいえます。

収益性を判断するうえで最も分かりやすい指標が、売上高利益率というもので、売上高に占める利益の割合を見ることができます。

損益計算書には、売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益の5段階の利益があるので、5つの売上高利益率を計算することができますが、なかでも重要なのは、本業の利益率を示す営業利益率です。

| 売上高営業利益率 = 営業利益売上高 × 100 |

|---|

売上高営業利益率の目安は業種ごとによって平均値が異なりますので、比較する際には同業種で行う必要があります。

会社を経営するうえでは、売上のみを追い求めるのではなく、いかに効率よく利益を残すかも重要な経営課題です。したがって、営業利益率が低い場合には、販売単価を上げたり仕入単価や経費を下げたりするなどの対策が必要となります。

(2)成長性を見る指標

成長性とは、これまで会社が成長してきているか、そしてこれからも成長していくことができるかどうかを表すものです。つまり、売上高や利益が順調に伸びてさらに稼いだ利益をもとに商品開発や新規の設備導入などに投資を行っていくことができるかを判断することができます。

代表的な指標として、売上高伸び率や営業利益伸び率、経常利益伸び率があります。

①売上高伸び率

売上高は、会社の商品やサービスの販売総額と、商品やサービスがどれだけ評価されたのかを示します。売上高が伸びている会社は、商品・サービス力のある会社ということができます。

| 売上高伸び率 = (当期売上高-前期売上高)前期売上高 × 100 |

|---|

②営業利益伸び率

営業利益は、会社が本業で稼ぐ力を示します。本業の力を表す営業利益が伸びてこそ、成長性のある会社です。つまり成長基調にあるうえで、さらにコスト面でも管理が徹底している会社と判断することができます。

| 営業利益伸び率 = (当期営業利益-前期営業利益)前期営業利益 × 100 |

|---|

③経常利益伸び率

経常利益は、営業利益に金融取引や投資活動から生じた受取利息や支払利息などの損益を差し引くことで計算します。

経常利益は、会社本来の力を表す利益なので、営業利益の伸び率とともに経常利益伸び率を見ることも大切です。

| 経常利益伸び率 = (当期経常利益-前期経常利益)前期経常利益 × 100 |

|---|

まとめ

以上、当座比率の意味や流動比率との違い、経営分析のさまざまな指標についてご紹介しました。

決算書の分析のためには、必ず押さえておくべきポイントとして、収益性、安全性、成長性の3つがあります。

そして、当座比率とはこのうちの安全性を判断するための比率です。

経営分析するうえでは、当座比率だけでなく、複数の指標を見ることによってより深い比較分析ができるようになります。そして、どこに強みや課題があるのかもとらえやすくなります。また、指標をただ計算するのではなく、そこから読み取れる意味まで理解し、課題が見つかった場合には必要な対策を講じるところまで落とし込むことが大切です。

当座比率について相談する

freee税理士検索では数多くの事務所の中から、当座比率を使って安全性を分析したり、その他の経営指標を使ってさまざまな分析を依頼したりできる税理士を検索することができます。そして、そのうえで資金調達のために必要な対策をサポートしてもらうことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 当座比率について相談できる税理士を検索 /

この記事の監修者:InnOpe合同会社

監修者

藤山 祥紀ふじやま よしのり

InnOpe合同会社 代表

幅広いスキルセットで、お客様のオペレーションの変革を全力でサポートします

当座比率は、流動資産のなかでもより現金化されやすい当座資産と流動負債を比較し、短期の支払い能力を厳しくチェックするための指標です。

当座比率は100%を超えていることが望ましいといえますが、実際の平均は80%程度であると言われています。また、仮に100%を超えていても「当座資産=現金ではない」ことには注意が必要です。

InnOpe合同会社は、当座比率だけでなく、さまざまな指標を用いて経営分析を行うことで経営の見える化を実現し、経営者様に的確な意思決定を行っていただくためのアドバイスやサポートを行っております。

また、生産性の向上や事業の継続などを目指した事業のデジタル化や、事業承継・M&Aアドバイザリーも行っております。

全国を対象にサービスを提供させていただいておりますので、まずはお気軽にお問合せください。

- ・M&Aとは|M&Aの方法、種類、交渉から契約締結まで

- ・M&A|方法・成功させるポイント・売却価格をわかりやすく

- ・事業承継の方法|まず検討すべき3つの承継方法

- ・営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

- ・剰余金とは|資本剰余金や利益剰余金とはどう違う?

- ・営業外収益とは|勘定科目・特別利益との違い

- ・財務諸表とは|財務三表を図入りで分かりやすく

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・自己資本の意味・他人資本との違いとは

- ・営業利益とは|売上総利益・経常利益との関係

- ・財務分析|4つの重要ポイントと16の財務指標

- ・経営指標のまとめ|経営指標の計算式一覧&業種別平均値

- ・減資とは|意味と必要な手続き、仕訳を分かりやすく

- ・売上債権回転期間とは|計算方法は?長い理由・短い理由は?

- ・のれんとは|償却方法・仕訳法

- ・M&Aを活用した事業承継の3つのメリットと3つのデメリット

- ・負債比率とは|計算式・目安・業界平均

- ・ERPとは?メリット・デメリットは?

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高経常利益率|計算式・業種別平均

- ・固定費と変動費の違いとは

- ・インタレスト・カバレッジ・レシオ|意味・計算式・目安

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・事業承継(M&A)の相談先まとめ

- ・事業承継でM&Aを活用するメリット・デメリット

- ・事業承継でM&Aを活用する方法と具体的な流れ

- ・事業承継の後継者を選定する際のポイント

- ・事業承継とは|意味・対策が必要な理由とは

freeeのレポートを活用しよう

決算書から細かい経営分析をしたい場合には、決算書分析を税理士に依頼することもできます。また、「freee会計」では、日々の取引を入力するだけで自動でレポートが作成されるので、簡単に経営状況を確認することができます。

| レポートの種類 | 使い方のアイディア |

|---|---|

| 収益レポート |

|

| 費用レポート |

|

| 損益レポート |

|

| 入金管理レポート |

|

| 支払管理レポート |

|

| 現預金レポート |

|

| 資金繰りレポート |

|

| 集計表 |

|

これらのレポートをもとに自社の状況を把握し、必要に応じて税理士に細かい分析を依頼するのもおすすめです。