粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

公開日:2021年08月17日

最終更新日:2024年03月18日

目次

この記事のポイント

- 粗利(あらり)とは、損益計算書の「売上総利益」のこと。

- 粗利は、「売上高-売上原価」で計算する。

- 粗利が赤字=利益を生んでいないことを意味し、倒産のリスクがある。

粗利(あらり)とは、売上から売上原価を引いた金額のことをいいます。

よく「粗利が減った」「粗利が前年に比べて伸びている」などと言いますが、実は「粗利」は俗語で、正式には「売上総利益」のことをいいます。

この記事では、粗利の意味や計算方法、粗利率の計算方法や業種別粗利率について、分かりやすく解説します。

粗利の豆知識

粗利は、売上高から売上原価を引いて計算します。損益計算書では、一番最初の段階の利益で、この時点で利益が出ていないようであれば「売れば売るほど赤字になる」ことを意味します。

また、粗利率は財務分析でよく使う指標で、売上高に比べて粗利がどの程度であるかを見るための指標です。粗利率が高いということは、それだけその会社が収益性の高い商品、サービスを提供しているということがいえます。

いずれにせよ粗利は、最終利益にも大きく影響するので、粗利が出ていなかったり、前年と比べて粗利が下がったりしている場合には、早目に税理士に相談しましょう。

税理士には、会社の経営についてさまざまな面からアドバイスをもらうことができます。会社の問題点を洗い出し、解決策を考えてもらうことができます。

粗利とは

損益計算書の「売上総利益」のことを、俗に「粗利(あらり)」といいます。

本来、利益は売上高から売上原価の他に、人件費や家賃、広告宣伝費などさまざまな費用を差し引いて求められます。

粗利は、それらの利益と比較すると「売上高から、売上原価を差し引いただけの利益」であり、他の人件費や家賃などの費用を差し引くことなく大ざっぱに(粗く)計算する利益であることから、「粗利益(粗利)」と呼ばれるようになったものと考えられます。

(1)粗利の計算方法は?

粗利は、損益計算書の売上総利益で、売上高から売上原価を差し引いて計算し、大まかな商品(サービス)の儲けを意味します。

売上高とは、本業の収益で、売上原価とは、仕入れた商品の代金や製造にかかった費用です。

|

| 粗利(売上総利益) = 売上高 - 売上原価 |

|---|

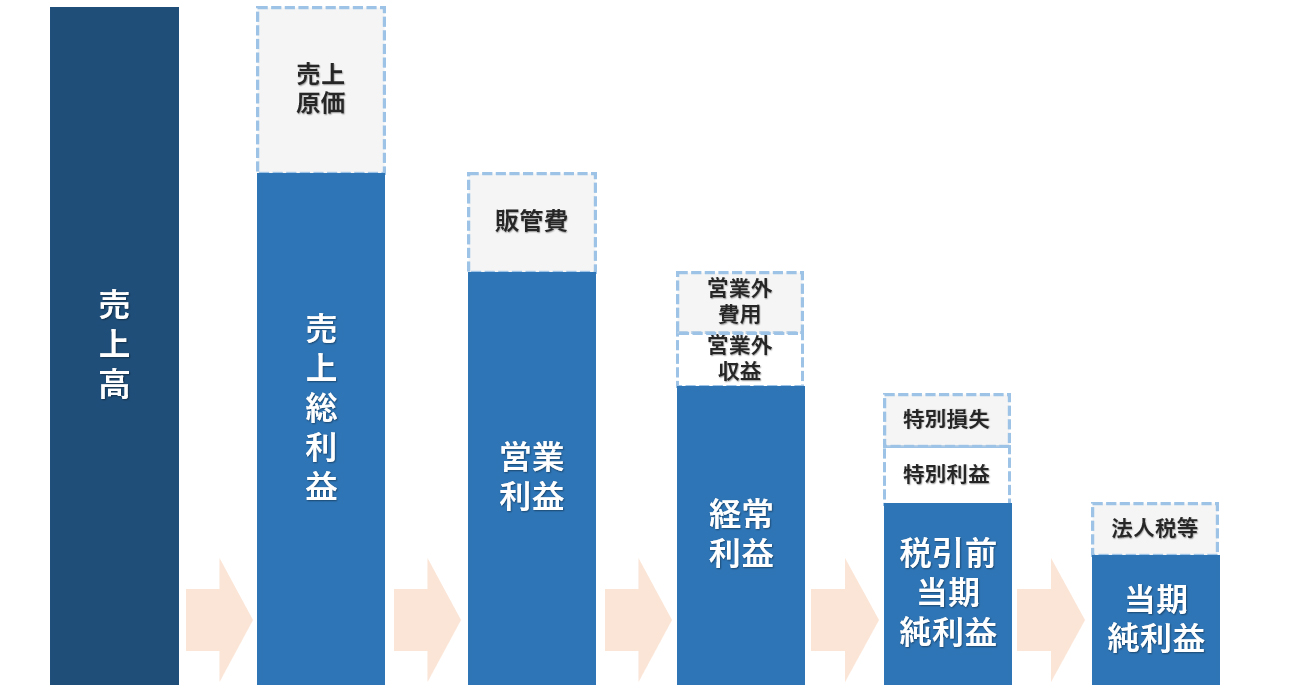

粗利は利益の大本であり、以下のすべての利益の源泉になります。したがって、粗利が十分でないと、営業利益や経常利益も大きくなりません。

また、粗利が赤字であるということは、売っている商品が利益を生んでいないことを意味しますので、資金が流出し、場合によっては倒産を招くこともあります。

(2)粗利率の計算方法

粗利の大きさと、売上に対する粗利の比率である粗利率(売上高総利益率)から、取り扱っている商品の力を判断することができます。

粗利率は業種によってかなり違いがありますが、他のすべての利益の源泉となる利益ですから、少なくとも20%は欲しいところでしょう。

| 粗利率(売上高総利益率) = 粗利(売上総利益)売上高× 100 |

|---|

(3)業種別粗利率を見てみよう

他社と差別化した商品、付加価値の高い商品を取り扱っている場合には、粗利率は高くなります。

ただし、商品の性質によって粗利率の高い業界もあれば、粗利率の低い業界もあるので、比較する場合には、かならず同じ業種間で比較するようにしましょう。

|

(4)粗利益伸び率の計算方法

会社が成長し粗利が順調に伸びているかを見る指標として、「粗利伸び率(売上総利益伸び率)」があります。粗利伸び率は、前期の粗利と当期の粗利を比較します。

| 粗利伸び率(売上総利益伸び率 = (当期の粗利(当期の売上総利益) -前期の粗利(前期の売上総利益)前期の粗利(前期の売上総利益) × 100 |

|---|

しかし会社の成長性は、売上高や粗利だけでなく、営業利益や経常利益の伸び率をあわせて見ることが大切です。

売上高が伸びていても、粗利が伸びていない場合には、販売費及び一般管理費などの費用を回収することができません。また、粗利が伸びていても、販売費及び一般管理費が増え過ぎてしまえば、営業利益を十分確保できないことになります。

損益計算書で、営業利益の次に表示される利益は経常利益ですが、経常利益は会社の経常的な利益ですから、経常利益が増えてこそ、会社の業績は成長しているということができます。

そこで、自社の粗利益伸び率を見る時には、他の利益の伸び率もあわせてみることが大切です。

| 売上高伸び率 = (売上高(当期)- 売上高(前期))売上高(前期)× 100 |

| 売上総利益(粗利)伸び率 = (売上総利益(当期) - 売上総利益(前期))売上総利益(前期)× 100 |

| 営業利益伸び率 = (営業利益(当期)- 営業利益(前期))営業利益(前期)× 100 |

| 経常利益伸び率 = (経常利益(当期)- 経常利益(前期))経常利益(前期)× 100 |

これらの伸び率は、それぞれ異なります。なぜならば、売上高に比例せず、常に一定額発生する固定費が、売上原価(製造原価)や販売費及び一般管理費に含まれているためです。固定費が含まれていると、売上高が伸びている成長企業では、売上高伸び率より売上総利益伸び率が高くなり、売上総利益伸び率より営業利益伸び率が高くなります。

一方、売上高が下がっている企業では、売上高伸び率より売上総利益伸び率が低く(マイナスが大きく)なり、売上総利益伸び率より営業利益伸び率が低く(マイナスが大きく)なります。固定費が含まれると、売上高の伸び率より利益の伸び率の方が大きく変動しやすくなることに注意が必要です(経営レバレッジ効果)。

(5)従業員1人あたりの粗利伸び率も見てみよう

会社が成長しても、従業員の数が伸び率以上に増えてしまっては、バランスよく成長することができません。そこで粗利伸び率を、従業員1人あたりで計算してみましょう。

| 1人当たりの粗利伸び率 = (1人当たりの粗利(当期) ー 1人当たりの粗利(前期))1人当たりの粗利(前期) |

|---|

粗利(売上総利益)を増やすには?

売上高が伸びているのに利益が出ていない理由としては、人件費などの費用が掛かり過ぎているなどの理由が考えられますが、粗利そのものが少ない場合には、過度な安売りをしていないか、売上原価を減らすことができないかなど、対策を講じることが必要です。

(1)過度な安売りをしていないかチェックする

「競合に仕事を奪われたくない」「取引先のコストダウンの要望の言いなりになる」など、価格を引き下げなければならない事情はさまざまです。

しかし過度の価格引き下げでは、利益を生むことはできません。いくらよい商品や製品を作って売上原価のコストカットを行っても、過度な安売りは「労多くして功少なし」となってしまいます。それに、一度下げてしまった価格を元に戻すのは困難ですし、お客様からしても頻繁に価格が変わる会社には信頼感が持てません。

利益は、費用などを差し引いた残りではなく、会社が生き残っていくために必要な投資の源泉です。

したがって、経常利益から営業利益、粗利と利益を逆算して、どのように価格設定を行ったらよいのかを十分検討する必要があります。

また、どうしても「より安く」という方針で稼いでいくしかない場合には、安くした商品や製品をベースにその後の消耗品の販売で儲けるしくみや、使用段階でのサポートや保守などのサービスで稼ぐしくみを構築することも必要となるでしょう。

(2)売上原価を減らせないかチェックする

粗利を増やさなければ他の利益を増やすことができませんから、粗利を増やすことを目指すべきです。粗利は「売上高-売上原価」ですから、売上原価を減らすことはできないかを検討します。

ただし過度のコストカットは、ブランドの弱体化、不良品の増加などにつながるリスクもあります。また、取引先と交渉するうえで関係悪化の懸念もあります。したがって、一定のレベル以上の効果を出すためには、一定の金額を投入することが必要だという見極めも必要であり、安易なコストカットについては注意が必要です。

(3)ムダな在庫はないかチェックする

ムダな在庫は、経営を悪化させる原因となります。在庫は販売できれば利益に貢献しますが、販売できなければ在庫を購入した分だけ会社から現金が流出してしまい、粗利益を圧迫してしまいます。

販売できないムダな在庫を増やさないためには、「投資するに値する商品なのか」をよく検討することが大切です。在庫投資がどれほどの利益を生んでいるのかは、こまめにチェックし適切な在庫管理を行いましょう。

まとめ

粗利は、損益計算書の5つの利益の最初の利益である「売上総利益」のことであり、営業利益、経常利益の源泉となります。

粗利をたくさん稼げるか、あまり稼げないかは経営の大きなポイントです。商品を安く仕入れて高く売れば、粗利は増え、商品を安く売ってばかりだと、粗利は減ってしまいます。

粗利を増やし利益を増やすためには、売上原価を減らし過度な安売りを行わないなどの方法があります。価格設定や適切な在庫管理については、他の指標も含めて分析するとより効果的です。

粗利について相談する

freee税理士検索では数多くの事務所の中から粗利や粗利率について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 粗利について相談できる税理士を検索 /

この記事の監修者:InnOpe合同会社

監修者

藤山 祥紀ふじやま よしのり

InnOpe合同会社 代表

幅広いスキルセットで、お客様のオペレーションの変革を全力でサポートします

粗利を確保するためには、一般的には販売価格の引き上げ、販売数量の増加、コスト削減などが必要となります。ただし、価格の引き下げ、あるいは値引きは、さまざまなコスト削減のしくみや販売数量の増加施策をしっかりと検討したうえで、実行することが重要です。

とくに、固定費の割合が大きい事業の場合は、少し値引きをしただけで、利益が大きく減少してしまう可能性があります。たとえば、仮に営業利益率20%の会社が2%値引きをしてしまうと、そのまま営業利益率が18%に低下するかというと、そうではなく、18%を下回ってしまいます(経営レバレッジ効果)。

また、値引き分を単にコスト削減で埋め合わせることも危険です。たとえば10%の値引きを実行し同じだけの利益を確保するためには、固定費があるため、10%以上のコスト削減が必要となるからです。

したがって、価格の引き下げや値引きを、販売数量の増加やコスト削減で穴埋めすることは、思った以上にハードルが高いものだということを、認識する必要があります。価格設定については、売上原価や販管費、変動費と固定費の構成比率などさまざまな視点から、十分に検討するべきものなのです。

粗利を上げるためにどのような施策が有効か意思決定を行う際に役立つのが、バックオフィス業務のデジタル化です。クラウド会計やダッシュボードを活用すれば、作業時間を短縮できるだけでなく、ほしい情報を自由に抽出し、粗利率を高めるための正しい意思決定を行うことが可能となります。

InnOpe合同会社は、全国を対象に、企業活動全体を見渡したデジタル化をサポートしております。お気軽にお問合せください。

- ・M&Aとは|M&Aの方法、種類、交渉から契約締結まで

- ・M&A|方法・成功させるポイント・売却価格をわかりやすく

- ・事業承継の方法|まず検討すべき3つの承継方法

- ・営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

- ・剰余金とは|資本剰余金や利益剰余金とはどう違う?

- ・営業外収益とは|勘定科目・特別利益との違い

- ・財務諸表とは|財務三表を図入りで分かりやすく

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・自己資本の意味・他人資本との違いとは

- ・営業利益とは|売上総利益・経常利益との関係

- ・財務分析|4つの重要ポイントと16の財務指標

- ・経営指標のまとめ|経営指標の計算式一覧&業種別平均値

- ・減資とは|意味と必要な手続き、仕訳を分かりやすく

- ・売上債権回転期間とは|計算方法は?長い理由・短い理由は?

- ・のれんとは|償却方法・仕訳法

- ・M&Aを活用した事業承継の3つのメリットと3つのデメリット

- ・負債比率とは|計算式・目安・業界平均

- ・ERPとは?メリット・デメリットは?

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高経常利益率|計算式・業種別平均

- ・固定費と変動費の違いとは

- ・インタレスト・カバレッジ・レシオ|意味・計算式・目安

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・事業承継(M&A)の相談先まとめ

- ・事業承継でM&Aを活用するメリット・デメリット

- ・事業承継でM&Aを活用する方法と具体的な流れ

- ・事業承継の後継者を選定する際のポイント

- ・事業承継とは|意味・対策が必要な理由とは