外国法人の税金・申告・納税

公開日:2018年11月07日

最終更新日:2024年05月06日

目次

外国法人は、国内源泉所得のみが課税対象となります。

課税の範囲については恒久的施設(PE)の有無や区分によって異なります。

ここでは、外国法人の定義や課税範囲、申告や納税の方法についてご紹介します。

外国法人の豆知識

外国人や外国企業が日本で会社を設立しやすくなったこと、外国企業が日本に拠点を設立することで、信頼性の確保やビジネス環境の構築といったメリットを受けられるといった理由から、近年は外国法人の日本進出が増加しています。

我が国に進出している外国法人は、2万社以上とも言われ、その大部分は都市部に集中しています。

外国法人課税のしくみはなじみが薄く、外国法人課税特有の税務処理、外国法人とタックス・ヘイブン対策税制、移転価格税制、過小資本税制との関連などについて検討が必要です。

ただし、そもそも銀行口座を開設する際にもさまざまな手続きが必要になったり、会計税務、人事労務、許認可の手続きなど、外国企業が日本で法人や支店を設立して事業を開始するためにはさまざまなハードルが存在します。

日本に進出し、スムーズに事業を開始するためには、このハードルを乗り越えるための専門家のサポートが不可欠と言えるでしょう。

freee税理士コーディネーターでは、ご要望やご相談内容を伺い最適な税理士を紹介します。お気軽にお問い合わせください。

外国法人とは

外国法人とは、内国法人以外の法人のことで、国内に本店も主たる事務所も有しない法人のことをいいます。

内国法人とは、国内に本店または主たる事務所を有する法人のことをいいますので、外国法人とは「国内に本店または主たる事務所を有していない法人」ということになります。

内国法人の場合には、法人税の課税所得の範囲は法人の種類によって異なります。

一方、外国法人は国内源泉所得のみが課税対象となります。

(1)外国法人に対する課税原則は「帰属主義」

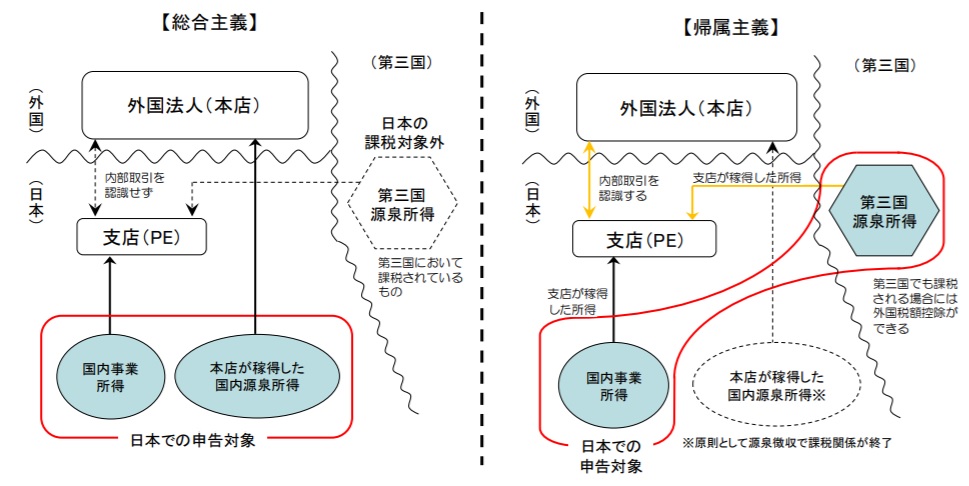

平成26年度税制改正によって、外国法人に対する課税原則については「総合主義」から「帰属主義」に改正されました。

総合主義と帰属主義の違いについては、課税所得の範囲について以下のような違いがあります。

|

(2)恒久的施設(PE)があると日本で課税される

外国法人について、わが国に有する恒久的施設(Permanent Establishment:略してPE)に帰属すべき所得が、国内源泉所得の一つとして位置付けられました。

これにより、外国法人がPEを通じて事業を行う場合には、恒久的施設(PE)が本店等から分離・独立した企業であると擬制した場合には、得られるべき所得を恒久的施設(PE)と本店等との間の内部取引を認識することになります。

この所得は、内部取引に係る移転価格税制を適用して計算します。

(3)帰属主義による外国法人の課税関係

税制改正により、国際課税原則の帰属主義への見直しが行われ、外国法人のPEに帰属すべき所得が、国内源泉所得の一つとして位置付けられました。

改正後の外国法人に対する課税関係は、以下の通りで、下記の法人税の部分が、法人税の課税対象となる国内源泉所得となり、源泉徴収のみの部分が、所得税の源泉徴収のみ行われる(源泉分離課税となる)国内源泉所得となります。

| 所得 | PE帰属所得 | PEに帰属しない国内源泉所得 | PEを有しない外国法人 | |

|---|---|---|---|---|

| 国内源泉所得 | 事業所得 | PEに帰せられるべき所得(法人税) | - | - |

| 国内にある資産の運用・保有(下記①~⑧をのぞく) | 法人税 | |||

| 国内にある資産の譲渡のうち以下のもの ・国内にある不動産の譲渡 ・国内にある不動産の上に損する権利等の譲渡 ・国内にある山林の伐採または譲渡 ・買い集めた内国法人株式の譲渡 ・事業譲渡類似株式の譲渡 ・不動産関連法人株式の譲渡 ・国内のゴルフ場の所有・経営に係る法人の株式の譲渡など |

||||

| 人的役務の提供事業の対価 国内不動産の賃借料等 その他の国内源泉所得 |

||||

| ①債権利子等 ②配当等 ③貸付金利子 ④使用料等 ⑤事業の広告宣伝のための賞金 ⑥生命尾見契約に基づく年金等 ⑦定期積金の給付保証金等 ⑧匿名組合契約等に基づく利益の分配金 |

源泉徴収のみ | |||

| 国内源泉所得以外の所得 | 課税対象外 | |||

参照:国税庁「国際課税原則の帰属主義への見直しに係る改正のあらまし 」

(4)外国法人が申告・納税するための届出

外国法人が申告・納税をするためには、税務上の申請や届出が必要な書類があります。

外国普通法人となった旨の届出

「外国普通法人となった旨の届出」とは、外国法人が国内にPEを有することになった場合、人的役務の提供事業を国内で開始した場合、国内にある資産の運用、保有、譲渡などによって生じる対価などを有することになった場合に、所轄税務署長宛に提出する必要があります。

青色申告の承認申請書

外国法人が青色申告で法人税の申告を行なう場合には、「青色申告の承認申請書」を所轄税務署長宛に提出する必要があります。

申告期限の延長の特例の申請書

外国法人が、会計監査人の監査を受けなければならないなど特別の事情で、決算が申告期限までに確定しない状況がある場合には、「申告期限の延長の特例の申請書」を所轄税務署長宛に提出する必要があります。

この申請書を提出すると、各事業年度の法人税の確定申告の提出期限を1カ月(連結事業年度にあっては2カ月)延長することができます。

納税管理人の届出

国内源泉所得を有する外国法人が、国内に事務所等を有しない場合には代理人を指定する必要があります。その場合には、「納税管理人の届出」を所轄税務署長宛に提出する必要があります。

(5)外国法人の申告・納税手続き

外国法人の申告と納税は、原則として日本の企業と同じです。

ただし申告期限の延長については、税務署への申請が必要となるなど、注意点もあります。

確定申告

原則として、事業年度終了の日の翌日から2カ月以内に確定申告書を提出し、法人税を納付する必要があります。

消費税、地方税の取扱い

消費税については、外国法人が国内にPEを有していなくても一定の場合には申告・納税する必要があります。

国内にPEがない外国法人であっても、国内において課税資産の譲渡等を行い、かつ、その課税期間の前々年または前々事業年度の課税売上高が1,000万円を超える場合には、消費税の納税義務者となります。

この場合には、「消費税課税事業者届出書」と「消費税納税管理人届出書」を所轄税務署長宛に提出する必要があります。

税理士をお探しの方

以上、外国法人の申告・納税についてご紹介しました。

外国法人に対する課税原則について、従来のいわゆる「総合主義」が改められ、「帰属主義」に改正されました。

また、外国法人の我が国に有する恒久的施設(Permanent Establishment:PE)に帰属すべき所得(PE帰属所得)が、国内源泉所得の一つとして位置付けられました。

外国法人の税金について相談する

無料で使えるfreee税理士検索では、数多くの事務所の中から記帳代行や税務調査、会計顧問等に対応できる税理士・会計士の事務所を検索できます。経歴や実績等も確認でき、エリア別、認定アドバイザー、ITに強いかや女性等の様々な条件であなたのニーズに沿ったアドバイザーに出会うことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

\ 外国法人について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、外国法人の税金・申告・納税について相談することができます。