株式売却|確定申告が必要なのはどんなケース?

公開日:2018年08月01日

最終更新日:2022年07月10日

目次

この記事のポイント

- 株取引で利益が出た場合にも、その利益に税金がかかる。

- 株取引で確定申告を行なうべきか否かは、口座の種類や利益が出ているかで異なる。

- 特定口座「源泉徴収あり」を選択している場合でも、確定申告した方が得することがある。

株取引で利益が出た場合には、税金がかかります。

したがって、株取引をした場合には、自ら売却損益の計算を行い、確定申告をして税金を清算するのが、本来の姿です。

しかし、なかには確定申告が不要なケースや確定申告が不要でもあえて確定申告をした方が得するケースもあります。

株取引の確定申告

株取引をして利益が出れば、その利益は「譲渡所得」として税金がかかります。

株の売却益に対する税率は、所得税15.315%、住民税5%です。

また、所得税額×2.1%の復興特別所得税が加算されます。

しかし、なかには確定申告が不要な場合もありますし、確定申告が不要でもあえて確定申告をすることで、還付される(税金が戻る)ケースもあります。

所得税や住民税はその人の1年間の所得に対してかかりますので、株の売却や配当に対する税金も、最終的には1年間分のトータルを集計して確定させてから計算するのが原則です。したがって、1年間の株取引を振り返り、自分がどんな申告をすべきなのかをまず確認しましょう。

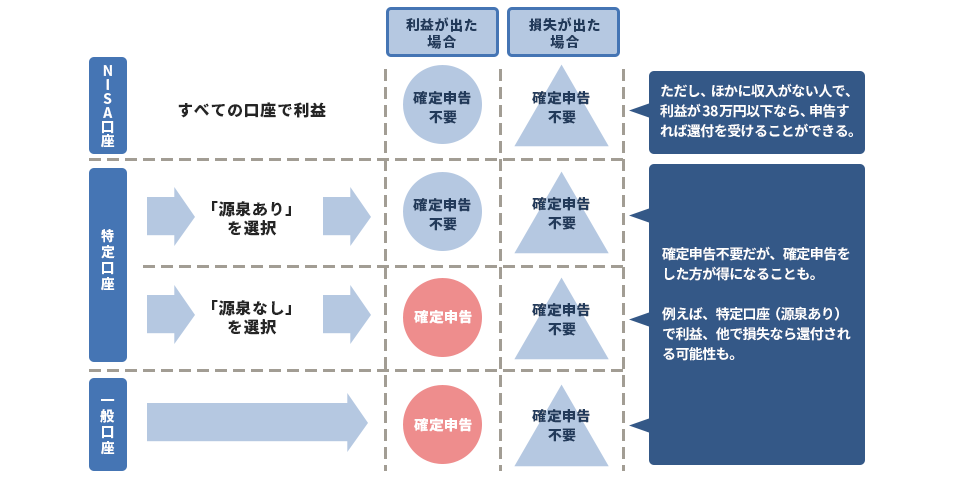

(1)まずタイプをチェック

確定申告をすべきか否かについては、特定口座一般口座か、特定口座の場合であれば「源泉徴収あり」を選択しているか「源泉徴収なし」を選択しているか、また売却利益が出ているか、売却損が出ているかなどで、異なります。

まず自分の取引タイプを、以下でチェックしましょう。

|

(2)NISA口座

NISA口座での取引は、申告の必要はありません。

通常、投資による利益には所得税と住民税とあわせて20.315%の税金がかかりますが、NISA口座の取引で得た利益には、配当所得・譲渡所得とも最長5年間、最大で600万円の預入額による利益が非課税となります。

(3)特定口座「源泉徴収あり」

特定口座とは、利益や税金計算の計算を証券会社側で行ってくれる口座です。

特定口座は、「源泉徴収あり」「源泉徴収なし」のいずれかを選択したかによって、確定申告が必要か不要か異なります。

多くの人が選択しているのが、特定口座「源泉あり」(源泉徴収選択口座)です。

特定口座「源泉徴収あり」を選択している場合には、売却益・売却損や税金の計算を行い、税金を売却代金から差し引いてくれます。

証券会社などが譲渡所得に対する税金をすでに源泉徴収で差し引いているので、原則として確定申告は不要ですが、年間トータルで損失が出た場合には、あえて確定申告をする方が還付を受けられる可能性があります。

(4)特定口座「源泉徴収なし」

特定口座「源泉徴収なし」(簡易申告口座)を選択すると、売却益・売却損の計算まではしてくれますが、税金の計算・納税まではしてくれません。

したがって、年間トータルで利益が出た場合には、原則として確定申告する必要があります。

「源泉徴収あり」と同じように、年間トータルで損失が出た場合には、確定申告する必要はありませんが、あえて確定申告をする方が還付を受けられる可能性があります。

また、源泉徴収以外を選んでいる場合、もし扶養に入っている妻が株を売却して大きな儲けが出た場合には扶養から外れてしまう可能性がありますので、注意しましょう。

(5)一般口座

証券会社等の「一般口座」の場合は、譲渡損益の計算を自分で行わなければならず、また、原則として確定申告する必要があります。

複数の口座を持っている場合なら、その口座ごとに計算する必要があります。

損益通算は、取引ごとに証券会社から届く「取引報告書」を整理して、こまめに記録しておくようにしましょう。

ただし、年収2,000万円以下の会社員で年間の譲渡所得を含めた給与所得以外の合計が20万円以下であれば、確定申告は不要です。

株式取引の確定申告

株式を売却して利益が出れば「売却益」、マイナスなら「売却損」となります。

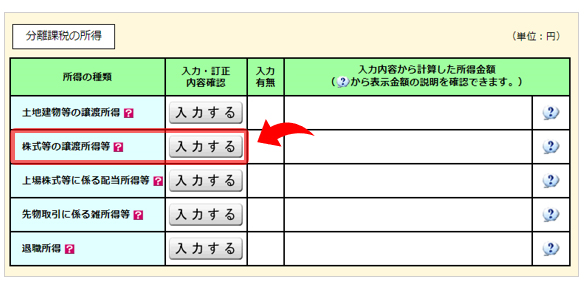

株を売却したことによる利益や損失は、他の所得と合算せずに区分して税金を計算する申告分離課税制度となっています。

(1)株式売却で確定申告が必要な場面

特定口座の「源泉徴収あり」を選んでいる場合:

証券会社などが譲渡所得に対する税金がすでに源泉徴収で差し引かれているので、確定申告は不要です。ただし、年間トータルで譲渡損が出たときは確定申告を行うことで向こう3年間譲渡損を繰り越すことができます。

また、確定申告をしなかった場合には、給与所得以外の所得(譲渡所得を含む)が20万円以下でも、すでに源泉徴収された所得税の還付ができないので、繰越の特例を受けることはできません。

特定口座の「源泉徴収なし」を選んでいる場合:

証券会社から1年分の損益をまとめた「特定口座年間取引報告書」が交付されるので、確定申告が簡単にできます。

一般口座で取引をしている場合:

基本的に確定申告が必要ですが、年収2000万円以下の会社員で給与所得以外の所得(譲渡所得を含む)が20万円以下であれば、確定申告は不要です。

(2)株式の譲渡所得の計算方法

株式の譲渡所得は、以下の計算式で計算します。

・取得費 同じ銘柄の取得費

|

|||||||||||||||||||||||||||||||

(3)株の損失は相殺できる

株取引で損失が出た場合、上場株式等同士、一般株式等同士であれば他の株式の売却益と合算することができます。そして、それでも損を引ききれないときには、申告して配当等と損益通算するか繰越控除することができます。

たとえば、株の売却益が100万円、損失が30万円としたら、100万円-30万円の70万円が課税対象となります。

また、売却益が50万円で損失が70万だとしたら、マイナス20万円となるのでその年は税金がかかりません。そして、このマイナス分の20万円は、翌年以降出た利益と相殺することができるのです。

翌年さらに損失が拡大してしまったら、その分も合算して繰越することができます。

(4)株取引の確定申告の方法

株取引の確定申告を行なうために必要な書類は、利益が出た場合と損失が出た場合で異なります。

利益が出た場合には、確定申告書B(第一表、第二表、第三表)と株式等に係る譲渡所得等の金額の計算明細書が必要です。

損失が出た場合には、上記のほか「繰越控除用」の申告用紙も必要になります。

確定申告は、国税庁の確定申告コーナーを利用すれば簡単に行うことができます。会社員の場合は、入力のために給与所得の源泉徴収票も用意しておきます。

|

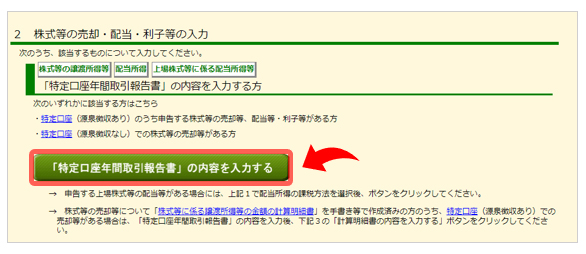

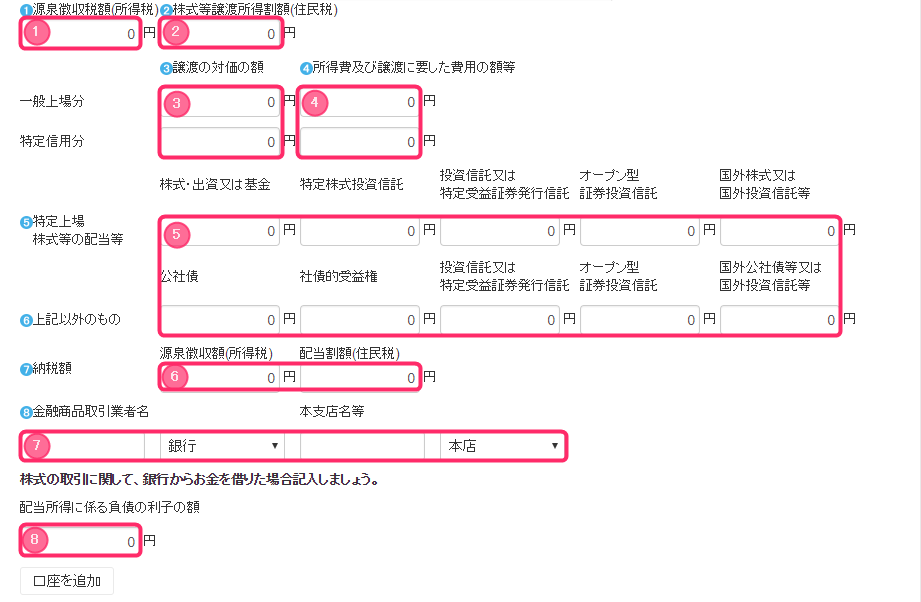

①「株式等の譲渡所得等」を選択 国税庁のHP「確定申告書等作成コーナー」にログインし「株式等の譲渡所得等」を選択します。

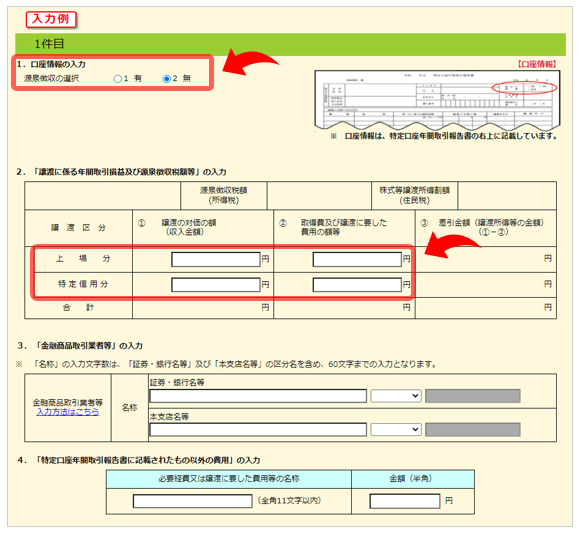

②特定口座年間取引報告書の内容を入力 ③取引内容の入力

|

株式を売却して損失が出たとき

ある証券会社の口座で株取引における損失が出た一方で、別の証券会社の口座で利益が出ていれば、その金融商品の売買で得た所得や所有する株式の配当金から損失を差し引いて、所得税を軽減させることができます。

これを「損益通算」といいます。

年間トータルで株式などの譲渡損失が出た場合には、確定申告をすることで損益通算をすれば、取引での損失を通算して取り戻すことができます。また、確定申告をすれば、向こう3年間は株式売買による利益や配当利益と損益通算することができます。

|

①特定口座年間取引報告書の内容を入力 「特定口座年間取引報告書の内容を入力する」を選択し、当てはまる項目をチェックします。

③取引内容の入力

|

まとめ

以上、株取引の確定申告を行なうために必要な書類について、ご紹介しました。

これまで述べてきたように、特定口座か一般口座か、特定口座の場合には、源泉ありを選択しているか源泉なしを選択しているかによって、確定申告をすべきか否かが変わってきます。不明点等があれば、税理士に相談してみることをおすすめします。

なお、「クラウド会計ソフト freee会計」なら、株式の売買や、FX取引などで所得が生じた時の第三表の作成についても、いくつかの質問に答えるだけで、簡単に作成することができます。ぜひご活用ください。

|

株取引の確定申告について相談する

freee税理士検索では数多くの事務所の中から株式取引の確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、株取引の確定申告について相談することができます。

クラウド会計ソフト freee会計