消費税の計算方法やしくみを分かりやすく解説!

公開日:2023年05月30日

最終更新日:2024年03月04日

目次

この記事のポイント

- 消費税は、預かった税額から負担した税額を差し引いて計算する。

- 消費税額の計算方法は、大きく原則課税と簡易課税の2つ。

- 簡易課税は、課税売上高が5,000万円以下の事業者に認められる。

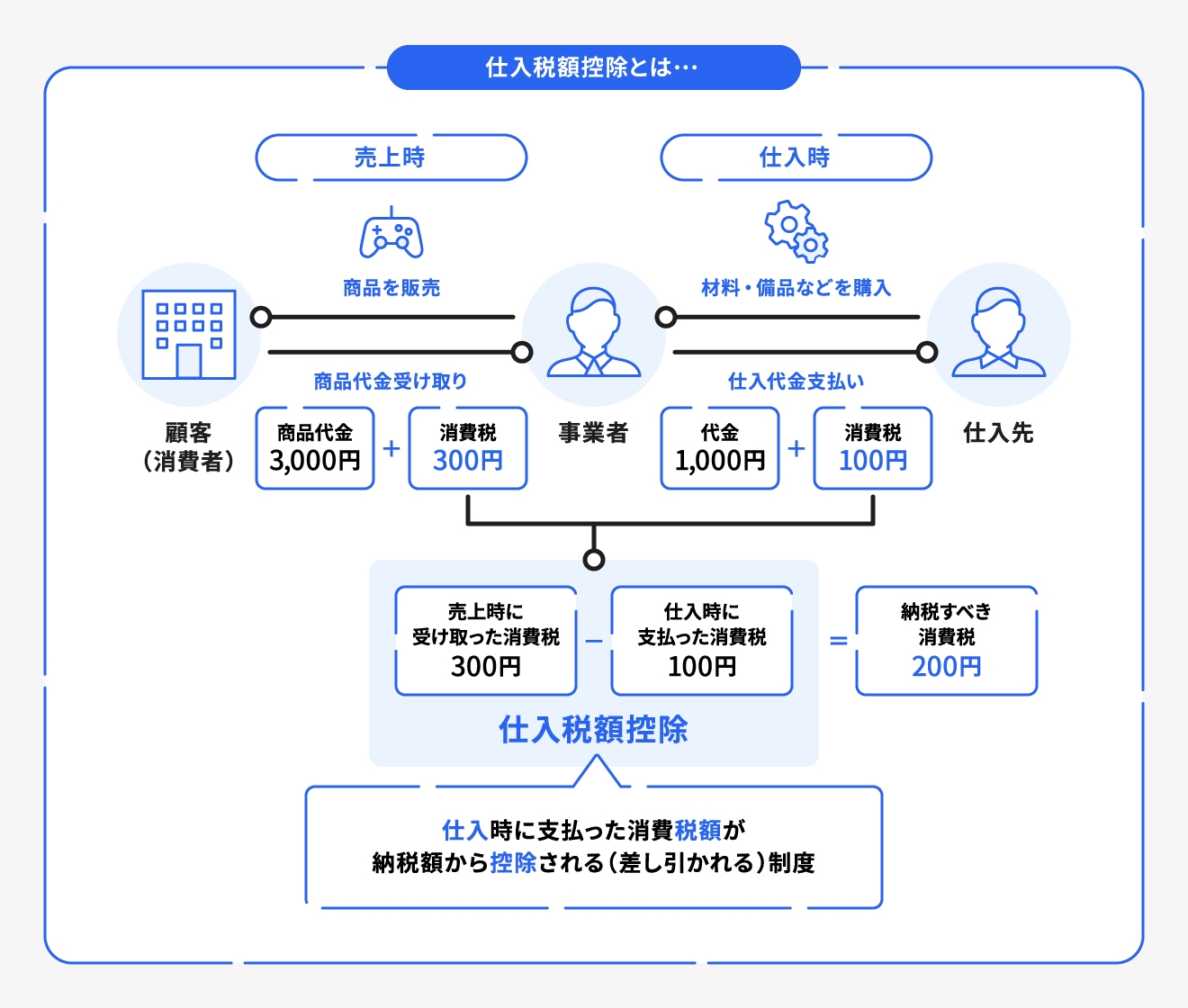

消費税額は、課税売上にかかる消費税額から、課税仕入れにかかる消費税額を控除して計算します。つまり、事業者が納める消費税額を計算する際には、仕入れる時に支払った消費税を差し引くことが原則です。

これが、消費税の基本的なしくみです。

消費税の豆知識

インボイス制度のスタートにより、免税事業者には以下の3つの選択肢があります。

|

①免税事業者のままでいる。 ②課税事業者となって原則課税で消費税を申告する ③課税事業者となって簡易課税(もしくは2割特例)で消費税を申告する |

取引先の状況によっては、①免税事業者のままでいてもとくに影響を受けないこともあります。

②原則課税とは、預かった消費税から支払った消費税を差し引いて消費税を納付する方法です。

③簡易課税とは、課税売上に係る消費税額に対して、業種によって異なるみなし仕入率を掛けた金額を計算して消費税を納付する方法です。また、令和8年(2026年)9月30日までの間に、免税事業者が課税事業者になった場合には、2割特例を選択することもできます。

簡易課税と2割特例のどちらがお得かは、業種によって異なります。

なお、インボイス制度に登録する前に法人成りをすると、法人成り+2割特例でさらにメリットが享受できる可能性があります。

どの方法を選択するかで消費税の納税額が大きく変わりますので、消費税の計算方法を選択する場合には税理士に確認することをおすすめします。

消費税の計算方法・しくみ

消費税の基本的な考え方は、消費者から預かった消費税額から事業者が支払った消費税額を控除(差し引く)して納税するというものです。

これを「原則課税」といいます。

|

原則課税

預かった消費税額 - 支払った消費税額 = 消費税額の納税額 |

|---|

具体的には、「課税標準額に税率を掛けたもの」から、「課税仕入等に係る税額」を差し引いて計算します。

売上に含まれる消費税額(預かった消費税額)を「課税売上高にかかる消費税額」といいます。そして、支払った消費税額を「課税仕入れにかかる消費税額」といいます。

ところが、預かった消費税額の計算はともかくとして、支払った消費税額の計算は非常に煩雑で、そのすべてを計算することは中小事業者にとって大きな負担となります。そこで、中小事業者に対しては簡易な方法で計算する特例が認められています。これを「簡易課税」といいます。

|

簡易課税

預かった消費税額 - (預かった消費税額 × みなし仕入率) = 消費税額の納税額 |

|---|

さらに、免税事業者がインボイス制度に登録した場合の負担軽減の経過措置として、売上時に預かった消費税額の2割を納税額とする特例もあります。

|

2割特例

預かった消費税額×20%=消費税の納税額 |

|---|

|

・消費税の納税額|3つの計算方法

・原則課税(原則的な控除対象仕入税額を計算する方法) ・簡易課税(課税売上高が5,000万円以下の場合の特例) ・2割特例(新規課税事業者の特例) |

いずれの計算方法も、消費税を計算するためには「徴収した消費税額」と「負担した消費税額」の2つの要素が必要という考え方に基づいています。

徴収した消費税額を計算するためには、税率を掛ける対象の金額を計算する必要がありますが、これを「課税標準額」といいます。

一方、負担した消費税額を計算するためには、課税仕入に含まれる消費税額を計算しなければなりません。この消費税額を「課税仕入等にかかる消費税額」といいます。

(1)消費税の計算方法①「原則課税」

原則課税は、一般課税ともいわれる消費税の計算方法です。

原則課税とは、課税期間中に売上に含まれる消費税額から仕入に含まれる消費税額を差し引いた残額が納付税額となります。

事業者が納付する消費税額は、売上に含まれる消費税から、事業者自身が負担した仕入に含まれる消費税額を差し引いて計算します。

| (課税売上高×消費税率)-(支払った消費税額)=消費税の納税額 |

「売上」「仕入」とは、勘定科目に関係なく消費税の計算の対象となる収入や支出をいいます。

また、取引には課税取引、不課税取引、非課税取引、免税取引等がありますから、これらをきちんと区別しなければならず、経理作業の負担はかなり重くなります。

つまり、売上と仕入を集計し、それぞれに含まれる消費税額を計算するイメージです。

原則課税による消費税の納税額の計算は、以下のステップで行います。

|

①課税売上割合の計算 ↓ ②課税仕入れの集計 ↓ ③課税仕入れにかかる消費税額の計算 |

①課税売上割合の計算

まずは、①の課税売上割合の計算を行います。

課税売上割合は、以下の計算式で計算します。

| 課税売上割合=(課税売上額+免税売上額)/(課税売上額+免税売上額+非課税売上額) |

②課税仕入れの集計

次に、課税仕入れの集計を行います。

すべての支出に関する取引を、課税。非課税、消費税の対象外のいずれかに分類したうえで、課税に分類された取引の税込金額を集計します。

③課税仕入れにかかる消費税額の計算

最後に控除対象仕入税額を計算します。

原則的には、③で計算した全額が控除対象仕入税額となりますが、その課税期間(12カ月換算で)の課税売上高が5億円を超える場合と、課税売上割合が95%未満の場合には、調整計算が必要となります。

|

・課税売上高が5億円以下、かつ課税売上割合が95%以上 →③で計算した全額が控除対象仕入税額となる。 ・課税売上高が5億円超、または課税売上割合が95%未満 |

(2)消費税の計算方法②「簡易課税」

簡易課税とは、その文字通り消費税の計算を簡単にしたものです。

前述した原則課税における②の課税仕入れの集計は、一つひとつの取引を課税、非課税などに分類する作業が必要となるため、非常に煩雑な作業となります。

そこで、課税売上高5,000万円以下の事業者については、業種ごとに「みなし仕入率」を定め、売上にこのみなし仕入率を掛けて納付税額を計算する方法が認められています。これが簡易課税です。

簡易課税では、「売上に対する消費税のうち、何割かは仕入控除税額として差し引く金額が占めている」という考え方をして、預かった消費税額に業種ごとに定められた「みなし仕入率」を掛けたものを、預かった消費税額から差し引いて納付税額を計算します。

| (預かった消費税額) - (預かった消費税額 × みなし仕入率)=消費税の納税額 |

みなし仕入率は、以下のとおり業種ごとに定められています。

みなし仕入率

|

(3)消費税の計算方法③「2割特例」

令和5年度の税制改正により、免税事業者がインボイス制度を選択した場合には、新たに売上税額の20%を納税額とする2割特例が創設されました。

これは、免税事業者がインボイス制度を選択した場合の負担を軽減するための経過措置で、「課税期間の2年前(基準期間)の課税売上高が1,000万円以下である場合」「インボイス制度が開始する令和5年(2023年)10月1日から令和8年(2026年)9月30日までの間に、免税事業者が課税事業者になった場合」などの決められた要件をすべて満たす場合には、売上時に預かった消費税額の2割を納税額とできます。

| (預かった消費税額) × 20% = 消費税の納税額 |

たとえば、簡易課税で売上800万円、預かり消費税80万円で第5種事業の場合は、40万円が納税額となります。

| 80万円-(80万円×みなし仕入率50%)=40万円 |

同様の事例で2割特例を適用した場合には、納税額は16万円で済みます。

| 80万円×20%=16万円 |

2割特例の適用を受けるためには、事前の届出は不要ですが、原則課税、簡易課税、2割特例のいずれが得になるかは個々の状況によって異なります。後述する経理負担の視点も踏まえ、早めに税理士に相談することをおすすめします。

簡易課税・2割特例のメリット・デメリット

消費税額の計算で、最も手間がかかる作業が課税仕入れ(支払った消費税)の集計です。ひとつひとつの取引について消費税の非課税・不課税・免税について確認しなければならず、非常に面倒です。

消費税は、電話代や飲食代などあらゆる経費に含まれていますし、機械などの資産を購入した代金にも含まれています。

また、輸入時の関税や従業員への慶弔金などは、消費税は不課税ですし、不動産業者等からの土地の仕入は、消費税非課税です。また、海外の交通費や宿泊費、日当などは消費税が免税となりますから、確認作業だけでも事務作業の量は膨大になります。

そこで、このような経理負担増を避けたい場合には、簡易課税・2割特例を選択することをおすすめします。

ただし状況によっては、簡易課税・2割特例を選択することによって納税額が増えるケースもありますので、注意が必要です。

(1)経理負担が軽減する

取引には、課税取引・非課税取引・免税取引・不課税取引の4種類があり、各取引が課税取引であるか否かを判定する必要があります。ほとんどの会社では、日々の取引を会計ソフトに入力しますが、仕入取引はその種類が多いのでその判定に迷うケースも多く、経理負担は重くなります。

インボイス制度がスタートすれば、さらに経理の負担が増えます。

インボイス制度がスタートすると、適格請求書(=インボイス)については、適格請求書発行事業者のものか確認しなければなりませんし、帳簿に記帳する際にも適格請求書・適格簡易請求書等の区別を記録しなければならなくなります。

ただし、インボイス制度がスタートすることで発生するこれらの作業が必要なのは、原則課税に基づいた仕入税額控除を受ける場合に限られます。

つまり、簡易課税・2割特例を選択すれば、これらの作業が必要なくなりますので、経理負担が大幅に軽減されます。

(2)簡易課税で納税額が増えるケースも

簡易課税を選択すると、経理負担は軽減されますが、簡易課税を一度選択すると、2年間は原則課税には戻れませんので、注意が必要です。

また、大きな設備投資を2年以内に行う予定がある場合には、仕入時に支払った消費税額が多くなりますが、簡易課税ではそれが反映されないため、簡易課税を選択すると納税額が増える可能性があります。

簡易課税では、みなし仕入率が高い業種ほど有利になる可能性がありますが、これは個々の状況によって異なります。したがって、原則課税と簡易課税のどちらを選択すればよいか分からない場合には、税理士に相談して経理作業の負担も併せて総合的に判断することをおすすめします。

(3)個人事業主は法人成りで2割特例が可能に

2割特例の適用を受けるためには、適格請求書発行事業者となるまで「免税事業者」であったことが要件となります。

したがって、すでに課税事業者であった個人事業主が適格請求書発行事業者に登録した場合には、適用を受けることができません。

しかし、すでに課税事業者であった個人事業主であっても、登録前に法人成りすれば、2割特例の適用を受けることができます(資本金1,000万円の場合)。

なぜなら、新設法人は原則として1年目の事業年度は免税事業者となりますから、「適格請求書発行事業者となるまで免税事業者であったこと」という要件を満たすからです。

ただし、法人成りして2割特例の適用を受けようと思う場合には、2割特例のメリットと会社設立費用や赤字でもかかる法人住民税の均等割(年最低7万円)、社会保険料などの負担というデメリットを比較して、総合的に判断する必要があります。

消費税の計算はインボイスでどう変わるか

2023年10月からスタートするインボイス制度とは、消費税の計算方法についての新たなルールです。

消費税額の計算は、原則として「売上時に預かった小税額」から「仕入等で支払った消費税」を差し引いて計算しますが、受け取った請求書等が適格請求書ではない場合には、「仕入等で支払った消費税」を差し引くことができなくなります(仕入税額控除を受けられなくなります)。

(1)免税事業者からの仕入は納税額が増える?

2023年10月から、インボイス制度がスタートします。

インボイス制度がスタートすると、適格請求書発行事業者が発行する適格請求書でなければ、仕入税額控除ができなくなります。

免税事業者は適格請求書発行事業者に登録することはできませんから、適格請求書を発行することはできず、発注元は仕入税額控除ができなくなってしまいます。

仕入税額控除とは、売上時に預かった消費税から仕入れ等で支払った消費税を差し引くことをいいます。そして、この仕入税額控除ができなければ、発注元としては消費税の納税額が増えてしまうのです。

|

(2)免税事業者はどう対応すべき?

免税事業者やインボイス制度への未登録事業者は、適格請求書を発行できず、仕入税額控除ができませんから、発注元である課税事業者にとっては、消費税額が増えてしまいます。そこで発注元から、免税事業者やインボイス制度の未登録事業者であることを理由に、取引を打ち切られる可能性があります。

経過措置として、免税事業者からの仕入については、2026年(令和8年)9月30日まではその80%を、その後2029年(令和11年)9月30日まではその50%を仕入税額控除の対象とする特例が設けられていますが、免税事業者やインボイス制度への未登録事業者は、今後どのように対応すべきか、十分に検討する必要があるでしょう。

消費税の豆知識

消費税には、国税と地方税があり、国税は7.8%、地方税が2.2%で合わせて課税するため、合計で10%となっています。

よく「消費税等」と記載されますが、この「等」は実は地方消費税を意味しています。

ちなみに、軽減税率8%については、国税6.24%、地方消費税1.76%で合わせて8%です。

まとめ

消費税を納める事業者は、預かった消費税額から仕入にかかった消費税額を差し引いて納税額を計算するのが原則です。

しかし、支払った消費税額の計算は非常に煩雑です。

そこで、中小企業者に対しては簡易課税という特例が認められています。また、新規課税事業者には2割特例という制度も設けられています。

事業者が消費者から預かった消費税よりも、仕入れなどで支払った消費税の方が多いことがあります。この場合、事業者は国から消費税を払い戻してもらうことができます。

どの計算方法を選択するかは、経理負担の軽減等もあわせて総合的に判断する必要がありますので、早めに税理士に相談してアドバイスを受けることをおすすめします。

消費税の計算について相談する

freee税理士検索では、数多くの事務所の中から、原則課税にすべきか簡易課税にすべきか、2割特例の適用を受けることができるかなど、消費税の計算について相談できる税理士を検索することができます。簡易課税の適用を受けるための届出や、それぞれの計算方法のシミュレーションや節税対策などについてもアドバイスを受けることができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 消費税について相談できる税理士を検索 /

消費税の経験談と税理士の回答を見る

|

・消費税簡易課税制度について 「個人事業主で年収は1000万以下ですが、取引先が企業が多いため、インボイス制度に登録する予定です。消費税には原則課税と簡易課税があり、簡易課税は届出が必要ということなのですが、消費税簡易課税を選択すべきでしょうか。…」 |

|

・インボイス制度 「業務委託メンバー(年収1000万円ないフリーランス)の多い組織のため、インボイス制度によって納める税金が増えると認識しているのですが、支払いを減らすためにできることはありますでしょうか。…」 |

|

・インボイス制度開始後の消費税について 「これまで消費税も売上として計上していました。 インボイス制度がはじまるにあたり課税事業者になるかまだ検討中です。 そこで疑問に思ったのですが、インボイス制度開始後に免税事業者だった場合、消費税はこれまでどおり請求して良いのでしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。