流動負債とは?固定負債との違い・負債の部の見方を解説

公開日:2019年11月25日

最終更新日:2024年05月01日

目次

この記事のポイント

- 流動負債とは、原則として1年以内に返済しなければならない債務のこと。

- 流動負債は、決算書の「貸借対照表」の「負債の部」に区分される。

- 流動負債から「資金繰り」について分析することができる。

流動負債とは、原則として1年以内に返済しなければならない債務のことです。

貸借対照表の流動負債や固定負債、流動資産、固定資産などの意味を理解することで、会社の資金繰りなどが把握できるようになります。

この記事では、流動負債の意味や流動負債と固定負債との違い、流動負債を活用した経営分析の指標などについてご紹介いします。

流動負債の豆知識

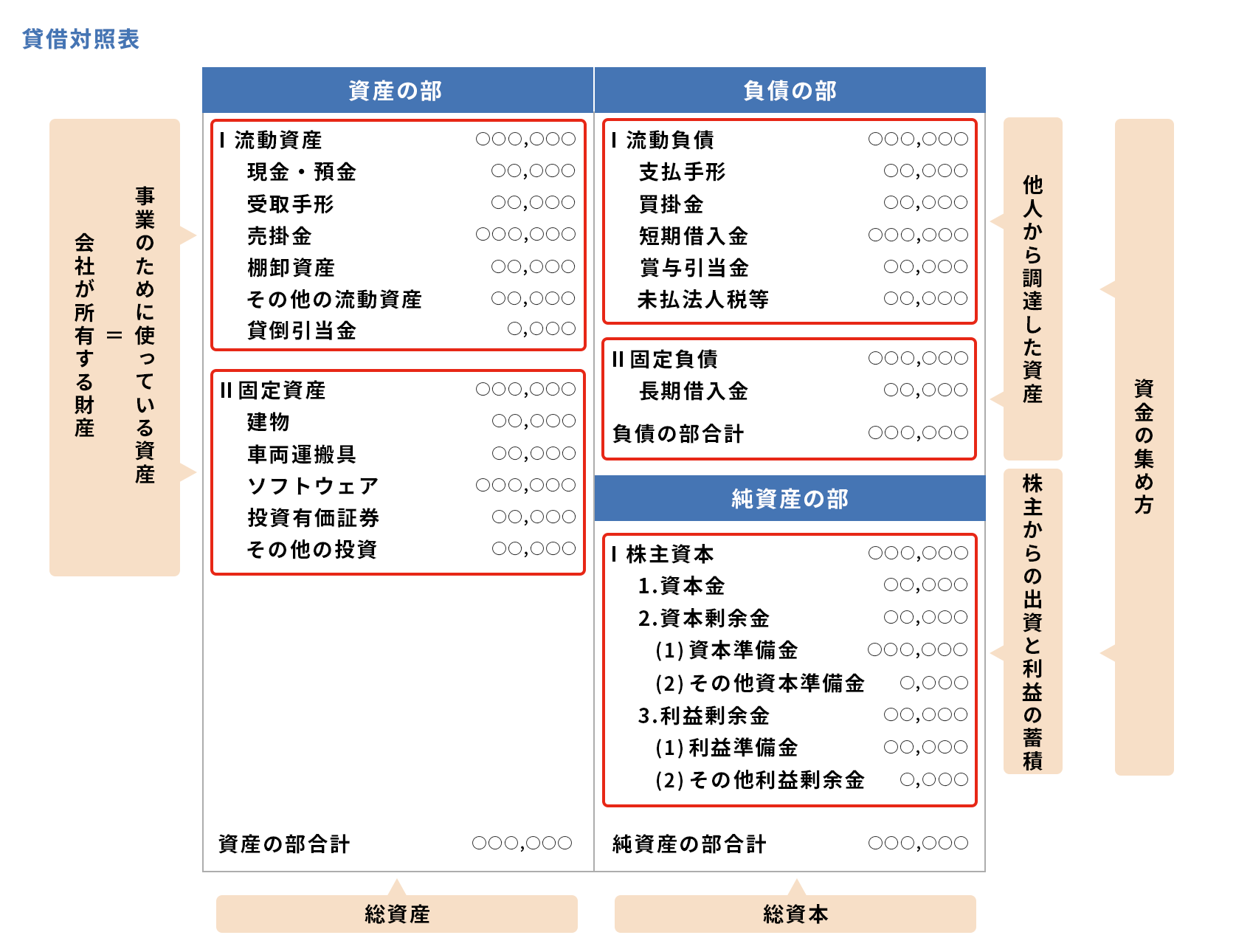

貸借対照表は、左側に資産、右側に負債と資本が並んでいます。左側は資金の使途、右側は資金の調達源泉を表し、左右の合計額は一致します。

資産は、流動資産と固定資産に区分されています。1年を基準として1年以内に現金化する資産が「流動資産」、投下した資産が1年を超えて固定化されてしまうものが「固定資産」です。

負債も同様に1年以内に返済期日がくる債務は「流動負債」、返済に1年超の猶予がある債務は「固定負債」です。このように1年を基準にして、資産と負債を流動・固定に区分する方法を1年基準(ワン・イヤー・ルール)と呼びます。

貸借対照表を初めて見る人は、細かい内訳に目が行ってしまいますが、どの貸借対照表も「資産」「負債」「資本」の3つの要素しかありませんから、まずはこの3つの要素の総合合計額を見てみましょう。

それから、いろいろな経営指標を活用して自社の状況を分析してみましょう。

たとえば流動比率は、貸借対照表の流動資産と流動負債の関係を見る指標です。

| 流動比率(%) = 流動資産 ÷ 流動負債×100 |

流動資産の金額は、流動負債の金額を上回っている方が良いので、流動比率は100%を上回るかどうかが、ひとつのポイントです。ただし流動資産に含まれている金額がすべて短期的に現金化されるとは限らないため、できれば150%程度ある方がよいでしょう。

流動比率は業種によって異なり、情報通信業等では高く、卸売業や宿泊業,飲食サービス業では低い傾向があります。

同業他社と比較して自社の流動比率が低い場合には、早めに税理士に相談して対策を講じることをおすすめします。

流動負債とは

流動負債とは、決算書の「貸借対照表」の「負債の部」に区分される項目で、会社の負債のうち1年以内に支払いの期限が到来する債務のことをいいます。

流動負債には、通常は、1年以内に使用される短期負債引当金および正常な営業循環過程にあるものをいい、支払手形、買掛金、前受金、短期借入金などが区分されます。

(1)流動負債が区分される貸借対照表とは

流動負債について詳しくご紹介する前に、まずは流動負債が表示される貸借対照表の基本的な仕組みについて理解しておきましょう。

貸借対照表とは、ある一時点において会社が有する「資産」、株主以外から調達した資金負担を表す「負債」、株主からの拠出額および損益取引によって蓄積した利益である「純資産」からなる決算書のひとつです。

貸借対照表は、左側に「資産の部」、右側に「負債の部」「純資産の部」が表示され、左右の合計額は必ず一致することから、「Balance sheet、略称(B/S)」と呼ばれます。

貸借対照表では、2つの表示上のルールがあります。

|

①流動性の高いものを上位に表示する 貸借対照表を見ると、左側に流動資産、右側に流動負債が上位に表示されていて、左右とも流動性の高いものが上位に表示されています。これは、「流動性配列法」といって、流動性の高い資産や負債を上位に表示するというルールがあるからです。 ②流動か固定か区分する |

(2)なぜ流動負債と固定負債に区分されるのか

負債は、流動負債と固定負債に区分されます。

この区分の方法は、前述した「1年基準(ワン・イヤー・ルール)」によります。

つまり、貸借対照表の「負債の部」で、1年以内に支払うものは「流動負債」、1年を超えた時期に支払うものは「固定負債」に区分します。

たとえば、固定負債には「長期借入金」が区分され、流動負債には、「短期借入金」「買掛金」「支払手形」などが区分されます。

なぜ、このように流動と固定で区分するのというと、利害関係者にとっては、会社の資金繰りが安定しているか否かを貸借対照表から判断することが必要だからです。

負債は、将来の資金流出です。したがって、1年以内に支払わなければならない「流動負債」より「固定負債」が多い方が資金繰りは安定しているということができますし、「固定負債」より「純資産」が多い方がベストな状態ということができます。

(3)負債の部は、支払期日が早い順に表示される

貸借対照表は、「流動性配列法」で表示されています。

これは、「流動性の高い順に、表示しましょう」というルールです。

したがって負債は、支払期日が早い科目の順に上から並べることになっています。そして、これは資産も同様で、「流動性」の高い順に並べられています。

なぜこのようなルールがあるのかといえば、それは流動性が会社にとって大変重要だからです。

いくら総資産が大きくても、現金化されやすい(流動性が高い)資産が少なければ、いずれ経費の支払いに困ってしまうことが考えられます。

また、支払期限が早い(流動性が高い)負債が多いと、次々に支払期限が到来してしまいます。支払いが間に合わなければ、いくら売上が上がっても黒字倒産という事態を招きかねません。

そこで、決算書を見る利害関係者が、会社の流動性を判断することができるよう、流動性の高い順に科目を並べる「流動性配列法」で表示されているのです。

(4)負債となる引当金はどう扱われるか?

負債は、将来支払う必要があるお金ですが、必ずしも支払わなければならないもの、払う可能性の高いものを負債として扱うことがあります。これが一部の引当金です。

たとえば、退職給付引当金は、従業員が退職した時に支払われるものです。実際の支払いは1年以上先のものと考えられるため、固定負債として扱われます。

一方、賞与引当金は次期になって支払う予定の賞与の当期負担の見積額です。したがって、流動負債と扱われます。

なお、法人税法では、引当金に計上できるものを限定しています。無限に引当金を計上できるとなれば、客観性や公平性を欠き、税負担を不当に減らすことになりかねないからです。

(5)流動負債の勘定科目を見てみよう

流動負債は、1年以内に支払う負債、つまり「早くかえさなければならない借金」が表示されます。

流動負債には、仕入れた商品の代金などの「買掛金」や支払手形(この2つを仕入債務と言い、返さなくてはならない義務のあるお金です)、従業員に給与や賞与を支払うための見積額や、銀行から借りた借入金、預り金などがあります。

|

支払手形 支払手形とは、商品などを購入した時に、その代金を後々支払うことを約束した手形です。支払手形は、支払いの期限が手形に明記されていて、1年以内に支払わなければならない債務であり、流動負債に区分されます。 |

|

買掛金 商品や原材料の代金などを、後日支払う場合があります。 このような取引を「掛け」といい、掛取引で生じた未払の代金を「買掛金」といいます。買掛金は、1年以内に支払期限がくるケースがほとんどなので、流動負債に区分されます。 |

|

短期借入金 短期借入金とは、1年以内に返済期限が到来する借入金なので、流動負債に区分されます。短期借入金が、受取手形や売掛金と比較して多額だと、運転資金が不足する可能性があります。 |

|

賞与引当金 引当金とは、将来会社が支払う必要がある、もしくは支払う可能性が高い費用または損失に備えて、見積もった金額という意味です。したがって、それぞれ将来の賞与のために充てるために計上される備えのようなものということになります。 |

|

未払法人税等 近い将来、会社が支払う必要性がある税金なので、流動負債に区分されます。つまり滞納をしているという意味ではありません。 |

|

預り金 会社が従業員の報酬、給与から源泉徴収した源泉所得税や営業上生じた短期の預かり保証金などが該当します。 |

|

仮受金 原因不明の入金や、最終金額が確定していない入金は、「借受金」として計上します。 |

|

未払費用 賃金、給料、利息、賃借料などの支払期日到来の未払分です。 |

|

前受収益 地代、家賃、利息などの前受金額です。 |

流動負債からで見る経営指標

貸借対照表には、重要な情報がたくさん含まれています。

たとえば、「総資本」ではお金の集め方を見ることができますし、「総資産」ではお金の使い方を見ることができます。

また、負債と自己資本の金額を見れば、資金調達に無理がないのかなどを知ることができます。

ここでは、特に流動負債に着目することから分かる経営分析の指標についてご紹介します。

(1)流動比率(流動資産÷流動負債)

流動比率とは、短期の支払い能力を判断するために、流動資産が流動負債より大きいかどうかを見るための指標です。

流動資産とは本来の営業活動で獲得した売上債権や在庫などの資産と、1年以内に現金回収される予定の資産です。一方、流動負債は、営業活動で発生した負債と、1年以内に返済する予定の負債です。

そこで、流動資産と流動負債の金額バランスを比較することで、短期間で見た資金繰りに無理がないかどうかを判断することができます。これを「流動比率」といい、以下の計算式で計算します。

| 流動比率(%)=流動資産÷流動負債×100 |

|---|

流動資産が流動負債を超えていれば、ひとまず資金繰りには余裕があるといえますから、流動比率は高ければ高いほど、資金繰りに余裕があるといえます。

ただし、流動資産のなかに回収が遅れている売上債権や長期間売れ残っている在庫などがある場合には、注意が必要です。

(2)当座比率…(当座資産÷流動負債)

当座比率とは、流動比率よりシビアに短期的な支払い能力を判断するための指標です。

| 当座比率(%)=当座資産÷流動負債×100 |

|---|

当座資産とは、手許現金の他、解約が簡単な預金や有価証券、売上債権などすぐに現金化される資産の総称です。

流動資産の中から在庫などを除きますので、より簡単に現金化できる資産が当座資産ということになります。

したがって、流動比率より、よりシビアに短期的な支払い能力を判断したい時には、当座比率を使用することになります。

当座比率が100%を超えていれば、当座のお金で流動負債のすべてを返済してもなお資金が手元に残るということになりますから、資金繰りは良好であると判断できます。

当座比率も流動比率と同じく高ければ高いほど、資金繰りに余裕があるといえますが、当座資産の中に回収遅れの売上債権が多く含まれているようでは問題です。したがって、当座比率が高い場合も、当座資産の中身までよく確認するようにしましょう。

(3)固定比率で長期の支払い能力も見ておこう

前述した流動比率と当座比率は、短期の支払い能力を見る指標でしたが、固定資産を過剰な借入金で購入していないかを判断する「固定比率」を用いることで、長期の支払い能力を判断することもできます。

固定比率は、会社が長期で保有する土地や建物、設備などの(有形)固定資産の購入を、外部に返済する必要がある借金にたよらずに、自己資本でどれだけまかなえているのかを見る指標です。

| 固定比率(%)=固定資産÷自己資本×100 |

|---|

固定比率は、数値が小さいほど安全性が高いということができます。

固定比率が100%を超えるようであれば、会社が外部に返済しなければならない借金が多い状態で、固定資産を購入していると考えられます。

まとめ

流動負債は、貸借対照表の「負債の部」に区分される項目で、原則として1年以内に返済しなければならない債務が含まれます。

そして、この流動負債と流動資産との比率を見ることで、短期的な支払い能力に問題がないかを判断することができます。

貸借対照表や損益計算書を、さまざまな経営指標で分析することで、支払い能力だけでなく、会社が順調に成長しているか、人件費は高すぎないか、などを判断することもできます。

決算書を分析して自社の問題点をしっかり把握したいという場合には、決算書のカウンセリングや経営コンサルタントに力を入れている税理士に相談することをおすすめします。

流動負債について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から流動負債に関する分析や、貸借対照表、損益計算書の分析について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 流動負債について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、流動負債の分析について相談することができます。