ふるさと納税のやり方|ふるさと納税のあとに確定申告は必要?

公開日:2019年07月05日

最終更新日:2022年06月15日

目次

この記事のポイント

- ふるさと納税は、「納税」ではなく自分が住む自治体以外への「寄附」。

- 納税するお金を寄付することで、返礼品がもらえる。

- ふるさと納税で、応援したい自治体を応援することができる。

ふるさと納税とは

ふるさと納税とは、簡単に言えば自分が応援したい自治体を選び、その自治体に寄附をすることができる制度です。そして寄附した自治体からは、海産物やブランド肉、果物、その他のさまざまな返礼品を受け取ることができます。

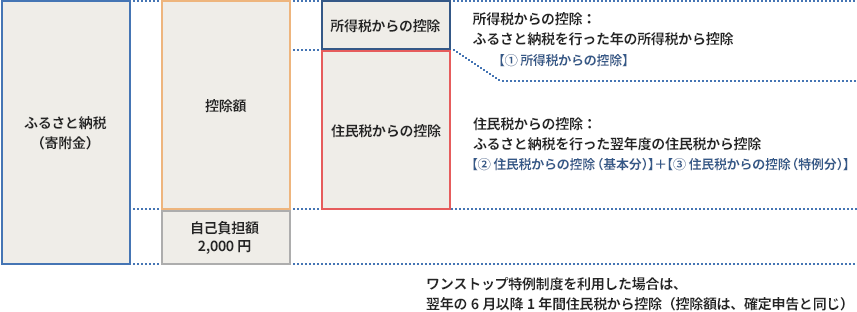

さらに寄附をすると「寄附金控除」という制度によって税金が下がるという制度でもあります。実質2,000円の負担で各地の名産品をもらうことができ、さらに税金が安くなるという仕組みから、多くの人が利用して大ブームとなっています。

(1)ふるさと納税は「納税」ではない

「ふるさと納税」という名前から、「自分の故郷に納税をすること」とイメージしている人も多いですが、正確には自分の故郷ではない市町村も含めて寄附をして「寄附金控除」を受ける制度です。したがって、寄附先は自分の故郷である必要はありません。この制度を利用することで、自分の希望する自治体に事実上の納税をするようなことになることから「ふるさと納税」と呼ばれています。

(2)ふるさと納税は誰にでもおトクではない

税負担を軽減させるうえ、各地の名産品をもらうことができるという魅力的なふるさと納税ですが、誰にでもお得な制度というわけではありません。

そもそも、ふるさと納税は、市町村に寄附することで、払った所得税が戻ってくる、または翌年の住民税が減る制度です。

しかし、専業主婦や年金額が少ない年金生活の人は、所得税・住民税を払っていません。そのような人が自分の名前で申し込んだり、自分名義のクレジットカードで手続きをしたりしても、税金を払っていないのですから税金が減るメリットはありません。

たとえば、収入のない専業主婦が自分の名前で2万円のふるさと納税をして、特産品を手に入れても、それは寄附をした2万円で特産品を手に入れたに過ぎません。

ふるさと納税をして控除を希望する場合には、収入のある家族の名前で申し込むことを忘れないようにしましょう。

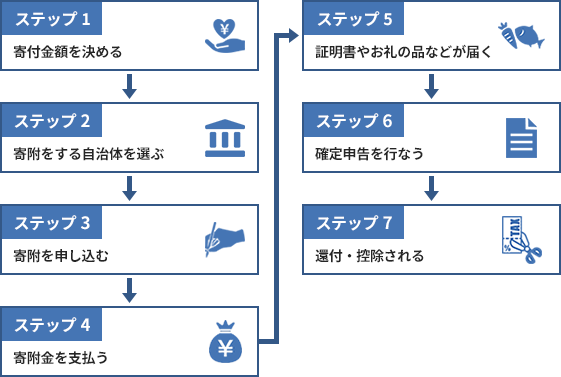

ふるさと納税のやり方

「ふるさと納税に興味はあるけど、申し込み方法が分からない」という人も多いでしょう。そこで、以下ではふるさと納税の手順、失敗しないポイントなどをご紹介します。

|

(1)寄附金額を決める

まずは、寄附する金額を決めましょう。

控除を希望する場合、納税すればするだけ税金が安くなるというわけではありません。

税金が控除される上限額は、「個人の住民税の所得割額の2割」が目安になっています。

|

ふるさと納税の控除額は、以下の計算式で求められます。

|

①所得税からの控除 (ふるさと納税額-2,000円)×「所得税の税率」 控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。 ②住民税からの控除 ・個人住民税からの控除(基本分) ・住民税からの控除(特例分) |

控除上限額は、総務省の「ふるさと納税ポータルサイト」でチェックすることができます。

(2)寄附をする自治体を選ぶ

ふるさと納税は、自分の故郷だけでなく全国各地の自治体に寄附をすることができる制度です。そこで、自治体ごとに用意されている返礼品や寄附金の使い道を調べて、寄附したい自治体を選びます。

寄附した自治体からは、返礼品としてブランド牛や新鮮な魚介、旬の野菜や果物、日用品やレジャー券などが送られてきます。これらの返礼品のなかから、自分が欲しいと思ったものを提供する自治体を選んでいきます。

さらにふるさと納税では、「寄附金の使い道」(各自治体の取り組み)を検討して選ぶこともできます。

ふるさと納税のポータルサイトなどで、「寄附金の使い道」を調べ、自分の寄附がどのように使われるのかを調べてから選ぶのもよいでしょう。

(3)寄附を申し込む

寄附先が決まったら、楽天ふるさと納税、ふるなび、さとふる、ふるさとチョイスなどのふるさと納税のポータルサイト等から寄附の申し込みをします。

ワンストップ特例制度(※後述)を利用する場合には、この時その申請書の送付請求も行います。

お届け先を選択することも可能なので、お世話になった人に返礼品を贈ることもできます。

(4)寄附金を支払う

ふるさと納税のポータルサイト等では、クレジットカード払いで寄付金を支払うことができます。クレジットカードで支払うと、ポイントがたまるというメリットもあります。

(5)証明書やお礼の品などが届く

自治体で寄附が受け付けられると、数週間から数カ月程度で「寄附金受領証明書」と返礼品が届きます。

「寄附金受領証明書」は、寄附をしたことを証明する書類で確定申告の際に必要となるので、忘れずに保管しておきましょう。

なお、ワンストップ特例制度(※後述)を利用する時には、「ワンストップ特例申請書」が届きます。必要事項を記入して、寄附した自治体に返送しましょう。

(6)確定申告を行なう

ワンストップ特例制度を利用する場合には確定申告は不要ですが、個人事業主やフリーランスなど確定申告が必要な人は、忘れずに確定申告を行ないましょう。

(7)確定申告が必要ない「ワンストップ特例」

ふるさと納税の制度に、税法上の特例制度が創設され、確定申告が不要なサラリーマンがふるさと納税を行う場合には、確定申告が必要なくワンストップで控除を受けられる「ワンストップ特例制度」というしくみが導入されました。

この制度は、寄附をした本人に代わって地方公共団体がふるさと納税の控除を申請する制度です。

ワンストップ特例制度を利用して、ふるさと納税を行ったサラリーマンは、地方公共団体が代わりに控除の申請をしてくれるので、原則として確定申告が不要です。

ただし、ワンストップ特例制度を利用するためには、以下の要件が必要です。

|

・サラリーマンなどの給与所得者であること ・寄附先が年間5自治体以下の人 |

6自治体以上に寄附をした場合には、サラリーマンでも確定申告が必要です。

また、年収2,000万円を超える人や2カ所以上から給与をもらっているなど、そもそも確定申告をする必要がある場合には、ワンストップ特例制度を利用することはできません。

ワンストップ特例制度を利用する人は、寄附の申し込みをする時に申請書の送付請求を行います。

ワンストップ特例制度を利用する場合には、別途申請書を取り寄せ、必要事項を明記して返送する必要があります。

同じ自治体に複数寄附をした場合には、その都度申請書の提出が必要です。

(8)還付・控除される

確定申告をした人は、所得税が還付され住民税が減額されます。

ワンストップ特例制度を利用した人は寄附をした翌年の6月以降1年間、住民税が減額されます。どちらも控除額は同じです。

まとめ

以上、ふるさと納税のやり方についてご紹介しました。

「クラウド会計ソフト freee会計」を利用すると、質問に答えるだけで税金は自動計算され、さらに簡単に確定申告書類を作成することができます。

|

また、不明点や疑問点については、freee税理士検索で税理士を検索して質問したりサポートを受けたりすることもできます。

ふるさと納税の確定申告について相談する

freee税理士検索では数多くの事務所の中から、ふるさと納税の確定申告や、ふるさと納税以外の個人の節税対策などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、個人の確定申告について相談することができます。

クラウド会計ソフト freee会計