遺贈とは|特定遺贈と包括遺贈とは?注意点は?

公開日:2019年11月08日

最終更新日:2022年07月17日

目次

この記事のポイント

- 「遺贈」とは、遺言によって財産を贈与すること。

- 遺贈には「特定遺贈」と「包括遺贈」がある。

- 遺贈をしたい場合には遺言書を作成する必要がある。口頭での遺言は無効。

自分の財産をどうするかは、本人の自由です。したがって、相続権を持たない人や法人に財産を贈与することもできます。そして遺言によって財産を贈与することを「遺贈」といいます。

この遺贈によって取得した財産についても、相続税の課税対象となります。

遺贈とは

遺贈とは、遺言によって財産を贈与することをいいます。

通常は、遺言によって遺贈する相手は相続人ですが、自分の財産を誰に譲ろうとそれは基本的には本人の自由ですから、相続権を持たない人や法人に対しても遺贈をすることができます。この遺贈によって財産を受け取る人を「受遺者」といいます。

(1)遺贈は遺言書の作成が必要

遺贈は遺言書の作成が必要ですが、口頭での遺言は法律的には効力がありません。したがって、民法で定められた要件を満たした遺言書を作成した場合のみ、法的な効力が与えられます。

財産を与える人(遺言をした人)を「遺贈者」、財産をもらう人を「受遺者」といいます。したがって、遺贈は遺贈者から受贈者へ財産を贈与することをいいます。

この遺贈によって財産を取得した受贈者は、贈与税ではなく相続税の課税対象となります。贈与とはいえ、人の死亡を原因として財産を取得するという点が、相続と同じだからです。

(2)遺贈には特定遺贈と包括遺贈がある

遺贈には特定遺贈と包括遺贈があります。

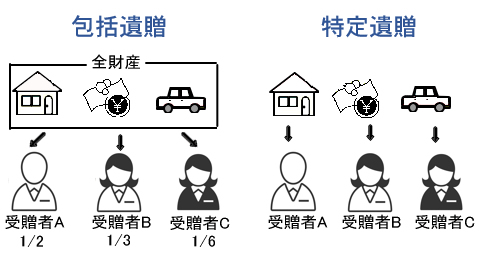

特定遺贈とは、遺産のうち特定の目的物を示して遺贈することです。

たとえば、「○○市○庁所在の土地200㎡」「○○会社の株式20万株」というように、目的物が明確にされているものです。

特定遺贈によって財産を取得する「特定受遺者」は、遺言で指定された財産を取得する権利が発生しますが、債務についてはとくに指示がない限りは負担する義務はありません。

包括遺贈とは、遺贈する遺産を特定しないで遺産の全部または一部を割合で示して遺贈することです。

たとえば、「自分の財産の5分の1を○子に遺贈する」というように、遺産に対して一定の割合を示す方法です。

包括遺贈によって財産を取得する「包括受遺者」は、指定された割合に応じて遺産を承継する権利があり、相続分を持つ相続人と立場が同等になります。

なお、債務超過である場合には、相続放棄と同じように遺贈の放棄をすることも認められています。

|

なお、受遺者が遺言者よりも先に亡くなった場合には、受け取る権利は消滅します。もし受遺者に子どもや配偶者、親がいても、その権利を相続することはできません。

(3)条件付き遺贈(負担付贈与)も可能

遺贈をする時に「母親に生活費を渡すことを条件として、○○の土地を遺贈する」というように、条件をつけることもできます。これを「負担付贈与」といいます。

負担付贈与の受遺者は、遺贈された財産の価額を超えない範囲で、負担した条件の義務を負うことになります。

ただし、負担付贈与をしたとしても受遺者はその遺贈を放棄することもできます。したがって、負担付贈与をする時には一方的に遺言書を作成するのではなく生前に受遺者とよく話し合い、負担付贈与を受けてくれるかどうかを検討する必要があります。

なお、遺言者が亡くなった後、受遺者が遺贈を放棄した場合には、負担付贈与によって利益を得るはずだった人がその財産を受けることになります。

(4)遺贈と相続との違い

相続とは、人が亡くなった時に始まれるもので、相続の権利を持つ人つまり相続人が被相続人(亡くなった人)の財産上の権利と義務の一切を引き継ぐことをいいます。

つまり、遺贈は相続権を持たない人や法人に対して財産を与えることをいい、相続は相続の権利を持つ相続人が財産を引き継ぐことをいいます。

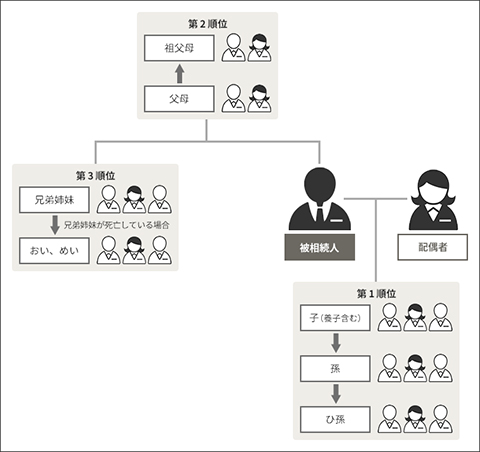

相続人は、法律で決められていて、配偶者相続人と血族相続人があります。

配偶者は常に相続人となり、血族相続人については、以下のように順位があります。

|

①被相続人の直系卑属(子・孫・ひ孫) ②被相続人の直系尊属(父母・祖父母) ③被相続人の兄弟姉妹

|

(5)遺贈と死因贈与との違い

相続以外に遺贈と混同しがちなものとしては、ほかに「死因贈与」があります。

死因贈与とは、「自分が死んだら、この財産をあなたにあげる」という条件付きの贈与契約を、贈与者と受遺者の間で締結した場合の贈与のことをいいます。

つまり、遺贈は遺言書を作成して行う一方的な意思表示によるもので、死因贈与は贈与者と受贈者の合意で成立する契約という意味で異なります。

遺贈も死因贈与も財産を渡す側が死亡することによって実現するものですから、結果的には、相続による財産の取得と変わりはありません。したがって贈与税ではなく相続税の課税対象となります。

遺贈をする時の注意点

遺贈は相続人以外の他人に財産をあげることになりますので、相続人との間でトラブルになることがあります。ここでは、遺贈に関するトラブルを避けるための注意点をご紹介します。

(1)遺贈の理由を明記する

遺贈によって、内縁関係の妻や長男の嫁、養子縁組をしていない娘婿、世話になった知人など、相続権のない人に財産を譲りたい場合には、遺言書を作成することになります。遺言書には、遺贈する相手(受遺者)が特定できるように、相手のフルネーム、生年月日、住所を記載します。相続人ではない第三者に遺贈する時には、「大変お世話になり、感謝しているので」など遺贈の理由を明記しておきましょう。

遺言書を書く場合には、「妻Aに○○の土地を遺贈する。子Bには、△△会社の株式5万株を遺贈する」といったように財産を特定して書く場合と、「妻Aに遺産の3割を遺贈する。子Bに遺産の7割を遺贈する。」というように、財産の全部または一部を割合で示して書く場合があります。

先に述べた通り、前者のように財産を特定して書く場合が「特定遺贈」、財産の全部または一部を割合で示して書く場合が「包括遺贈」です。

(2)なるべく特定遺贈にする

遺贈には、財産を特定する「特定遺贈」と財産の全部または一部を割合で示す「包括遺贈」がありました。

包括遺贈は「妻Aに遺産の30%を遺贈する。子Bに遺産の70%を遺贈する。」というように遺言書を作成するので、特定遺贈と比べると遺言書の作成が簡単であるというメリットがあります。けれども、どの遺産を誰が相続するのかが示されていないので、受遺者が相続人全員による遺産分割協議に参加して「どの財産を誰が相続するか」を決めなければなりません。この話し合いがまとまらないために、相続トラブルに発展するケースもあります。

したがって、「妻Aに○○の土地を遺贈する。子Bには、△△会社の株式5万株を遺贈する」というように、特定の相続人に特定の財産を指定する特定遺贈の方が、相続トラブルを避けるという意味で効果があります。

(3)遺留分に注意する

遺贈をすることによって、他の相続人の遺留分を侵害している場合には、その相続人から遺留分侵害額請求をされることがあります。

遺留分とは、相続人に認められた最低限の相続分のことで、遺留分に満たない財産を相続した相続人に不満がある時には、遺産を多く引き継いだ人に不足分を請求することができるのです。

なお、相続人に遺贈する場合には、相続人は法定相続分とは別に遺贈された財産を受け取れるのではなく、その財産は特別受益(特別に被相続人から得た利益のこと)として扱われます。

遺贈されたからといって、相続人全員が合意して遺産分割協議が成立すればそれが有効となりますが、その場合にはこの特別受益分が争点となって協議がまとまらないこともあります。したがって、遺贈をする時にはこのようなトラブルを避けるためにも、遺留分を侵害しないよう注意し、生前に相続人とよく話し合いをしておくことが必要です。

(4)受遺者は放棄することもできる

遺言書は、遺言者が亡くなった時から効力が生じるものですから、遺言者が生きている間は、受遺者は遺贈を放棄することはできませんが、遺言者が亡くなった後は、受遺者は放棄をすることができます。

たとえば第三者である受遺者が遺贈を放棄した場合には、相続人が受け取ることになります。

特定遺贈の放棄には、特別な手続きは必要なく、相続人や遺言執行者などに放棄する旨の通知をすれば放棄をすることができます。

ただし、包括遺贈の放棄をする場合には、相続放棄と同じように家庭裁判所に申し立てる必要があり、いったん放棄したら原則として取り消すことはできません。

まとめ

以上、遺贈の意味や遺贈をする方法、相続や死因贈与との違いについてご紹介しました。遺贈は、相続人以外のお世話になった人などに、自分の財産をあげることができる制度ですが、遺留分に配慮する必要がありますし、遺言書の内容によってはかえって相続トラブルに発展することがあります。

また、受遺者が取得した財産は相続税の課税対象となりますから、相続税がかかる場合には、受遺者に相続税という負担を強いることにもなりかねません。

したがって、相続人以外に相続をさせたい時には、どうすればこのような相続トラブルを防ぐことができるのか検討し、相続税の課税対象となるかについてもあわせて確認することが必要です。

遺贈について相談する

freee税理士検索では数多くの事務所の中から、遺贈をしたい時や相続対策、相続税歯根国について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

相続税対策に強い税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、遺贈や相続手続き、相続税申告などについて相談することができます。