暦年贈与とは|定期贈与とならないための6つの注意点

公開日:2019年09月02日

最終更新日:2023年05月02日

目次

この記事のポイント

- 暦年贈与とは、毎年110万円までは贈与税がかからないという基礎控除を利用した相続税対策。

- 定期贈与とみなされると、基礎控除が初年度しか適用されなくなってしまう。

- 贈与をする際には「贈与をした事実の証明」が大切。

暦年贈与は、110万円の基礎控除を使った相続税対策の王道ともいえる相続税対策です。長期間にわたって暦年贈与を計画的に行うことで、大きな節税効果が期待できます。

しかし、せっかく長期間にわたってコツコツと贈与しても、それが「定期贈与」とみなされてしまうと、贈与税がかかってしまうことがあります。

ここでは、定期贈与とみなされないための、暦年贈与を行うための6つの注意点をご紹介します。

暦年贈与とは

原則として、人から人に財産が移動するとそこに税が課されます。

これは、相続でも贈与でも売買でも同じです。

しかし、贈与の場合には毎年110万円までは贈与税がかからない仕組みになっています。

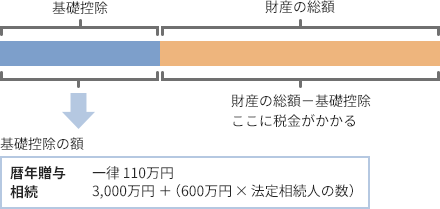

なぜ「毎年110万円までは贈与税がかからないのか」というと、贈与税には、年間110万円の基礎控除が認められているからです。

基礎控除とは、簡単にいうと「ここまでは税金がかかりませんよ」というルールのことで、贈与の場合にはこの基礎控除が110万円です。

※相続税の基礎控除額は、3,000万円+(600万円×法定相続人の数)です。

|

(1)暦年贈与とは110万円の基礎控除を利用した贈与の方法

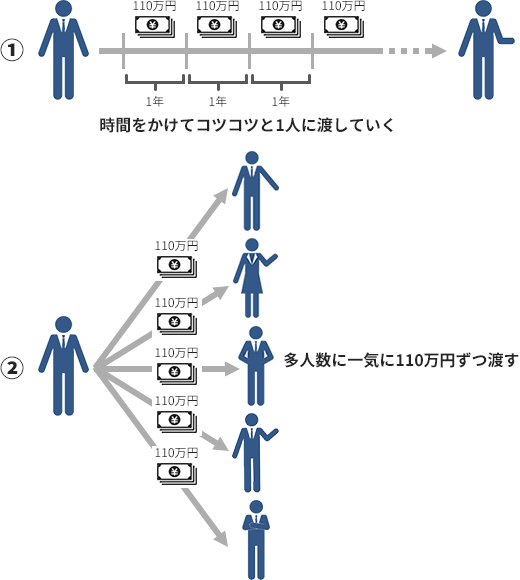

つまり、1人につき110万円までは、子どもに財産をあげても税金がかからないというわけです。そしてこの基礎控除の恩恵を活用した相続税対策が「暦年贈与」と呼ばれています。

1人につき1年間に110万円までの贈与なら、贈与税がかからず、長期間にわたって計画的に行えば、かなりの節税効果が期待できますし、子どもや孫が10人もいれば1年で1,100万円、10年間で1億1,000万円も無税で贈与することができるのです。

|

(2)暦年贈与と定期贈与との違い

定期贈与とは、定期の給付を目的とする贈与のことで、一定期間、一定の給付を目的に贈与を行うこと(定期金の贈与)をいいます。

たとえば、1,000万円を100万円ずつに分けて毎年贈与するという取り決めをすると、定期贈与とみなされます。

定期金の贈与とみなされると、贈与の開始時にすべての金額を贈与する意思があったとみなされて一括して贈与額の合計額に対して贈与税がかかってしまいます。贈与税の税率は、4,500万円を超えると55%になってしまいます。相続税は6億円を超えると税率が55%となるのと比較すると、かなり重い税率ということになります。

相続税の税額表(速算表)

| 区分 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

贈与税の税額表(速算表)

| 区分 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 200万円超400万円以下(200万円超300万円以下) | 15% | 10万円 |

| 400万円超600万円以下(300万円超400万円以下) | 20% | 30万円(25万円) |

| 600万円超1,000万円以下(400万円超800万円以下) | 30% | 90万円(65万円) |

| 1,000万円超1,500万円以下(600万円超1,000万円以下) | 40% | 190万円(125万円) |

| 1,500万円超3,000万円以下(1,000万円超1,500万円以下) | 45% | 265万円(175万円) |

| 3,000万円超4,500万円以下(1,500万円超3,000万円以下) | 50% | 415万円(250万円) |

| 4,500万円超 | 55% | 640万円(400万円) |

※()内の金額は、上記の20歳以上の者以外の場合の金額。なお、令和4年(2022年)4月からは、18歳以上に引き下げられた。

参照:国税庁「贈与税の税率」

たとえば、Aさんは長男が15歳の時から毎年110万円ずつ預金の贈与を行ってきました。それから10年、長男が10年間の預金額1,100万円を切り崩し長男名義の自宅を取得しました。すると税務署からは110万円の贈与を認めてもらえず、自宅を取得した年に1,100万円の贈与があったものとみなされ、長男に贈与税が課税されてしまいました。

このようにせっかく長期間かけて贈与を行っても、定期贈与とみなされてしまえば、一括で贈与税がかかり、まったく節税にならなくなってしまいます。

したがって、暦年贈与を行う場合には、後述するように「贈与の方法」や「贈与の事実の証明」に注意する必要があります。

暦年贈与を行う際の注意点

暦年贈与を行う際には、定期贈与とみなされないよう注意する必要があります。

定期贈与とみなされないためには、贈与契約書を作成し、毎年違う時期に違う金額を贈与するなどの工夫が必要です。

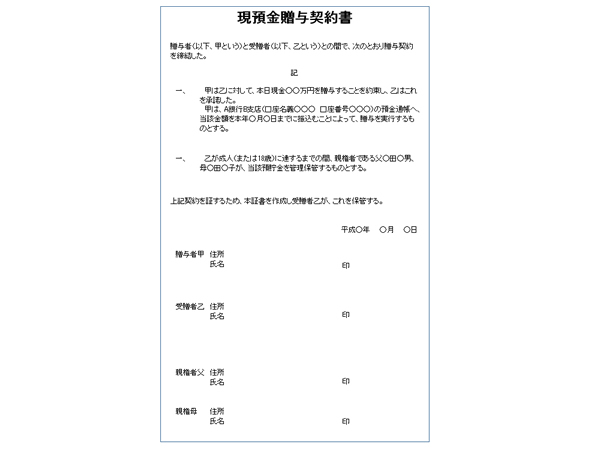

(1)贈与契約書を作成する

毎年110万円の贈与を行った時に問題となるのが「本当に贈与が行われたのか」という点です。

そこで、贈与を行った時にはその証拠を残すために「贈与契約書」を作成します。

この契約書があれば、贈与を行ったという証拠にすることができます。

(2)毎年違う金額を贈与する

毎年同じ額の贈与を長期間にわたって続けると、「贈与の開始時にすべての金額を贈与するつもりだったのではないか」とみなされて、一括で贈与税がかかることがあります。

そこで、1年目は110万円、2年目は109万円など、毎年金額を変えるようにしましょう。もちろん、この時も贈与の事実の証明は必要です。

(3)毎年違う時期に贈与する

贈与を行った時にはその証拠を残すために「贈与契毎年同じ月日に贈与をすると「定期金の贈与」とみなされて、一括で贈与税がかかることがあります。

贈与の月日は毎年変えて定期金の贈与とみなされないようにしましょう。

(4)相続開始前3年(7年)以内の贈与に注意

相続開始前3年以内の贈与については、贈与が成立していても相続税の計算上は相続財産に加算して相続税が計算されます。

つまり、相続開始前3年以内の贈与は、相続財産に持ち戻されてしまうのです。

※令和5年度の税制改正によって、令和6年1月1日以後は、「生前3年以内の贈与には相続税がかかる」→「生前7年以内の贈与には相続税がかかる」となります。

したがって、贈与を行った時にはその証拠を残すためになるべく早く長期間にわたってコツコツと生前贈与をする方が有利になります。

ただし、相続開始前3年以内に贈与を受けていても、孫や配偶者など相続人とならない人へ贈与をし、その人たちには相続の時に遺贈を行わないようにすれば3年以内であっても持ち戻されることはないので、節税効果を維持することができます。

(5)受贈者が口座を管理する

現金を贈与しても贈与した人がその口座の通帳や印鑑を管理していると、その口座は単に名義を借りただけの「名義預金」とみなされて、贈与をしたことにはなりません。

贈与とは「あげました」「もらいました」という双務契約なので、もらった人がもらったものを自由に使用できないのであれば、贈与が実行されたことにはならないからです。

よく、「子どもに贈与したけれど、子どもが無駄づかいするので、親が通帳と印鑑を管理する」というケースがありますが、これでは贈与とはみなされません。

このような預金を「名義預金」といい、相続税の税務調査でよく問題となります。

相続税対策として暦年贈与をするのであれば、「贈与した以上は、もう自分のものではない」と思うくらいの覚悟が必要ということになります。

(6)あえて贈与税の申告をする

贈与したことを明確にするために、111万円をあげて贈与税の申告をするという方法も有効です。

111万円の贈与をすると、111万円-100万円=1万円が贈与税の対象となり、1万年×10%=1,000円の納税をすることになります。贈与税の申告をして1,000円の納税をすることで、税務署に「贈与をしました」という証拠を残せるので、贈与があったことを証明することができるので、名義預金といわれるリスクを避けることができます。

贈与税の申告をするという手間がかかりますし、年間1,000円納税をしなければなりませんが、相続税を減らすための方法としては有効な手段です。

ただし、111万円を贈与して贈与税を納めたからといって、それで必ず暦年贈与が認められるわけではありません。111万円贈与した額を、贈与者の預金から受贈者の預金にきちんと移しておかなければなりません。

これを怠ると、たとえ贈与税の申告をしていても後日トラブルになるリスクがあります。

状況によっては111万円という金額にこだわらず、相続財産と相続税をしっかりと把握し、必要であれば200万円、300万円と積極的に贈与してその分の贈与税を支払った方がお得な場合も多いものです。

まとめ

以上、暦年贈与が定期贈与とみなされないための注意点についてご紹介しました。

暦年贈与を確実に実行するためには、中長期計画を立てて贈与方法や贈与事実の証明について行うことが大切なので、早めに税理士に相談しアドバイスを受けることをおすすめします。

なお、相続税対策は、暦年贈与のほか相続時精算課税制度などさまざまな特例を利用する方法もあります。

また、同じ贈与でも子ではなく孫に贈与することで1回分の相続税を節税できる二次相続を視野に入れた相続税対策が有効なこともあります。

いずれにせよ、相続対策は早めに検討を始め、長期間にわたって計画的に行っていく方が有利です。

相続税や贈与税を節税し、円満な相続を実現したい場合には、早めに相続税に精通している税理士に相談して、相続財産リストの作成や、相続財産の評価、相続税の試算、適切な相続税対策についてアドバイスを受けることをおすすめします。

暦年贈与について相談できる税理士を探す

freee税理士検索では数多くの事務所の中から、暦年贈与などの相続税対策について相談できる、相続税対策に強い税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 相続対策について相談できる税理士を検索 /

相続に関する経験談を見る

|

・相続税申告前の遺品処分について 「相続先は全て母となり遺言書もあります。 配偶者控除内で収まる金額なので相続税の申告で済むと認識しているのですが、申告の際にどこまで記入するか分からず遺品の処分で困ってます。 遺品全て(生前に使用していた大工道具など)も財産としての申告対象なのか、申告前に処分したら問題が発生するのかを知りたいです。…」 |

|

・不動産の持ち分変更と対価の支払いと相続税、所得税に関して 「現状不動産を保有しているのですが、不動産の持ち分変更をしようと考えております。 持ち分変更の際に贈与の場合と譲渡の場合があると思いますが、 |

|

・相続時の贈与税について 「預貯金の相続について、遺産分割協議書に2人で2等分すると書かれている場合、そのうちの1人が一旦預貯金の全てを銀行から受け取って、残りの1人にその半分振り込んだとき贈与税はかかってくるのでしょうか…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、暦年贈与について相談することができます。

クラウド会計ソフト freee会計