アクションプランとは?記入例・ポイントをわかりやすく

公開日:2022年05月20日

最終更新日:2024年06月24日

目次

この記事のポイント

- アクションプランは、経営目標を達成するために重要なもの。

- アクションプラン策定後は、定期的に状況をチェックすることが大切。

- 達成状況を管理し、対応するモニタリングの仕組みづくりも大切。

アクションプランは、事業を継続・成長させていくために必要不可欠なツールですが、中小企業などでは「策定する余裕がない」「金融機関との取引で必要だから策定したものの、実施できていない」といったケースも少なくありません。

しかし経営目標を達成するためには、アクションプランの策定、実行段階のモニタリングは非常に重要です。

ここでは、比較的簡易に策定できるアクションプランをご紹介します。

アクションプランの豆知識

アクションプランを作成する際には、何といってもまずはビジネスモデルの検討が重要です。事業を行うということは、「課題」を特定して、この「課題」を解決するためのものだからです。この「課題」には、社会の課題や従業員の課題が含まれます。社会は、生活者が日常で感じる不都合など多くの課題を抱えており、この課題を解決する事業を安定して運営することがビジネスモデルの目的です。また、従業員が仕事にやりがいを感じ、成長するためには、そのような仕事が用意されている必要があります。この観点からビジネスモデルを作成すれば、必要な能力や経験を定義でき、それに基づいて人材開発計画を策定できます。

なお、どんなに完璧なアクションプランでも、計画通りにいかないことは多々あります。競合がいる場合には、その動きを見ながら競争に勝つビジネスモデルを構築する必要があります。ここで重要なのは、投資と知恵の使い方です。過当競争を避けるための戦略を練り、技術力や質の向上を図り、参入障壁を高くする努力が求められます。また、限界利益管理、コンプライアンス管理、トラブル管理の整備も会社の持続可能性を高めるために重要です。これらの機能を強化するための投資も重要なポイントとなります。

アクションプランとは

アクションプランとは、どうすればこの事業を継続・成長させていくことができるかを徹底的に考え、経営戦略を具体化するプランをいいます。

アクションプランを策定するうえでは、正確な現状分析、基本方針の設定などが必要ですが、その前提として知っておきたいのが、「アクションプランの読み手は、複数想定できる」という点です。

アクションプランの目的は金融機関や顧客に対して説明するもの、従業員に意識改革を呼びかけるものなど、さまざまです。

そこでまず読み手を特定することから始めます。読み手を特定することは、結果にコミットする姿勢・メッセージを強化することにつながります。

次に大切なのは、目標を絞り込むことです。

中小企業は経営資源に制約がありますので、何もかも達成しようとするのは得策ではありません。したがって、まずは絶対に達成したい目標が何なのかを十分に検討し、明確にする必要があります。

(1)アクションプラン①現状分析

読み手の特定と目標を絞り込んだら、それを踏まえて現状分析を行います。

現状分析のための指標や方法はいくつもありますが、まずは中小企業でも簡単にチェックできる方法をご紹介します。

|

①現金預金はいくらあるか 資産には現金預金のほかにも、売掛金や固定資産などがありますが、不測の事態を乗り切るために頼りになるのは、やはり現預金です。 売掛金は回収できないリスクがありますし、固定資産は売却まで時間がかかるケースが多いからです。 また、金融機関に融資等を申し込んでも融資実行まで数カ月かかるケースもあります。 したがって、手元資金としては常に月商3カ月分の現預金がある状態が望ましいといえます。 ②売上高は過去3年どのように推移しているか ③売上総利益、営業利益、経常利益はどう推移しているか ・営業利益 営業利益や経常利益は、経常的なコストを支払ったあとのさまざまな資金の源泉ともなるものです。

営業利益は、「売上総利益-販売費及び一般管理費」で計算しますから、まずこの販管費を変動費と固定費に分け、変動費については各変動費の比率を時系列で確認し、その変動要因を分析します。固定費については、とくに人件費について1人当たり売上高、1人当たり人件費額の推移などを確認して、その変動要因を分析します。 ・経常利益

営業利益で黒字を出しても、支払利息等のコストがかかって経常利益が赤字になってしまうようでは、安定して利益をあげているとはいえません。支払利息等を吸収できるだけの営業利益を稼ぎ出し、経常利益を黒字化するためには、どのような対策が有効か検討する必要があります。 ④借入金はいくらか

自己資本比率が高いほど長期の安全性は高いと判断することができます。 ▶ 経営指標のまとめ|経営指標の計算式一覧&業種別平均値(InnOpe合同会社監修) ⑤FCFはどれくらいあるか |

(2)アクションプラン②基本方針

現状分析を行ったら、それを踏まえて基本方針の策定を行います。

取扱商品(サービス)のユーザー業界の動向調査、SWOT分析等で課題を整理し、課題解決の方針を策定します。

課題解決の基本方針とは、たとえば売り上げ拡大余地がある場合には強みを活かした営業強化、弱みを克服するための管理面の強化といったものです。

「収益力はあるが、債務超過でありFCFが不足している」ということであれば、金融機関への返済条件の変更を行ったうえで、収益力の向上で債務超過をカバーするための経営改善を図る必要があります。

「債務超過ではないが、FCFが不足している。ただし収益力はある」という場合には、収益力のさらなる向上、資産売却による債務の減免などを実施して、FCFを確保することを検討します。

「債務超過ではないが、FCFが不足していて、収益力も不足している」という場合であれば、人件費などのコスト削減が必要となる可能性があります。また、収益力の向上を図りながら売却できる資産は売却する方向で検討します。

(3)アクションプラン③改善具体策

現状分析を踏まえた基本方針に基づいて、売上、原価、経営管理面の具体的な改善計画を策定します。

売上計画については、取引先を大まかに区分しその区分に従って、具体的な改善計画を作成するとよいでしょう。

原価計画については、現状分析で明らかになった課題について具体的な改善策を検討し、生産効率改善等を策定します。

経営管理面については、改善効果を測定し経営会議で報告できるような体制を構築することが大切です。

|

具体的な経営改善策の例

【売上増加策】 【変動費率の改善】 【固定費削減策】 |

(4)アクションプラン④行動計画策定

改善具体策を策定したら、その達成のために各部門、従業員はどのように動けばよいのか、どのような取り組みを行い、どのような目標を設定するか決定します。

各部門が取り組む行動内容、目標水準、責任者、実施スケジュールなどを明確にした行動計画を策定しなければ、従業員はどのように動けばよいか分からず改善策を実行できないからです。

行動計画を、各部門の責任者がまず作成し、モニタリング会議で進捗を管理することも大切です。

行動計画の例

|

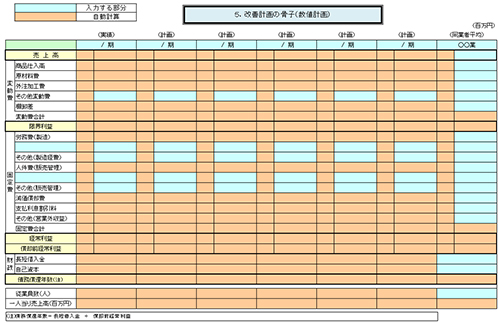

(5)アクションプラン⑤数値計画の策定

当たり前のことですが、事業を行うためにはキャッシュが必要です。

そこで数値計画の策定にあたっては、第一に最低手元資金がいくら必要なのかを算定しておく必要があります。これは、短期の安全性確保のためです。

短期的には、基準月商3カ月分は見ておくべきですが、新型コロナなど大規模災害への対応も考慮すると、特別融資などの借入や不要資産の処分などを検討し手元資金は1~2年分は確保しておくと安心です。

1~2年分の手元資金が確保できれば、事態を見守りながら事業を継続するか、新規事業を始めるか、廃業するかといった「次の一手」を考える余裕が生まれるからです。

最低手元資金を把握したら、次にFCFを増大させるための施策を検討します。

FCFを増大させるためには、営業CFを高める必要がありますので、営業CFの中長期的な向上計画を策定する必要があります。そしてこのベースとなるのが、中長期的な損益計画です。

事業を黒字化するためには、ビジネスモデルが重要なのはもちろんですが、事業の収支を計算することも大切です。

収支とは、その文字のとおり「収入」と「支出」をいいます。

事業においては、商品やサービスを販売すれば収入を得ますが、商品の仕入、従業員への給与や、店舗の家賃などの支出も伴います。

つまり、収支計画は一言でいうと『売上-経費=利益』を表したものです。

したがって、可能な限り販管費の削減、売上原価の削減を検討し、売上高の向上を検討します。

売上高向上のためには、既存事業の見直しによる売上高の向上、新規事業の実施などによる売上高の向上、既存事業関連事業の検討による売上高向上などがあります。

この計画段階で赤字なのであれば、事業モデルの再構築を行うか事業開始を断念せざるを得ないことになります。

|

この数値計画をふまえて金融機関に借入金および利息返済額について要請する際には、手元に残す現預金等の金額とあわせて検討する必要があります。

金融機関は、債権の早期回収を望む傾向がありますが、金融機関への返済額と手元資金留保額の資金バランスは、十分に検討する必要があります。

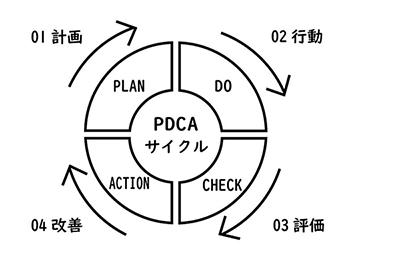

(6)アクションプラン⑦モニタリング

アクションプラン(Plan)を策定したら、あとはそのプランに基づいて具体的な行動(Do)を行います。

具体的な行動を実施し始めたら、数値計画に盛り込まれた指標を定期的に評価し(Check)、行動内容について改善が必要となれば、都度見直して再び目標達成に向けて行動(Action)します。

いわゆる「PDCAサイクル」です。

|

このPDCAを効率的に回すためには、以下のポイントに留意することが大切です。

|

①アクションプランが、実現可能であること ②アクションプランの方向性が、目標達成に有効であること ③アクションプランに基づいて行動できること ④計画と行動の評価を行い、それ以降の目標達成に向けて有効な行動をとれるよう、改善策を見つけること ⑤アクションプランにおいて、PDCAサイクルがうまく回っているか都度、確認すること ⑥改善策のための行動負担が重すぎないこと ⑦経営者がリーダーシップをとること |

なお、活動実績の評価は、顧問税理士や外部の専門家に依頼し、評価を求めるのが望ましいでしょう。なぜなら、自己評価(自社評価)というものは、とかく甘くなりがちで、改善方法を検討する際にも漠然としたものになってしまうことがあるからです。客観的かつ具体的な評価、改善方法を検討するためにも、顧問税理士や外部の専門家の意見を最大限尊重した方が、想定外の改善方法を提案してもらえることが多いものです。

(7)アクションプラン策定に使える資料【まとめ】

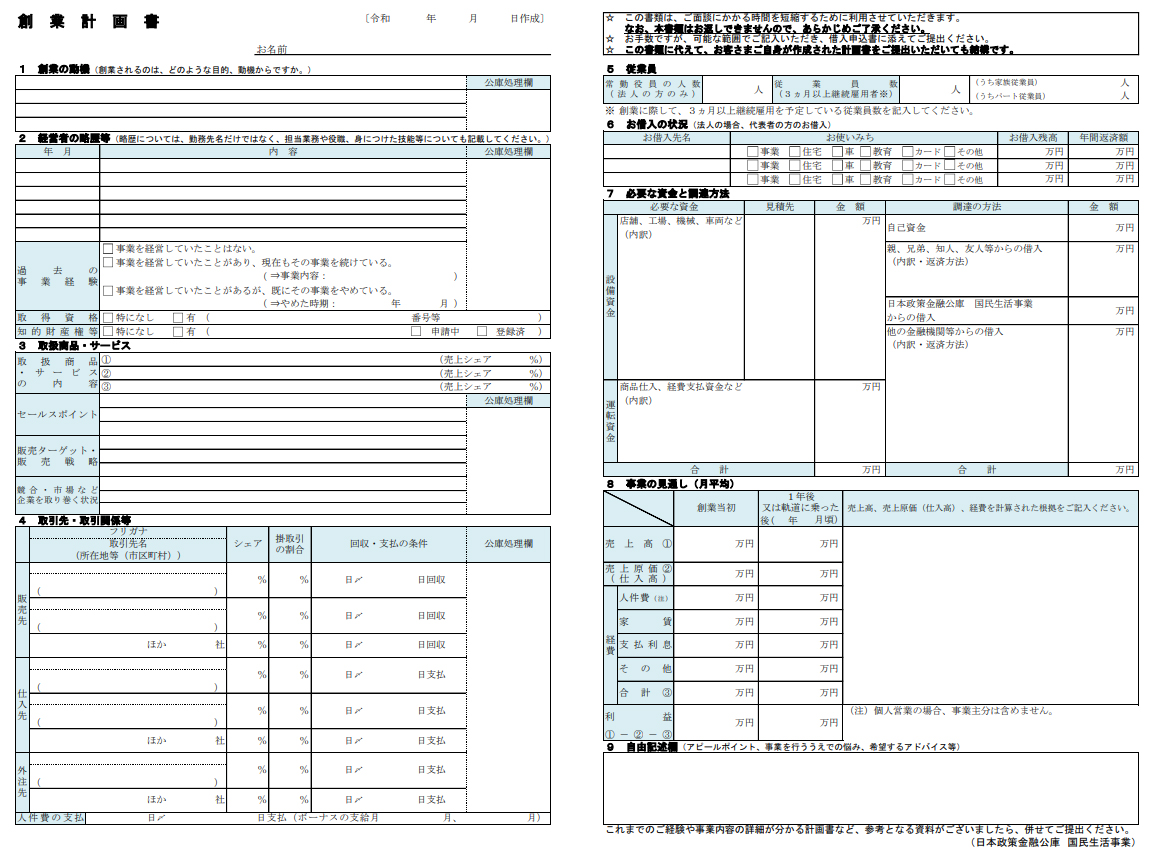

下記は、日本政策金融公庫が紹介している事業計画書のサンプルです。

|

日本政策金融公庫では、さまざまな形式の計画書をダウンロードすることができます。

また、下記記事では資金調達を成功させるための事業計画書の作り方を詳しくご紹介しています。

資金調達のための事業計画書については、以下で「事業計画書の作り方」を無料でプレゼントしておりますので、ぜひご活用ください。

|

まとめ

以上、アクションプランについてご紹介しました。

アクションプランは、策定したらそれで終わりではなくまずは顧問税理士、社内の従業員に説明することが大切です。

とくに取引先や金融機関から何らかの支援を受ける内容であれば、第三者の視点、意見は大切です。

また、税理士にはできればアクションプラン策定の前段階から相談し、過去の決算書を見ながら、有効な数値計画の策定をサポートしてもらうことをおすすめします。

また、「クラウド会計ソフト freee会計」を活用すると、「お金の流れ」を把握するためのレポートをリアルタイムで確認することができます。

「お金の流れ」を把握するためのレポートをリアルタイムで確認することができます。

たとえば費用レポートでは、直近6カ月間の主要な経費項目の金額推移を確認することができるので、必要な予算計画をたてることができるようになります。

また、損益レポートでは、費用・収益の発生状況について、グラフで把握することができます。

これらのレポートを活用することで、より実効性の高いアクションプランを策定することができます。

▶ 経営分析レポート|収益レポート・損益レポート・資金繰りレポート…他

アクションプランについて相談する

freee税理士検索では数多くの事務所の中から、現状分析やアクションプランの策定について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ アクションプランについて相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、現状分析やアクションプランの策定について相談することができます。