税理士と顧問契約を結ぶときの注意点とは

公開日:2018年11月02日

最終更新日:2024年04月06日

目次

この記事のポイント

- 税理士と顧問契約を結ぶときは、報酬だけではなく依頼内容の確認も必要。

- 顧問契約とは別料金になる業務は、事前に明確しておく。

- 変更前の税理士からは、重要書類を確実に返却してもらう。

顧問税理士と契約する際には、まず税理士に何をしてほしいのか求めるのかをはっきりさせておくことが必要です。

ひとくちに顧問税理士といっても、記帳は自社で行い決算のみ依頼するケースや、経理のすべてを依頼するケースもあります。また、さらに進んで財務に関するアドバイザー、コンサルタント業務を依頼するケースもあります。

新たな税理士と顧問契約を結ぶ時には、依頼する仕事の内容を吟味して納得してから契約をすることが大切です。

当期純利益の豆知識

顧問税理士の業務は、経営者の知識や経験だけでは不足している税務・財務の部分を補うものです。たとえば、会計データのチェックや税務処理、事業計画に対するアドバイスなどが考えられます。

たとえば、税理士に決算月の3カ月前から決算時の予想を出してもらえば、適切な節税対策を実施することができるので、決算申告の時期に多額の納税額に慌てる必要がなくなります。

大企業であれば、CFO(最高財務責任者)が社内にいますが、中小企業で財務専門の人間を雇用するのは現実的とは言えないでしょう。中小企業に顧問税理士がいれば、人を雇うより安くしかも優秀なCFOを雇用するのと同じ効果があるといえるのです。

また、決算書を税理士に作成してもらい、税理士法33条の2による書面を添付してもらえば申告書の信頼性を向上させることができ、税務調査の対象となりにくいというメリットがあります。この制度は、金融機関も重視していますので、資金調達のうえでも有利になるというメリットもあります。

税理士との顧問契約

税理士とは、申告から税務調査の対応までの一連の納税手続きについて、納税者の代理人として業務を行う専門家です。

税理士と顧問契約を締結すると、その税理士は「顧問税理士」となり、税務に関する書類を作成してもらったり、税務全般の相談に乗ってもらったりすることができます。

契約内容によりますが、月に1度面談して、節税対策や資金繰りや業務の合理化などについて相談したりアドバイスを受けたりするケースが多いようです。

ただし、顧問契約を締結する時に依頼できる業務の内容や顧問報酬の額について認識の相違があると、後々不満の種になったり、トラブルの原因になったりしてしまうことがあるので注意が必要です。

(1)そもそも顧問契約とは

顧問契約とは、弁護士や税理士、会計士などの資格を持つ専門家等と、特定の業務について依頼する旨の契約を締結することです。

通常は「業務契約書」という契約書で、委任業務の範囲、契約期間、報酬などについて定め、双方が合意した場合には、書類に捺印をして契約を締結します(※後述)。

(2)顧問契約で税理士に依頼できること

税理士には、記帳業務や決算作業のほかにも、資金繰りや事業承継などについて相談することもできます。

記帳業務

記帳業務とは、領収書を渡して帳簿づけから依頼することです。

「freee会計」を導入してネットバンキングやクレジットカードの情報と連動させれば、明細が自動で読み込まれ仕訳され、会計ソフトに自動入力されるので、以前に比べると記帳業務の負担はなくなりました。導入する時に、税理士に初期設定や入力方法などについて指導を受けて、仕訳については適宜クラウド上で税理士に確認を依頼すると効率よく、月額の顧問報酬を抑えることもできるので、おすすめです。

経理は個々の状況に応じて効率よく行えることが重要なので、どのような経理システムを構築し、どのタイミングで税理士に確認を依頼するかなどは、税理士と相談し、判断することが必要です。

給与計算業務

事務所によっては、給与計算業務まで請け負う事務所もあります。

給与計算は、締め日から支給日までの間に、給与計算を終わらせ、振込み手続きまで完了する必要があります。

給与計算については、freee人事労務」を導入すれば、これらの工程はほぼ自動化することができますが、前提条件として必要になる知識もありますので、税理士や社会保険労務士の指導を受けたほうがよいでしょう。

経営相談

経理とは、事業のお金の出入りを把握して、経営の指標となるための資料を作成する業務のことをいいます。

税理士には、この経理業務を通じて作成された資料をもとに、資金繰りや経営管理についてアドバイスをうけることができます。

近年、中小企業をめぐる経営課題が多様化・複雑化するなか、中小企業支援を行うために「中小企業経営力強化支援法」が施行され(平成24年)、中小企業に対して専門性の高い支援事業を行う「経営革新等支援機関」制度が創設されました。この経営革新等支援機関は税理士が7割程度で、税理士が積極的に経営支援の分野に進出しようとしていることが分かります。

事業承継

事業を継続させるためには、事業承継は避けては通れない課題です。

中小企業の経営者の高齢化は、社会問題となっていて、国もさまざまな支援体制を整えています。しかしそれでもなお、自身の引退後の経営については全く無関心の経営者が非常に多いのが実情です。

事業承継はおおきく分けて2つの問題があります。1つ目は会社運営の問題、もう1つが自社株移転に関して発生する税金の問題です。

経営者は、現役のうちに事業承継対策を検討して、適切に次世代にバトンを渡すことが重要であり、1日も早く対策を検討し計画を実行することが大切です。

事業承継対策を何も行わないまま、経営者の予期しない相続が発生すると、円満だった親族の関係が悪化し、会社の経営どころではなくなるケースもあります。

税理士には、事業承継対策として何を検討すべきか、どのような準備が必要か、などについてアドバイスをもらうことができます。

資金繰りに関するアドバイス

資金の動きは、経営状態を左右します。言うまでもなく、会社が存続し続けるためには、資金が不足しないようにする必要があります。

安定した経営状態を維持するためには、ただ売り上げを上げればいいというものではなく、そのお金を、何にどう使うかという視点も必要です。

税理士には、現在の収支の内容をきちんと管理し、資金不足による会社の危機を回避するための資金繰りについてアドバイスをもらうことができます。

また、一時的な資金不足を補ったり企業をさらに成長させたりするために、金融機関から融資を受けるのが必要となることもあります。

その際に「税理士に依頼するとお金がかかるから」と、自力で銀行に申し入れをして融資を受けようとする人がいます。しかし、銀行に信頼される書類を作成するためには、資金調達に精通した税理士のアドバイスが非常に有効です。

税理士に相談すれば、どれだけの融資を受けられるか、その融資を受けるためにはどのような書類を作成すべきか、そして返済期間をどのように設定すべきか、融資以外の資金調達方法はないかなど、資金繰り全般について相談することができます。

節税対策

もともと税法では、課税標準を算定するまでの間に、いくつかの選択肢が設けられていて、何をどう選択するかは納税者の自由とされています。

したがって、営利を追求する会社が、その時々に会社にとって有利な税制度を選ぶのは当然であり、これを節税といいます。

税金は所得に対して課されるものなので、課税所得を減らせば税金は安くすることができます。この課税所得は利益から損金(税務上の費用)を差し引いて求めますから、税金を安くしようと思えば、利益を減らすか損金を増やせばよいということになります。

しかし、損金を増やすということは経費を増やすということであり、会社に残るお金が減ってしまいますので、おすすめできない節税方法です。

そこで、考えられるのが特別償却や税額控除、修繕費を使った節税方法などです。

これらの節税対策は、期間限定の制度もありますので、税制に精通した税理士からのアドバイスが欠かせません。

決算・申告

決算とは、業績を確定させて外部に公表する資料を作成することです。そして、申告とは決算書をもとに税金を計算し、税務署や各都道府県に書類を提出することをいいます。

個人事業主など小規模な事業であれば、「freee会計」を活用して、決算書までほぼ自動で作成することができますが、内容が正しいか、必要な記入がされているかなどについては、税理士に確認することをおすすめします。

また、決算書に税理士のハンコがある場合には、税務調査のターゲットになりにくいというメリットも期待できます。

補助金・助成金に関するアドバイス

助成金や補助金とは、申請することで国や地方公共団体などからお金をもらえる制度です。一定の条件や申請、審査が必要になりますが、この申請の際にたとえば「売上が前年同月比で40%以上減少している」「設備導入するうえで、付加価値率が3%向上する」などの財務数値や事業計画の添付が必要になることがあります。

税理士事務所によっては、申請書類の作成から申請手続きまでサポートをしている事務所もあります。また、外部の専門家と連携してサポートを行う税理士事務所もあります。

(3)顧問税理士を変更する時の注意点

「顧問料が高い」「サービス内容に不満がある」などの理由で、税理士を変更したいというケースがあります。

どのような理由にせよ、契約を解除したいというのは言い出しにくいものです。なるべく穏便に後腐れのないよう注意しなければなりません。

では、税理士を変更する際には、どのような点に注意すればよいのでしょうか。

書類・データ類の引継ぎ

税理士事務所には、請求書や領収書、総勘定元帳などの重要書類を渡しています。これらの重要書類は、契約を解除したら確実に返却してもらうようにしましょう。

この時忘れがちなのが、e-Taxのパスワードです。

パスワードが顧問税理士しか分からない場合には、新たにパスワードを設定することになり過去のメールボックスが見られなくなってしまいます。

新しい顧問税理士が決まっていれば、どの書類を返却してもらうべきか、データはどのように引き継ぐのがスムーズかなどについてアドバイスをしてもらうことができます。

契約書の内容の確認

税理士を変更する際にも、契約書の契約期間や条項を確認する必要があります。

条項の中には、「契約期間完了日の1カ月前までに双方より意思表示がない限りは、自動更新する」といった内容が書いてあるケースもあるので、その条項に合わせて解約を申し出る必要があります。

(4)税理士に依頼すべきか相談したい時は

「事業規模も小さいし、顧問税理士が必要か分からない」「取引量が少ないけど、それでも税理士に依頼すべき?」など、そもそも税理士に依頼すべきか分からないといったケースもあります。

このような場合には、freeeの税理士選び・経理の悩み電話相談窓口をご活用ください。

まずは軽く話だけしてみたい…という方からのご相談も、大歓迎です。

(5)専任税理士コンパクトプランとは

専任税理士コンパクトプランとは、設立1年目の法人様限定で年間5万円で税理士に相談できるプランです。

1年目法人に必要な税務相談を、年間10時間まで相談することができます。

「自分の経理入力が合っているか心配…」という場合も、税理士に確認することができるので、ミスなく作業を行うことができますし、「売上拡大への投資を増やしたいが、資金繰りに問題はないか」といった経営上の相談をすることもできます。

顧問契約を結ぶ時の注意点

税理士と顧問契約を締結する際には、依頼できる業務内容や報酬について確認するのはもちろんですが、別途料金が必要な業務があるのか、その業務の料金はいくらなのか、月に何度面談するのか、今後顧問料の値上げという事態は発生するのかなどといった、細かい点についても確認しておく必要があります。

(1)どのような仕事をしてくれるのか確認する

まずは、自社の事情や顧問料などについて相談し、どのような業務を依頼できるのかを確認しましょう。

税理士には、領収書を渡して日々の記帳業務からまるごと依頼することもでき、また、決算作業だけ依頼するということもできます。

「freee会計」を活用すれば、日々の記帳業務はほぼ自動化することができるため、自計化を目指しつつ税理士には月次でアドバイスを受けながら、いずれは、年に1度の決算業務だけ依頼する流れで相談するのもよいでしょう。

また、さらに進んで経理業務に加え、金融機関対応、資金繰り対応などのアドバイスまで依頼するのもおすすめです。

大切なのは、経営を発展させるために付加価値の高い経理システムを構築していくことです。

税理士に相談しながら「記帳は自社で行うが、仕訳の確認や月次決算の書類作成はお願いしたい」など、どのような仕事をお願いするか決めましょう。

この点をあらかじめ税理士と共有しておかないと、後々トラブルの原因になってしまうこともあるからです。

(2)顧問契約の報酬の相場を知っておく

顧問契約を結ぶ際には、依頼する業務の報酬の相場を知っておくことが大切です。

報酬については、税理士法改正によって税理士報酬規程自体がなくなり、各税理士が報酬を自由に決めることになったので、「この程度の業務内容なら、いくらくらいが相場なのか」については分かりづらいこともあるでしょう。

日本税理士連合会が行った税理士実態調査報告書や、各税理士事務所のホームページを平均すると、個人・法人とも、月額の顧問報酬は「3万円以下」のケースが多いようです。また、決算報酬は、個人では10万円以下・法人で20万円以下のケースが多いようです。

ただし、報酬が高いかどうかを検討する際には、仕事の内容と対価関係を比較して検討する必要があります。税理士が何もしないのに月々何万円も顧問報酬を支払っているのであれば、それは高いと感じても仕方ありませんが、そうでない限りは、税理士の仕事内容によっては、その報酬額は相場より十分安いということになるかもしれません。

したがって、報酬が高いか安いか判断する際には、単に金額だけ見るのではなく、仕事内容もしっかり確認するようにしましょう。

なお、税理士の報酬については、freee税理士検索に掲載している事務所にアンケートを行い「税理士の費用・報酬相場と顧問料まとめ」として結果をまとめたものがありますので、一つの目安として税理士選びの参考にしていただければと思います。

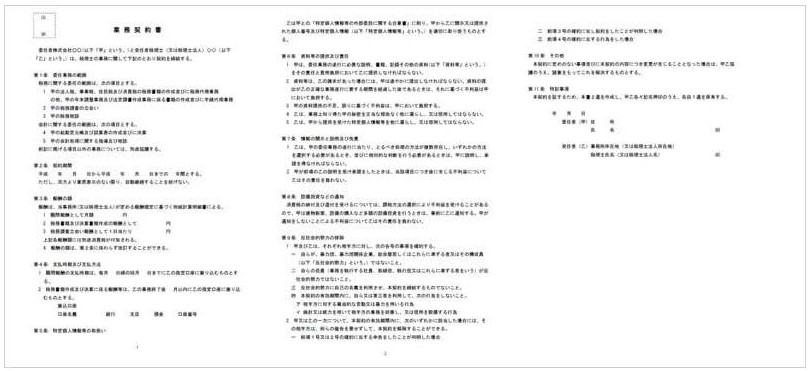

(3)契約書の内容を確認する

契約書については、委託業務の範囲や契約期間、報酬について内容をよく確認しましょう。

|

・委任業務の範囲 委任業務の範囲は、月次で面談を行うケースや、決算作業のみ依頼するケースなど、個々によって異なります。 ・契約期間 ・報酬の額 |

なお、日本税理士会では、業務契約書のひな型を紹介していますので、参考にしてください。

○日本税理士連合会 「業務契約書(記帳代行を含む顧問契約書モデル)」より引用

(4)顧問料の値上げなどについて確認しておく

顧問料については、会社の規模によって値下げされたり値上げされたりすることもあります。

事業規模に応じて作業が増えるのであれば、顧問料が上がるのは当然ではありますが、どのような場合に報酬の値上げがあるのかについては、最初に明確にしておくとよいでしょう。

(5)別料金になる業務を明確しておく

税務調査の対象となった際の報酬などについても、先に確認しておくようにしましょう。

最近は、あらかじめ契約書内で「顧問料に含める」としている事務所もありますが、税務調査が入ることが分かってからだと、なかなか言い出しにくいものなので、先に確認しておくとよいでしょう。

まとめ

以上、「税理士と顧問契約を結ぶときの注意点とは新たな税理士と顧問契約を結ぶときの注意点とは」についてご紹介しました。

顧問税理士をさがす

税理士をお探しの方は、無料で使える「freee税理士検索」で税理士・会計士・社労士の事務所を探してみてはいかがでしょうか。

freee税理士検索では、写真や経歴、実績等を確認でき、さらにエリア別、ITに強い、女性など様々な条件でニーズに合った認定アドバイザーを見つけて、問い合わせすることができます。

freeeのコーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」でアンケート結果をまとめたので、一つの目安として税理士選びの参考にしていただければと思います。

\ 税理士を検索 /

顧問税理士のQ&A・経験談を見る

|

・税理士事務所と当方の会計システムが異なる場合 「当社は中小零細企業で今まで自社制作の会計ソフトを使い、税理士に頼まずやってきました。 このたび税理士に顧問を依頼することを検討中です。…」 |

|

・顧問税理士に対する支払いの勘定科目について 「顧問税理士に対して小切手で支払いをしておりますが、その費用はどの勘定項目になりますか?…」 |

|

・税理士に依頼をするか悩んでいます 「開業1年2年未満の個人事業主です 1年目の確定申告も無事に終え、今のところは税務署から指摘等はありませんが会計についてはまだ分からないこともあり不安も残っています…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。