国外財産調書とは|提出義務がある人は?

公開日:2019年11月02日

最終更新日:2022年07月07日

目次

この記事のポイント

- 5,000万円以上の国外財産を持っている人は、国外財産調書を提出しなければならない。

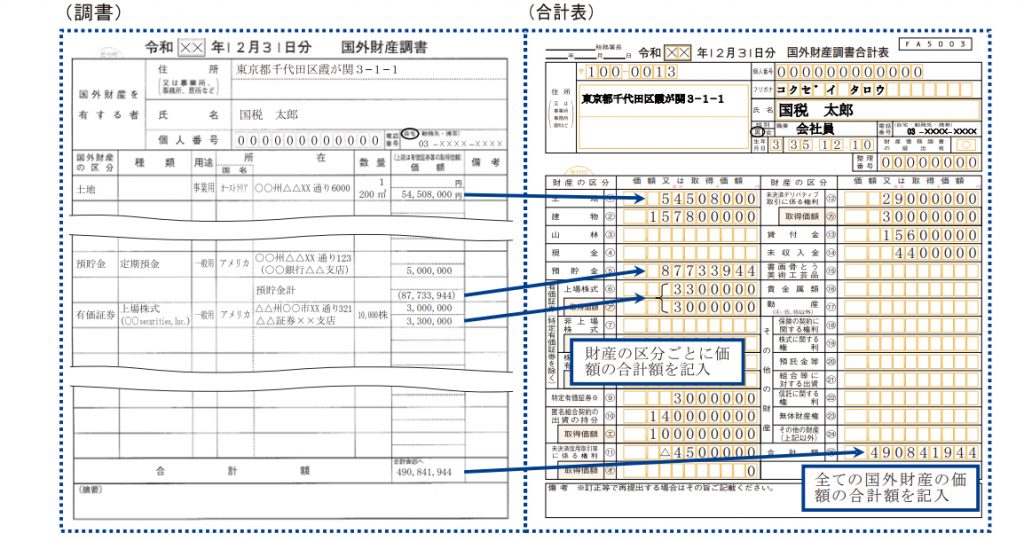

- 国外財産調書は、種類・数量・所在等を記載する。

- 国外財産調書とともに「国外財産調書合計表」を添付しなければならない。

国外財産調書とは、5,000万円を超える国外財産を保有する人が、その財産について税務当局に報告しなければならないという制度です。

この国外財産調書は、平成24年度の税制改正によって創設されました。

国外財産調書

「国外財産調書制度」とは、平成24年(2012年)の税制改正によって創設された制度で、平成25年以降に報告を義務付けられました。

各年末時点で保有している海外資産の総額が5,000万円超である居住者が対象で、海外資産について税務署に報告しなければならないという制度です。

(1)国外財産調書の対象財産

国外財産調書において報告しなければならない財産の対象は、土地、建物、現金・預金、有価証券等(株式、公社債、投資信託等)です。

国外財産とは文字どおり「国外にある財産」のことですが、国外にあるかどうかの判定は、財産の種類ごとに行います。

| 不動産 | その不動産の所在地 |

| 動産 | その動産の所在地 |

| 預貯金 | その受入をした営業所または事業所の所在地 |

| 生命保険金または損害保険契約の保険金 | その契約に係る保険会社等の本店または主な事務所の所在地(これらが日本にないときは、これらの事務を行う営業所、事業所) |

| 退職手当金、功労金、その他これらに準ずる給与 | その給与を支払った者の住所または本店もしくは主な事務所の所在地 |

| 貸付金債権 | その債務者の住所または本店もしくは主な事務所の所在地 |

| 社債、株式、出資金その他の有価証券 | それらの有価証券の取引に係る口座の開設および管理を行う営業所等の所在地 |

| 集団投資信託または法人課税信託 | これらの信託の引受けをした営業所の所在地 |

| 国債、地方債 | 発行体の所在地または口座が開設された金融機関等の営業所の所在地 |

| 特許権、実用新案権等 | その登録をした機関の所在地 |

| 著作権、出版権 | 発行する営業所または事業所の所在地 |

| 売掛金、営業権等(未収入金、受取手形を含む) | その営業所または事業所の所在地 |

| みなし贈与財産 | みなし贈与の基因となった財産の種類に応じて判定 |

| 未決済信用取引等または未決済デリバティブ取引に係る権利 | これらの取引に係る契約の相手方である金融商品取引業者等の営業所、事業所その他これらに類するものの所在地 |

| その他 | その財産を有する者の住所(住所を有しない場合は居所) |

たとえば、国外に設立した法人(本店所在地は国外)に対する貸付金は、貸付金の債務者である法人の本店等所在地が国外なので、国外財産となります。

(2)国外財産調書を提出義務者

国外財産調書の提出が必要となる方は、その年の12月31日においてその価額の合計額が5,000万円を超える国外財産(相続開始年に取得した相続国外財産については、その合計額の判定から除くことができる)を有する「非永住者以外の居住者」です。

「居住者」とは、国内に住所を有する人、または現在まで引き続いて1年以上居所を有する人をいいます。

「非永住者」とは、日本国籍を有しておらず、かつ、過去10年以内において国内に住所または居所を有していた期間が5年以下である人をいいます。

たとえば、仕事のために10年前に来日し、日本に居住しているドイツ人で永住権を持っている人は、国外財産調書を提出する必要があります。

また、4年前に結婚してフランスから来日した外国人で、永住権があり、フランスに時々帰るが、生活拠点は日本にある人は、国外財産調書を提出する必要はありません。

(3)国外財産調書の提出先は

国外財産調書の提出義務は、収入の有無に関係ありません。

その年の12月31日時点での国外財産の価額合計が5000万円を超える場合には、国外財産調書を提出しなければなりません。

国外財産調書の提出先は、以下のとおりです。

|

・所得税の確定申告書を提出する人 →その納税地の所轄の税務署に提出します。 ・上記以外の人 |

(4)国外財産の評価方法は

国外財産の評価は、その年の12月31日時点で行います。

評価方法は、時価か見積価額によることとされています。

「時価」とは、通常、不特定多数の者の間で自由な取引が行われる場合の市場価格をいいますが、この場合には専門家による鑑定額なども含みます。

「見積価額」とは、その財産の取得価額や売買実例価額などをベースに、合理的な方法によって算定された価額をいいます。

土地や建物などは、鑑定評価額や固定資産税評価額などを参考にします。

為替換算は、その年の12月31日における外国為替の売買相場によることとされています。

(5)国外財産「5,000万円超」判定は

国外財産には、現預金だけでなく不動産や車などの固定資産も含まれます。

固定資産を購入する場合には、現金一括で購入せずローンを組んで購入するケースも多いでしょう。

このような借入金で国外財産を購入した場合には、ローン分を差し引くのかが問題となります。

たとえば1億円で購入したが、借入金が8,000万円というケースでは、国外財産調書に記載すべき金額は1億円となるのか、「1億円-8,000万円」の2,000万円となるのか、という問題です。

この場合は、不動産の取得価額1億円が記載すべき金額となります。

つまり、購入方法がどうであれ、国外財産調書に記載すべき金額は、自己所有の財産価額そのものです。

また、共有名義財産の場合には、原則として共有持分の比率で按分しますが、持分比率が定まっていない場合、または明らかでいない場合には、各共有者の持分は等しいものと推定し、その推定した持分に応じて按分した価額を国外財産調書に記載します。

(6)国外財産調書の記載事項

国外財産調書に記載しいなければならない事項は、以下の事項とされています。

|

・国外財産調書を提出しなければならない人の氏名と、住所または居所 ・国外財産の種類、数量、用途、所在、価額および所在そのほか必要な事項 |

また、この国外財産調書とあわせて合計表も提出することになっていますが、合計表については財産区分ごとの価額の合計額を記載しなくてはなりません。

参照:国税庁「国外財産調書制度のあらまし」 |

まとめ

以上、国外財産調書についてご紹介しました。

5,000万円を超える国外財産を保有する人は、毎年「国外財産調書」という海外資産の報告書を税務署に提出しなければなりません。

昨今、日本の税務当局は、海外資産に対する課税を強化するようになりました。

以前のように「海外に資産を移せば、日本の税務当局に知られることはない」という時代は、終わったのです。

世界各国の税務当局は、共同でお金の流れについて情報開示を行うことしていて、海外資産も税務調査の対象となるケースが増えています。

国外財産調書や国外送金等調書などはもちろん、海外の税務当局が入手した情報も、税務調査のきっかけとなります。

海外の不動産を売却して所得が発生し、そのお金を日本に送金すれば、日本では課税対象となります。もし税務申告をしなかった場合には、重いペナルティが課せられることになります。

仮に税務調査の対象となり指摘を受ければ、本税だけでなく無申告加算税や延滞税が課されることもあります。一方、必要な対策を行わなかったために無駄に高額の税金を払ってしまうこともあります。

海外資産の税金については、早めに税理士などの専門家に相談して必要な対策を練ることをおすすめします。

国外財産調書について相談する

freee税理士検索では数多くの事務所の中から、国外財産調書や国外財産の節税対策について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、国外財産調書について相談することができます。

クラウド会計ソフト freee会計