中小企業の定義|中小法人、中小企業者とは

公開日:2022年02月15日

最終更新日:2022年11月13日

目次

この記事のポイント

- 法人税法では、中小企業を「中小法人」「中小企業者」などに使い分けている。

- 中小法人か中小法人等か、「等」がつくかで規定が適用されるか否かが変わるので注意が必要。

- 中小企業には、さまざまな優遇措置が設けられている。

日本企業のうち、いわゆる大企業といわれる企業はごく一部で、そのほとんどは、中小企業であるといわれています。

法人税法等では、この中小企業についてさまざまな減税措置が設けられています。

一般的に中小企業といった場合には、明確な定義がなく使用されていますが、優遇税制の対象となる中小企業については、明確な定義づけがされていて、「中小法人」「中小法人等」「中小企業者」「中小企業者等」と区別して、使い分けていて「等」がついているかいないかについても、適用される規定の対象が異なりますので、注意が必要です。

中小企業の定義とは

法人税法では、いわゆる「中小企業」について「中小法人」「中小法人等」「中小企業者」「中小企業者等」と使い分けています。

たとえば「中小法人」とは、期末の資本金または出資金の額が1億円以下の法人であり、「中小法人等」には、中小法人のほかに公益法人等または協同組合等などが含まれます。

つまり、「等」がつくのか否かだけでも、どの区分で規定が適用されるのかが異なることになります。

(1)中小法人とは(法人税法)

中小法人とは、普通法人のうち期末の資本金または出資金の額が1億円以下である場合です。資本または出資を有しない普通法人である場合、期末の時点で下記に該当する法人は、中小法人ではなく、非中小法人等とされ、中小法人から除外されています。これは、いくら資本金が小さいとはいっても、大企業の100%子会社・孫会社については、一般の中小企業と同様の優遇税制の適用を認める必要はない、という趣旨です。

|

①大法人(※)の完全支配関係(※)がある法人

※大法人とは、資本金または出資金の額が5億円以上である法人、相互会社、外国相互会社、受益法人のうち常時使用する従業員の数が1,000人を超える法人 ②完全支配関係のある複数の法人に、発行済株式の全部を直接または間接に所有されている法人 |

なお中小法人には、相互会社、受託法人、投資法人、特定目的法人は含まれません。

(2)中小法人等とは(法人税法)

中小法人等と「等」がつくと、前述の中小法人に公益法人等または協同組合等、および人格のない社団等が含まれることになります。

なお中小法人等にも、相互会社、受託法人、投資法人、特定目的法人は、中小法人には含まれません。

(3)中小企業者とは(租税特別措置法)

中小企業者とは、資本金の額もしくは出資金の額が1億円以下の法人のうち、一定の要件に該当する企業です。

|

①期末の資本金または出資金の額が1億円以下である普通法人 ただし、以下の法人は中小企業者に含みません。

②資本または出資を有しない法人のうち、常時使用する従業員の数が1,000人以下である法人 |

(4)中小企業者等とは

中小企業者等と「等」がつく場合には、前述した中小企業者に農業協同組合等が含まれることになります。

つまり、「中小企業者等」とは以下のような法人です。

|

①期末の資本金または出資金の額が1億円以下である普通法人 (※大規模法人に発行済株式等(自己株式等をのぞく)の2分の1以上を所有されている法人などはのぞく) ②資本または出資を有しない法人のうち、常時使用する従業員の数が1,000人以下である法人 ③農業協同組合等 |

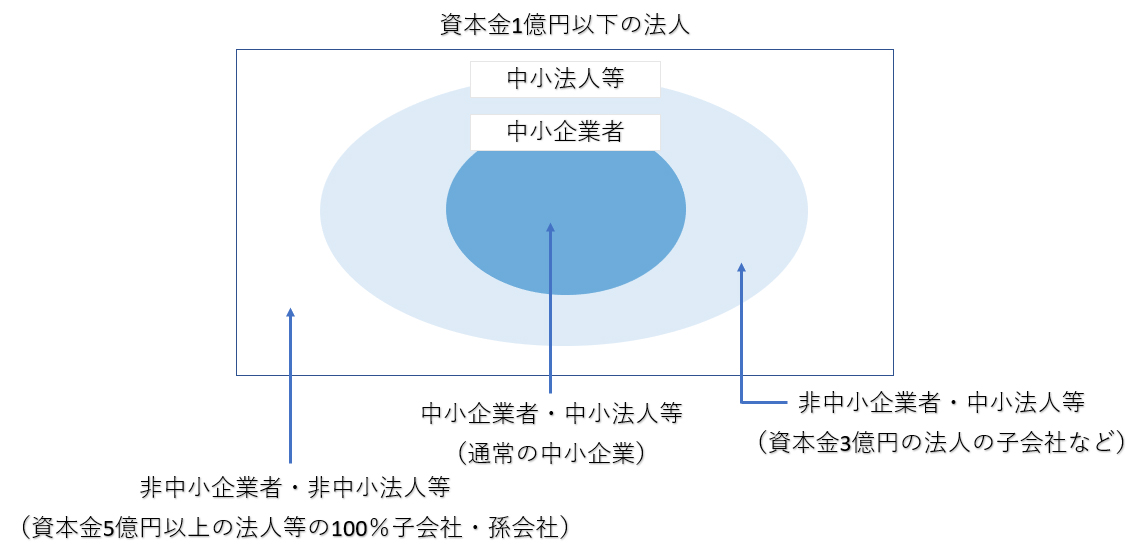

(5)中小法人等と中小企業者の関係

令和元年の税制改正によって、中小企業者の範囲が縮小されました。この改正によって、中小法人等のうちの一部の法人が中小企業者となりました。

下記の図のとおり、中小企業者であるということは、かならず中小法人等に該当することになります。

|

中小企業のメリットまとめ

法人税法では、中小企業についてさまざまな租税優遇措置(減税措置)が設けられています。ここでは、その主なものについてご紹介します。

(1)法人税率が軽減される

資本金または出資金の額が1億円以下である中小法人については、年800万円以下の所得金額について、軽減税率が適用されます。

ただし、前述したとおり資本金または出資金の額が5億円以上である法人による完全支配関係にある法人などはのぞきます。

| 区分 | 税率 | ||

|---|---|---|---|

| 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 適用除外事業者 | 19% | ||

| 年800万円超の部分 | 23.2% | ||

| 上記以外の普通法人 | |||

参照:国税庁「法人税の税率」

たとえば、資本金8,000万円の中小法人で所得金額が1,600万円であった場合には、以下のように計算します。

|

①800万円以下の部分 800万円×15%=120万円 ②800万円超の部分 ③法人税額 |

(2)法人事業税が軽減される

期末の資本金が1億円以下の会社の法人事業税は、課税方法が異なります。資本金1億円超の法人には、課税標準として所得に付加価値額と資本金等の額が加えられます。

資本金1億円以下の会社の法人事業税の標準税率

資本金1億円以下の会社の特別法人事業税の標準税率

|

資本金1億円超の会社の法人事業税

資本金1億円超の会社の特別法人事業税の標準税率

|

(3)交際費を限度額まで損金算入できる

税法では、交際費は原則としてその全額が損金とはなりません。

しかし資本金が1億円以下の中小法人については、特別に交際費について「一定の額」までは損金として認められることになっています。

「一定の額」は、期末の資本金によって以下のとおり規定されています。

|

平成26年4月1日以後に開始する事業年度 ①飲食のための支出(社内接待費を除く)の50% ②定額控除限度額(年800万円) を選択して適用され、それを超える部分の金額は損金とすることはできません。 |

なお、資本金が1億円以下の会社であっても、資本金が5億円以上の会社に100%株式を所有されている場合や、資本金5億円以上の複数の会社に100%株式を所有されている場合には、この特例の適用はありません。

(4)少額減価償却資産の特例が適用される

青色申告している中小企業者等は、平成18年4月1日から令和6年3月31日(令和4年度税制改正により、2年延長)までの間に取得、製作、建設して、かつ事業のために使った時には、取得価額が30万円未満の減価償却資産の取得価額を、全額損金に算入できる特例があります。

ただし、取得価額の合計額が年300万円を超える部分は、対象外です。

対象となる中小企業者等とは、資本金1億円以下の会社ですが、大規模法人(※)にその株式の2分の1以上を所有されている場合や、複数の大規模法人にその株式の3分の2以上を持たれている会社、常時使用する従業員数が500人(令和2年3月31日以前に取得等した資産については、1000人)を超える会社には適用はありません。

※大規模法人とは、資本金が1億円を超える法人、資本金5億円以上の大法人の100%子法人、100%グループ内の複数の大法人に発行済株式等の全部を保有されている法人です。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

(5)繰越欠損金の特例が適用される

課税所得がマイナスだった場合には、法人税は課税されません。さらに、その法人税法上の赤字(欠損金)については、青色申告法人であれば翌年事業年度から10年間、損金に算入して法人税を軽減できるという「欠損金の繰越」が認められています。

中小法人は全額を控除できますが、それ以外の会社では所得の50%が控除限度額となっています。

なお、直前の事業年度に法人税を納めていれば、欠損金額に相当する法人税を還付してもらえる「欠損金の繰戻」もあります。

令和2年度の改正では、連結納税制度が見直され、グループ通算制度に移行しました(令和4年4月1日以後に開始する事業年度より)。

参照:国税庁「青色申告書を提出した事業年度の欠損金の繰越控除」

(6)中小企業退職金共済に加入できる

中小企業退職金共済とは、中小企業が単独で退職金制度をもつことが困難である実情に考慮し、中小企業対策の一環として制定されている制度です。

加入できる企業は業種によって異なり、資本金の額・出資の総額のいずれかが、以下の範囲内であれば加入できます。

掛金は、法人の場合には損金、個人事業主の場合には必要経費として全額が非課税となります。

(ただし、資本金の額または出資金の総額が1億円を超える法人の法人事業税は、外形標準課税が適用されます。)

| 業種 | 資本金・出資金 | 常時使用する従業員数 |

|---|---|---|

| 一般業種(製造・建設業等) | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

参照:独立行政法人勤労者退職金共済機構「中小企業退職金共済事業本部」

(7)租税特別措置法で優遇される

中小企業者等が機械等を買った場合には、一定の金額を法人税からマイナスすることができます。

これを投資税額控除といいます。

青色申告をしている特定中小企業者が、平成10年6月1日から令和5年3月31日までの間に、新品の1台または1基160万円以上の機械等、120万円以上の一定の器具備品等、1つまたは合計額が70万円以上のソフトウェアを購入するなどして、特定の事業に使用した場合には、使用した年度で7%の税額控除か30%の特別償却のいずれかを選んで適用することができます。

参照:国税庁「中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)」

中小法人、中小企業者等のみに高い特別償却率の設定または税額控除との選択適用の優遇措置が認められている特別償却は、ほかにも以下のようなものがあります。

|

・高度省エネルギー増進設備等を取得した場合の特別償却 →取得価額の30%(中小企業者等は税額控除との選択適用) 参照:国税庁「高度省エネルギー増進設備等を取得した場合の特別償却又は税額控除」 ・中小企業者等が特定経営力向上設備等を取得した場合の特別償却 ・被災代替資産等の特別償却 |

これらの制度は期間限定のものが多いため、積極的に活用するためにも税理士にアドバイスを受けることをおすすめします。

(8)補助金や助成金で優遇される

中小企業には、中小企業支援策実施に関する委託費、補助金等の制度が数多く設けられています。

対象となる中小企業者等とは、以下の要件に該当する法人です。

|

・資本金の額または出資金の額が1億円以下の法人 ・資本または出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人 ・常時使用する従業員数が1,000人以下の個人 ・協同組合等 参照:経済産業省「中小企業等経営強化法に基づく支援措置活用の手引き(令和3年度税制改正対応版)」 |

また、雇用関係助成金には、助成内容が中小企業と中小企業以外とで異なるものがあります。

す

雇用関係助成金における中小企業の範囲は以下のとおりです。

| 業種 | 資本金・出資金 | 常時使用する従業員数 |

|---|---|---|

| 小売業(飲食店含む) | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| その他 | 3億円以下 | 300人以下 |

まとめ

以上、中小企業の定義や中小企業を対象として設けられている優遇措置について、ご紹介しました。

優遇措置については、期間限定の時限措置も多く、また内容が頻繁に改正されますので、早めに税理士に相談して情報提供を受け、サポートしてもらうことをおすすめします。

中小企業の優遇制度について相談する

freee税理士検索では数多くの事務所の中から、中小企業の優遇制度について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計