試験研究費の税額控除|範囲は?手続きは?

公開日:2022年10月26日

最終更新日:2022年11月02日

目次

この記事のポイント

- 試験研究費に係る税額控除は、3つある。

- 税額控除とは、納付税額を減額できる措置。

- 令和3年度の税制改正により、令和3年4月1日以降の税額控除額等は変更あり。

試験研究費とは、試験研究のためにかかった主要原材料費、補助材料費、部品費、消耗品費、消耗工具費、器具備品費、試作品費等の費用をいいます。

青色申告をしていて、かつ一定の要件に該当する法人については、試験研究を行った場合に税額控除が適用され、納付税額を軽減することができます。

試験研究費に係る税額控除とは

法人税にも所得税と同じように税額控除があり、青色申告法人には、さまざまな税額控除が認められています。

税額控除のほとんどが二重課税を防ぐための税額控除ですが、、政策目的として設けられている税額控除も多々あります。そして、政策目的として設けられている税額控除制度としては、試験研究費の総額に係る特別控除や、特別試験研究費の額に係る税額控除などがあります。

法人税では「研究開発税制」「中小企業投資促進税制」といった、政府が促進したい特定の政策について、税制措置で優遇するための税制が設けられます。

これは、政府が促進したい特定の政策について、「税制措置で優遇しますよ」という意味で設けられた税制です。

研究開発税制には「試験研究費にかかる税額控除」「特別試験研究費にかかる税額控除」などがあり、中小企業投資促進税制では「中小企業等が機械等を取得した場合の特別償却又は税額控除」が設けられています(※後述)。

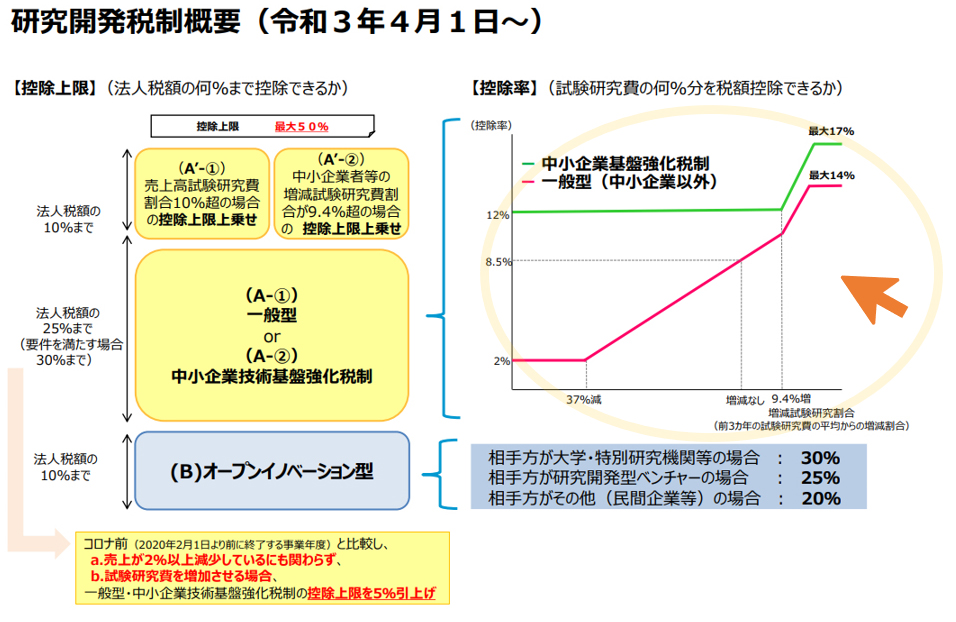

研究開発税制は、研究開発を行う企業が、法人税額(国税)から、試験研究費の一定割合(2~14%)を控除できる制度で、控除できる金額は、原則として法人税額の25%が上限です。

研究開発税制は、新型コロナ感染症などによって売り上げが減少しているなかでも、企業が競争力を失わず研究開発投資に対する意欲を持ち続け、民間企業の研究開発投資を維持・拡大することにより、我が国の成長力・国際競争力を強化することを目的としています。

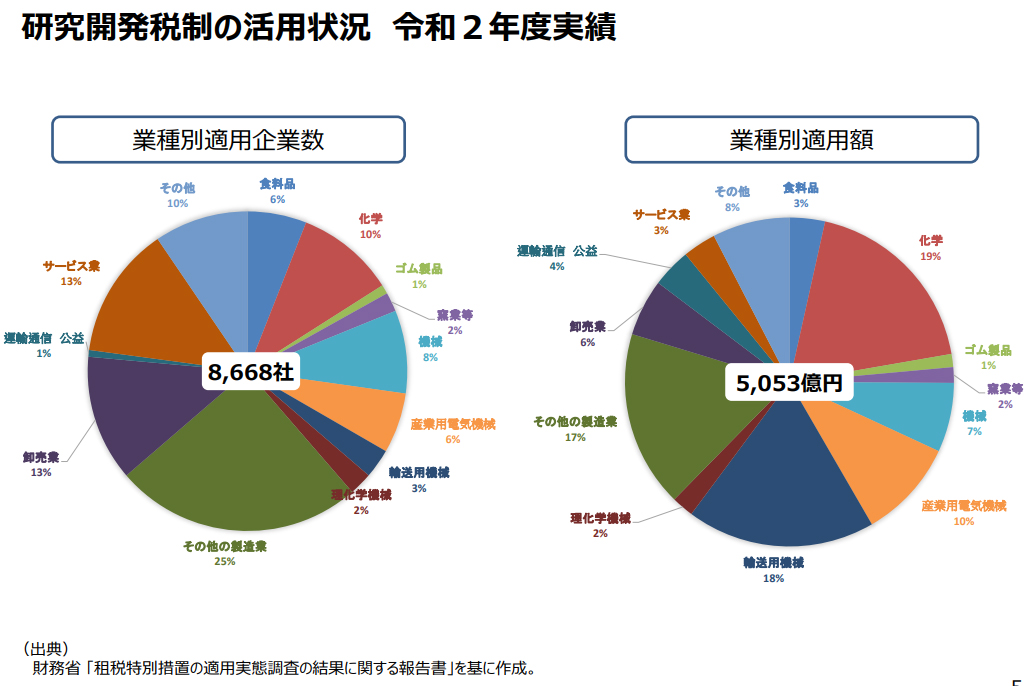

研究開発税制は多くの企業が活用しており、令和2年度には8,668社が適用されています。

参照:経済産業省「研究開発税制の概要と令和3年度税制改正について~財務省省 「租税特別措置の適用実態調査の結果に関する報告書」を基に作成」 |

「研究開発税制」も「中小企業投資促進税制」も、租税特別措置によるものですから、受けられる事業年度に制限がある場合がほとんどですし、適用要件が変更することも多々あります。たとえば令和3年度の税制改正では、研究開発税制が見直され、税額控除率の引き上げ、控除上限の引き上げが行われました。

(1)そもそも税額控除とは

税額控除とは、法人税の計算上法人税申告書別表一において課税所得の金額に税率をかけて算出された法人税額から控除するものです。

税額控除には、法人税法により定められているものと、租税特別措置法により定められているものがあります。

法人税法に定められている税額控除は、所得税と法人税の二重課税の排除を目的としたものであり、たとえば「外国税額の控除」は、外国とわが国での二重課税の排除が目的です。

租税特別措置法に定められている税額控除としては、試験研究を行った場合の法人税額の特別控除、中小企業者等が機械等を取得した場合の法人税額の特別控除などがあります。いずれも、特定の政策目的を実現するために租税特別措置法に租税優遇措置として規定されています。

なお、中小企業等が機械等を取得した場合には、特別償却または税額控除が選択できますが、特別償却が課税繰延措置であるのに対して、税額控除は算出税額から控除できる永久免税措置です。つまり、税額控除は算出税額を控除できる免税効果があるということです。

税額控除の順序は、租税特別措置法による税額控除が法人税法による税額控除よりも先に行われます。

また、租税特別措置法によって税額控除が認められるためには、青色申告法人である必要があります。

(2)試験研究費の3つの税額控除

試験研究費に係る税額控除制度としては、以下の3つの税額控除があります。

|

①試験研究費に係る税額控除(一般型) ②特別試験研究費に係る税額控除 ③中小企業の試験研究費の税額控除(中小企業技術基盤強化税制) |

(3)試験研究費の税額控除①試験研究費

青色申告法人は、「試験研究費の額×控除割合」または「超過試験研究費の額×控除割合」で計算した金額を税額控除することができます。ただし、控除できる金額の上限は決まっています。

また、適用しようとする一定の大法人のうち、賃上げや設備投資を積極的に行わないと認められる法人(中小企業者等をのぞく)は、この制度の適用を受けることはできません。

令和3年度の税制改正によって、令和3年4月1日以後に開始する事業年度から、試験研究費にかかる税額控除の税額控除額と税額控除限度額について、以下のようになりました。

| 改正前 | 改正後 | |

| 総額型(恒久措置) | ||

| 税額控除額 | (試験研究費の額)×控除割合 ①増減割合が8%超の場合の控除割合 {9.9%+(増減割合-8%)×0.3} 上限は10%。平成31年4月1日までの開始事業年度は14% ②増減割合が8%以下の場合の控除割合 {9.9%-(8%-増減割合)×0.175} 下限6% ③設立事業年度、「比較試験研究費の額」がゼロの場合の控除割合 0.0875 |

(試験研究費の額)×控除割合 ①増減割合が9.4%超の場合の控除額 {10.145%+(増減割合-9.4%)×0.35} 上限は10%。令和3年年4月1日から令和5年3月31日までの開始事業年度は14% ②増減割合が9.4%以下の場合の控除額 {10.145%-(9.4%-増減割合)×0.175} 下限2% ③設立事業年度、「比較試験研究費の額」がゼロの場合の控除割合 0.0875 |

| 税額控除 限度額 |

法人税額×25%(研究開発を行う一定のベンチャー企業※、40%) ※「研究開発を行う一定のベンチャー企業」とは、設立後10年以内の法人で、当期において翌期繰越欠損金額を有するもの(大法人の子会社等は除く) |

以下の①と②の合計額 ①法人税額×25%(研究開発を行う一定のベンチャー企業※、40%) ②以下のすべての要件を満たす場合は、法人税額×5% ・令和3年4月1日から令和5年3月31日までの開始事業年度である ・基準年度(令和2年2月1日前に最後に終了した事業年度)と比較して当期の売上金額が2%以上減少している事業年度であること ・①の40%の特例の適用を受けていない事業年度 |

| 総額型(上乗せ措置) | ||

| 平成31年4月1日から令和3年3月31日から令和3年3月31日までに開始する各事業年度において、試験研究費の額が平均売上金額の10%を超える場合 | 令和3年4月1日から令和5年3月31日までに開始する各事業年度において、試験研究費の額が平均売上金額の10%を超える場合 | |

| 税額控除額 | (総額型の割合)×控除割増率(※) ※控除割増率=試験研究費の割合-10%)×0.5 上限10% |

(総額型の割合)×控除割増率(※) ※控除割増率=試験研究費の割合-10%)×0.5 上限10% |

| 税額控除 限度額 |

以下の①と②の合計額 ①法人税額×25%(研究開発を行う一定のベンチャー企業40%) ②法人税額×(試験研究費割合-10%)×2 上限10% |

以下の①と②と③の合計額 ①法人税額×25%(研究開発を行う一定のベンチャー企業40%) ②法人税額×(試験研究費割合-10%)×2 上限10% ③上限は、上記総額型の② |

(4)試験研究費の税額控除②特別試験研究費

特別試験研究費税額控除とは、国、大学や研究機関、研究開発型ベンチャー企業等との共同研究及び委託研究等に要した試験研究費の額に、一定の控除率を乗じて計算した金額を、当該事業年度の法人税額から控除できる制度です。

青色申告法人で、特別試験研究費の額がある場合には、その試験研究費の額について、前述した試験研究費にかかる税額控除を適用した試験研究費の額を除く、特別試験研究費の額に対して、以下の控除割合による特別税額控除が認められます。

特別試験研究費として税額控除を受けた試験研究費の額は、試験研究費に係る税額控除(一般型)や中小企業の試験研究費の税額控除の対象とはなりません。

税額控除割合は以下のとおり、支出する特別試験研究費の相手先に応じて異なります。

|

①国、大学等との試験研究:30% ②研究開発型ベンチャー企業(※)共同研究・委託研究:25% ③上記①および②以外の試験研究:20% |

※研究開発型ベンチャーとは、産業競争力強化法の新規事業開拓事業者で、その発行する株式の全部または一部が、認定ベンチャーファンドの組合財産であるもの、その他これに準ずるものをいいます。

控除上限額は、いずれも総額型税額控除制度による控除額とは別枠で一律、調整前法人税額の10%相当となります。

| 控除上限額 = 調整前法人税額 × 10% |

特別試験研究費の税額控除を受けるためには、自社外、自社内試験研究費とともに、相手先との契約や協定に基づいて、特別試験研究費として認定された金額であること、または監査によってその支出額を客観的に判断できることが必要です。また、これらの書類の写しを確定申告書等に添付して申告する必要があります。

(5)試験研究費の税額控除③中小企業の試験研究費

中小企業の試験研究を促進するという目的から、税法では青色申告をしている中小企業者に、試験研究にかかった費用がある場合には一定の金額を法人税から控除することを認めています。

この「中小企業者」とは、資本金1億円以下の会社(※中小企業者の定義については、後ほど詳しくご紹介します)です。

令和3年度の税制改正によって、令和3年4月1日以降に開始する事業年度から、中小企業の試験研究費の税額控除制度の税額控除額と税額控除限度額は、以下のようになります。

| 改正前 | 改正後 | |

| 中小企業型(恒久措置)A | ||

| 税額控除額 | (試験研究費の額)×(控除割合) 控除割合:12% |

(試験研究費の額)×(控除割合) 控除割合:12% |

| 税額控除 限度額 |

法人税額×25% | 法人税額×25%(一定の場合30%) 「一定の場合とは、以下のすべての要件を満たす場合 ・令和3年4月1日から令和5年3月31日までの開始事業年度であること ・「基準年度(※)と比較して、登記の売上金額が2%以上減少している事業年度であること ・「基準年度(※)と比較して試験研究費の額が増加している事業年度であること ※基準年度とは、令和2年2月1日前に最後に終了した事業年度 |

| 中小企業型(上乗せ措置)B | ||

| 平成31年4月1日から令和3年3月31日から令和3年3月31日までに開始する各事業年度において、増減割合が8%を超える場合 | 令和3年4月1日から令和5年3月31日までに開始する各事業年度において、増減割合が9.4%を超える場合 | |

| 税額控除額 | 控除割合(上限17%) {(12%+(増減割合-8%)×0.3} |

控除割合(上限17%) {(12%+(増減割合-9.4%)×0.35} |

| 税額控除 限度額 |

法人税額×35% | 法人税額×35%(一定の場合40%) |

| 中小企業型(上乗せ措置)C | ||

| 平成31年4月1日から令和3年3月31日から令和3年3月31日までに開始する各事業年度において、試験研究費の額が、平均売上金額の10%を超える場合 | 令和3年4月1日から令和5年3月31日までに開始する各事業年度において、試験研究費の額が平均売上金額の10&を超える場合 | |

| 増減割合が8%超で、上記B型の限度額の適用を受ける場合の税額控除額 | 控除割合(上限17%) | 控除割合(上限17%) |

| 増減割合が8%超で、上記B型の限度額の適用を受ける場合の税額控除限度額 | 法人税額×35% | 法人税額×35%(一定の場合40%) |

| 増減割合が8%超で、上記B型の限度額の適用を受けない場合の税額控除額 | 控除割合(上限17%) | 控除割合(上限17%) |

| 増減割合が8%超で、上記B型の限度額の適用を受けない場合の税額控除限度額 | 次の①と②の合計額 ①法人税額×25% ②法人税額×(試験研究費割合-10%)×2(上限10%) |

次の①と②の合計額 ①法人税額×25% ②法人税額×(試験研究費割合-10%)×2(上限10%) ③一定の場合 法人税額×5% |

| 増減割合が8%以下など、上記に該当しない場合の税額控除 | {12%+(12%×控除割増率)} | {12%+(12%×控除割増率)} |

| 増減割合が8%以下など、上記に該当しない場合の税額控除限度額 | 次の①と②の合計額 ①法人税額×25% ②法人税額×(試験研究費割合-10%)×2(上限10%) |

次の①と②の合計額 ①法人税額×25% ②法人税額×(試験研究費割合-10%)×2(上限10%) ③一定の場合 法人税額×5% |

中小企業の試験研究費の税額控除

中小企業の試験研究費の税額控除(中小企業技術基盤強化税制)と試験研究費に係る税額控除を比較すると、税額控除割合は、中小企業の試験研究費の税額控除の方が有利となっていることが分かります。

参照:経済産業省「研究開発税制の概要と令和3年度税制改正について」 |

つまり、中小企業者等に該当する場合には、中小企業の試験研究費の税額控除を選択適用する方が、研究開発税制の優遇措置の恩恵を享受できることになります。そこで、ここでは、中小企業の試験研究費の税額控除(中小企業技術基盤強化税制)について、より詳しくご紹介していきます。

(1)対象となる中小企業者・中小法人とは

研究開発税制では、いわゆる中小企業について手厚い措置がとられています。

そこで、まず中小企業の範囲について解説します。

税法上では、資本金の額等が1億円以下の法人等を以下のように区分しています。

※中小企業者等のうち、中小企業者については租税特別措置法において、さらに以下のように定義されます。 ※一定の大規模法人とは、以下の法人をいいます。 |

(2)試験研究費の範囲は?

税額控除の対象となる試験研究費は、製品の製造等に関する試験研究のために要する費用またはサービス開発に関する試験研究のために要する費用で、それぞれ以下のように規定されています。

|

製品の製造等に関する試験研究のために要する費用

・その試験研究費を行うために要する原材料費、人件費(専門的知識を持って、試験研究業務に従事する者に限る)および経費 ・他の者に委託して試験研究を行なう場合には、その試験研究のために委託を受けた者に対して支払う費用 ・技術研究組合法9条1項の規程によって賦課される費用 |

なお、固定資産の減価償却費についても、これが製品の製造等に係る試験研究のために要する費用に該当する場合には、償却した事業年度の試験研究費として取り扱うことができますが、そもそも試験研究費の額は、各事業年度の所得の金額計算上、損金の額に算入できる部分が限られています。

したがって、会計上処理された減価償却費について償却超過額が生じた場合の超過額の部分、損金経理によらない償却費の額については、試験研究費の額に含むことができません。

なお、租税特別措置法では、政策的な観点から一定の減価償却資産については、特別償却制度が講じられています。

|

サービス開発に関する試験研究のために要する費用

・その試験研究を行なうために要する原材料費、人件費(一定の情報の分析を行うために必要な専門的知識をもって、その試験研究の意義に専ら従事する者に限る)および経費(外注費につては、これらの原材料費、人件費に相当する部分その他その試験研究を行なうために要する経費に相当する部分(外注費に相当する部分は除く)に限る) ・他の者に対して支払う費用(上記の原材料費、人件費に相当する部分および経費に相当する部分に限る) |

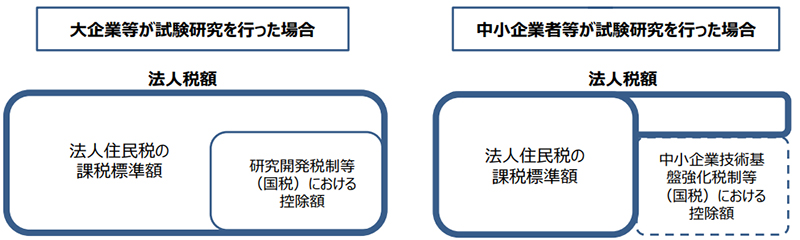

(3)中小企業者等の試験研究費に係る特例措置(地方税)

道府県民税や市町村民税の法人税割は、原則として各種税額控除適用前の法人税額を課税標準とします。

ただし、中小企業者等の試験研究費については特例措置が設けられており、中小企業者等が以下の税額控除制度の適用があった場合には、これらの税額控除制度を適用した後の法人税額が課税標準となります。

したがって、中小企業者等が試験研究を行う場合には、地方税においても税額控除の恩恵を受けることになります。

引用:経済産業省「研究開発税制の概要と令和3年度税制改正について」 |

|

対象となる税額控除制度 ・研究開発税制 ・中小企業者等における所得拡大促進税制 ・地域未来投資促進税制 ・地域拠点強化税制(オフィス減税、雇用促進税制) ・5G導入促進税制 ・DX投資促進税制 ・CN(カーボンニュートラル)投資促進税制 |

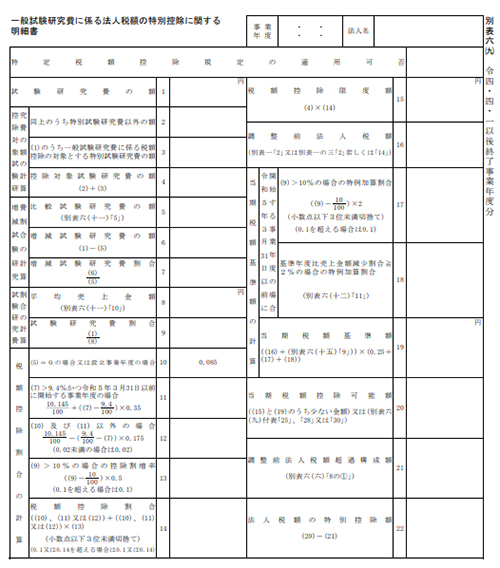

(4)中小企業技術基盤強化税制適用のための手続き

中小企業技術基盤強化税制の適用を受けるためには、当期の法人税の申告において「中小企業者等の試験研究費に係る法人税額の特別控除に関する明細書」(別表六(九))を添付する必要があります。

なお、過年度の試験研究費の額や売上金額から算定される比較試験研究費の額、および平均売上金額を計算するために、「試験研究を行なった場合の法人税額の特別控除における比較試験研究費の額及び平均売上金額の計算に関する明細書(別表六(十))もあわせて添付します。

参照:国税庁「令和4年4月以降に提供した法人税等各種別表関係(令和4年4月1日以後終了事業年度等又は連結事業年度等分)」 別表六(九)「5」から「7」では、増減試験研究費割合が9.4%を超えるか確認します。 次に別表六(九)「8」から「9」で試験研究割合が10%を超えるか確認します。 |

(5)令和3年度の税制改正の内容

経済産業省の公表資料によると、「DX促進のためには、クラウドを活用してソフトウェアを提供する仕組みの構築が不可欠である」と指摘されており、支援対象外となっているクラウドを通じてサービス提供を行うソフトウェアに関する研究開発が支援対象として追加されました。また、開発中の技術がその開発する者の業務改善に資するものであっても、その技術に係る試験研究が工学又は自然科学に関する試験研究に該当するときは、その試験研究に要する費用は研究開発税制の対象となること等が明確化されました。

参照:経済産業省「研究開発税制の概要と令和3年度税制改正について」

まとめ

わが国のエネルギー資源は乏しく、国際競争力の強化のためには、今後ますますイノベーションが重要となってきます。そして、その1つが研究開発であり、国は積極的な取り組みを支援するために、試験研究費については特別措置として研究開発税制が講じられています。

さらに、中小企業についてはより優遇される中小企業技術基盤強化税制を設けています。

適用を受ける際には、確定申告書等に別表添付が必要となり、別表添付がない場合には、その事業年度において適用を受けることができないだけでなく、その後更正請求書を提出しても、新たに適用を受けることができなくなります。

税額控除によっては、ベンチャー企業の株主名簿の写し等(当該出資者の名称等がわかるもの)や雇用契約書その他の書類でベンチャー企業の役員が特別研究開発法人・大学等と雇用関係にあることを証する書類を確定申告書等に添付しなければならない場合もあります。

適用を受けることができれば、納税額が大きく軽減される可能性があるため、早めに税理士の指導を受け、準備を進めることをおすすめします。

試験研究費について相談する

freee税理士検索では、数多くの事務所の中から、試験研究費や試験研究費に係る税額控除について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計