固定資産台帳の意味と作成方法

公開日:2019年12月11日

最終更新日:2022年07月07日

目次

この記事のポイント

- 固定資産台帳とは、固定資産を管理するために作成する台帳のこと。

- 勘定科目ごとに、購入日と使用開始日、所在場所、償却方法などを記載する。

- クラウド会計ソフトを活用すれば、固定資産台帳を簡単に作成・管理できる。

固定資産台帳とは、固定資産を管理するために作成する台帳で、固定資産の名称や購入日、使用開始日、取得価額などを記入します。

事業用の固定資産として何があるのか、その減価償却費はどのようになっているかなどを把握するために必要な台帳です。

この記事では、固定資産台帳の意味や作成方法、クラウド会計ソフトを活用して楽に固定資産台帳を管理する方法などについてご紹介します。

固定資産台帳とは

固定資産台帳とは、事業のために使用している固定資産を管理するための台帳です。

作成方法や記入すべき項目は、事業ごとに異なりますが、一般的には勘定科目ごとに購入日と使用開始日、所在場所、償却方法などを記載します。

減価償却費や帳簿価額などの財務情報を記載することもあり、その場合には、他の会計帳簿の帳簿価額と一致しているのか、定期的に照合するなどの作業も必要になります。

(1)固定資産台帳は固定資産を管理する台帳

固定資産台帳は、事業用の固定資産としてどのようなものがあるのか、どこで使用しているのか、取得価額や減価償却費はいくらかなどを把握するために必要な書類です。

勘定科目ごとに固定資産台帳を作成し管理する場合もありますし、固定資産台帳にまとめて資産を記載する場合もあります。

(2)固定資産台帳に記載すべき項目

固定資産台帳は、持っている固定資産を全部まとめて年度ごとに作成する方法や、勘定科目ごとに作成・管理する場合もあり、それぞれ記載項目は異なります。

事業の内容や固定資産の数に応じて、使いやすい方法を選択するようにしましょう。

ここでは、固定資産をまとめて管理する方法についてご紹介します。

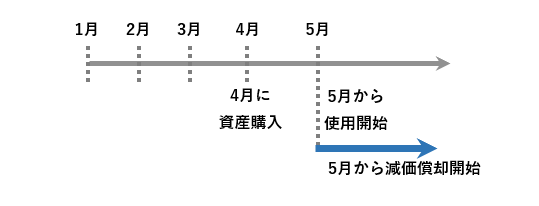

資産名は詳しく記入 購入日と使用開始日を記入する

当年償却費と年初帳簿価額を記入 |

|

会計ソフトの活用

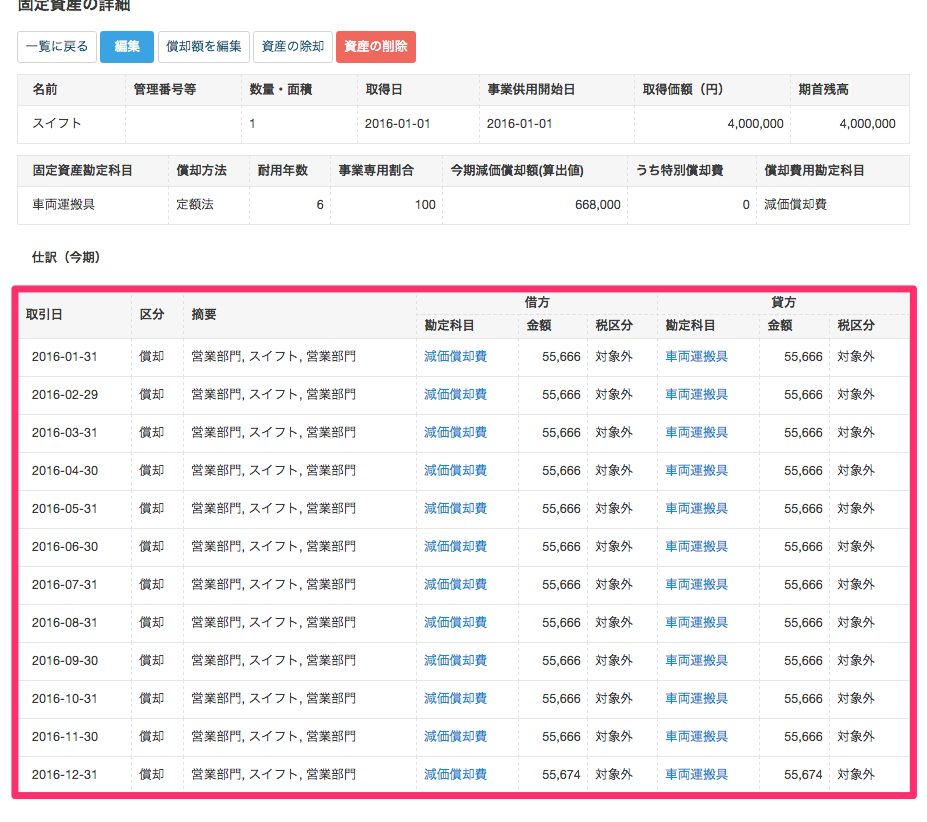

「クラウド会計ソフト freee会計」では、固定資産台帳へ登録された資産は、自動で減価償却費の計算・計上が行われます。 登録した固定資産の詳細一覧を確認できる |

固定資産台帳で管理する固定資産とは

固定資産とは、事業のために長期にわたって所有し、事業を行うために使用するものです。

固定資産は、大きく「有形固定資産」「無形固定資産」「投資その他の資産」に分けられます。固定資産は、金額的に高価なものが多く、また一度購入したら、貸借対照表に何年間も記載されることになります。

そのため、適切な方法で管理することが重要となります。

(1)減価償却する固定資産

減価償却とは、「資産は、時間が経つにつれてその価値が減っていく」という考え方です。

たとえば、パソコンは使用しているうちに古くなり性能も落ちてきます。そしてそれに伴って、パソコンそのものの価値も減っていくと考えます。

50万円で買ったパソコンでも、当初は50万円の価値があっても長い間使用していくうちに徐々に価値が下がり、最後には資産としての価値がなくなります。

減価償却とは、このように時間の経過に伴う資産価値の目減り分を、資産の価値から差し引いていくという考え方です。そして、時間の経過とともに価値が下がる資産を「減価償却資産」といいます。

したがって同じ固定資産でも、土地や骨とう品のように、時間が経過しても価値が減少しないものには適用されません。

(2)減価償却の方法は2種類

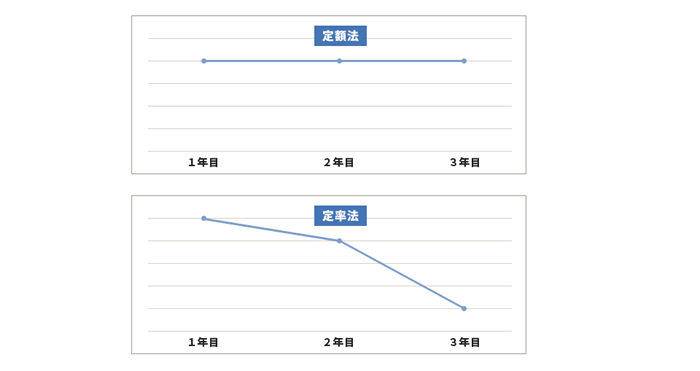

減価償却には、主に2つの方法があります。

ひとつは「定額法」といって、毎年同じ額ずつ償却する方法です。もうひとつは「定率法」といって毎年同率で償却する方法です。

|

そして、費用を計上してその資産の価値がゼロになるまでの期間を「耐用年数」といいます。耐用年数は、国の法律で資産の種類によって具体的に細かく決められています。

参照:国税庁「耐用年数表」

たとえば、100万円で購入した資産の耐用年数が10年だった場合、定額法では毎年資産を購入した時の価格の10%(100万円÷10年)、つまり10万円ずつを減価償却します。

この時、定率法を適用すると、取得価額から前年までに償却した残額に20%を掛けた金額を減価償却費とします。

個人事業主の場合には、原則として定額法になりますが、定率法は取得した年に多くの金額を経費として計上することができるので、個人事業主として起業したばかりで節税したいという場合には、定率法を選択するのがおすすめです。

定率法を適用したい時には、その年の確定申告の期限までに税務署に「減価償却資産の評価方法の届出書」を提出する必要があります。

(3)減価償却をしなくてよい固定資産

耐用年数が1年未満、または取得価額が10万円未満のものは、減価償却をする必要はありません。また、取得価額が20万円で「一括償却」を選択したものも減価償却は不要です。

さらに、中小企業には「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」を適用することができ、中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から令和4年3月31日までの間に取得して事業に使用した場合、一定の要件を満たしている場合には、その全額を損金の額に算入することができます。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

まとめ

以上、固定資産台帳の意味や作成方法、償却資産の意味や耐用年数などについてご紹介しました。

固定資産台帳は、手書きで作成すると手間がかかりますが「freee会計」を活用すれば、固定資産台帳がカンタンに作成することができますし、減価償却費も自動計算され、仕訳も自動で行われます。

また、「freee会計」を利用することで、会計データを税理士とリアルタイムで共有することができ、償却方法や計算方法などについてアドバイスを受けることができます。

固定資産台帳について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、固定資産台帳の作成方法や、固定資産の償却方法について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

固定資産台帳について相談できる税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、固定資産台帳について相談することができます。

クラウド会計ソフト freee会計