青色申告のメリット|65万円の控除を受けるための要件は?

公開日:2018年08月01日

最終更新日:2023年09月12日

目次

この記事のポイント

- 青色申告で確定申告をすると、税制上、数多くのメリットを受けることができる。

- 青色申告ができる人は、事業所得、不動産所得または山林所得のある人。

- 青色申告をしようとする場合には「青色申告承認申請書」の提出が必要。

青色申告で確定申告をすると、税制上、数多くのメリットを受けることができるようになります。

青色申告をするためには、収入金額や必要経費に関する日々の取引を記帳して、仕訳超、総勘定元帳などの帳簿をそろえ、簿記の方法で保存することが必要です。

帳簿や簿記というと、面倒なイメージがある人も多いと思いますが、「クラウド会計ソフト freee会計」を導入すれば、日々の経理作業をほぼ自動化することができるので、青色申告もスムーズに行うことができます。

この記事では、青色申告のメリットやスケジュール、会計ソフトで帳簿づけを行うメリットなどについてご紹介します。

freeeの税額シミュレーションで比較してみよう!

青色申告とは

サラリーマンなどの給与所得者の所得税は、給与から天引きされ納税が完了しますが、個人事業主などの事業所得、アパート経営などの不動産所得、山林所得者などは、自らが所得金額と税額を計算して申告と納税を行います。

青色申告とは、青色申告承認申請書を税務署長に提出して承認を受け、一定の要件を備えた帳簿を備えつけ、記録し、帳簿やその他関係書類を保存している場合に認められる確定申告です。

青色申告は、事前に「青色申告承認申請書」を税務署長に提出して承認を受けたり帳簿を作成したりといった必要がありますが、税制上有利な取り扱いを受けることができ、その得点の数は細かいものも含めると50以上といわれています。

(1)青色申告と白色申告との違い

確定申告は、白色申告と青色申告の2つのタイプから選ぶことができます。

青色申告と白色申告の大きな違いは、帳簿をつける義務があるか否かでしたが、平成26年から白色申告の場合にも、帳簿をつけることが義務づけられました。

ただし、青色申告の帳簿づけは「複式簿記」なので、白色申告の「簡易簿記」と比べると、ややハードルが高いものではあります。

つまり、一定水準の帳簿作成を行い、記帳した内容に基づいて儲けを計算して、正確な確定申告を行なう人については、ご褒美として税金面で特典を受けることができるということです。

同じ売上高で同じ儲けでも、青色申告の納税額と白色申告の納税額では、数十万円も節税できるケースも少なくありません。

また、「freee会計」を利用すれば、両者の記帳の手間はほとんど変わらなくなります。

さらに「freee会計」を活用し、銀行やクレジットカードと連携すれば、簿記の難解な知識は必要なく、青色申告に必要な帳簿類をほぼ自動で作成することができます。

(2)青色申告ができる人とは

「税金の負担が軽くなる」と聞けば、誰でも青色申告をしたくなると思いますが、青色申告が認められるのは、事業所得(小売業、製造業など、商売によって得る所得のことを指し、個人事業主やフリーランスも事業所得にあたる)、不動産所得(マンション、アパートなどの不動産を賃して、得る所得)、(山林を所有し山林の伐採や譲渡で得る所得)のいずれかでなければなりません。

つまり、株や不動産の売買で得た収入については、青色申告をすることはできません。

また、事業所得と不動産所得がある人が、事業所得だけを青色申告することはできません。

なお、新たに開業した人が青色申告をしようとする時には、開業の日から2カ月以内に「青色申告承認申請書」を税務署長に提出しなければなりません。

個人事業主と会社、どっちが節税できる?

個人事業で営んできた事業を、会社名義に移行して行うことを「法人成り」といいます。

事業が順調に発展して、売り上げ規模が拡大してきたら、法人成りした方が節税できるケースがあります。

その理由はさまざまですが、理由のひとつとして挙げられるのが、所得税と法人税の税率の違いです。

所得税は、所得が多くなるほど税率が高くなりますが、法人税は一定の税率です。そのため、所得が多い人は法人化して税金を法人税で納めるようにすれば、この税率の差で節できるというわけです。

他にも、法人にしか認められない経費があったり、赤字の繰越が個人より長かったりと、法人成りするメリットは数多いですが、一方で社会保険料の負担が増えたり、赤字でも納めなければならない税金があったりといったデメリットもあります。

個人事業主と法人と、どっちがお得なのか判断できない場合には、早めに税理士の相談することをおすすめします。

青色申告のメリット

青色申告で確定申告をすれば、白色申告では受けられない数多くの特典を受けることができるのですから、事業所得、不動産所得、山林所得の確定申告は、ぜひ青色申告で行うようにしましょう。

ここでは、その青色申告の特典のうち、主なものについてご紹介します。

(1)青色申告特別控除

青色申告の最大のメリットが「青色申告特別控除」です。

これは、青色申告をしているだけで、所得から無条件で65万円・55万円または10万円を差し引けるという制度で、特別控除があるかないかだけでも、税金は大きく変わります。

|

①55万円の控除 正規の簿記の原則に従って記帳している人で、貸借対照表、損益計算書を確定申告に添付している時 ②65万円の控除 ③10万円の控除 |

たとえば、儲け(所得)が400万円のケースで、所得税率が10%、住民税率が10%とした場合、65万円の特別控除を差し引くだけで、所得税は6万,5000円、住民税も6万5,000円安くなり、合計で13万円も節税することができます。

(2)純損失の繰越

開業当初の個人事業主の方などは、赤字になってしまうこともあるでしょう。

このような場合、青色申告には、赤字分を翌年以降3年間の所得から差し引ける「純損失の繰越控除」というものがあります。

たとえば、初年度で赤字を300万円計上し、翌年の利益が200万円、翌々年の利益が200万円とします。翌年については利益200万円と赤字のうち200万円を相殺することで、所得金額と税金は0円とすることができるのです。

翌々年は、利益200万円と翌年で相殺しきれなかった赤字100万円を差し引いた残額100万円が所得金額であり、課税対象とすることができるのです。

一方、白色申告はいくら赤字が出ても、その年の所得税がゼロになるだけで、次の年への繰り越しはできません。

(3)青色事業専従者給与の必要経費算入

青色申告の場合、個人事業主の事業に専属的に従事する15歳以上の家族への給料を、まるごと必要経費にすることができます。この家族への給料のことを「青色事業専従者給与」といい、事前に「青色事業専従給与に関する届出書」の提出が必要です(新規開業の場合は開業日から2カ月以内)。

一方白色申告の場合には、家族への給料が年間の必要経費にできる金額は、基本的に以下の金額に制限されています。

|

・配偶者86万円 ・1人当たりのその他家族50万円 ※この家族への給料のことを「事業専従者控除」といいます。 引用:国税庁「青色事業専従者給与と事業専従者控除」 |

(4)貸倒引当金等の必要経費算入

青色申告なら、有利に貸倒引当金を活用し、売掛金が支払われないかもしれないリスクをカバーすることができます。

貸倒引当金とは、得意先などからの売上代金の未回収に対して、貸倒れ損失を見積って計上することですが、青色申告の場合では、この貸倒損失の見積計上を経費にすることが認められています。

貸倒引当金として経費にできるのは、売掛金残高の5.5%です。

たとえば、65万円の未回収金(売掛金)があった場合には、65万円×5.5%=3万5,750円を必要経費とすることができます。

なお、貸倒引当金の計上は事業所得に限定され、不動産所得には認められません。

(5)各種減価償却資産の特別償却

青色申告の場合には、備品など固定資産の購入金額が一括で経費にできる金額gが、白色申告の10万円未満から30万円未満に拡充されます。

基本的に確定申告をする際に必要経費として計上できるのは、10万円以下に限られます。たとえば、仕事で使うパソコンや応接セットなど1つの固定資産が10万円以下であれば、一括で必要経費として計上できますが、10万円を超えるものは、耐用年数によって減価償却をしなければなりません。

減価償却とは、ある程度高価な資産を買った時には、その費用を何年かに分けて経費にしていくことをいいます。

しかし、青色申告の場合には30万円未満という条件はありますが、一括で経費処理をすることができるというメリットがあります。つまり、必要経費として処理をすることでその分所得を減らすことができ税額負担を軽減させることができるわけです。

たとえば、新品の20万円のパソコン(耐用年数4年)を購入した場合、青色申告なら一括で経費にできることになります。

(6)各種税額控除の特例

青色申告を行なっている場合には、各種税額控除が適用されます。

|

・機械等を取得した場合の税額控除 新品の特定機械装置等を購入などして事業に使用した場合には、税額控除することができます。 ・試験研究を行なった場合の税額控除 ・給与等支給額が増加した場合の税額控除 |

青色申告のメリットは、細かいものまで数えると50以上あると言われています。ほとんどのケースで青色申告の方がメリットは大きいですが、なかには「自分の場合には、青色申告がよいのか白色申告がよいのか判断できない」という場合もあるでしょう。

その場合には、税理士に相談したうえで、青色申告と白色申告のどちらを選択するか決めることをおすすめします。

なお、税務署でも白色申告より青色申告の方が信頼されるケースがほとんどです。

白色申告でおかしな点がある場合には、税務署の判断で推計課税(同業事業者と比較して、適切と思われる税額を課す)が行われることがありますが、青色申告の場合には、帳簿を調査してからでなければ、税務署の判断で税額を修正されるようなことはありません。

\ 青色申告について相談できる税理士を検索 /

青色申告をスムーズに行うためには

青色申告をスムーズに行うためには、税理士のアドバイスを受け、「クラウド会計ソフト freee会計」を活用するのがおすすめです。

(1)日々の帳簿づけは会計ソフトで自動化

「freee会計」は、クラウド上で使用することができる会計ソフトです。ソフトをパソコンにインストールする必要もありませんし、難解な簿記の知識も必要ありません。

青色申告に必要な帳簿類の作成も、銀行やクレジットカードと連携させることで自動反映されるので、作業をほぼ自動化することもできます。

また、決算書や試算表は、「freee会計」で帳簿をつけていれば、ほぼ自動的に簡単に作成することができます。決算書、試算表などのデータは、経営状況をチェックするのに欠かせない書類であり、、経営の判断に活かすことができます。

なおこれらの書類は、金融機関から融資を受けたいと思った時にも提出が求められます。

(2)期末に行う作業は税理士に相談

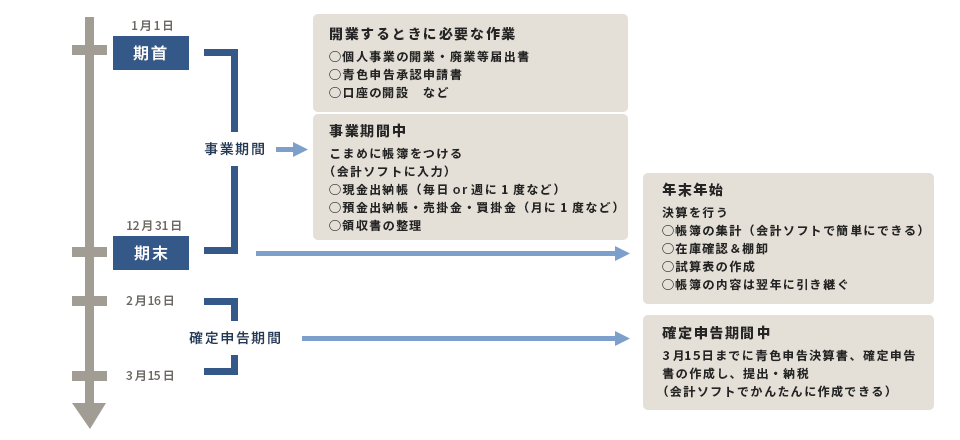

青色申告は、1月1日から12月31日までの期間を1つの単位として、事業を行い、帳簿づけを行い、青色申告決算書を作成して確定申告を行います。

ここでは、青色申告の全体のスケジュールをチェックして、どの時期に何をすればいいのかを把握して、不明点等は税理士に相談することをおすすめします。

|

帳簿づけを行う

領収書や請求書などを参照しながら、「freee会計」へ入力を行います。

必要経費は、現金でのやりとりを避け、通帳やクレジットカードで行うとより明細が自動で反映されるので、作業時間を大幅に削減することができます。

今年の収入、翌年の収入にするものを分ける

そもそも確定申告の収入は、現金預金の入金とイコールではありません。たとえ入金されていなくても、納品日やサービス提供日が収入として計上する日となります。そのため、年内に納品やサービス提供をした場合は今年の収入、翌年以降の物は翌年の収入に分けましょう。

また、年末年始には、前年の残高(現金、借入金、利益の一部など)を、翌年のそれぞれの帳簿に引き継ぐ作業も行います。

年末に残った在庫の確認

年末に売れていない商品がある場合には、手元にある商品の数量を確認します。これを「棚卸」といい、棚卸によって在庫を金額に換算したものを「棚卸資産」といいます。

1年間の売上から、売上原価(仕入れなどにかかったお金)と必要経費を差し引いたものが、1年間の儲けとなり、課税対象となります。

1年間の売上原価は、年初に合った商品と今年仕入れた商品の金額を合計し、年末の棚卸資産を差し引いて計算します。

そのために、年末に残った在庫を確認することが必要です。

|

・売上原価の求め方 ①前年からの持ち越し分(期首在庫)と今年の仕入れ分(当期仕入高)を足します。 ② ①から年末に残っている期末在庫を引きます。 ② ①から年末に残っている期末在庫を引きます。 |

減価償却費の確認

青色申告の場合には、30万円以上の固定資産は耐用年数にわたって、経費に計上します。この経費のことを減価償却費といいます。実際は会計ソフトへ固定資産の購入金額、購入日、耐用年数を入力するだけで、減価償却費は自動計算されます。

年の途中で購入した固定資産がもれていないか、売却した物はないか、廃棄したものはないか、などを決算前にしっかりチェックしておきましょう。

(3)e-Taxでラクラク確定申告

青色申告特別控除65万円の所得控除は確定申告の提出期限である3月15日までにe-Taxで確定申告書を提出することが条件となっています。仮に3月15日までに確定申告書を提出しないと、たとえ帳簿をきちんとつけていても、青色申告特別控除は10万円しか受けられなくなってしまいます。

まとめ

青色申告は、白色申告と比較すると多くのメリットがあり、大幅に納税額を軽減することが可能です。

青色申告で確定申告を行うためには、青色申告承認申請書を税務署長に提出し承認を受けるほか、現金出納帳、経費帳、売掛帳などの帳簿を作成し、確定申告の際に貸借対照表、損益計算書の提出が必要ですが、「クラウド会計ソフト freee会計」なら、青色申告に必要な帳簿づけや申告書の作成まで、「freee会計」に指示に従って入力するだけで簡単に作業することができます。

「帳簿づけ」と聞くと、面倒な作業をイメージしがちですが、実際には金額や日付などのデータを入力し、適切な勘定科目を選択するだけの作業です。取引先への請求書の発行をすることもできますし、取引データを入力すれば、自動的に現金預金、借入金などの財政状態まで自動計算されるので、損益や資金繰りのレポートを作成できるため、経営状況の見える化を進めることができるというメリットもあります。

ぜひ、「freee会計」を活用して、青色申告に挑戦することをおすすめします。

青色申告について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から青色申告や「freee会計」の導入について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 青色申告について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、青色申告について質問することができます。