少額減価償却資産で一括償却して節税!【令和5年度改正】

公開日:2018年11月06日

最終更新日:2023年04月29日

この記事のポイント

- 少額減価償却資産は、中小企業者の特例である。

- 少額減価償却資産の特例は、30万円未満の減価償却資産は、全額損金算入できる制度。

- 令和2年、少額減価償却資産の特例が延長、要件も変更された。

少額減価償却資産の特例とは、中小企業者等に認められた制度で、30万円未満の減価償却資産については、300万円を限度として、全額を損金算入する制度です。

少額減価償却資産の特例は、2年ごとに適用期限が延長されていますが、令和2年度の税制改正においても、適用期限が2年間延長されました。

また、あわせて対象法人の見直しが行われ、従業員数の要件についても引き下げられることになりました。

また、令和4年度の税制改正においてはさらに適用期限が2年間延長され、該当する資産から「貸付け(主要な事業として行われるものを除く)の用に供した資産」が除外されました。

また、令和5年度の税制改正では、「主要な事業ではない貸付けに用いられる下記資産について、償却資産の申告対象となることとなりました。

①取得価額が10万円未満の少額減価償却資産

②取得価額が20万円未満の減価償却資産で、その金額を3年間で損金算入した場合の一括償却資産

少額減価償却資産の特例とは

少額減価償却資産の特例とは、正式には「中小企業者等の少額減価償却資産の取得価額の損金算入の特例(※以下「少額減価償却資産の特例」)といい、中小企業者等が取得した30万円未満の減価償却資産については、全額損金算入できるとする制度です。

(1)少額減価償却資産の特例は中小企業者の特例

少額減価償却資産の特例は、中小企業者等の特例ですが、ここでいう「中小企業者等」とは、以下のすべての要件を満たす法人となります。

|

①資本金の額または出資金の額が1億円以下の青色申告法人であること ②常時使用する従業員の数が500人以下であること ③連結法人に該当しないこと ④適用除外事業者((その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等)に該当しない中小企業者または農業協同組合等に該当すること ※資本金または出資金の額が1億円以下の法人等であっても、以下に該当する場合には適用はありません。 ・大規模法人(資本金または出資金の額が1億円超の法人、大法人(資本金5億円以上の法人など)の100%子法人等)から2分の1以上の出資を受ける法人 |

(2)取得価額が30万円未満の減価償却資産は全額経費にできる

本来、建物や車両など取得価額が10万円以上の固定資産を購入した時には、その資産を全額損金とすることはできません(ただし、10万円以上でも使用できる期間が1年未満であれば全額損金可)。

これを減価償却資産といい、耐用年数(その資産の使用可能年数)に応じて、毎年費用を計上する必要があります。

しかし、中小企業者等の場合には、取得価額が30万円未満の減価償却資産については、全額を損金算入することができます。

適用対象資産は、令和6年3月31日までの間に取得等をして事業の用に供した減価償却資産で、取得価額が30万円未満のものであるものが対象です。ただし、一事業年度において、この特例の適用を受けられる減価償却資産は、最大で300万円までです。

(3)少額減価償却資産の特例を受けるための手続き等

事業の用に供した事業年度において損金経理を行って、確定申告書に明細表を添付することが必要です。あわせて適用額明細書には、本特例の適用を受けた資産の取得価額の合計額および条文番号等を記載する必要があります。

(4)従業員数の要件が500人以下に引下げ【令和2年度改正】

少額減価償却資産の特例は、2年ごとに適用期限が延長されていますが、令和2年度の税制改正においても、適用期限が2年間延長され、令和4年3月31日までの間に取得等をして事業の用に供した減価償却資産が対象とされました。

また、対象法人から連結法人が除外されることとなり、対象法人の要件が「常時使用する従業員の数が500人以下の法人」に限ることとされました(改正前は1,000人以下)。

この「常時使用する従業員数」については、常用であるか日々雇い入れるかを問いません。事務所または事業所に常時就労している職員、工員の総数によって判定されます。

なお、繁忙期等に数カ月程度の期間労務に従事する人がいる場合には、その数を常時使用する従業員の数に含めるものとされています。

(5)貸付けの用に供したものは除外【令和4・5年度改正】

令和4年度の税制改正では、適用期限がさらに2年間延長され、令和6年3月31日までとされました。

また、少額の減価償却資産、一括償却資産、中小企業者等の少額減価償却資産の取得価額の損金算入措置の対象から、貸付けの用に供したもの(主要な事業として行われるものを除く)を除外することとされました。

つまり、令和4年度の税制改正では「主要な事業ではない貸付けに用いられる資産」について、10万円未満の消耗費として損金算入したり、30万円未満の資産を取得した際の「年間300万円までの損金算入できる少額減価償却資産の特例」が対象から外されました。

さらに令和5年度改正により、貸付けの用に供した資産が除外されたことに伴い規定が整備され、その除外された資産は償却資産税の対象となり、「主要な事業ではない」貸付けに用いられる下記資産が、償却資産の申告対象となることとなりました。

| ①取得価額が10万円未満の少額減価償却資産 ②取得価額が20万円未満の減価償却資産で、その金額を3年間で損金算入した場合の一括償却資産 |

つまり、自らが行う事業で使用しない少額な減価償却資産について償却資産税の対象となることとなりますので、不明点等があれば早めに税理士に相談することをおすすめします。

少額減価償却資産の特例以外の中小企業者の優遇措置

30万円未満の少額減価償却資産については、全額損金算入する制度ですが、この特例以外にも、減価償却資産については中小企業者のための租税優遇措置があります。

あわせて知っておきましょう。

| 取得価額 | 中小企業者等 | 中小企業者等以外の法人 |

|---|---|---|

| 30万円以上 | 通常の減価償却 | 通常の減価償却 |

| 30万円未満20万円以上 | 300万円を限度として全額損金算入 | |

| 20万円未満10万円以上 | 一括償却(3年間定額償却)可能または300万円を限度として全額損金算入 | 一括償却(3年間定額償却)可能 |

| 10万円未満 | 消耗品費等として全額損金算入可能 | |

(1)そもそも「減価償却」とは?

建物、機械、パソコン、プリンターなどは、取得した年度だけでなく、使っていくうちに価値が減少していきますが、取得した以降も何年かは働いてくれることが予想されます。

このような資産を取得年度で一括に費用に計上すると、その年度の利益に大きな影響を与えてしまい、会社の財務内容を正しく把握することができなくなってしまいます。

そこで、これらの資産については「実際に稼働するであろうと予想される期間」で、建物、機械、パソコン、プリンターなどの費用を負担すべきとされています。

このような考え方を「減価償却」といい、建物、機械、パソコン、プリンターなど、使っていくうちに価値が減少していく資産を「減価償却資産」といいます。

(2)減価償却資産の償却方法とは

減価償却の方法は、生産高比例法、定額法、定率法などの方法を用います(個人事業主の場合には、原則として定額法)。

|

定額法:減価償却の額が原則として毎年同額となる方法。 「取得価額×定額法の償却率」で計算。

|

|

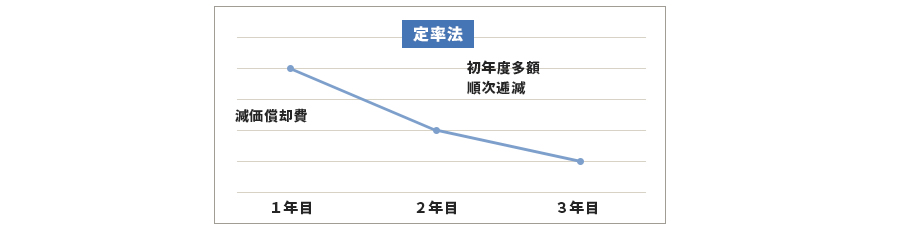

定率法:初年度が多額で、年とともに逓減(段々減る)していく方法。 「未償却残高×定率法の償却率」で計算。

|

定額法か定率法かの選択は、それぞれの資産に応じた評価方法に従います。

償却方法の選択は、納付税額に影響を及ぼしますので、償却資産を取得した場合には、「減価償却資産の償却方法の届出書」を、確定申告の提出期限までに税務署に届け出ることが義務づけられていて、この届出をしなかった場合には、定率法で償却する方法を選択したとみなされます。

一般的には、定率法の方が定額法よりも投資額を早期回収することができます。

(3)10万円未満の少額減価償却資産

10万円未満の少額減価償却資産を取得した時には、「消耗品費」などの勘定科目を用いて、その取得価額の全額を一時の損金として経理処理することができます。

たとえば、会計ソフトを8万円で購入したとします。ソフトウエアの耐用年数は5年ですが、取得費用の全額が費用に計上することができます。

少額資産とは、「取得価額が10万円に満たないもの」で、「使用できる期間が1年に満たないもの」です。取得価額が10万円未満であるか否かの判定は、通常1単位として取引冴える単位(1台、1期、1組など)ごとに行います。

たとえば、ディスクトップパソコンの本体価格が7万円、ディスプレイが4万円のパソコンを11万円で購入した場合には、本体とディスプレイは、通常1単位で取引されますので「消耗品費」とすることはできません。

また、応接セットを椅子7万円、テーブル8万円で購入した場合、椅子やテーブルごとで取得費用が10万円未満かどうかの判定をせず、それぞれの合計額15万円が基準となり、一括で費用計上することは認められません。

この少額減価償却資産の特例は、上手に活用すると、固定資産を消耗品と同じように取得費用を購入したタイミングで費用に一括計上することができるので、節税効果が期待できるということになります。

(4)使用可能期間が1年未満の「短期減価償却資産」

使用期間が1年未満である短期減価償却資産も、固定資産として計上しないで、全額損金算入することができます。

(5)取得価額20万円未満の固定資産

取得価額が20万円未満である有形固定資産については、その資産を一括して3年間で定額償却できます。これを「一括償却資産の損金算入方式」といいます。

一括償却資産を損金算入する場合には、損金算入額について、確定申告時に法人申告書別表十六(八)「一括償却資産の損金算入に関する明細書」で申告する必要があります。

「少額減価償却資産の特例」を活用した節税方法

これまで述べてきたように、「少額減価償却資産の特例」は、通常なら耐用年数で分割して減価償却すべき固定資産を、一括で経費として処理できるという制度です。

この少額減価償却資産の特例は、上手に活用すると、節税効果が期待できることがあります。

(1)少額減価償却資産の特例を各事業年度に分散する

中小企業者等は、30万円未満の資産の取得、300万円の限度額を要件としなければなりませんが、各事業年度に分散して少額減価償却資産の特例の適用を受ければ、節税効果があります。

たとえば、25万円のパソコンを10台購入して250万円支払ったとします。それが全額費用に計上できれば、利益が圧縮されることになるので、大きな節税効果が期待できます。

(2)「耐用年数」が短くなるケースを有効活用する

前述したように、その会社の業務内容において、その会社の平均的な使用状況、補充状況からみて、その使用可能期間が1年未満と判断されるものは、少額資産としてその金額を損金の額に算入することができます。

したがって、たとえばテレビ放映用のコマーシャルフィルムは耐用年数が2年ですが、テレビの放映期間が1年未満の場合には、その取得費用を一括で費用計上することができます。

明らかに使用可能期間が1年未満である資産は、実質的に消耗品と同じと考えることができるからです。

(2)税抜経理にする方が有利

上記の取得費用や取得価額の判定基準は消費税の経理処理に委ねられています。具体的には、税抜経理または税込経理によって異なります。それでは、税抜価格29万円の備品を例にしましょう。

○税抜経理の場合

決算書の金額を税抜で表示する経理処理のことを指します。

税抜価格29万円の場合、貸借対照表には「備品29万円」と記載します。費用を一括計上するかどうかの取得費用や取得価額の判定は税抜価格29万円で行います。そのため、この備品は30万円未満となるため、費用に一括計上をすることができます。

しかし税抜経理は、消費税の課税事業者(納税義務者)に限定され、免税事業者(消費税を納める必要のない会社)は利用できません。

○税込経理の場合

決算書の金額を税込で表示する経理処理のことを指します。税抜価格29万円の備品の場合、貸借対照表には税込価格の「備品31万9,000円」と記載します。つまり30万円以上のため、費用を一括計上することはできません。

参照:国税庁「少額の減価償却資産になるかどうかの判定の例示」

まとめ

これまで述べてきた以外にもさまざまな節税対策がありますが、これらの節税対策を行うための基本は、「税制に習熟すること」の一言に尽きます。

税理士に相談して節税感覚を磨き、自社が活用できる節税対策はもれなく行い、上手に節税を行っていきましょう。

会計ソフトで減価償却資産を管理する

減価償却による費用計上を行う際には、ひとつの減価償却資産に対して毎年計算する必要があります。しかし、それを手計算で行うのは大変であり、計算ミスなどもあり得ます。このような時には、「クラウド会計ソフト freee会計」の活用がおすすめです。

「クラウド会計ソフト freee会計」を導入すれば、ミスなくこれらの作業を行うことができます。

減価償却資産の購入年度に購入金額、購入日、耐用年数を入力するだけで、毎年の費用計上は自動計算されます。

また、毎年経費に計上する償却額の計算は、メインメニューから「固定資産台帳」を選択し、固定資産の登録を行っておけば、あとは、会計ソフトが減価償却費の計算を自動で行ないます。

少額減価償却資産の特例について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、減価償却資産の処理や、中小企業者等が活用できる減価償却資産の節税対策について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 少額減価償却資産について相談できる税理士を検索 /

少額減価償却資産に関する税理士相談Q&A・経験談を見る

|

・償却資産申告 「25万円のパソコンを購入しまして、30万円未満なので一括で減価償却しました。その場合でも、償却資産申告が必要になるという話を聞いたのですが、必要でしょうか? …」 |

|

・一括償却資産での計算方法について 「今回パソコンを購入した際銀行通帳引き落としでかかった手数料が440円かかりました。 仕訳する際、パソコン価格と手数料はそれぞれ一括償却資産と支払手数料にて計上しました。…」 |

|

・【償却資産】48万円のPCを1月に購入する場合と12月に購入する場合の費用計上の差について 「(1)1月に購入し使用を開始した場合: 初年度は 48万*1/4(定額法)*12(使用月数)/12 = 12万円 4年合計で48万円の費用計上 ※1円の残存価額を考慮しない (2)12月に購入し使用を開始した場合: 前者と後者を比較すると4年間の全体で11万円の差が生まれます…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計