中小企業の税理士の選び方は?選ぶポイントは?

公開日:2018年08月01日

最終更新日:2024年02月23日

目次

この記事のポイント

- 中小企業の時にこそ、経営者に寄り添いパートナーとなってくれる顧問税理士の存在が重要。

- 税理士選びのもっとも重要なポイントは「相性が合うか」である。

- 「freee税理士検索」は、業種やエリアなど細かい条件から税理士を検索できる。

中小企業の経営者のなかには、「うちは規模が小さいから、税理士は必要ない」「まだ売上が伸びないから、税理士と契約する余裕はない」という方がいます。

しかし会社の規模がどうであれ、会社の経営に必要なのは将来の経営計画を立てそれをしっかり実行することです。

そして、ここでいう経営計画は「3年後は売上を2倍にしたい」などといった漠然としたものでは足りません。もっと具体的に「その売上を達成するためには、必要経費がいくらかかるのか」「その必要経費を確保するためには、どうするか」「自社に合った節税対策を行なって税負担を軽くすることはできるか」などの会計管理が必要となります。

中小企業でこのような会計管理を行わないと、ほんの少しの景気の変動などに左右され、すぐに経営の基盤が不安定な状況となってしまいます。

大企業は、多少の景気があってもそれを乗り切るだけの体力があります。それに、そもそも大企業は、適切な会計管理を行うために顧問税理士を何人も抱えているものです。

しかし、売上や利益が大企業より低い中小企業や個人事業主の場合には、経営の基盤が不安定なことも多く、「円高になった」「円安になった」などといった、ちょっとした景気の変動などに売上や利益が左右されることもありますし、「大手の取引先が減った」「資金繰りが厳しい」などの事情があると、すぐに経営不振に陥ってしまいます。

つまり、中小企業だからこそ顧問税理士と契約し、しっかりとした会計管理を行う必要があるといえるのです。

中小企業の税理士選びのポイント

中小企業がしっかりとした会計管理を行ない、多少の景気変動に左右されることなく、さらに事業を成長させるためには、税理士のサポートが欠かせません。

「経費がいくらかかるのか、どの経費を削減できるか」「必要経費を確保するためにはどのような対策が有効か」「自社に合った節税対策は何か」「活用できる特例はないか」などについて、適切に判断し管理してくれる税理士がいれば、多少の景気の変動を乗り切れるだけの経営基盤を築くことが可能となります。

また、万が一経営上の問題が起こった時も税理士は力強い相談相手となってくれます。

中小企業の経営者は孤独なもので、「たとえ家族でも親しい友人でも、経営の悩みを相談できない」という人も多くいます。

しかし、自社の事情を熟知している税理士にはどんなことでも相談することができるものです。税理士には会社の数字を全部教える必要があるので、何も隠す必要がないからです。

会社の数字を詳細に把握したうえで適切な会計管理をサポートしてくれる税理士は、経営を支える優秀なパートナーになってくれるはずです。

なお、税理士を選ぶ際に「自社から近い場所に事務所を構えている税理士がよい」と考えている方もいますが、今では自社からの距離はそれほど問題とはなりません。

メールや電話があれば、ほとんどの用件は事足りますし、特に相談をしたいことがあれば、ハングアウトやZoomなどを利用して、パソコンの画面共有をしながら相談できる時代になったからです。

特に「freee会計」を導入している場合には、会計データをリアルタイムで税理士に共有することができます。「この仕訳で問題ないか」「資金繰りは大丈夫か」といった相談も、離れた場所にいる税理士と同じデータを確認しながら、すぐにアドバイスをもらうことができます。

また、税理士に会計データを共有すれば、資金繰りに問題がある時にすぐに指摘をしてもらうことができるので、「売上は好調なのに、資金繰りが悪化した」といういわゆる黒字倒産を回避することができます。

(1)もっとも重要なのは「相性が合うか」

中小企業が顧問税理士を選ぶ際には、「経営を支えてくれるパートナーとなってくれるか」という視点で選ぶことがとても大切になってきます。

パートナーなのですから、「相性が合うか否か」は非常に重要です。

相性が合う税理士を見つけるためには、可能な限り多くの税理士に会ってみるのが一番です。

多くの税理士に面談すれば、「A税理士は、親身に話を聞いてくれた」「H税理士は、頼りがいを感じた」など比較検討をしやすくなり、自分の中での判断基準が明確になってくるからです。

また税理士を選ぶ際には、「年齢」も大切なポイントとなります。

なかには、「親の代からお世話になっている税理士で、子どものころからよく知っているので、遠慮してしまって意見を言えない」というケースもあるようですが、これではとても経営のパートナーとはいえないでしょう。

さらに業種によっては、「性別」も選択の重要な要素となります。たとえば、ネイルサロンなどを経営するのであれば、女性の税理士の方が「感覚」を理解してもらうことが期待できるからです。

このように、税理士を選ぶ際にはさまざまな視点から「自分と相性が合うか」「自社に寄り添ってくれるか」「事業を理解してくれるか」を判断することが大切です。

(2)何を相談したいのか明確にする

税理士というと、確定申告などの申告業務や記帳代行などを行ってくれる専門家というイメージを持つ人が多いようですが、税理士には経営のアドバイス、たとえば経営企画や資金繰り表の作成やチェックはもちろん、資産運用、マーケティング、事業承継などのサポートも依頼することができます。

そこで、税理士に何を依頼したいのかを明確にしましょう。

日々の帳簿作成を依頼したいのか、経理の効率化を相談したいのか、資金繰りや節税対策の提案までしてもらいたいのか、税務調査の対応を依頼したいのか、税理士に何を依頼するかによって、税理士を選ぶ基準は異なってきます。

「せっかく依頼したのに…」と後悔しないためにも、何を相談したいのか、何を依頼したいのかを明確にして、それに精通した税理士を探すことが大切です。

また、税理士に面談した際には、数値や専門用語を極力使わず、経営者の視点に立ってまたは消費者の視点に立って、分かりやすく具体的な説明やアドバイスをしてくれるか、という点もあわせて検討するようにしましょう。

(3)税金・活用できる制度を説明してくれるか

税金に対する考え方や活用できる制度について、ていねいに説明してくれるかという点も、非常に重要なポイントです。

誰しも税金を安くしたいと思うものですし適切な節税対策はもちろん必要ですが、たとえば銀行からの融資を受けたい時には、あえて節税対策を実施しない方がよい時もあります。

また会社が赤字の状態なのに、いかに素晴らしい節税対策を提案されたところで、そのアドバイスは無駄な提案に過ぎません。

会社の状態を見極め、経営者の意見を聞き、経営計画に沿った適切なタックスプランニングを提案してくれる税理士こそ、中小企業にとって良い税理士といえるのです。

(4)「料金・サービスが明確か」も重要な視点

以前は、税理士の報酬は税理士法によって金額が定められていたため、税理士事務所の顧問料やサービス内容は、どこも似たり寄ったりでした。

しかし税理士法による報酬規程は撤廃され、現在は個々の税理士が自由に料金やサービス料を決めることができるようになりました。

そこで税理士事務所側でも、「会計ソフトを活用した経理指導」「月次決算を行い、経営コンサルティングを行う」など、顧客のニーズに沿ったさまざまなプランを用意しているケースが増えてきています。そこで、不要なサービスは省き、必要なサービスだけを選択するのもよいでしょう。

中小企業のニーズに寄り添ってくれる税理士であれば、自社の状況を相談して「どこまでを自社で行うか」「どこから税理士に依頼するべきか」を提案してもらうこともできるはずです。

なお、税理士の報酬相場は下記の記事でまとめたので、税理士選びの際に参考になれば幸いです。

(5)レスポンスが早いか

電話やメールのレスポンスが早いかどうかも、重要なポイントです。

できれば、24時間以内にレスポンスがあることがベストでしょう。

難しい案件ですぐに結論が出ない場合には、「この件については自社の状況を踏まえ、少し検討してから2~3日中に返答します」など、時には時間をかけて検討してくれるという誠実な対応をしてくれることも大切です。ただし、すぐに結論が出ない場合でも、「回答には時間がかかること」や「いつまでに内容を検討して返答をする」といったレスポンスがあるか否かは、税理士に限らず社会人として信頼できるかを判断する重要な基準ではあるでしょう。

(6)税理士の選び方のコツを知っておこう

ここまでは、税理士を選ぶポイントや税理士に依頼できる業務などについてご紹介してきました。

それでは、具体的に自社に合った税理士を探すためには、どうすればよいのでしょうか。

税理士を探す方法については、友人・知人による紹介やGoogleなどの検索エンジンで検索する方法もあります。

友人・知人による紹介は、身元保証を兼ねているので信頼性が高いというメリットがありますが、もし相性が合わないと思っても、友人・知人の手前断りにくいというデメリットがあります。

また、Googleなどで検索して上位に表示する税理士は、「広報宣伝力」があることは確かですが、「自社に沿った提案をしてくれるか」「業界に精通しているか」といったことまでは把握することはできません。

そこで活用していただきたいのが、freee税理士検索とfreee税理士コーディネーターです。

税理士コーディネーターが寄り添いサポート

税理士コーディネーターが、「そもそも税理士は必要か」「費用を抑えることはできないか」など、税理士選びのお悩みや不安により沿います。

相談料は完全無料。ご希望を伺い、ぴったりの税理士をご紹介します。

エリア重視で選びたいときは

税理士を選ぶ際には、必ずしも近所の税理士である必要はありません。

少し離れた場所でも、自社の業種に強い税理士がいれば、その税理士を選ぶのがおすすめです。

ただし、「やはり対面で面談してみたい」「実際に事務所の様子も見てみたい」という事情がある場合には、freee税理士検索では、都道府県・市区町村レベルで税理士を検索することができますので、希望のエリアの税理士を効率よく検索することができます。

自社の「業種」に精通した税理士を選びたいときは

税理士を選ぶ際には、自社の業種に精通しているかも重要なポイントです。

freee税理士検索では、農林水産業・鉱業、建設、製造・加工、IT、運輸・物流、小売・卸売、金融・保険、不動産・レンタル、士業・学術・専門技術サービス、デザイン・制作、飲食、レジャー・娯楽、医療・福祉などの業種によって検索することができますので、自社の業界に精通した税理士を検索することができます。

「年齢、性別などの特徴」から税理士を選ぶ

税理士を選ぶ際には、自分と近い年齢かどうか、自計化を支援してくれるかといった視点が時として重要となることがあります。

freee税理士検索ではこれらのニーズに応えるため、「所長が20代~30代」「所長がベテラン」「所長が女性」「クラウドツール(IT)に強い」「輸出入対応」「外貨取引・外貨預金対応」「仮想通貨対応」「英会話対応」「英語による文書対応」「個人事業主も歓迎」「所長が税務署出身」「所長が事業会社出身」などの特徴で検索することもできます。

税理士に依頼できることを知っておこう

税理士法では「税理士とは、他人の求めに応じ、租税に関し、次に掲げる事務を行うことを業にする」として、税務代理、税務書類の作成、税務相談の3つの独占業務を挙げています。

それでは、具体的に税理士に依頼できる業務には、どのような業務があるのでしょうか。

(1)確定申告・決算処理・記帳代行

税理士の業務としては、まず確定申告、青色申告の承認申請(税務代理)、確定申告書、青色申告承認書などの税務書類の作成などがあります。

また、これに付随して財務書類の作成、会計帳簿の記帳代行などを依頼することもできます。

(2)経理指導・自計化サポート

「freee会計」に精通した税理士であれば、「freee会計」の導入や操作手順、自動仕訳機能の活用方法などを指導してもらって、自計化を目指すことができます。

また、「freee会計」では、インターネットバンキングの取引明細や、クラウド請求書作成ソフトで作成した請求書の請求明細が自動で取り込まれる「自動で経理」の機能が備わっているので、経理作業をほぼ自動化することもできます。さらに、領収書をスキャナーで読み取ってデータ化してソフトに自動で取り込むなどの仕組みがあり、煩雑な経費精算業務を大幅に削減することも可能です。

これらの機能についても、税理士の指導を受ければ最大限に活用することができます。

(3)経営状態の確認・アドバイス

これまで述べてきたとおり、税理士には経営のアドバイスをしてもらうことができます。

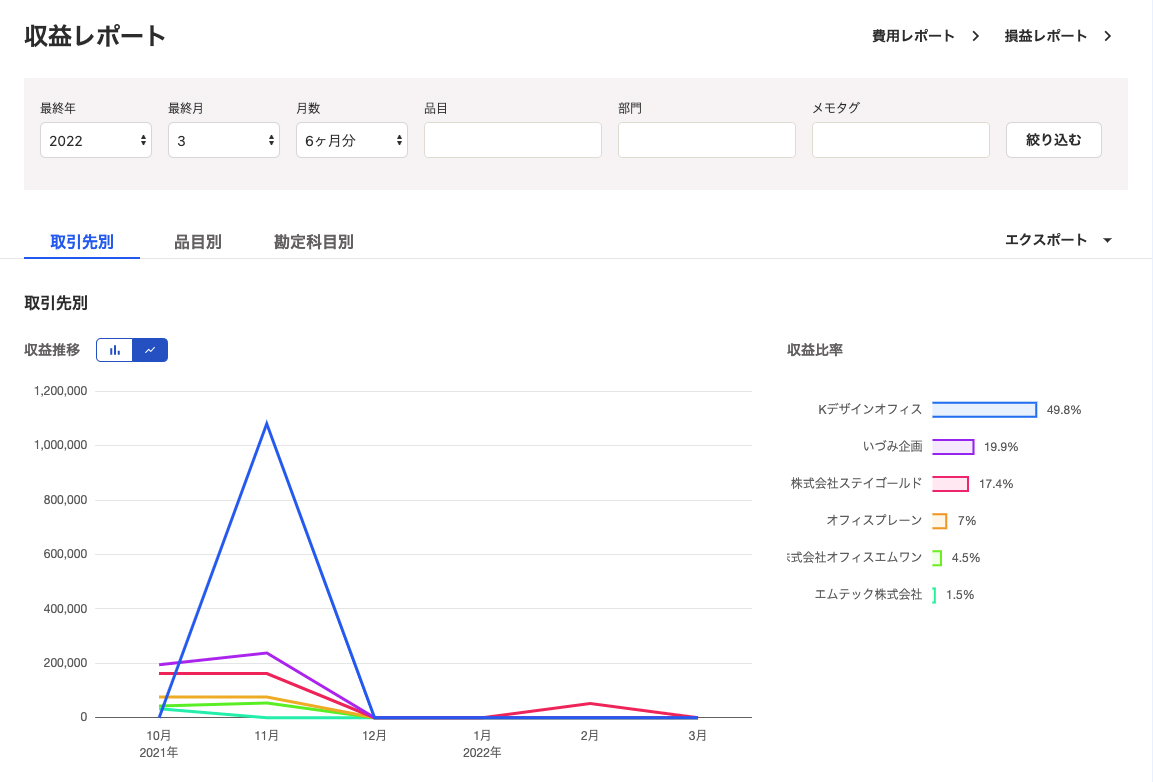

「freee会計」のレポートは、グラフや図が多いため自社の財務情報が分かりやすく、また資金繰りを予測できるようなレポート機能もあります。

|

レポート例:「収益レポート」

・直近6ヵ月間の売上品目構成が、どのように推移したか把握できます。

|

さらに、これらのレポートを活用して税理士から経営計画や資金繰りなどの経営コンサルティングを受けることができます。

▶ 経営分析レポート|収益レポート・損益レポート・資金繰りレポート…他

(4)資金調達のための手続き

会社を経営していれば、「資金繰りが厳しい」「設備投資のための資金を確保したい」「納税資金を確保したい」「新規事業を立ち上げたい」など、さまざまな理由で資金が必要になることがあります。

資金調達の方法としては、金融機関からの融資が一般的ですが、その他にも補助金を受けたり、ベンチャー・キャピタルや投資家からの出資を受けたりする方法などがあります。そしていずれの場合にも、決算書、試算表や事業計画書など、さまざまな資料を提出する必要があります。

先方が「融資をする」あるいは「出資をする」と決断してくれる決算書や試算表、事業計画書を作成するためには、税理士に相談して数値の根拠などについてアドバイスを受けることが大切です。

さらに、資金調達に強い税理士であれば、銀行の格付けを良くするための方法、受給することができる補助金の情報といった、有益な情報についても提供してもらうことができます。

(5)節税対策の提案

事業を行っていると、法人税、事業税、消費税、法人住民税などさまざまな税金を納付しなければなりません。そして、これらの税金は上手に工夫すれば、かなりの負担をおさえることができます。

また、中小企業だけが活用できる優遇制度や期間限定の特例制度も数多くあります。

しかし、制度を活用するかどうかは納税者の判断に委ねられているので、税制を有効に活用するためには、税制に習熟した税理士からタイムリーにこれらの情報をもらわなければなりません。

やみくもに税金を安くすることだけが経営にメリットがあるともいえませんが、特例制度を上手に活用し、将来を見据えた適切な節税対策を提案してもらうようにしましょう。

(6)税務調査対応

事業を行っていれば避けては通れないのが税務調査です。

税務調査は、税理士が対応するか否かで税額に大きな影響が出ると言い切れるものではありませんが、税理士がいる方が有利になることは確かです。さらに税務調査前に準備しておく書類が数多くありますし、調査の段取りを確認することも必要です。

顧問税理士がいれば、税務調査に立会いを依頼することができますし、税務署の更正・決定などに不服がある場合にはその旨を申立てたり、裁判になった際には裁判所に出頭して陳述してもらったりすることもできます。

まとめ

以上、中小企業経営者のための税理士選びのポイントや税理士の活用方法について、ご紹介してきました。

中小企業の経営者様や個人事業者様は、日々孤独な闘いをしています。

そんな時に経営者の良き相談相手となり、経営者の不安を解消してくれる税理士との出会いは、大きな財産となるはずです。

事業は継続して、初めて「ビジネス」としての意味を持ちます。

信頼できる税理士と出会い、税理士を味方につけ、事業を継続し発展させていきましょう。

税理士を検索する

freee税理士検索では数多くの事務所の中から所得税、相続税、贈与税、節税対策、経営戦略、資金調達などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 中小企業の税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、税務相談することができます。