不動産を売却した時の特例制度と確定申告

公開日:2019年04月05日

最終更新日:2024年02月05日

目次

この記事のポイント

- 土地・建物などの不動産を売却した時には、「譲渡所得」として税金がかかる。

- 不動産売却時の税金は、給与などの所得とは別に「分離課税」となる。

- 確定申告時には売買契約書や登記事項証明書などが必要となる。

サラリーマンなどの給与所得者で、いつもなら確定申告をしない人たちでも、不動産を売却した時には確定申告が必要になります。

マイホームを売却した場合には、税金を少なくできる特例がありますが、ケースによって使える特例は異なります。

マイホーム売却の豆知識

マイホームを売却した場合、その売却代金は買い換えやその後の生活に必要な資金ともなることから、さまざまな特例が設けられています。代表的な特例としては、売却時の3,000万円特別控除、買い換え時の居住用財産の買い換え特例などがあります。

特例の適用を受けるためには、原則として確定申告が必要です。これは、特例の適用を受けることで納税額が0円となる場合も必要となります。

確定申告の際には、特例による納税額計算のための計算明細書や、関連する契約書や領収書が必要となります。特例の適用を受けられるか否かで納税額が大きく変わりますから、税理士に相談してもれなく手続きを進めるようにしましょう。

不動産を売却した時の確定申告

土地や建物などの不動産を売却して利益が出ると、その所得は「譲渡所得」として税金がかかりますので、確定申告をしなければなりません。

(1)不動産売却の所得は「譲渡所得」

なお、不動産を売った利益と家賃収入にかかる税は別なので、注意が必要です。

不動産を売却して利益が出た場合の所得は「譲渡所得」ですが、不動産の賃貸経営をしている場合には「不動産所得」となり、所得の種類や税金のかかり方、確定申告で使う用紙などが異なります。

不動産の賃貸経営をしていて得た所得は「不動産所得」で総合課税となり、確定申告で使う用紙は不動産所得用の申告用紙を使用します。

(2)「譲渡所得」は「分離課税」

土地や建物などの不動産を売却したときの所得は、分離課税の「譲渡所得」に区分され、他の所得とは合算せずに計算します。

課税される金額は、その資産の保有期間によって異なり、その年1月1日を基準として5年を超える長期保有していた人には有利となっています。

短期譲渡所得(所有期間が5年以下)であれば、税率39%(所得税30%、住民税9%)、長期譲渡所得(所有期間が5年超)であれば、税率20%(所得税15%、住民税5%)です。

(3)不動産売却時の特例

マイホームを売却した場合には、さまざまな特例が設けられています。

売却した不動産がマイホームであれば、所有期間を問わず、譲渡益が3,000万円までは税金がかかりません(3,000万円の特別控除)。

|

(譲渡所得 - 3,000万円) × 税率)※ ※税率は、所有期間5年否から39%、所有期間5年超えるなら20% |

この特例は、マイホームの売却であれば譲渡所得から3,000万円を差し引けると言う特例で、所有期間が問われないため、利用しやすい特例です。

控除は1人につき最大3,000万円で、建物や土地が夫婦の共有名義であれば合計6,000万円までの控除が可能となります。

そして、所有期間が10年を超えた場合には、前述した3,000万円の控除後の所得金額に対し、通常より低い税率が適用できます。

譲渡所得のうち6,000万円以下の部分については、通常20%(長期譲渡所得)の税率が14%になるのです。この軽減税率は、3,000万円の特別控除と併用することができますので、ぜひ活用しましょう。

※3,000万円の特別控除は、居住用財産の買い換え特例や住宅ローン控除などの適用を受けている場合には、利用できません(売った年だけでなく、前年、前々年も不可)。

また、一度3,000万円の特別控除の適用を受けると、その後2年間は再適用が受けられなくなります。

また、新しくマイホームを買い替えたときには、買換え特例が使える可能性があります。

これは、マイホームを買い換える場合に一定の要件を満たせば、売却の利益に対する税金を繰延べできるという制度です。

買い換え時の税金を軽減することができるというメリットがありますが、この特例の場合、税金は免除されるのではなく先送りされるという点について注意が必要です。

今回は課税されませんが、次に買い換えをした場合には先送りした分を含め課税されることになります。

どの特例を受けると一番得するかについては、申告する人のケースによって異なります。

税理士等に相談のうえよくシミュレーションしてから確定申告するようにしましょう。

不動産売却時の確定申告

これまでご紹介したように、不動産を売って利益が出ると、譲渡所得として税金がかかります。不動産譲渡所得は分離課税の対象なので、第三表に記載しほかの所得とは別に税額を計算する必要があります。

申告書類は売却後に税務署から送られてくるほか、税務署でもらうこともできます。

(1)不動産売却時の確定申告の必要書類

不動産売却時の確定申告で、必要となる書類は以下のとおりです。

|

・売買契約書などのコピー ・建物・土地の登記事項証明書 ・戸籍の附表の写し ・確定申告書第一表、第二表 ・確定申告書第三表(分離課税用) ・譲渡所得の内訳書(土地・建物用) |

売却時の状況や適用を受ける特例等によって、使用する申告書類や貼付する書類が異なりますので注意が必要です。たとえば、譲渡損失が出た場合には、「居住用財産の譲渡損失の金額の明細書」や「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書」が必要になります。

また、買換えの場合には売却、購入した不動産両方の売買契約書が必要となります。

(2)譲渡所得の内訳書(土地・建物用)

「譲渡所得の内訳書」は、土地や建物の譲渡(売却)による譲渡所得金額の計算用として.使用するものです。

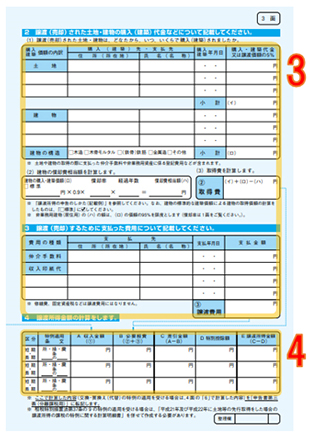

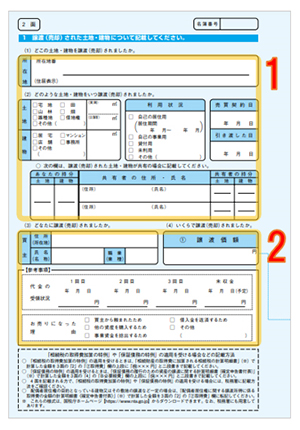

譲渡所得の内訳書(土地・建物用)2面 1:売却した不動産について記入します。 「所在地」:登記事項証明書を見ながら、売却した土地や建物の住所を記入します。 「土地・建物」該当するものにチェックを入れ、面積を書き込みます。 「利用状況」:チェックを入れ、「売買契約の契約日」と「引渡日」を記入します。 2:誰にいくらで売却したか記入します。 「買主」売買契約書の確認し、売却先を記入します。 「譲渡価額」:譲渡価額(売買価額)を記入します。 「参考事項」:代金の受領状況(手付金、残金など)を記入します。 譲渡所得の内訳書(土地・建物用)3面 4:譲渡所得を計算・記入します。 |

参照:国税庁「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」

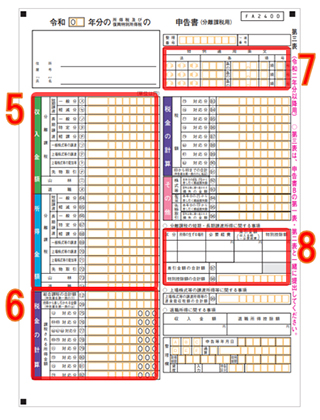

(3)確定申告書第三表

確定申告書第三表 5:分離課税分の1年間の収入金額と所得金額を記入します。 「譲渡所得の内訳書」から転記します。 6:所得税額を計算して記入します。 7:特例を利用する場合の条文を記入します。

8:譲渡所得の内容について記入します。 |

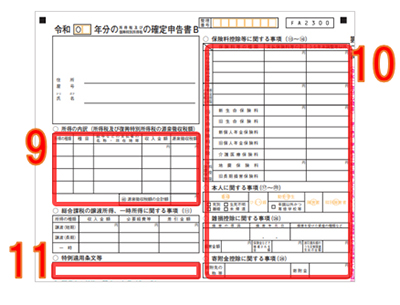

(4)確定申告書第二表

確定申告書第二表 9:源泉徴収された所得について記入します。 「源泉徴収票」などから転記します。 10:該当する所得控除等について記入します。 11:特例を利用する場合の条文を記入します。

|

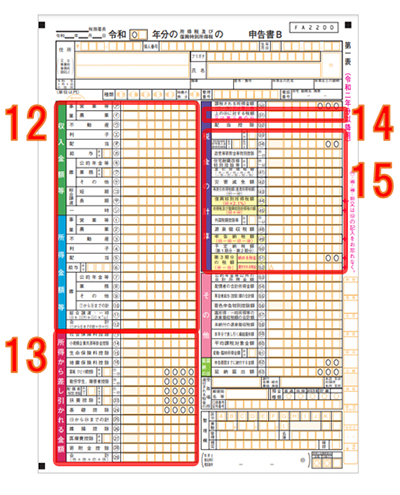

(5)確定申告書第一表

確定申告書第一表 12:1年間の収入金買うと所得控除を記入します。 サラリーマンは第二表から転記します。 13:該当する所得控除等について記入します。 14:所得税額を記入します。 15:納付する税額などを計算して記入します。 |

まとめ

これまでご紹介してきたように、不動産を売却した場合には、所有期間によって税率が異なったり、さまざまな特例があったりして、税制は非常に複雑です。また、税額を計算する際には、建物の償却率を計算に入れる必要もあります。

「クラウド会計ソフト freee会計」を利用すれば、売却代金、譲渡経費、取得費などを入力することで、確定申告書を作成することができます。

ただし、どの特例を受けるのが有利なのか、その特例を受けることができる条件を満たしているかの判断については、税理士に相談するようにしましょう。

不動産売却時の確定申告について相談する

freee税理士検索では数多くの事務所の中から、不動産売却時の確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ マイホームの税金について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、不動産を売却した時の特例制度と確定申告について相談することができます。