更正の請求とは?税金を取り戻す手続き・請求書の記載例

公開日:2019年12月13日

最終更新日:2024年05月30日

目次

この記事のポイント

- 更正の請求とは、納税者から正しい税額に修正するための手続きである。

- 更正の請求ができるのは、原則として確定申告書提出期限から5年。

- 税金を納め過ぎていても、更正の請求をしないと取り戻せない。

更正の請求とは、申告書に記載した税額計算が間違っていた場合などに、税務署長に対して税金を還付するように請求するための手続きのことです。

更正の請求ができるのは、原則として申告書の提出期限から5年ですが、法人税にかかる純損失等の金額について更正の請求をする場合には、申告期限から9年です。

更正の請求の豆知識

過大税額があることが分かったときは、速やかに更正の請求を行うことで、過大税額の還付を求めることができます。

なお「更正」とは、申告納税方式の租税に関して、納税義務者が申告した課税標準や税額などの計算にミスがあった場合に、税務調査に基づいてこれを正しく変更することです。

この「更正」は、税務署長が独自に行う場合と、納税義務者からの更正の請求によって行う場合があります。

更正の請求は、税額が過大であった場合など自身の利益になるような変更を請求する場合に行われます。一方、自己の不利益になるような変更を請求する場合は「修正申告」を行います。

ちなみに、税務調査を受けた場合で、修正点がない場合は申告是認の通知を受け取ります。修正点がある場合は、自主的な修正申告に応じるか税務署の更正処分の通知を待ちます。そしてこの更正通知による税務署の見解に不服がある場合には、異議申し立てを行い再調査を求めることになります。

更正の請求とは

確定申告書を提出したあとに、税法に従っていなかったり税額の計算のミスがあったりした場合に、納税者から正しい税額に修正するための手続きを「更正の請求」といいます。

納税者が更正の請求を行うと、税務署で調査して更正の決定を行います。

個人の所得税については、「子どもが生まれたのに扶養控除を適用するのを忘れてしまった」「障がい者手帳が3級から2級に変更となったので特別障がい者控除を受けることができるのに、一般の障がい者控除で計算してしまった」というような場合には、再計算をして税金の還付を請求することができます。

上記のようなケースでは、所得控除を少なく計算しているので、再計算をすれば税額が低くなる可能性があるからです。

法人税の申告においては、法人が申告書に記載した課税標準等または税額当の計算が①国税に関する法律の規定に従っていなかったこと、②その計算にミスがあったことによって納付すべき税額等が過大である場合などは、税務署に対して更正の請求を行い、税金を減額するよう請求することができます。

たとえば、売上の二重計上によって売上が多すぎた場合にも、存在しない売上を計上してしまったので、更正の請求をすることで納め過ぎた税金の還付を受けることができます。

税務署でも分かるような簡単なミスであれば税務署で更正をしてくれますが、個々の事情は税務署では分からないので、自分で更正の請求をする必要があります。

(1)「更正の請求」の提出期限は原則として申告提出期限から5年以内

更正の請求は、期限後にすでに提出した確定申告書の税額の訂正をお願いするための手続きです。

更正の請求ができるのは、原則として申告提出期限から5年以内ですが、法人税にかかる純損失等の金額について更正の請求をする場合には、申告期限から9年です。

納税者が更正の請求を行うことができる期間は、以下のとおりです。

|

通常の更正の請求: 法定申告期限から5年 法人税に係る純損失等の金額についての更正の請求: 後発的事由に基づく更正の請求: |

更正の請求で使用する申請書は、以下のページからダウンロードすることができます。

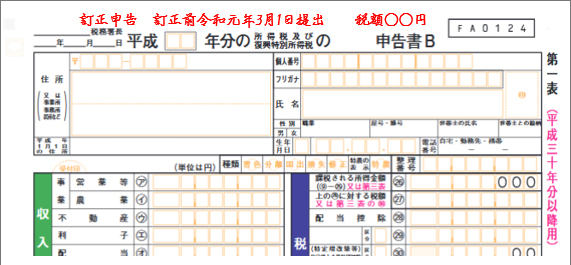

(2)申告書の提出期限内であれば「訂正申告書」でOK

更正の請求は、申告期限後にミスに気付いた時に行う手続きです。

一方、たとえば、所得税の確定申告の期限である3月15日までにミスに気づいた場合には、訂正申告書を提出します。この場合には、更正の請求書ではなく通常の確定申告書を使って手続きを行います。

通常の確定申告書の上に訂正する旨の朱書きして、再提出すればOKです。

税務署で、「訂正申告」のゴム印を押してくれることもあります。

|

(3)「更正の請求」と「更正の処分」との違い

更正の請求が納税者から行う者であるのに対して、更正の処分とは、納税者ではなく税務署から納税者に対して行う手続きです。

納税者の提出した申告書について、その課税標準等または税額棟が税務署の調査した内容と異なる場合には、税務署長がその税額などを増額または減額する処分を行います。

税務署長が更正処分を行うことができるのは、原則として期限から5年です。ただし、翌期欠損金などの金額が少なすぎた場合には、法定申告期限から9年間、更正または決定の処分を行うことができます。

(4)「更正の請求」と「還付申告」との違い

還付申告とは、今までに支払った税金を税務署から還してもらうための申告です。

たとえば、所得税では確定申告書を提出する義務がないケースでも法律の規定に従って税額の計算をすることで、源泉徴収税額などを納め過ぎている場合があります。このような時に確定申告書を提出すれば、税金の還付を受けることができます。これが「還付申告」です。

還付申告の期限は、請求できる日から5年以内です。税務署から還付申告を促す通知はないので、納税者が自分で還付申告をしないと税金を取り戻すことはできません。

(5)更正の請求ができないケースもある

更正の請求は、税額が多すぎたり、決算内容に費用の計上忘れたがあったり、税額の計算を誤ったりした時に行うことができます。

しかし、以下のケースでは、更正の請求を行うことはできません。

|

①減価償却資産の償却を、償却限度額まで行わなかった ②損金算入の経理処理をすることを要件として、損金算入の処理を行わなかったこと(貸倒引当金繰入額や、有価証券評価損など) |

たとえば、季節商品の売れ残り品について、評価損を計上しなかった場合には、評価損の計上は、損金経理(確定した決算について費用または損失として経理処理すること)が要件となっているので、更正の請求対象とはなりません。

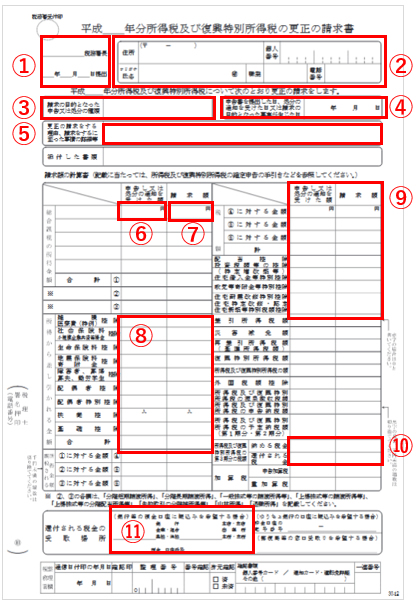

更正の請求書の記載例

更正の請求は、所得税や法人税のほか、相続税などについても請求することができます。ここでは、所得税の更正の請求についてご紹介します。

(1)所得税の更正の請求手続き

①更正の請求書を提出する税務署名と、更正の請求書を提出する日付を記入します。 ②更正の請求書を提出する人の住所、氏名、職業、電話番号を記入します。 ③「更正の請求の目的となった申告または処分の種類」を記入します。 ④「申告書を提出した日、処分の通知を受けた日又は請求の目的となった事実が生じた日」の日付を記入します。 ⑤「更正の請求をする理由、請求をするに至った事情の詳細」の欄に、訂正をする理由を記入します。 ⑥「申告し又は処分の通知を受けた額」には、以前提出した申告書に記載したとおりの内容を記入します。 ⑦「請求額」の欄には、申告書と変更がないので、同じ金額を記入します。 ⑧「所得から差し引かれる金額」の欄では、変更となった箇所に正しい金額を記入します。 ⑨「処分の通知を受けた額」や「請求額」は、確定申告書を同じように税金の計算をして記入します。 ⑩「納める税金」または「還付される税金」に書いた金額の差額が還付されることになります。 ⑪還付先の銀行口座を記入します。 |

(2)税務署での更正の請求手続き

更正の請求書は、税務署に提出して手続きを行います。

更正の請求を受けると、税務署長はその請求にかかる税額等について調査をします。そして、更正または更正をすべき理由がないかを請求者に通知します。

もし、税務署の処分について納得できないという時には、税務署に異議申し立てができる制度もあります。その結果に不服がある場合には「国税不服審判所」に審査請求を行うことができます。さらに、その裁決についても納得できないという場合には、3カ月以内に裁判所に対して訴えを提起することもできます。

まとめ

以上、「更正の請求」についてご紹介しました。

更正の請求を行えば、納め過ぎた税金を取り戻すことができますので、早めに手続きを行いましょう。

特に、サラリーマンなどの給与所得者の医療費控除や雑損控除などについては、確定申告をすれば5年前までさかのぼって還付を受けられるので忘れずに手続きを行うようにしましょう。また、相続税については納付した税額が後で過大になった場合の特則もあります。

税額の計算や、請求書の作成方法について不明点があれば、税理士に相談してサポートを受けてください。

更正の請求について相談する

freee税理士検索では数多くの事務所の中から、更正の請求について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 更正の請求について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。