確定申告の持ち物は?申告書以外に何が必要?

公開日:2019年10月31日

最終更新日:2023年02月20日

この記事のポイント

- 確定申告には、申告書以外にもさまざまな書類を添付する必要がある。

- 確定申告で必要な書類は、確定申告をする個人ごとに異なる。

- 添付書類には、自ら取り寄せなければならないものもある。

確定申告書を作成する際には、その申告内容によって源泉徴収票や控除証明書、領収書など申告書以外の書類が必要です。

これらの書類は確定申告の時期が近づくと、各機関から郵送されてきます。ただし、なかには自ら取り寄せなければならない書類もあります。

どのような書類が必要なのか、いつどんな書類が送付・交付されているのかを知り、きちんと保管をしておきましょう。

確定申告の持ち物【基礎知識】

確定申告とは、1月1日から12月31日の1年間に所得があった人が、所得税を「申告納税」する、または所得税を納め過ぎている場合には「還付申告」をすることです。

原則として翌年の2月16日から3月15日までの間に、所轄の税務署に確定申告書を提出しなければなりません。

(1)自分が使う申告書と基本の書き方を知っておこう

確定申告書は、申告する所得の違いによって異なります。

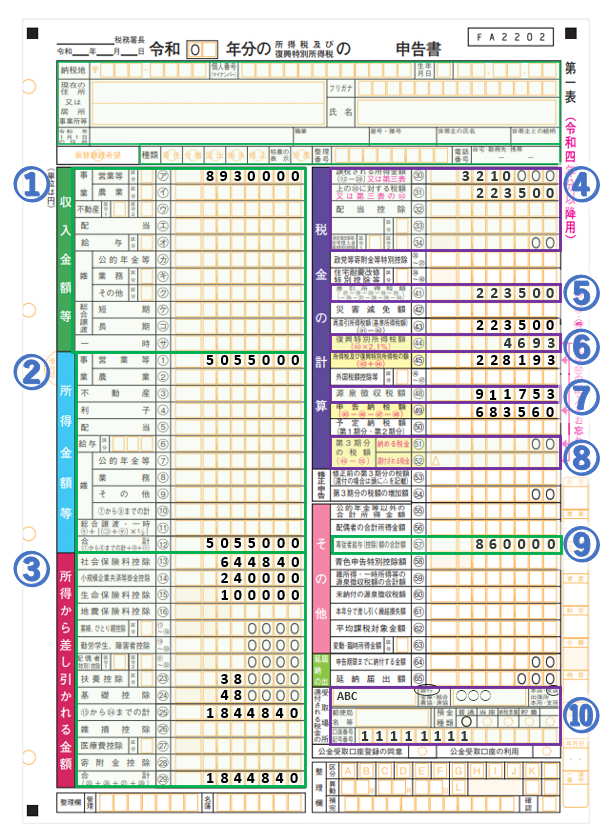

総合課税の申告をする人は、第一表と第二表を使用し、不動産や株式、山林を売った人、退職所得がある人など、分離課税を申告する人は加えて第三表を使用します。

これらの申告書は、最寄りの税務署で入酢することができますし、国税庁のホームページからダウンロードすることもできます。

e

参照:国税庁「申告用紙」

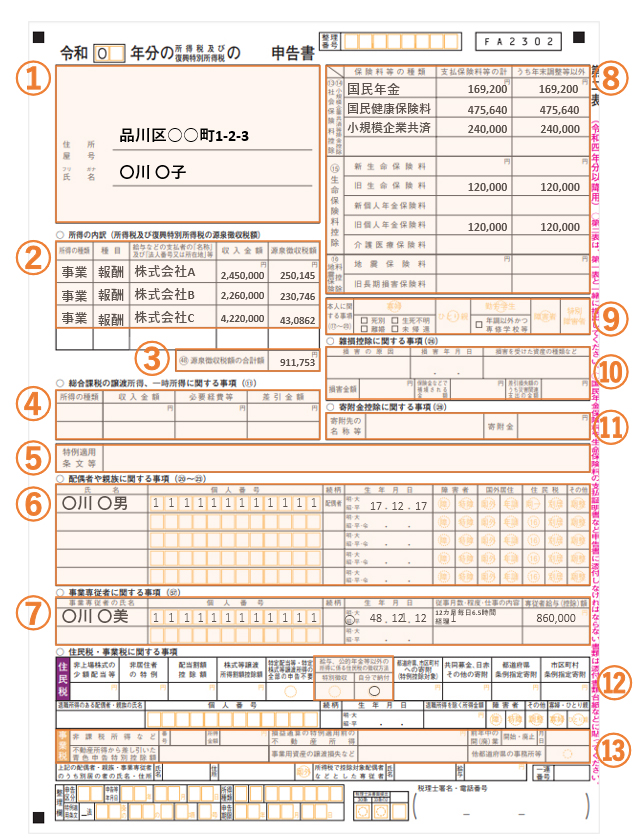

いずれの確定申告においても、まずは第二表から記入するのが原則です。

第二表には、所得の内訳や住民税に関する事項、生命保険料控除や配偶者控除、ひとり親控除など所得控除について記入します。

①: ②: ③: ④: ⑤: ⑥: ⑦: ⑧: ⑨: ⑩: ⑪: ⑫: ⑬: |

①: ②: ③: 給与所得で年末調整で適用を受けた各所得控除の額と29の合計額が同額である場合には、各控除の欄の記入を省略できる。 ④:

⑤: ⑥: ⑦: ⑧: ⑨: ⑩: |

確定申告書の書き方については、以下の記事で詳しくご紹介していますので、あわせてご覧ください。

▶ 確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

(2)マイナンバー関係書類の提出・確認方法

平成28年分の申告から、申告書にはマイナンバー(個人番号)を記載することが義務づけられました。マイナンバーの記載がなくても申告書が受理されないということはありませんが、申告書にマイナンバーの記載がある時には、それが本人のものであるか確認されることになっています。

税務署に確定申告書を持参する時には、マイナンバーカードをその場で見せるか、もしくは通知カードと本人確認書類をその場で見せて確認してもらうこともできますが、それ以外の場合にはコピーを添付書類台紙に添付して提出します。

参照:国税庁「税務署へ提出する申告書や届出などにはマイナンバーの記載が必要です!」

(3)確定申告が必要な人・税金が戻ってくる人

確定申告書の持ち物を紹介する前に、自分が確定申告をするべきか否かを知っておきましょう。

まず確定申告が必要な人とは、個人事業主などの自営業者や2カ所以上から給与をもらっている人、副業の所得が20万円を超える人などです。

|

・個人事業主、不動産賃貸収入のある人 所得の合計額から所得控除額を差し引いて算出した所得税額が、配当控除を差し引いてもまだ税金が残る人 ・年金生活者 ・退職所得のある人 サラリーマンは、勤務先の会社で年末調整が行われ、通常は確定申告をする必要はありませんが、以下のケースに該当する人は、同じように確定申告をしなければなりません。 ・給与の収入が2,000万円を超えている人 ・給与の他に副業の所得が20万円を超える人 ・2カ所以上の勤務先から給与を得ている人 ・年の途中で退職した人・再就職したが年末調整をしていない人 ・保険金が満期になった人 ・住宅の売却益があった人 ・在日の外国公館に勤務する人、家事使用人などで給与の支払いを受ける際に源泉徴収されていない人 ・災害減免法によって源泉徴収税額の徴収や還付を受けた人 |

また、以下に該当する人は、確定申告が必要なくても、確定申告(還付申告)で税金が戻ってくる可能性があります。

|

・医療費控除 医療費が家族で10万円以上かかった人 対象となるOTC医薬品を1万2,000円以上購入した人 ・住宅ローン控除 ・認定住宅新築等特別税額控除 ・特定増改築等住宅借入金等特別控除 ・住宅特定改修特別税額控除 ・住宅耐震改修特別控除 ・寄附金控除 ・政党等/認定NPO法人等/公益社団法人等寄附金特別控除 ・配当控除 |

(4)確定申告に遅れた時は?

確定申告書は、原則として2月16日から3月15日までの間に提出しなければなりません。3月15日が土日に重なる時には、申告および納付の期限は、月曜日まで延長されます。

税務署が開いているのは午後5時までなので、5時までに提出できなかった場合には郵便局から郵送します。ポストに投函すると翌日扱いになる可能性があるので、必ず簡易書留で提出してください。それでも間に合わなかった場合には、税務署の時間外文書収受箱に投函しましょう。確定申告期限である3月15日を過ぎてから、確定申告書を提出すると付帯税というペナルティが課税されることもありますので、注意が必要です。

なお、申告書の提出後にミスに気付いた場合には、申告期限内に正しい申告書を再提出すれば、新しい日付のものが正式なものとみなされます。

税額を多く申告している場合には「更正の請求(申告期限後5年以内)」、税額を少なく申告しているときは「修正申告」を行います。

(5)還付申告なら期限を過ぎてもOK

税金が戻る確定申告の場合には、1月1日から提出できます。早く申告すると、それだけ早く税金が還付されるケースが多いようなので早めに手続きをすることをおすすめします。また、税金が還付になる場合には、最長5年以内であれば、確定申告をして税金を取り戻すことができます。

申告を忘れているものがあれば、早めに手続きをしましょう。

確定申告の持ち物【事例別】

確定申告の際には、申告内容によって源泉徴収票や控除証明書などが必要です。

この中には、確定申告の時期が近づくと各機関から郵送されてくるものがあります。

たとえば、10月頃になると保険会社から契約者に「控除証明書」が送られてきます。また、給与所得者には12月に「源泉徴収票」が交付されます。公的年金受給者には翌年1月に「源泉徴収票」が交付されます。

また、医療費控除を受ける場合の医療費の通知書や、個人事業主の必要経費の領収書などは、個人が管理する必要があります。紛失しないように注意しましょう。

住宅ローン控除を受ける場合には、登記事項証明書や住宅ローンの年末残高証明書などを、自ら取り寄せる必要があります。

なお、会社員は医療費控除・寄附金控除・雑損控除以外は、会社で年末調整されていますので、原則として確定申告はありませんが、年末調整で適用を受けていない所得控除があれば、確定申告をすることで税金が戻る可能性があります。また、住宅ローン控除は、会社員も最初の1年は確定申告が必要です。

以下に、事例別に必要となる資料をまとめましたので、参考にしてください。

※それぞれの事例については、後ほど詳しくご紹介しています。

| 必要書類 | |

|---|---|

| 個人事業主の場合 | 確定申告書第一表・二表 白色申告の人は収支内訳書(一般用) 青色申告の人は青色申告決算書(一般用) 取引先からの支払調書(源泉徴収されている場合) 生命保険料などの控除証明書 など |

| 2カ所以上の会社から給与をもらった人 | 確定申告書第一表・二表 源泉徴収票 所得の内訳書(第二表に書ききれない場合必要) 生命保険料などの控除証明書 など |

| 副業による所得が20万円を超える人 | 確定申告書第一表・二表 源泉徴収票 支払調書(副業の支払先からもらう) 所得の内訳書(第二表に書ききれない場合必要) 生命保険料などの控除証明書 など |

| 会社を辞めて再就職しなかった人 | 確定申告書第一表・二表 源泉徴収票 支払調書(アルバイトなどした時副業の支払先からもらう) 退職後に自分で納めた社会保険料の控除証明書 など |

| 公的年金を受給している人 | 確定申告書第一表・二表 公的年金等の源泉徴収票 控除の証明書(医療費控除、社会保険料控除などの所得控除や、税額控除に該当する場合) など |

| 個人年金を受け取っている人 | 確定申告書第一表・二表 公的年金等の源泉徴収票 個人年金の支払い年額等のお知らせ(支払調書) |

| 年金を受給しながら、働いている人 | 確定申告書第一表・二表 給与の源泉徴収票 公的年金等の源泉徴収票 所得に応じた支払調書 控除の証明書(医療費控除、社会保険料控除などの所得控除や、税額控除に該当する場合) など |

| 土地やマイホームを売却して 利益が出た人 |

確定申告書第一表・二表 確定申告書第三表 譲渡所得の内訳書(確定申告書付表兼計算明細書)土地・建物用 売買契約書 売却と購入のためにかかった費用の領収書 登記事項証明書 給与所得の源泉徴収票 生命保険料などの控除証明書 など |

| 土地やマイホームを売却して 損失が出た人 |

確定申告書第一表・二表 確定申告書第三表 【売却の場合】 特定居住用財産の譲渡損失の金額の明細書(確定申告書付表) 「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書) 【買い替えの場合】 |

| 不動産経営をしている人 | 確定申告書第一表・二表 青色申告決算書 給与所得の源泉徴収票 生命保険料などの控除証明書 など |

| 医療費控除を受けたい人 | 確定申告書第一表・二表 医療費控除の明細書、医療費通知 医療費の領収書は自宅で保管 給与所得のある人は給与所得の源泉徴収票 医師の証明が必要な場合には各種証明書 |

| 自然災害や火災などの 被害に遭った人 |

確定申告書第一表・二表 災害による支出領収書等 給与所得のある人は給与所得の源泉徴収票 |

| ふるさと納税など寄附を行った人 (ワンストップ特例制度を利用しない場合) |

確定申告書第一表・二表 寄附金の領収書 控除対象団体であることを証明する書類のコピーなど 給与所得のある人は給与所得の源泉徴収票 |

| その他、社会保険料や確定拠出年金、 生命保険料控除などの所得控除を受けたい人 |

確定申告書第一表・二表 社会保険料控除:国民年金保険料の証明書 小規模企業共済掛金控除:掛金証明書 生命保険料控除:生命保険料控除証明書 地震保険料控除:地震保険料控除証明書 雑損控除:被災証明書 |

(1)給与所得のある人・年金をもらっている人

サラリーマンなどの給与所得者は、通常年末調整が行われているので、確定申告の必要はありません。しかし、年末調整では請けられない控除を受ける時や、給与以外の副業による収入が20万円以上ある時などは確定申告が必要です。

また、厚生年金や国民年金など、公的年金収入がある人は「雑所得」を確定申告します。遺族年金や障がい年金は非課税なので、確定申告をする必要はありません。

|

給与所得のある人・年金をもらっている人の確定申告の持ち物 ・確定申告書第一表・二表 ・源泉徴収票・公的年金等の源泉徴収票(添付は不要) |

(2)生保や郵便局の個人年金がある人

生命保険会社や郵便局(かんぽ生命)などから、年金収入がある人は、公的年金等とは別に「雑所得」を申告します。年金から税金が引かれている場合には、確定申告をすれば税金が戻ってくる可能性が高いので、かならず申告するようにしましょう。

|

生保や郵便局の個人年金がある人の確定申告の持ち物 ・確定申告書第一表・二表 ・保険会社の「お知らせ」などの書類 |

(3)副業がある人

原稿料、講演料、仮想通貨などの売却益や副業による収入がある時には「雑所得」を申告します。雑所得が20万円以下であれば確定申告は不要です。

申告の際には、報酬の支払先から送られてきた支払調書などと、経費の領収書を用意します。

所得は、「収入-必要経費」で計算するので、経費分所得が安くなります。

したがって、収入から税金が引かれている時には、所得が20万円以下で確定申告が不要な場合でも、確定申告することで税金が戻ってくる可能性があります。

|

副業がある人の確定申告の持ち物 ・確定申告書第一表・二表 ・支払調書(副業の場合) ・経費の領収書(副業をしている人) |

(4)株の配当を受け取った人

株の配当や投資信託の収益の分配がある時は「配当所得」を申告します。なお、上場株式等の配当(発行済株式の3%以上を所有する場合には申告が必要)や未公開株式等の少額配当の場合には、申告しなくてもよいことになっています。

一般的に課税所得695万円以下の場合には、確定申告をした方が有利です。

|

株の配当を受け取った人の確定申告の持ち物 ・確定申告書第一表・二表 (分離課税の場合には、申告書第三表も必要) ・支払通知書 ・配当金計算書 |

(5)満期保険金や解約返戻金を受け取った人

満期保険金や解約返戻金などを一時金で受け取った時には、「一時所得」を申告します。

この一時所得には特例があり、50万円の特別控除を差し引くことができるうえ、課税対象となる所得が半分になります。

なお、給与所得があり、一時所得を含めて給与所得と会委嘱所得以外の所得合計が20万円以下である場合には、確定申告の必要はありません。

|

満期保険金や解約返戻金を受け取った人の確定申告の持ち物 ・確定申告書第一表・二表 ・支払保険金等の明細書 ・給与所得者は源泉徴収票 その他、社会保険料の控除証明書など |

(6)退職金をもらった人

会社を辞めて退職金を受け取った人は、退職所得が生じますが、通常は会社で退職金にかかる税金を計算して納付済なので、確定申告をする必要はありません。

しかし、会社に「退職所得の需給に関する申告書」を会社に提出していない場合には、一律20.42%の税率で退職金から税金が引かれているため、確定申告して精算すると還付されるケースがあります。

|

退職金をもらった人の確定申告の持ち物 ・確定申告書第一表・二表・三表(分離課税用) ・給与所得の源泉徴収票 ・退職所得の源泉徴収票 ・退職後に自分で納めた社会保険料の控除証明書など |

(7)医療費控除を受けたい人

自分と家族の医療費や医薬品代などを払った人は、医療費控除を受けることができます。

医療費控除には、通常の医療費控除とセルフメディケーション税制の2種類があり、どちらか有利な方を選択して確定申告することができます。

セルフメディケーション税制の場合には、インフルエンザの予防接種や人間ドック、がん検診などの取り組みを行っていることが条件です。

|

①通常の医療費控除 ※治療のための医療費や薬代を支払った時に受けられる控除 ・総所得金額等が200万円以上の場合 ・総所得金額等が200万円未満の場合 |

|

②セルフメディケーション税制 ※薬局などで市販薬(スイッチOTC医薬品)を買った時 対象となるOTC医薬品の購入費用-1万2,000円(最高8万8,000円) |

|

医療費控除を受けたい人の確定申告の持ち物 ・確定申告書第一表・二表 通常の医療費控除 セルフメディケーション税制 |

(8)募金、ふるさと納税など寄附をした人

ふるさと納税や赤い羽募金など、2,000円超の寄付をした時には、「寄附金控除」を受けることができます。控除を受けられる寄附金は、税法で規定されたものに限られます。

なお、サラリーマンの場合で寄附先が5つの自治体以内であれば、ワンストップ特例を利用することができ、確定申告は不要になります。

ただし、医療費控除を受けるなどの事情があり確定申告をする際には、ワンストップ特例の申請が無効になるので、確定申告の際にふるさと納税分を含めることを忘れないようにしましょう。

|

募金、ふるさと納税など寄付をした人の確定申告の持ち物 ・確定申告書第一表・二表 ・寄附金の領収書(添付は不要) ・ふるさと納税の受領書 |

(9)自然災害・火事・盗難に遭った人

地震、大雨、台風などの自然災害、火事、シロアリ被害、盗難・横領の以外などによって、自宅や家財、衣類などに被害を受けた人は「雑損控除」を受けることができます。

対象となるのは、自宅や家財など生活に必要な資産に限られ、貴金属や別荘などは雑損控除を受けることはできません。

ただし、災害に関連してやむを得ず支出した費用も「災害関連支出」として、控除の対象となります。

なお、盗難・横領以外で損害を受けた場合には災害減免を選択することもできます。雑損控除と災害減免はどちらかを選択する必要がありますが、損害額が大きい時には3年間繰り越せる雑損控除の方が有利になります。災害減免は、その年のみの適用です。

|

自然災害・火事・盗難に遭った人の確定申告の持ち物 ・確定申告書第一表・二表 ・災害関連支出についての領収書 ・住宅や家財などの資産の損失額を計算した書類 ・盗難証明書、被災証明書、横領告発書(義務ではない) |

(10)社会保険料、小規模企業共済等掛金を払っている人

自分や家族の社会保険料を支払った時は、社会保険料控除を受けることができます。控除額は、1年間に支払った全額です。

対象となるのは、健康保険、国民健康保険、介護保険、後期高齢者医療保険、国民年金保険、国民年金基金などです。

社会保険料控除は、会社を辞めて任意継続した社会保険料や、生計を一にする子どもの年金保険料も対象です。

また、小規模企業共済の掛金やiDecoなどの掛金などは、「小規模企業共済掛金控除」を受けることができます。控除額は、1年間に支払った全額です。

|

社会保険料、小規模企業共済等掛金を払っている人の確定申告の持ち物 ・確定申告書第一表・二表 ・控除証明書 ・支払掛金などの証明書 |

(11)生命保険や地震保険に加入している人

生命保険、介護保険(平成24年以降の契約)、個人年金などの保険料を支払った時には、「生命保険料控除」を受けることができます。

平成24年1月1日以降に契約した場合には、最高12万円までの控除を受けることができます。平成23年以前に契約した保険については、控除額は最高10万円です。

|

生命保険や地震保険に加入している人の確定申告の持ち物 ・確定申告書第一表・二表 ・保険料控除証明書 |

まとめ

以上、確定申告の意味や確定申告書の基本の書き方、確定申告の際に必要な持ち物についてご紹介しました。

確定申告については、自分が確定申告をするべきか分からない、必要な持ち物は何か分からないという人も多いと思いますので、早めに税理士に確認した方がよいでしょう。

なお、税務署に問い合わせることもできますが、申告期限ぎりぎりになると税務署が混雑しますので、早めに問い合わせをすることをおすすめします。

確定申告について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

インボイスの税理士相談Q&A・経験談を見る

|

・開業届、開業費、確定申告、何から始めていいのか分かりません。 「妻が2020年ごろに小さなビジネスを始めました。開業届はまだ出していません。 2020年、2021年は経費が売上を上回り、赤字となっています。(確定申告していません。) 2022年に初めて黒字になり、所得30万円程度となりました。(売上50万、経費20万ほど) 2023年は80万以上の所得が見込めるような状況です。…」 |

|

・個人事業主廃業後の青色申告等について 「令和4年3月にそれまで行っていた個人事業主を廃業して、廃業届及び青色申告の取りやめ届出書を提出し、令和4年4月から大学へ進学した者です。 この場合、令和4年分の確定申告にあたって、青色申告は可能でしょうか。…」 |

|

・メルカリの売上金と確定申告について 「パート勤めで、会社の方で年末調整は済んでいます。マンガを読むのが趣味で、読み終わったマンガをよくメルカリで売っています。売上金が、20万超えてますが本屋でふつうに定価で購入しているので、仕入値や送料等を引くと利益は20万以下になります。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、個人事業主の確定申告について相談することができます。

クラウド会計ソフト freee会計