年金の確定申告|申告すると税金が戻ってくるケースとは

公開日:2019年12月23日

最終更新日:2022年03月15日

目次

この記事のポイント

- 公的年金については、申告不要制度が設けられている。

- 年間の年金の総支給額が400万円を超えるなど、一定の場合には確定申告が必要となる。

- 確定申告が不要でも、申告することで所得税が還付されることもある。

退職して年金で暮らしている人は、支給される時にすでに所得税が源泉徴収されているので、原則として確定申告はありません。

ただし、年金受給者でも確定申告が必要な場合がありますし、確定申告をすると税金が戻るケースもあります。

年金の確定申告

年金は、国民年金や厚生年金などの「公的年金」と生命保険会社などから支払われる「個人年金」に大別されます。

いずれも「雑所得」となり、一定額を超える場合には確定申告が必要です。

確定申告とは、1月1日から12月31日までの1年間に所得のあった人が、所得税を申告納税する、または所得税を納め過ぎている場合にはその税金を取り戻すために「還付申告」をすることをいいます。

確定申告書の提出期間は例年2月16日から3月15日までです。

申告書の提出先は、自分の現住所を管轄している税務署です。郵便で送付することもできますし、税務署に確定申告書を持参することもできます。

また、パソコンやスマホで国税庁のホームページで申告書を作成して電子申告することもできます。

(1)年金の確定申告は原則不要

平成24年度に「年金所得者に係る確定申告不要制度」が導入されたことで、国民年金や厚生年金などの公的年金等の総収入金額が400万円以下で、かつ、これらの公的年金以外の他の所得の金額が20万円以下であるときは、確定申告書を提出する必要はありません。

しかし、公的年金の総支給額が400万円を超えている人や年金以外の所得が年間20万円を超えている人は、確定申告をする必要があります。

(2)遺族年金は税金がかからない

公的年金は、すべて確定申告が必要となるわけではありません。

遺族年金、障害年金については、税金はかかりませんので、確定申告をする必要はありません。

(3)年金の税金が戻ってくるケースとは

公的年金等の総収入金額が400万円以下で、かつ、これらの公的年金以外の他の所得の金額が20万円以下であるときは確定申告は不要ですが、確定申告をする必要がない人でも、確定申告をすることで納め過ぎた所得税が、還付される(戻ってくる)ことがあります。

|

・生命保険料や地震保険料を支払っている人 ・国民健康保険料、介護保険料などを現金か口座振替などで支払っている人 ・「扶養親族等申告書」を提出していない人で、配偶者(特別)控除、障害者控除、寡婦控除、ひとり親控除、扶養控除の適用がされる人 ・「扶養親族等申告書」を提出した後に内容が変わり、控除額が増える人 ・ふるさと納税で寄付した人(寄附金控除) ・多額の医療費を支払って医療費控除が受けられる人(医療費控除) ・災害や盗難などの被害に遭った人(雑損控除) ・住宅ローンを組んで住宅を購入または増改築した人(住宅借入金特別控除、住宅特定改修特別税額控除) |

(4)年金の所得計算は税制改正あり

公的年金については税制改正があり、公的年金による所得の計算方法が大きく変わりました。公的年金等以外の所得の合計額によって、以下のように計算区分がされています。

公的年金等以外に収入がない人は、1,000万円以下の区分で所得を計算します。

公的年金については税制改正があり、公的年金による所得の計算方法が大きく変わりました。公的年金等以外の所得の合計額によって、未満のように計算区分がされています。

公的年金等以外に収入がない人は、1,000万円未満の区分で所得を計算します。

|

※A=公的年金等の収入金額 【65歳未満の方】

【65歳以上の方】

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

(5)年金と給与所得がある人の所得金額調整控除

給与所得と公的年金等に係る雑所得の両方のある人は、所得金額調整控除の適用があります。

これは、給与所得を計算するときに、給与所得から最大で10万円引くことができる制度です。

| 所得金額調整控除額=年金の所得金額+給与所得の金額-10万円 |

|---|

たとえば、公的年金等による所得が100万円で給与所得が70万円である場合には、以下のように計算します。

|

①所得金額調整控除額を計算する 10万円(上限額)+10万円(上限額)-10万円=10万円(所得金額調整控除額) ②給与所得の額から所得金額調整控除額を差し引く 70万円(給与所得)-10万円(所得金額調整控除額)=60万円 |

年金の確定申告

公的年金が年間400万円以下で、かつ年金以外の所得が年間20万円以下の人は、確定申告が済むようになりました。年金が支払われる際には所得税が源泉徴収されるケースがありますが、場合によって税金を払い過ぎていることもあります。

住宅ローンを組んで住宅を購入または増改築をした時には、住宅借入金特別控除や住宅特定改修特別税額控除が受けられますし、ふるさと納税などで寄付をした人は、寄付金控除が受けられます(ワンストップ特例を利用している場合には、確定申告は必要なし)。

年金を支給する側は、これらの事情を把握していないので、受けられるはずの所得控除や税額控除が反映されず税金を納めていることもあります。

確定申告をすることで、払い過ぎたお金を取り戻せます。

(1)年金は「雑所得・公的年金等」を選択

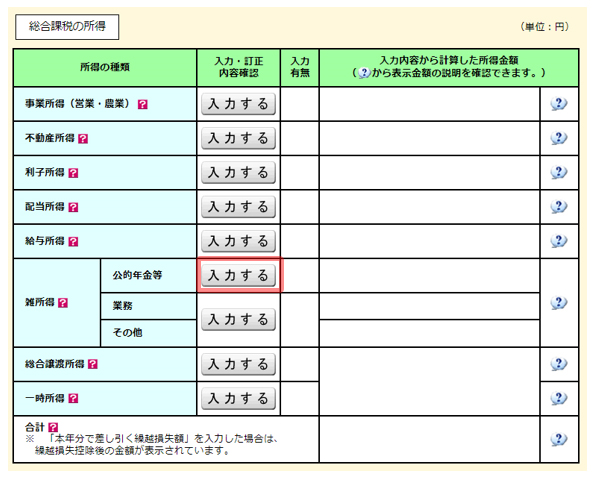

確定申告は、確定申告コーナーの「収入・所得金額の入力」の画面まで進み、「雑所得(公的年金等」を選択します。

|

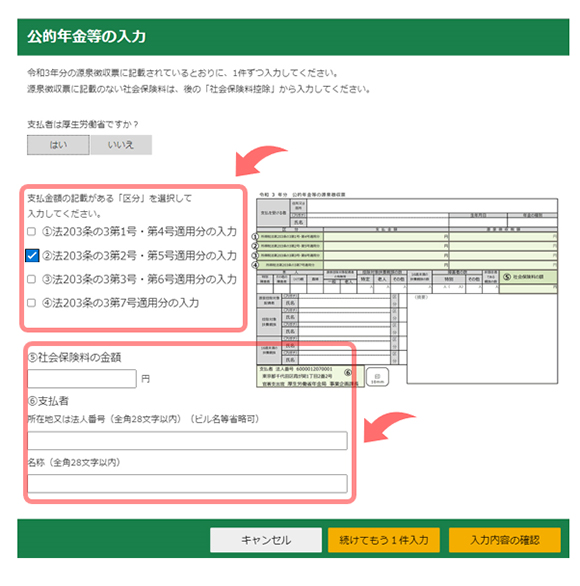

(2)公的年金等の源泉徴収票の内容を入力

公的年金等の源泉徴収票を見ながら、支払金額と源泉徴収税額を入力します。

画面右に見本が表示されていますので、見本通りに公的年金等の源泉徴収票の項目を入力していきます。

|

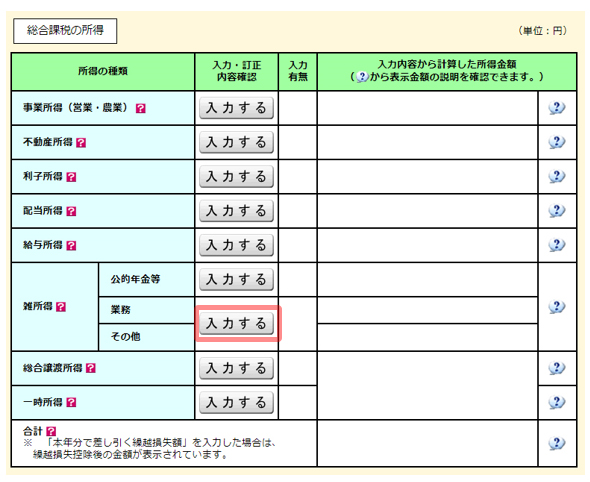

(3)個人年金もある人は「雑所得・その他」

公的年金以外に個人年金がある人は、公的年金を入力後に所得を選択する画面に戻るので、「雑所得・その他」を選択して入力を進めます。

|

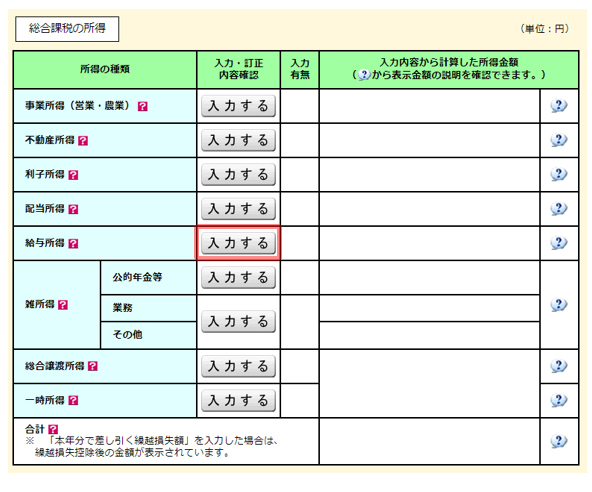

(4)年金と給与がある人は「給与所得」の内容を入力

年金のほかに給与所得がある人は、以下の要件に該当する場合に確定申告の必要があります。

|

①給与等の金額が2,00万円超、もしくは公的年金の収入金額が400万円超の場合 ②上記①の要件は満たさないが、公的年金以外の所得が年間20万円を超える場合 |

なお、ここで注意が必要なのが、収入=所得ではなく、給与所得の金額は、「給与等の収入金額-給与所得控除額」で計算するという点です。

したがって、個人年金などがない場合でも年間の給与の額面が75万円を超えると確定申告を行う必要があると覚えておくとよいでしょう。

また、前述したとおり令和2年分から給与所得もあり公的年金等ももらっている人は、所得金額調整控除が適用されます。不明点がある場合には、あらかじめ税理士に確認しておくようにしましょう。

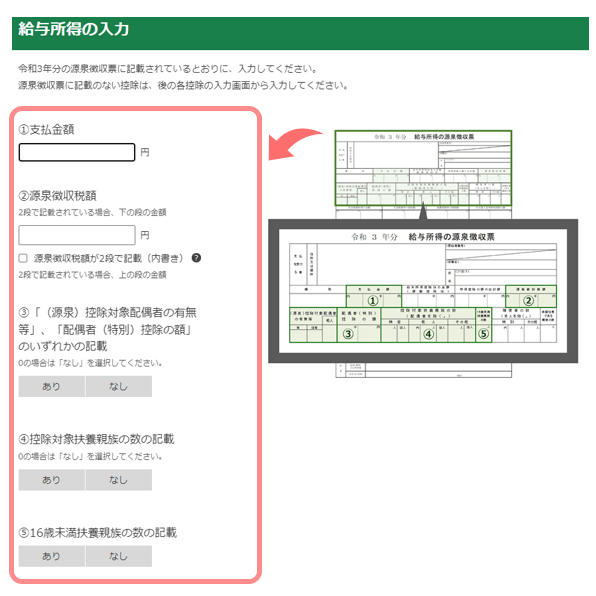

給与所得は、所得を選択する画面から「給与所得」を選択します。 源泉徴収票を見ながら、見本にしたがって、支払金額や源泉徴収税額などを記入していきます。

|

(5)所得控除・税額控除はもれなく受けて節税しよう

確定申告をする際には、所得控除や税額控除はもれなく受けて、納税額を軽減させましょう。

|

①住宅ローン控除 住宅借入金等特別控除とは、住宅ローンを利用してマイホームの新築、取得または増改築等を行った場合に所得税から一定額が控除される制度です。 住み始めてから10年間(新型コロナの特例や消費税10%が適用される場合には、13年となる特例あり)、以下の金額が所得税額から毎年控除されます。

|

|

②医療費控除 本人や同一生計の親族の医療費を支払ったときには、所得の合計額から医療費控除額を控除することができます。 また、健康の保持増進および疾病の予防などの取り組みを行っている場合で、特定一般用医薬品等を購入したときには、所得の合計額から一定額を控除できます(セルフメディケーション税制)。

|

|

③雑損控除 本人や家族の資産が災害や盗難、横領などで損害を受けて、その損害額が一定額を超える場合には、その超える金額を所得の合計額から差し引くことができます。 生活に通常必要ではない別荘や、詐欺強迫による損失は対象とはなりません。 雑損控除額は、以下の計算式で計算します。

|

|

④寡婦控除・ひとり親控除 夫婦の死別や離婚等があった場合には、寡婦控除、ひとり親控除の対象となる可能性があります。 控除額は、それぞれ以下のとおりです。

参照:国税庁「ひとり親控除及び寡婦控除に関するFAQ(源泉所得税関係)」 「扶養親族等申告書」を提出している場合でも、提出後に内容が変わり控除額が増える場合には、確定申告をするようにしましょう。 |

|

⑤寄附金控除 ふるさと納税などで寄付した場合には、寄附金控除を受けることができます。ワンストップ特例を利用すれば、確定申告はせずに寄附金控除を受けることができますが、医療費控除などを受けるために確定申告するときには、ワンストップ特例の申請が無効になりますので、かならずふるさと納税分も含めて申告するようにしてください。 寄附金控除額の計算式は、以下の計算式で計算します。

|

まとめ

以上、年金の確定申告についてご紹介しました。

なお、確定申告をするためには、確定申告書の他に源泉徴収票や社会保険料の領収書、生命保険、地震保険料の控除証明書などが必要になります。

不明点や疑問点があれば、税理士に相談されることをおすすめします。

税理士をお探しの方

freee税理士検索では数多くの事務所の中から年金の確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

確定申告を税理士に依頼したい方はこちら

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、年金の確定申告について質問・相談することができます。

クラウド会計ソフト freee会計