副業の確定申告は20万円超で申告が必要!方法、必要書類を解説

公開日:2018年10月31日

最終更新日:2023年12月30日

この記事のポイント

- 副業で得た所得の合計が、年間20万円を超えたときは確定申告が必要。

- 副業所得が20万円以下でも、確定申告した方がお得な場合がある。

- メルカリで生活用品を売って得た収入は、非課税。ただし課税対象となるケースもある。

サラリーマンの場合には、原則として給与支払い時に所得税が源泉徴収されていますので、年末調整を受けていれば確定申告をする必要はありません。なぜなら、勤務先が収入から税金を天引きし、年末調整で過不足の精算までしてくれているからです。

しかしサラリーマンでも、すでに税金が徴収されている所得(給与所得)以外に所得があった場合には、原則として確定申告をする必要があります。

副業の確定申告の豆知識

所得税では、所得を10種類に分け、それぞれの性質に合わせて計算方法を決めています。収入から必要経費などを差し引いたのが「所得」です。

所得税は、必要経費を差し引いた後の「所得」にかかるものなので、まずは自分の所得の種類を知ることが第一歩となります。副業収入の所得区分は、給与所得・雑所得・事業所得のいずれかです。アルバイトなら「給与所得」、本業ではない原稿料や講演料、ネットビジネスなどは「雑所得」、本業でやっている場合には「事業所得」となります。

副業の確定申告

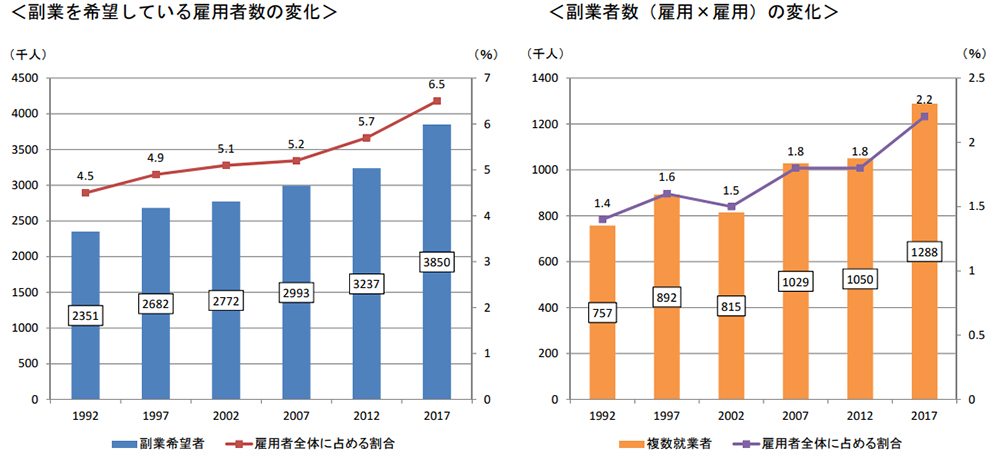

働く方々がそれぞれの事情に応じた多様な働き方を選択できる社会を実現する働き方改革、いわゆる働き方改革の一環として、副業を認める企業が増えてきています。

以前は、副業といえば原稿を書いたりアフィリエイトで広告収入を得たり、ネットオークションで収入を得たりするケースが多かったものですが、時代の変化に伴い、実にさまざまな副業が行われています。

厚生労働省による調査によれば、このような副業を希望する雇用者は年々増加傾向にあることが分かっています。

参照:厚生労働省「副業・兼業の現状①」 |

(1)副業所得が20万円超で確定申告が必要

サラリーマンが副業で得た所得について確定申告が必要となるのは「副業による所得が年間で20万円を超えたとき」です。

この「所得」とは、収入から必要経費を差し引いた金額のことです。

| 所得 = 収入 - 必要経費 |

|---|

たとえば、副業の収入が21万円で必要経費が2万円であった場合には、「21万円-2万円=19万円」が所得となりますので、確定申告の義務はありません。

したがって、必要経費をきちんと計上することで節税につながるというわけです。1年間にかかった交通費や通信費、書籍代などの領収書はきちんと保管しておきましょう。

(2)副業していて申告しないでよいケースとは?

必要経費を差し引いた所得が20万円以下だった場合には、基本的に確定申告は不要です。したがって、収入から必要経費を差し引いた金額が20万円以下であれば申告の必要はありません。

また、赤字が出た場合にも申告する必要はありません。

(3)20万円以下でも申告したら税金が戻るケースとは?

副業所得が20万円以下でも、確定申告をした方が得することがあります。

収入から源泉徴収されている場合には、確定申告をすることで払い過ぎていた税金が戻ってくる可能性があります。

たとえば、原稿料をもらっている場合には、取引先である出版社などは10.21%の源泉徴収(100万円以下の場合)していて、その残りの金額を受け取っていることになります。

しかし、本来はその原稿を書くための経費がある場合(交通費や文房具、資料代など)には、その経費は収入から差し引くことができるはずです。

つまり、出版社が支払の際に差し引いた源泉所得税は、経費を差し引いていない所得をベースとして計算しているので、ベースとなる所得に差額があることになります。

したがってこのような場合には、確定申告をすれば源泉徴収された所得税の一部が、戻ってくる可能性が高いのです。

確定申告で税金が戻ってくるか確認するためには、必要経費を差し引いた所得に所得税率を掛けて、税額を計算してみましょう。支払調書等の源泉徴収税額と比べて計算した税額の方が小さい場合には、還付金を受けとることができます。確定申告をして納め過ぎた税金を取り戻しましょう。

(4)メルカリによる収入は確定申告不要?

最近は、メルカリやヤフオクなどで、副収入を得る人も増えています。

この時、洋服や生活用品などの不用品を売って得た収入は、非課税となり原則として所得税は課税されず、確定申告は必要ありません。

ただし、1点30万円以上の美術品や貴金属を売って得た所得については、「譲渡所得」となり課税の対象となります。

また、自作の小物や書籍などを売って得た利益から経費を差し引いた所得が年間20万円を超える場合には、その所得は「雑所得」となり確定申告を行う必要があります。

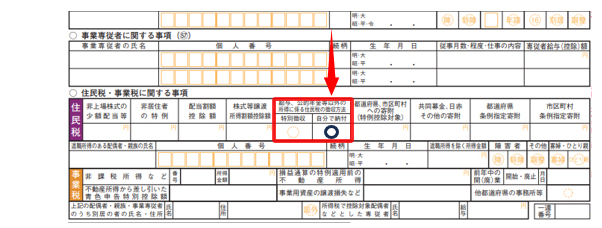

(5)会社に副収入を知られたくないとき

確定申告をすると、原則として副収入含めた住民税額が勤務先に通知されます。サラリーマンの場合には、勤務先が従業員の住民税額を納める特別徴収が原則だからです。

ただし、申告書の第二表である「住民税に関する事項」の欄の「自分で納付」を選択すれば、本業の勤務先に通知がいくことはありません。

その代わり、副収入分の住民税は自分で納める必要がありますので、税務署から住民税の納税通知書が郵送された場合には、自分で納税手続きを行います。

|

なお、副業による収入が会社などからの「給与所得」の場合には、会社が従業員の住民税額を納める「特別徴収」でまとめられますので、本業の勤務先には副収入をしていることが知られることになります。

(6)経費をもらさず計上すれば節税できる

副業が雑所得に当たる場合には、必要経費が認められますので、その収入を得るためにかかった経費は控除することができます。

何が経費に当たるかについては、副業の内容によって、異なります。

商品を仕入れて売った場合には、仕入れの金額や送料などが経費なりますし、ライターの場合であれば、交通費や参考資料代や書籍代、文房具代などが経費になります。

もし雑所得に当たる副業をして収入を得ている場合には、こまめに領収書やレシートをもらい保管しておきましょう。

そのほか、アフィリエイトによる副業も雑所得に該当し、必要経費を差し引くことができます。

アフィリエイトとは、自分のブログを見た人が、バナー広告をクリックしてそこから広告主の商品を購入した際には対価を受け取ることができるシステムで、アフィリエイトによる収入は、多い人になると数十万円になることもあります。

確定申告では、このようなアフィリエイトによる収入は雑所得として申告します。

アフィリエイトをしていれば、自宅でブログを更新している場合、「家賃」を按分して経費にできるほか、書籍代・雑誌代、スマホなども経費として計上することができます。

(7)副業の確定申告をカンタンにするには?

「freee会計」なら口座とのデータ連携で、作業が大幅に効率化することができます。分かりにくい箇所についても、〇×の質問に答えるだけで確定申告に必要な書類を作成することができます。

会計知識がなくてもきちんと確定申告と経理ができます。

無料プランも用意しておりますので、ぜひご利用ください。

「freee会計」

クラウド会計ソフト freee会計

副業の確定申告の方法

これまでご紹介してきたたように、副業の所得が20万円を超えている人は、確定申告をする必要があります。

また、副業の所得が源泉徴収されている場合には、確定申告することで払い過ぎた所得税が還付されることがあります。

依頼元(支払先)から支払調書をもらって、源泉徴収されているかどうかについて確認をしてみましょう。

(1)副業の確定申告で必要な書類

副業の確定申告を行う際には、まず必要書類を確認しておきましょう。

必要書類は個々の状況によって異なりますが、主に以下の書類が必要となります。

・給与所得の源泉徴収票

・収支内訳書

・副業の収入を証明する書類など

また、確定申告書を作成(入力)する際には、副業の収入が分かる支払調書、売上が分かる銀行通帳、必要経費が分かる領収書なども整理しておきましょう。

(2)インターネットで簡単申告

確定申告書の提出方法としては、税務署に持参する方法、郵送する方法、インターネットで入力して送信する方法があります。

おすすめの方法は、インターネットで入力する方法です。

入力事項については見本が提示されますし、税額などは自動計算されます。

インターネットで行う確定申告には、「マイナンバー方式」と「ID・パスワード方式」があります。以下の記事で詳しくご紹介しておりますので、あわせてご覧ください。

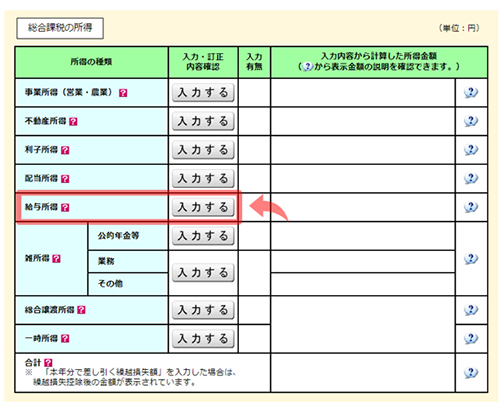

(3)副業の確定申告①「給与所得」を入力

給与所得の源泉徴収票を用意して、「収入金額・所得金額の入力」の画面まで進み、給与の支払額が源泉徴収税額などを入力します。

給与所得の内容を入力する

|

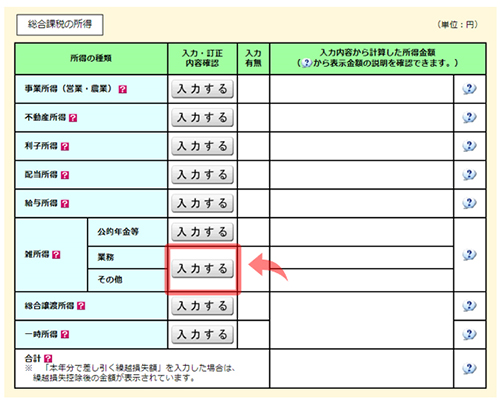

(4)副業の確定申告②「雑所得」を入力

副業による収入の多くは、雑所得として扱われます。

所得は10種類の所得があり、所得によって税金の計算方法が異なります。そこで、まずどの所得に当てはまるのかを確認しましょう。

副収入については、年末から1月にかけて支払元の会社から、源泉徴収票や支払調書が送られてくることがあります。これらの書類が送られてきた場合には、所得の区分を確認するようにしましょう。

給与所得の源泉徴収票が送られてきた場合には、所得の区分は「給与所得」となるので、勤務先の給与と他の会社の給与を計算して、給与所得を計算し直す必要があります。

支払調書が送られてきた場合には、所得の区分は「雑所得」となるので、収入を得るためにかかった必要経費を自分で計算し、雑所得を計算する必要があります。

| 副業の形態 | お金の支払われ方 | 所得の種類 | 支払者から交付されるもの |

|---|---|---|---|

| コンビニ、居酒屋、レストランなどで働く場合 | 給料 | 給与所得 | 給与所得の源泉徴収票 |

| 原稿料、講演料、アフィリエイト収入など | ギャラ(報酬) | 雑所得 | 報酬、料金、契約金及び賞金の支払調書 |

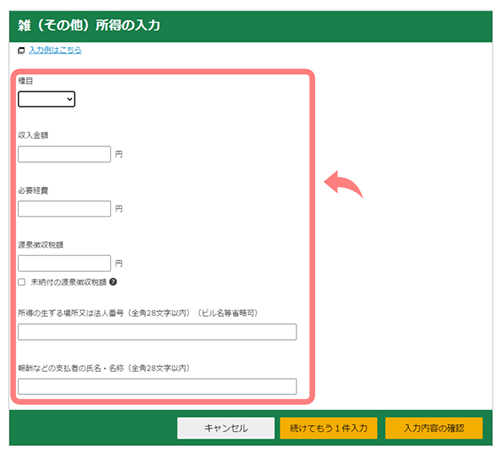

雑所得の場合には「雑所得(その他)」を選択する。 種目、支払者の名称、所得が生じる場所、収入金額、必要経費を入力する

|

(5)副業の確定申告③「計算結果」の確認

必要事項を入力すると、支払う税額または還付される金額が自動で計算されます。記入漏れ等を見直してから「計算結果確認」を確認します。

作成した申告書の提出方法は、「印刷して書面提出」か「e-Taxで提出」の2つから選ぶことができます。

まとめ

以上、サラリーマンの副業で所得20万円を超えた場合に必要な確定申告について説明しました。副業の報酬から所得税が源泉徴収されている場合には、確定申告をすることで払い過ぎた所得税が還付される可能性がありますので忘れずに確定申告をし、損をしないようにしましょう。

副業の確定申告について相談する

freee税理士検索では数多くの事務所の中から、副業の確定申告について相談できる税理士を検索することができます。自分の副業が雑所得なのか給与所得なのか、何を必要経費とできるのか、確定申告をした方が得をするのかなど、不明点がある場合には、気軽に問い合わせをしてみましょう。

\ 副業の確定申告について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

サラリーマンで副業による所得がある場合、その所得(収入から経費を差し引いた金額)が年間20万円を超える時は、確定申告が必要です。また、所得が20万円以下でも確定申告をした方が得することもあります。副業による所得は、経費をもらさず計上することが節税のポイントです。たとえば、副業で原稿を書いた場合には、原稿用紙、ペン、出版社との電話代、専門書の購入費などは経費として計上することができます。したがって、これらの経費をすべてもらさず計上することができるよう、領収書等はきちんと保管しておくようにしましょう。

遠藤光寛税理士事務所は、法人・個人に限らず、それぞれの立場で抱える「お金の問題」を解決することを使命としている税理士事務所です。副業に関する確定申告に関するご相談はもちろん、個人の皆様の老後の資産形成、お金のプライベートレッスン、経営相談など幅広いご相談に対応しておりますので、お気軽にご連絡ください。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い