所得金額調整控除とは|計算方法は?適用要件は?

公開日:2021年09月03日

最終更新日:2022年11月09日

目次

この記事のポイント

- 所得金額調整控除とは、一定の金額を給与所得の金額から控除できる制度。

- 所得金額調整控除は、夫婦双方で適用を受けることができる(扶養控除と異なる点なので注意)。

- 所得金額調整控除は、年金のほかにアルバイト収入などがある人も適用される。

給与所得控除額が一律10万円引き上げられたことに伴い、令和2年(2020年)から「所得金額調整控除」が導入されました。

この所得金額調整控除は、年収850万円超の子育て世帯などに配慮して税負担を軽減することを目的として導入された措置で、一定額を給与所得から差し引くことができ、納税額を減らすことができます。

所得金額調整控除とは

所得金額調整控除とは、令和2年分以降に導入された措置で、子育て・介護世帯の負担が生じないように税負担を軽減することを目的としています。

その年の給与等の収入金額が850万円を超える居住者で、一定の要件(※後述)に該当する場合には、給与等の収入金額(その給与等の収入金額が1,000万円を超える場合には、1,000万円)から850万円を差し引いた金額の10%相当額を、給与所得の金額から差し引くことができるというものです。

この所得金額調整控除は、年末調整においても適用されます。

また、給与所得の他に年金収入もある人は、年収850万円以下でも最大10万円の所得金額調整控除があります。

(1)所得金額調整控除の要件

所得金額調整控除の適用対象者は、その年の給与等の収入金額が850万円を超える居住者で子ども・特別障がい者である扶養親族などがいる人や、給与所得と公的年金等の双方を受給している人です。

|

子ども・特別障がい者である扶養親族などがいる場合 ①年齢23歳未満の扶養親族を有する居住者 ②本人が特別障がい者である居住者 ③特別障がい者である同一生計配偶者または扶養親族を有する居住者 |

|

給与所得と公的年金等の双方を受給している場合 その年の給与所得の金額および公的年金等にかかる雑所得の金額がある居住者で、給与所得の金額および公的年金等にかかる雑所得の金額の合計額が10万円を超える場合 |

(2)子ども・特別障害者等がいる人の所得金額調整控除

自分が特別障がい者である場合、特別障がい者である同一生計配偶者や扶養親族がいる場合、23歳未満の扶養親族がいる場合には、所得金額調整控除が適用されます。

所得金額調整控除の控除額は、以下のとおり計算し、控除額は総所得金額の計算上「給与所得の金額」から控除されます。

|

(給与収入金額※-850万円)×10%(最大15万円) ※給与収入金額が1,000万円を超える場合には、1,000万円 |

|---|

なお、所得金額調整控除は扶養控除と異なり、同一生計内のいずれか一方の所得者に適用するという制限がありませんので、夫婦双方で適用を受けることができます。

たとえば、18歳の子どもがいるAさん(給与等の収入金額が1,000万円、公的年金等にかかる雑所得が50万円)と、Aさんの妻(給与等の収入金額が1,200万円)というケースにおいて、AさんとAさんの妻は夫婦ともに所得金額調整控除の適用を受けることができます。

(3)給与所得と年金所得がある人の所得金額調整控除

給与所得と公的年金等所得の双方を受給している場合には、税制改正によって給与所得控除額と公的年金等控除額の引下げが生じ、基礎控除額の引き上げではカバーできない課税所得の増加が生じます。

そこで、この課税所得を調整するために、所得金額調整控除が適用されます。

適用対象者は、給与所得の金額および公的年金等にかかる雑所得の金額の合計額が10万円を超える人で、控除額は以下のとおり計算し、控除額は総所得金額の計算上「給与所得の金額」から控除されます。

| 給与所得の金額(10万円限度)+公的年金にかかる所得金額(10万円限度)-10万円 |

|---|

たとえば、給与所得が70万円、公的年金等による所得が100万円のケースでは、

| 10万円(上限額)+10万円(上限額)-10万円=10万円(所得金額調整控除額) |

となります。

したがって、給与所得は、以下のとおりとなります。

| 給与所得→70万円-10万円(所得金額調整控除)=60万円 |

所得金額調整控除の適用を受けるためには

所得金額調整控除の適用を受けるためには、サラリーマンなどの給与所得者は、会社に「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」を提出すれば、会社で年末調整を行ってもらうことができます。

しかし年末調整では受けられない控除を受ける時や、給料以外に収入がある時には、税金を精算するために確定申告を行う必要が生じることがあります。

(1)給与所得者の所得金額調整控除【確定申告の場合】

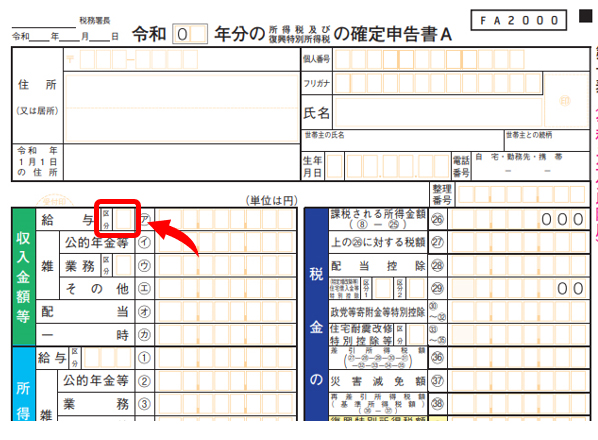

確定申告で所得金額調整控除の適用を受ける時には、確定申告書第一表「収入金額等」の給与の欄に区分番号を記載し、第二表の「配偶者や親族に関する事項」の「その他」の欄に〇をつける必要があります。

【確定申告書第一表】

確定申告書第一表の「収入金額等」の「給与」欄の区分に、以下から該当する区分を選択し記載します。

区分の数字は、記載もれが多い箇所なので、注意が必要です。 |

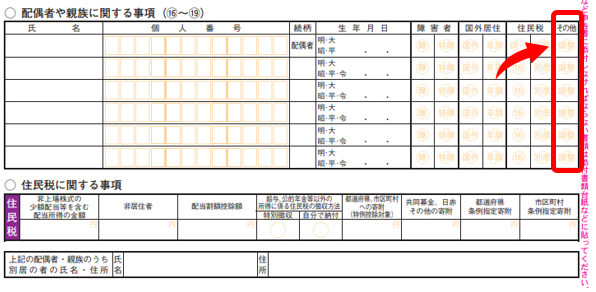

【確定申告書第二表】

確定申告書第二表の「配偶者や親族に関する事項」において、所得金額調整控除の適用を要件に該当する人の「その他」の欄に、〇をつけます。 たとえば、本人の給与等の収入金額が850万円を超え、特別障がい者の配偶者がいる場合で、かつ、その配偶者が同居している両親の一方の扶養控除の控除対象扶養親族となっている場合などは、「その他」に〇をつけます。 |

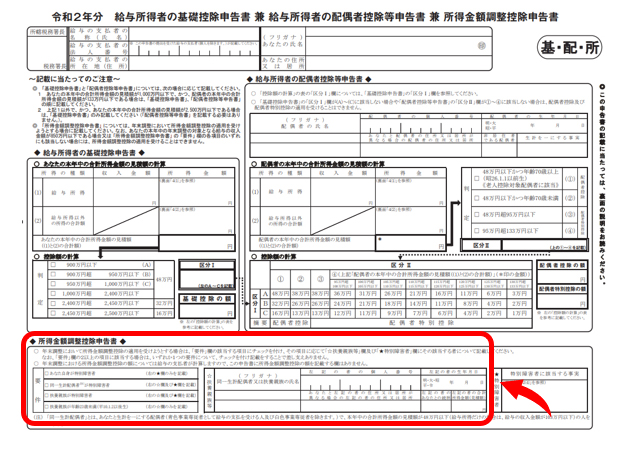

(2)給与所得者の所得金額調整控除【年末調整の場合】

サラリーマンなどの給与所得者の場合には、会社に「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」を提出すれば、会社で年末調整を行ってもらうことができます。

【給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書】

給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書の下部に、「所得金額調整控除申告書」があります。 |

まとめ

以上、所得金額調整控除の内容や要件、控除額の計算方法などについてご紹介しました。

所得金額調整控除は新設された措置であり、確定申告や年末調整で記入もれが多いのですが、記入もれがあればせっかく受けられる控除を受けられなくなってしまうこともあります。

忘れずに必要な手続きを行うようにしましょう。

なお、「freee人事労務」を使用すれば、所得金額調整控除について自動で反映されるため、記入もれの心配がありません。労務の専任がいないために業務の合間に作業を進める経営者、従業員が増えてもリソースを抑えたい経営者の皆様に多く導入いただいております。

「無料でお試しプラン」もありますので、ぜひご活用ください。

所得金額調整控除について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から所得金額調整控除や、確定申告などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

所得金額調整控除とは、給与所得控除と公的年金控除の10万円の引下げが同時に行われたために、どちらも適用されてしまう人にはどちらかを相殺するための措置として創設された措置です。給与所得者であり公的年金受給者である人のうち、一定の要件に該当する場合には、控除額が上乗せされます。確定申告や年末調整で申告もれがないように注意しましょう。

所得金額調整控除は、令和2年以降に導入された措置ですが、まだまだ知らない人は多いようです。また、税金というとまだまだ難しいイメージがありますし、サラリーマンは自分で確定申告したりする必要もないことから、税金に対する意識は薄れがちになってしまうのも無理はないでしょう。

しかし、税金は私たちの生活に大きくかかわっています。生活のいたるところで税金がかかっています。私たちを取り巻く経済は税金と深く関わっており、税金や経済を知ることは、世の中の流れを知ることであると言っても過言ではないのです。

それに、税金の正しい知識がないばかりに、本来納めなくてもいい額の税金を納めてしまうこともあります。節税は、正しい税金の基本を知って初めて可能となるからです。

遠藤光寛税理士事務所は、法人・個人問わず「お金に関するお悩み」に広く対応している税理士事務所です。

個人の確定申告のご相談や相続といったご相談はもちろん、家計コンサルタントやお金のプライベートレッスンを通して、お金と人間の行動特性を学び、自分と経済を結びつけて実生活にどう活かすかという観点が身につくことを目指しています。皆様の「お金の悩み」について戦略的な財務コンサルティングを行うことで「安心」を提供します。

遠藤光寛税理士事務所の問題解決の手段は、無限大です。ぜひお気軽にお問い合わせください。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い

クラウド会計ソフト freee会計