複式簿記とは?単式簿記との違い・決算書との関係【初心者向け】

公開日:2019年08月05日

最終更新日:2024年05月31日

目次

この記事のポイント

- 簿記とは、会社の決算書を作成するためのルール。

- 複式簿記は、お金やものの出入りを2つの側面からみる。

- 簿記のスタートは「仕訳」、ゴールは「決算書」である。

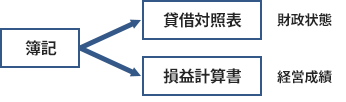

簿記とは、日々の取引を「帳簿」に仕訳して、最終的に貸借対照表や損益計算書などの決算書を作成するまでの一連の作業(ルール)のことをいいます。

簿記のスタートは、日々の「仕訳」であり、ゴールは「決算書の作成」です。

この記事では、簿記の大まかな流れとそれぞれのポイントについてご紹介します。

簿記とは

簿記とは、財産の増減や出納を、決まった方法で記録・計算・整理する仕組みをいいます。「帳簿」に「記録する」ことから「簿記」という用語ができたと言われています。

簿記には、ルールの違いによって単式簿記と複式簿記の2種類があります。

(1)複式簿記とは

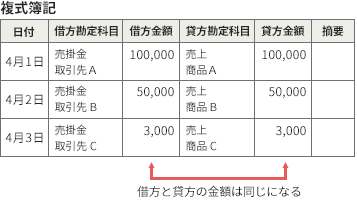

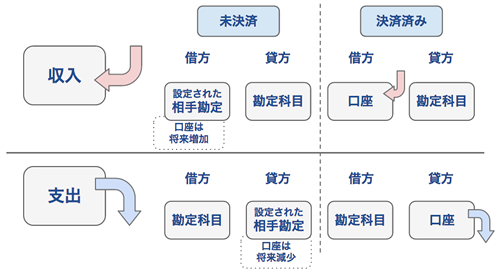

複式簿記とは、お金を「取引」と考え、お金の出入りと財産の増減を一緒に見ることができる仕組みになっています。

|

左側を「借方」、右側を「貸方」と呼び、取引ごとに左と右の両側に分けて記録します。取引を借方と貸方に分けて記録することを「仕訳」といいます。

借方と貸方に分けて記録することで、「取引先がどうしたのか」「なぜ私はこのようなことができたのか」という取引の内容を把握することができます。

借方と貸方には同じ金額を記入します。

取引を原因と結果の2面からとらえることで、お金の動きに伴う商品や借金、儲けの増減までをあらわします。これは複式簿記の基本中の基本となりますので、まずは、この点について理解をしましょう。

(2)複式簿記と単式簿記との違い

単式簿記は、複式簿記より簡略化された簿記で、いわば家計簿のようなものです。

日付、項目、詳細、入金額、支出額、残高の順で記入欄があります。

|

項目とは、お金が入ってきた原因や出て行った原因を記入していくことで、どのようなお金を使い、月末にはいくらお金が残ったのか(不足したのか)が分かります。

分かりやすさという点ではメリットのある単式簿記ですが、大きな欠点があります。

たとえば、Aという家庭では10万円で旅行をしたとします。そして別のBという家庭では10万円で宝石を買ったとしましょう。どちらの家庭も10万円を支出していますが、その性質は全く異なります。

A家庭では、10万円は旅行で使ってしまったので、「なくなってしまったお金」です。しかしB家庭では10万円で宝石を買ったので、10万円はなくなったわけではなく「同じ価値のものを手に入れた」ということになります。

このようにお金が自動車や宝石、株式、債券などに姿を変えた時に、単式簿記ではその内容を把握することができません。複式簿記は、このような単式簿記の欠点を克服するために、お金やものの出入りを2つの側面から見る仕組みということになります。

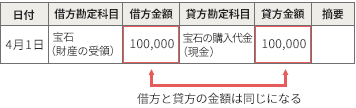

前述した「10万円で宝石を購入した」というケースの場合、複式簿記では以下のように記載します。

|

借方と貸方に10万円と記入し、借方は「宝石(財産の受領」とします。これは「金という財産を得たから」です。そして、貸方には「宝石の購入代金(現金)」と記入します。これは、「宝石を購入するために10万円を支払ったから」です。

単式簿記は、このような仕訳の必要がないので家計簿感覚でつけることができますが、仕訳をしなければ事業の状態を正確に把握することができません。

つまり、単式簿記ではなく複式簿記で仕訳をするのは、事業の状態を正しく把握して問題点を見つけ出すために必要であるからということになります。

また、青色申告を行なう際、複式簿記による帳簿付けは避けては通れません。

確定申告を青色申告で行うと、青色申告特別控除といって、最大65万円の控除を受けることができ、大きな節税効果があります。この他にも青色申告のメリットは数多くあるので、複式簿記による帳簿づけにぜひトライしてみましょう。

※青色申告特別控除については、令和2年分から青色申告特別控除額が65万円から55万円に改正されました。

ただし、e-Tax による申告(電子申告)または電子帳簿保存を行うと、引き続き65万円の青色申告特別控除を受けることができます。

基本的な簿記用語を理解しよう

これまでご紹介したように、会社は、活動内容を簿記によって帳簿に記録しますが、この記録した内容は、最終的に財政状態や経営成績を示す貸借対照表と損益計算書という決算書にまとめられます。

これらの決算書は、会社をとりまく人々(株主、税務署、従業員など)に報告書という形で開示されます。

|

簿記全体の主な流れ

取引の把握 |

つまり簿記をつける最終的な目的は、これらの決算書を作成するためということになります。

貸借対照表(B/S) 損益計算書(P/L) |

(1)取引

簿記でいう「取引」とは、商談がまとまった時に使う「○○会社との取引がまとまった」といった意味ではありません。

簿記では、単に契約を交わしただけでは「取引」とはいわず、実際に代金や商品の受け渡しがあった時に初めて「取引」という用語を使います。たとえば「10万円が普通口座に振り込まれた」「100万円の車を購入した」というようなことです。

(2)仕訳

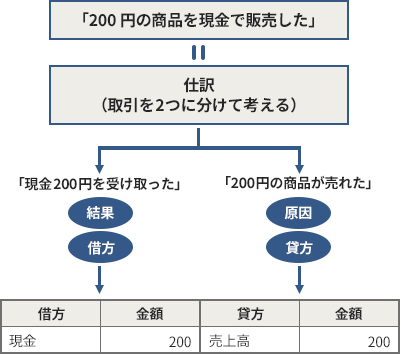

簿記では、取引が発生したら「仕訳」を行います。

仕訳とは、取引によって生じたお金やものの増減を、2つの側面からあらわすルールです。

たとえば、「50万円の車を購入した」という取引が発生したら、「車という資産が50万円増加した」「現金という資産が50万円減少した」ということです。そして、この2つの側面からみた内容を左(借方)と右(貸方)に分けて記録します。これを仕訳といいます。

(3)勘定科目

日々の取引は「仕訳」という方法によって帳簿に記録します。

この仕訳を行う際に振り分ける項目のことを「勘定科目」といいます。

勘定科目は、家計簿でいえば「項目」に該当するもので、勘定科目ごとにお金の出入りをまとめます。

この勘定科目の最も大きなカテゴリーが、資産、負債、純資産、収益、費用の5つで、貸借対照表や損益計算書にそれぞれ区分されることになります(※後述)。

(4)転記

転記とは、ある帳簿から別の帳簿に書き写すことをいいます。

たとえば、仕訳をして仕訳帳に記入したら、総勘定元帳という帳簿に書き写されます。

(5)総勘定元帳

総勘定元帳とは、仕訳したものを勘定科目ごとに集計してまとめたものです。

たとえば、現金勘定の表をみると、現金の出入りと残高が記録されています。

(6)借方・貸方

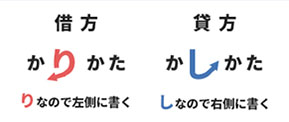

簿記では、左側を借方、右側を貸方といいます。

借方・貸方という感じからお金の貸し借りをイメージするかもしれませんが、特に気にする必要はありません。「借方」は左、「貸方」は右と覚えるだけで十分です。

「借」の「り」は左払いだから左側、「貸」の「し」は右払いだから右側と覚えましょう。

|

「商品200円を現金で販売した」という例でいうと、「現金200円を受け取った」という結果は左側の借方に記録し、「200円の商品が売れた」という原因を右側の貸方に記入することになります。

|

(7)会計ソフトを活用しよう!

これまでご紹介したように、簿記は「仕訳」「貸方」「借方」「勘定科目」「総勘定元帳」など、聞き慣れない用語が数多く出てくるので、それだけで難しく感じるかもしれません。

このような時におすすめなのが会計ソフトの活用です。

「会計ソフト」に任せれば、勘定科目の選択や貸方・借方などはほとんど迷わずにすみます。

|

「freee会計」なら自動的に青色申告決算書まで作成することができるので、税金を正しく納めるというだけなら、会計ソフトを使えばまずは十分でしょう。

ただし、簿記の最終目的である貸借対照表や損益計算書を細かく分析することで、事業の状態を正しく把握することができるようになります。

今後どのような事業計画を立てるか、現時点の問題点は何かなどは、仕訳や決算書を理解する必要があります。

税理士に相談すれば、勘定科目や仕訳の方法、事業の問題点までアドバイスをもらうことができます。

簿記の5つの要素を理解しよう

簿記では、取引によって増減した要素を資産、負債、純資産、収益、費用の5つに分けて処理するというルールがあります。

前述した勘定科目は基本的にこの5つに分類され、貸借対照表や損益計算書に区分されて表示されます。

|

(1)資産:会社のプラスになる財産

会社のプラスになる財産です。

現金や建物、土地など一般的に財産と呼ばれるもののほか、他人にお金を貸した時の「あとで返してもらえる権利」なども資産に分類されます。

|

主な勘定科目 現金(紙幣や硬貨など) 売掛金(代金後払いで商品を販売し、後で代金を受け取る権利) 有価証券(手形・小切手・商品券・株券など) 建物(店舗や倉庫など) 土地(店舗や倉庫などの敷地、駐車場など) 車両運搬具(車など) |

(2)負債:会社のマイナスの財産

会社のマイナスの財産です。

将来お金を払う義務であり「後で返さなければならない借入金」や「後で支払わなければならない買掛金」などがあります。

|

主な勘定科目 買掛金(代金後払いで商品を購入した時の支払い義務) 借入金(銀行などからの借入など) |

(3)純資産:会社の正味財産

資産と負債の差額で、会社の正味財産です。

純資産は、会社の純粋な財産(自己資本)であるということができます。

商売を始める時に出資した資本金と商売で儲けたお金で構成されます。

|

主な勘定科目 資本金(出資額) 利益剰余金(社内留保金) 資本剰余金(投資されたお金のうち資本金にしなかったお金) |

(4)収益:利益を生み出す元

利益を生み出す元となるものです。

商品を販売した時や銀行にお金を預け入れたことによって受け取る利息などがあります。

|

主な勘定科目 売上(商品の販売によって得た収入) 受取利息(預金利息や貸付金の利息収入) 雑収入(本業の売上高以外の収益で、少額な収入) |

(5)費用:収益を稼ぎ出すために費やしたも

収益を稼ぎ出すために費やしたものです。

商品の購入にかかった代金や収益を得るためにかかった支出で、純資産を減らす原因となるものです。

|

主な勘定科目 仕入(商品の購入にかかった支出) 給料(給料や手当など) 水道光熱費(電気代、ガス代、水道代) 広告宣伝費(Web広告やチラシなど宣伝にかかった支出) |

簿記と決算書との関係を理解しよう

前述したとおり簿記の5要素は、貸借対照表と損益計算書に振り分けられますが、ここでは5要素はどのように振り分けられるのかを実際の決算書をもとに見てみましょう。

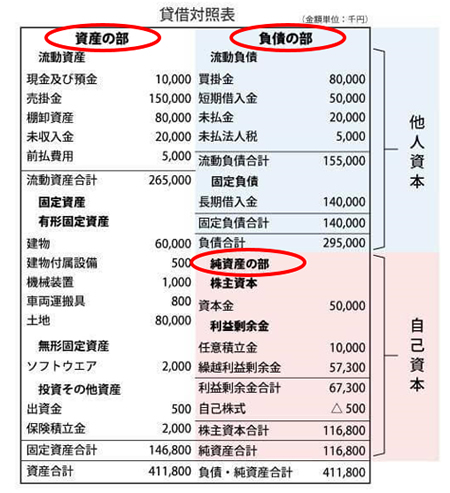

(1)貸借対照表(B/S)

貸借対照表とは、期末時点における財政状態を明らかにした書類で、資産、負債、純資産がどれくらいあるかを示します。

貸借対照表は、以下のように左側と右側に分かれ、左側に資産、右側に負債と純資産を記入します。貸借対照表の左側の合計金額と右側の合計金額は必ず一致します。

貸借対照表を分析することで、お金の出どころとその行き先が分かるようになっています。

|

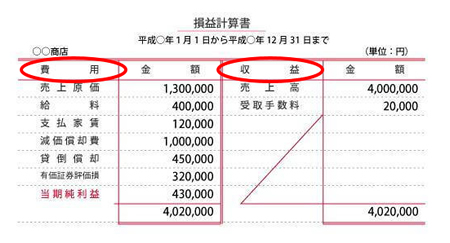

(2)損益計算書(P/L)

損益計算書は、一会計期間における経営成績を明らかにした書類です。

収益と費用を記載し、収益と費用の差額で儲けや損失を計算します。

損益計算書は、左側と右側に分かれ、左側に費用、右側に収益を記載します。

収益と費用の差額で当期純利益を計算します。

どれだけの収益があって、その収益を獲得するためにどれだけの費用がかかったのかを示したうえで、その収益と費用の差額として利益または損失(損益)をあらわすことになります。

|

まとめ

以上、複式簿記の意味や単式簿記との違い、決算書との関係などについてご紹介しました。簿記は、最初は難しく感じるかもしれませんが、簿記や決算書は事業の問題点を把握しさらに成長させるために大変重要です。

「クラウド会計ソフト freee会計」を利用すれば、取引ごとに借方なのか貸方なのか悩まず入力することができますし、さまざまなレポートを活用して経営分析に役立てることもできます。

税理士に相談したい人

freee税理士検索では数多くの事務所の中から、▶ 「クラウド会計ソフト freee会計」の導入方法や活用方法について指導してくれる税理士を検索することができます。検索する際には、融資・資金調達に強いか、ITに強い等の様々な条件で希望に合う税理士・会計士・社労士の認定アドバイザーに出会うことができます。 また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。 税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 複式簿記について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

「クラウド会計ソフト freee会計」は、複式簿記の細かい知識は必要なく感覚的に操作できるよう工夫されていますが、簿記の最低限の基礎知識があれば、毎月の財務資料まで作成することができます。

現在どのくらいの売上や利益があるのか、目標までいくら必要なのか、あるいはどのくらい節約しなければならないのかが、明確になります。つまり、どんぶり勘定ではなく正確な数字に基づいた経営判断を行うことができるようになるわけです。

また、入力済みのデータを税理士と共有すれば、そのデータをリアルタイムで確認しながら、打ち合わせを行なうことができるので、「今、起きている問題を解決するためにはどのような方法があるのか」「今のままの状態では、今後どのような問題が起こると想定されるのか」など、必要な対策についてタイムリーにアドバイスを受けることができます。

たとえば、これまでであれば「資金繰りが予想できず、ぎりぎりになって資金調達をする」といった状況であったものが、資金繰りが可視化されることで、急な資金調達に費やす時間を削減することができるようになるのです。

遠藤光寛税理士事務所では、経理最適化コンサルタントを通じて経理の「①見える化、②仕組み化、③単純化」を実現し、企業の縁の下の力持ちとも言える経理システムの強化を行います。そして、「資金と管理面」の戦略的コンサルティングにより、業績アップへ導きます。また、法人のみならず、個人の皆様の老後の資産形成、お金のプライベートレッスンまで、あらゆる「お金の問題」のお悩みにも対応しております。

グチ聴きから経営戦略のご相談まで、真摯に対応いたしますので、お気軽にお問合せください。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い