基礎控除とは|控除額・計算方法・還付の方法

公開日:2019年07月05日

最終更新日:2024年02月09日

目次

この記事のポイント

- 基礎控除とは、15種類ある所得控除のうちのひとつ。

- 2020年から所得税の基礎控除額は38万円→48万円と引き上げられた。

- 基礎控除額は、2,500万円を超えると0円となる。

基礎控除とは、15種類ある所得控除のうちのひとつです。

すべての納税者につき一律38万円が所得から控除されるものでしたが、税制改正が行われ、令和2年(2020年)から所得税の基礎控除は38万円→48万円、住民税の基礎控除は33万円→43万円と一律に引き上げられることになりました。

また、合計所得金額2,400万円超の個人はその金額に応じて、基礎控除額は段階的に減少され2,500万円を超えると0円となることになりました。

この記事では、所得税の基礎控除についてご紹介します。

基礎控除の豆知識

基礎控除とは、15種類ある所得控除のひとつです。

合計所得2,400万円以下の人は一律48万円ですが、それを超えると控除額が少なくなり、2,500万円を超えると控除を受けられなくなります。

所得控除のなかでも、基礎控除、配偶者控除、扶養控除、医療費控除、寄附金控除などは誰にとっても関係が深いものです。それぞれの控除の内容を理解して該当するものがあれば、もれなく適用を受け節税につなげたいものです。

また、税金が軽減される制度は所得控除だけではありません。税額控除という、納める税額から直接差し引くことができる制度もあります。最もポピュラーな税額控除としては、住宅ローン控除があります。

住宅ローン控除は、会社員でも初年度は確定申告が必要です(個人事業主は、毎年必要)。節税効果は絶大ですから、要件や必要書類など不明点については、早めに税理士に確認して確定申告をするようにしましょう。

基礎控除とは

基礎控除とは、所得税や住民税の計算をする時に、納税者の所得から一律で差し引かれる所得控除の1つです。

「控除」とは「差し引く」という意味で、所得控除とは所得からある一定の金額を差し引くという意味です。

合計所得が2,400万円以下の人は、一律48万円ですが、それを超えるとだんだん控除額が少なくなり、2,500万円を超えると控除額は0円になります。

(1)基礎控除は15種類ある「所得控除」のひとつ

基礎控除は15種類ある所得控除のひとつです。

所得控除は、原則として納税者本人の事情に沿って「適用されるか否か」「適用される場合には控除額はいくらか」が変わります。

しかし基礎控除は、他の所得控除のように個々の事情に沿って一定の要件に該当する場合に控除するというものではなく、個人事業主でも給与所得者(サラリーマンなど)でも、原則として同じように一律に適用されます。

※ただし前述したとおり、令和2年(2020年)から合計所得金額が2,500万円超の人には適用されないこととなりました。

(2)そもそも「所得控除」ってなに?

先ほど基礎控除は15種類ある所得控除のひとつとご説明しましたが、それでは「所得控除」とは何なのでしょうか。

所得控除とは、納税者本人に扶養家族が何人いるか、病気、災害に遭ったなどの事情はないかといった、個人的な事情を加味して税負担を調整するしくみです。

たとえば、同じ所得でも独身の人もいれば、家族が5人いる人もいるでしょう。それなのに同じ納税額としてしまっては、家族5人を養っている人にとって重税感を与えてしまいます。

そこで、このような個人的な事情がある場合には、その事情に応じて所得から一定金額を控除して所得金額を減らし、税負担を軽くすることとしたのです。

つまり所得にかかる税金である所得税は、たとえ同じ所得金額であっても納税者の「扶養家族は何人いるか」「病気で医療費がかかったか」「災害に遭ったか」など、個々の事情を加味して税負担を調整することになっているのです。

これを所得控除といい、今回ご紹介する「基礎控除」以外にも、「配偶者控除」「扶養控除」「医療費控除」など、全部で15種類あります。

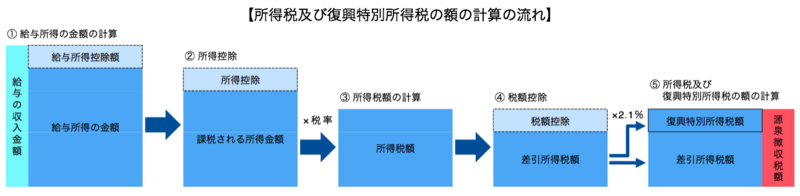

所得税の税額は、1年のトータルの所得から、この所得控除を差し引いた課税所得金額に税率を適用して計算します。この税率は所得が多ければ多いほど税金が高くなる「累進課税制」となっています。

|

(3)15種類ある「所得控除」を知っておこう

用される所得控除が多ければ多いほど税金が安くすることができます。

15種類ある所得控除の内容をよく知り、受けられる所得控除はすべて受けるようにしましょう。

| 所得控除 の種類 |

内容 | 控除額 | 必要書類・注意点 |

| 基礎控除 | 原則として、誰でも無条件に受けることができる | 48万円(改正前38万円)※2,400万円を超えると控除額が段階的に減り、2,500万円を超えると控除額はゼロになる。 | |

| 医療費 控除 |

多額の医療費がかかる時 | ・(正味の医療費)-10万円 ・(正味の医療費)-総所得金額等×5% 上記のうちどちらか多い方 最高200万円 ※セルフメディケーション税制を使う時 |

領収書は不要。ただし領収書の保管は必要。(交通費、薬代含む ※自家用車費用は不可) |

| 雑損控除 | 自然災害や家事、盗難、横領などによる損失があった時 | ・(正味の損失額)-(総所得金額等)×10% ・(災害関連支出の金額-保険金等の額)-5万円 上記のうちいずれか多い金額 |

災害等に関連したやむを得ない支出の金額の領収を証する書類(火災の場合は消防署、盗難の場合には警察が発行する被害額届出用の証明書) |

| 社会保険料 控除 |

国民健康保険料、国民年金保険料、厚生年金保険料、介護保険料、後期高齢者医療保険料などを負担した時。配偶者や扶養親族の分も含む。 | 1年間に支払った全額 | 国民年金保険料、国民年金基金の掛金を支払っている人は、控除証明書など |

| 小規模企業共済掛金控除 | 小規模企業共済等掛金、確定拠出年金法の個人型・企業型年金加入掛金、iDeCoの掛金を支払っている時 | 1年間に支払った全額 | 支払掛金などの証明書 |

| 生命保険料 控除 |

生命保険、個人年金、介護医療の保険料を支払った時 | 支払金額より算出 最高12万円 | 生命保険の掛金の控除証明書 |

| 地震保険料 控除 |

地震保険などの損害保険料を支払った時 | 支払金額より算出 最高5万円 | 地震保険の掛金の控除証明書 |

| 障がい者控除 | 申告者本人が障害者と認定されているか、その家族(同一生計配偶者や扶養親族)が障害者の認定を受けている時 |

1人につき27万円 特別障がい者は1人につき40万円 同居特別障碍者は1人につき75万円 |

療育手帳 障がい者控除認定書 同居の証明書 など |

| 寄附金控除 | 国や地方公共団体、認定NPO法人などに寄付した時 |

・その年に支出した特定寄附金の額の合計額 ・その年の総所得金額等の40パーセント相当額 上記のうち低い金額-2,000円 |

寄附金の領収書 |

| 寡婦控除 | 本人が寡婦である時 | 27万円 | |

| ひとり親控除 | 本人がひとり親である時 改正によって、未婚のひとり親も控除の対象に加わり、「合計所得が500万円以下」という所得制限が設けられた |

35万円 | |

| 勤労学生控除 | 申告者本人が勤労学生に該当する時 | 27万円 | 在学証明書など |

| 配偶者控除 | 申告者本人に合計所得48万円以下の配偶者がいる時 | 申告者本人の所得によって13万円~38万円 配偶者がその年12月31日時点で70歳以上の時は16万円~48万円 |

|

| 配偶者特別 控除 |

申告者本人に合計所得48万円超133万円以下の配偶者がいる時 | 申告者本人と配偶者の所得により異なる 最高38万円 | |

| 扶養控除 | 合計所得が48万円以下の子ども(16歳以上)、両親、兄弟姉妹などの控除対象扶養親族がいる時 | 年齢や同居の有無により異なる 38万円~63万円 |

(4)「所得控除」と「税額控除」の違いを知っておこう

所得控除と同じように税金を安くする制度として、所得控除以外に「税額控除」という制度もあります。どちらも税金を安くすることができる制度ですが、所得控除は必要経費のように「所得金額から一定額を差し引くもの」であり、税額控除は、「計算された税額から一定額を差し引くもの」であるため、混同しないようにしましょう。

|

所得-所得控除=課税される所得

所得税-税額控除=実際に納付する所得税 |

節税効果という点から見ると、税額から直接差し引ける税額控除の方が有利になることが一般的です。

税額控除にもいくつかの種類があり、主なものとしては住宅ローン控除(最高50万円)、寄付金特別控除(支出した寄付金の合計額によって異なる)、外国税額控除(その年の外国所得税額)などがあります。

(5)基礎控除の令和2年(2020年)改正ポイント

基礎控除については令和2年(2020年)に見直しがされ、基礎控除が一律に引き上げられることになりました。

基礎控除額が48万円に引き上げ

これまで一律38万円であった控除額が10万円引き上げられ、48万円となりました。つまり、従来までは所得から差し引ける額が38万円だったのが、48万円差し引けることになりました。

|

所得-38万円(基礎控除額)=課税される所得 ↓↓↓ 所得-48万円(基礎控除額)=課税される所得(令和2年から) |

所得2,500万円超の人は適用なし

基礎控除額は10万円引き上げられましたが、納税者本人の合計所得金額が2,400万円超を超えたら段階的に基礎控除額が減らされることになりました。

2,400万円超2,450万円以下の場合には32万円、2,450万円超2,500万円以下の場合は16万円、2,500万円を超えると基礎控除は適用されなくなりました。

| 合計所得 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

給与所得控除は引き下げられた

基礎控除額が10万円引き上げられたことで、その分所得税が課税される所得を減らすことができるので減税となると思われた方も多いと思います。

しかし、その代わり給与所得控除と公的年金等控除が10万円引き下げられることになりました。

※給与所得控除とは、原則として必要経費などの控除を認められていないサラリーマンなどの控除枠です。

| 給与所得金額 =給与収入 - 給与所得控除額 |

|---|

この給与所得金額は年間の収入の違いによってその金額が変わりますが、この金額について令和2年(2020年)より額が引き下げられることになりました。

| 収入金額 | 給与所得控除額 | |

| 令和元年(2019年) まで |

令和2年(2020年) 以降 |

|

| 162万5,000円以下 | 年収×40%(65万円に満たない場合は65万円) | 55万円 |

| 162万5,000円超180万円以下 | 年収×40%-10万円 | |

| 180万円超360万円以下 | 年収×30%+18万円 | 年収×30%+8万円 |

| 360万円超660万円以下 | 年収×20%+54万円 | 年収×20%+44万円 |

| 660万円超850万円以下 | 年収×10%+120万円 | 年収×10%+110万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | |

子育て世帯や介護世帯などには一定の配慮

前述したとおり、令和2年(2020年)から基礎控除が一律10万円引き上げられることになりましたが、これと同時に「給与所得控除」と「公的年金等控除」については、10万円引き下げられることになりました。

つまり基礎控除の引き上げと給与所得控除の引下げにより、多くのサラリーマンにとっては増税も減税もないプラスマイナスゼロとなりました。

ただし、基礎控除額は引き上げられましたがそれと同時に、合計所得金額2,400万円超から基礎控除額が減る仕組みになり、2,500万円超では基礎控除額はゼロとなりました。

また、給与所得控除の上限も令和2年から220万円→195万円に引き下げられています(収入金額850万円)。

つまり、子育て世帯や介護世帯などには負担増が生じないように配慮はされていますが、個々の事情によっては収入金額が一定額を超えると増税となる可能性もあるということになります。

基礎控除申告書とは

サラリーマンの場合は、原則として年末調整で基礎控除の適用を受けてますが、それは「基礎控除申告書」を提出しているからです。

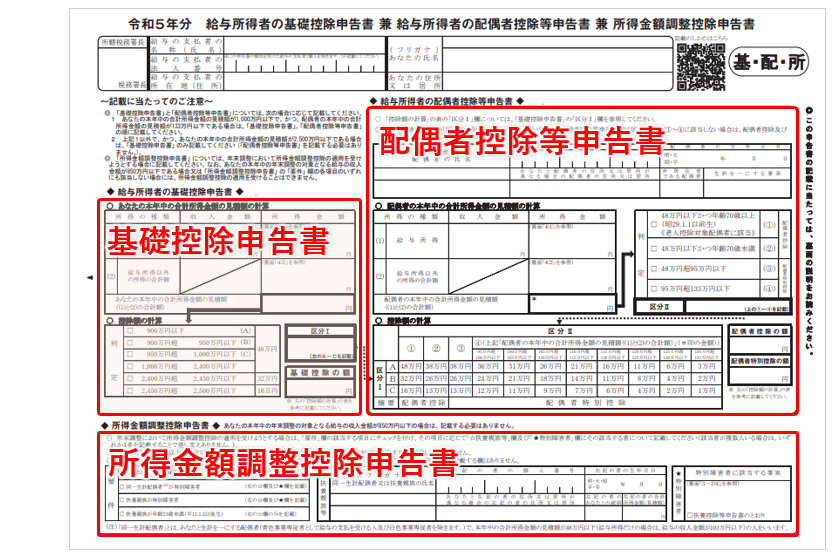

基礎控除申告書とは、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という、3つの申告書がひとつになった書類に記入欄があります。

|

合計所得金額の見積額が2,500万円以下の人は、記入を忘れないようにしましょう。

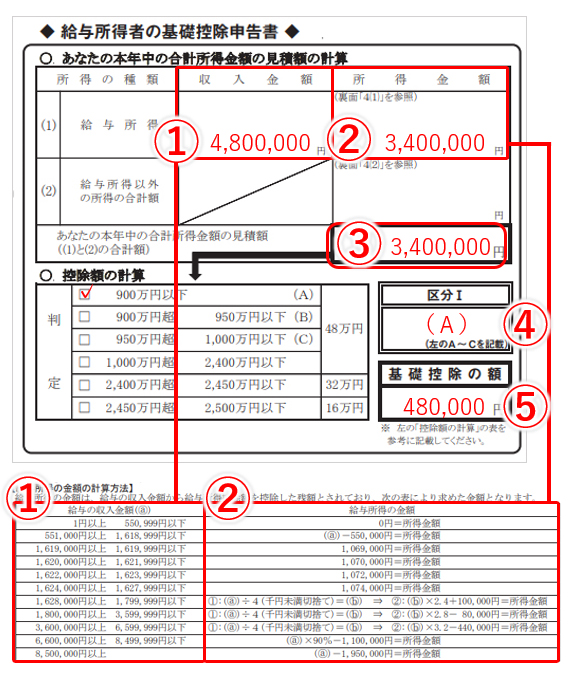

(1)基礎控除申告書の書き方

基礎控除申告書は、まず「あなたの本年中の合計所得金額の見積額の計算」を記入します。

そして、記入した収入金額を「給与所得金額の計算方法」の表に当てはめて、所得金額を計算します。そして、「給与所得以外の所得※」を記入します。給与所得以外の所得がなければ、記入しないでOKです。

※給与所得以外の所得とは、たとえば個人事業主として行っている事業所得や、副業の所得である雑所得などがある場合です。

「あなたの本年中の合計所得金額の見積額」を左下にある「控除額の計算」の表に当てはめて「判定」欄にチェックを入れます。

次に、該当する控除額(48万円、32万円、16万円)を右下の基礎控除の欄に記入します。

「判定」欄のA・B・Cに該当する場合には「区分1」に該当するアルファベットを記入します。

①記入した収入金額を表の「給与の収入金額a」に当てはめます。 |

(2)配偶者控除等申告書とは

配偶者控除等申告書とは、合計所得金額の見積額が1,000万円を超える、または配偶者の合計所得金額の見積額が133万円を超える場合は、受けることができません。

配偶者控除等申告書は、基礎控除申告書と手順は同じです。

配偶者(特別)控除の控除額は、以下の早見表を参考にしてください(令和2年分以降)。

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

|

| 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

(3)所得控除調整控除申告書とは

所得控除調整控除申告書は、収入金額850万円超の場合に控除を受けることができます。控除額は会社で計算するので、この欄は、従業員が控除額を記入する欄はありません。

所得控除調整控除申告書は、計算する必要はありませんので、該当する要件にチェックを入れて、チェックした内容に応じて扶養親族等の欄と特別障がい者の欄を記入していきます。

基礎控除と確定申告の関係

所得控除のうち、基礎控除はすべての人に該当する控除ですから、控除額は原則として48万円です。

人は、社会で生活するうえで必ず必要となる最低限の金額というものはあります。

所得税ではこの最低限の金額を48万円と想定し、最低生活保障額であるの48万円には税金をかけないこととしました。これが、基礎控除の基となる考え方です。

したがって、基礎控除を差し引くことで所得が0円なら税金も0円ということになりますので、もし所得が48万円以下で所得税がすでに源泉徴収されていたら、確定申告をすることで税金が戻ってきます。

また、個人事業主などですでに差し引かれている所得税がある人や、退職などの理由で年末調整を受けない人も、還付申告することでお金が戻ってくる可能性があります。

確定申告をしなければ損をしてしまうことになるので、注意しましょう。

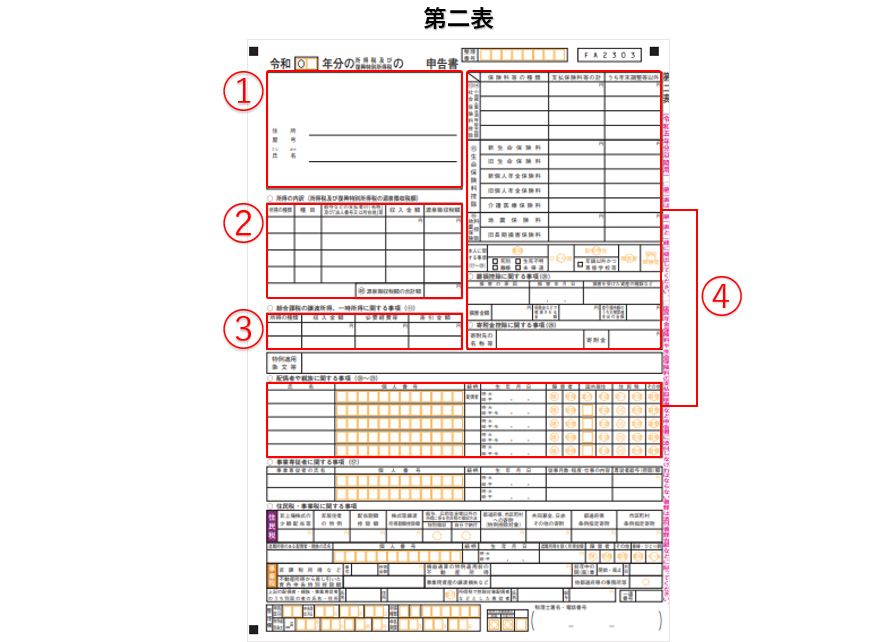

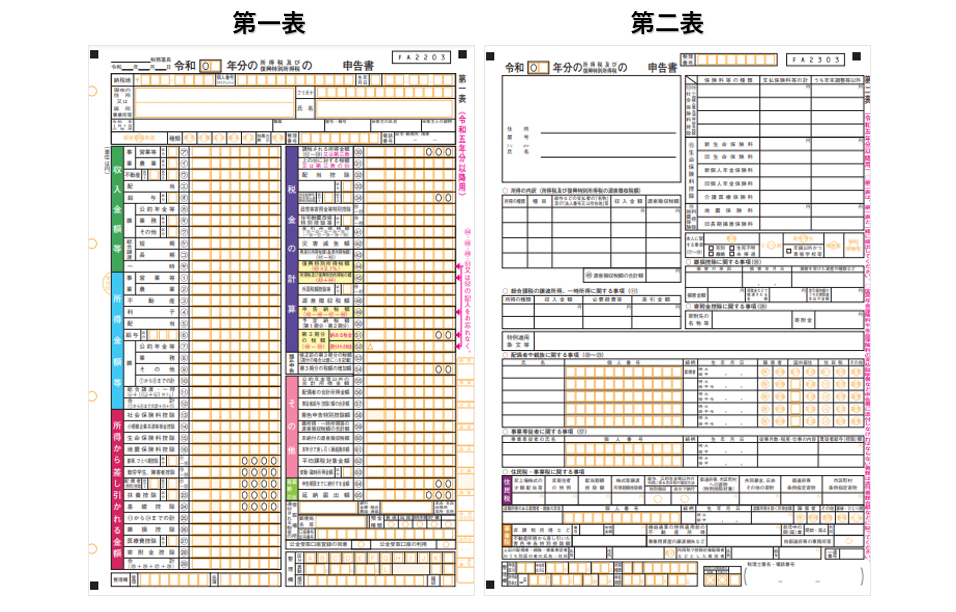

(1)確定申告書の記入法

確定申告書は以前はAとBがありましたが、2023年(2022年分)からは、確定申告書Aは廃止され、申告書は一本化されました。また、2024年(令和5年分・2023年分)から申告書第二表の記入欄が一部変更になっています。

具体的には、「配偶者や親族に関する事項」の「国外住居」の記入欄が変更になり、「特定配当等・特定株式等譲渡所得の全部の申告不要」の記入欄がなくなりました。

|

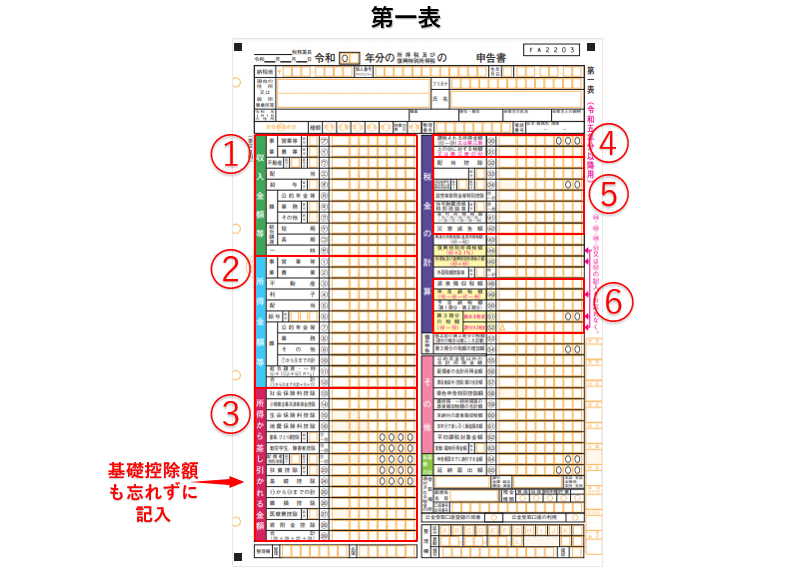

(2)適用される所得控除はもれなく記入する!

これまでご紹介してきたように、基礎控除は原則として一律に適用されるものですから、確定申告書の基礎控除欄には、48万円と記入します。

所得控除の欄には、雑損控除、医療費控除などさまざまな項目があります。

控除を受けられる内容と控除額を確認し、適用される所得控除はもれなく受けるようにしましょう。それだけ税金を安くすることができます。

|

確定申告書は、第二表から書き始めるのが一般的です。

①何年分の確定申告であること、住所、氏名などを記入します。 ②所得の内訳には、所得の種類や支払者の名称、収入金額などを記入します。 ③総合課税の課税所得、一時所得に関する事項を記入します。 ④所得控除の詳細を、種類ごとに記入していきます。 第二表の数字を第一表に転記していきます。

①収入金額は、収入の種類ごとに記入します。 ②所得金額も、所得の種類ごとに記入し、合計を計算します。 ③「所得から差し引かれる金額」が、所得控除の欄です。 ④所得金額等の合計金額から、「所得から差し引かれる金額」の合計額を差し引いた金額を記入し、さらに税率を掛けて税額を計算します。 ⑤税額控除がある場合には、種類ごとに金額を記入します。 ⑥税額控除の金額を差し引いて、さらに復興特別所得税額(所得税額×2.1%)を足します。 |

まとめ

以上、基礎控除の意味や控除額、令和2年(2020年)からの改正点、基礎控除申告書や確定申告書の書き方についてご紹介しました。

所得控除は、原則として確定申告や年末調整で申請をしなければ、控除を受けることはできません。

また、サラリーマンの場合でも「医療費控除」「寄附金控除」「雑損控除」については年末調整で調整されないので、自分で確定申告をする必要があります。

所得控除は適用される控除の種類・金額が多ければ多いほど節税効果があり、申告(申請)しなければ、その分多く税金を払うことになってしまうので、もれなく適用を受けるようにしましょう。

\ 所得税について相談できる税理士を検索 /

この記事の監修:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

所得税は、「扶養している家族が何人いるか」「多額の医療費を支払っているか」など、個人の特殊な事業なども加味して、所得金額から一定額を控除して負担の調整をしています。これを所得控除といい、全部で15種類あります。

確定申告では、大まかに、まず所得金額から各種所得控除を差し引いた課税所得金額に税率を掛けて所得税額を計算します。さらに住宅ローン控除などを税額控除して、源泉徴収された税額があれば差し引きます。所得控除や税額控除の適用を受け忘れると、税金を納め過ぎてしまいます。所得控除や住宅ローン控除などを漏らさず申告することが、節税の最大のポイントとなります。自分に当てはまる項目はないか、しっかりとチェックして、払い過ぎた税金があれば還付金として取り戻しましょう。

当事務所では、個人の確定申告についてもサポートを行っております。お気軽にお問合せ下さい。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い