確定申告してから還付金を受け取るまでのスケジュール

公開日:2018年10月30日

最終更新日:2024年03月11日

この記事のポイント

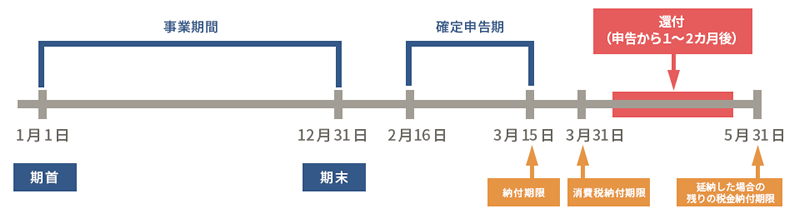

- 確定申告をした時期や、確定申告の提出方法によって、還付金が振り込まれる時期は異なる。

- 確定申告してから還付金を受け取るまでのスケジュールは、およそ1~2カ月。

- e-Taxの場合には還付金を受け取る時期が早くなる(3週間程度)。

払い過ぎた税金を取り戻すために確定申告をした人にとっては、「いつ還付金が振り込まれるのか」は、気になるものです。

この記事では、確定申告をしてから還付金を受け取るまでのスケジュールを確定申告の方法ごとにご紹介するとともに、確定申告の還付金は、どのような方法で手続きを行えばよいのかについてご紹介します。

還付金の豆知識

確定申告をする必要がなくても、確定申告をすることで払い過ぎた税金が戻ってくるチャンスがあるケースは、実はたくさんあります。年の途中で退職した人で年末調整を受けていない人、かかった医療費が10万円を超えた人、原稿料や講演料などの収入があった人、退職金を受け取った時に「退職所得の受給に関する申告書」を提出していない人などは、確定申告で税金が戻ってくる可能性があります。

税金の還付は、確定申告の1~2カ月後です。振込を希望する金融機関の名称や支店名、口座番号などを記入するのを忘れないようにしましょう(振込口座は、本人名義のものに限られます)。

ネット専用銀行は、楽天銀行やソニー銀行、住信SBIネット銀行など特定の銀行を除いて還付金の口座に指定できませんので、取引銀行の確認をしておきましょう。

還付金とは

還付金とは、「すでに納めた税金が返還されること」をいいます。

たとえば、個人事業主としての事業が赤字であった場合や、会社員で医療費控除などの所得控除について確定申告をした場合に、すでに納付している所得税額より納めるべき所得税額が少なかった場合には、その納め過ぎていた返還されるお金のことを、還付金といいます。

(1)還付金を受け取るまでのスケジュール

還付金がいつ振り込まれるかについては、申告の方法や確定申告をした時期によって異なります。

確定申告してから還付金を受け取るまでのスケジュールは、およそ1~2カ月後です。e-Taxの場合にはもう少し早く、3週間程度で振り込まれます。

|

(2)還付金は、確定申告した時期によって異なる

確定申告の還付金がいつ振り込まれるのかについては、確定申告を提出した時期によっても若干変わってきます。

税務署の混雑状況などにも左右されるようですが、一般的には早く申請すれば1カ月ほどで還付金が振り込まれるケースもあるようです。ただし、確定申告の期限ぎりぎりに提出した場合には、2カ月ほどかかるケースもあります。

(3)郵送で提出した場合の還付金の振込は、1~2カ月後

確定申告の提出は、税務署に郵送で提出することができます。

郵送で提出した場合にも、還付金の振込みは、およそ1~2カ月後です。

なお、郵送で提出する場合には、消印の日付が提出日になります。宅急便やゆうパックなど信書が送れない方法での提出はできません。

また、ポストに投函する場合には、回収時間の関係で日付が翌日になってしまう可能性もあるため、ぎりぎりの投函は避け早めに投函するようにしましょう。

この時、控えを返送してほしい場合には、切手を貼った返信用封筒を同封しましょう。

(返信用封筒を入れるのは、控えが必要なときのみで構いません。)

(4)税務署に持参した場合は、1~2カ月後

確定申告書を税務署に持参して手続きした場合には、およそ1~2カ月後に還付されます。

申告書類について税務署が確認をして、書類に不備や記載ミスがない場合に還付が確定し、還付する金額と振込日が記載されたはがきが送られてきます。

(5)e-Taxで電子申告した場合は3週間程度と早い

e-Taxで電子申告した場合は、税務署に持参した場合や郵送で提出した場合よりも早く、約3週間程度で還付金が振り込まれるケースがほとんどです。

e-Taxにログインすれば、還付金の支払予定日や金額などの還付金の処理の状況について確認することができます。

還付金は会社員でももらえることがある!

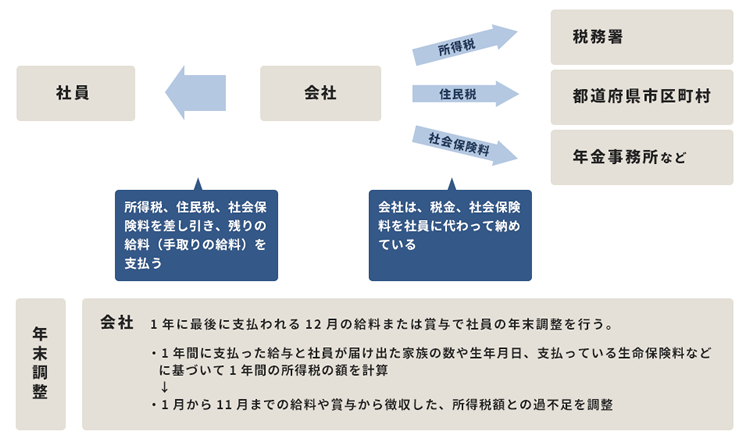

会社員の場合は、通常自分で所得税や住民税を納めることはありません。それは、すべて勤務先で社員の給料や賞与から所得税や住民税、社会保険料を徴収し、徴収した税金と社会保険料を、税務署、市区町村、年金事務所に納めているからです。

そして、年末調整で社員の1年間の所得税を清算する手続きを行っています。

源泉所得税を天引きする際は、社会保険料控除・配偶者控除・配偶者特別控除・扶養控除の4種類しか考慮されていませんので、他の所得控除を適用して源泉徴収された税額との過不足を計算した結果、還付金をもらえることもあります。

|

(1)還付申告の対象となるもの

会社員などの給与所得者など確定申告書を提出する義務のない人が、正しく税額を計算した結果、納税した所得税額が納めた所得税額より多い時には、確定申告を行うことで、納め過ぎた所得税の還付を受けることを還付申告といいます。

・▶ サラリーマンの確定申告|年末調整をしていても確定申告必要な場合とは

還付申告の対象範囲は以下のように幅広いため、入念に確認して節税対策を行いましょう。

|

①医療費控除やふるさと納税など、年末調整では処理できない所得控除 ②住宅ローン控除が適用される1年目 ③年末調整で本来受けることができる所得控除の適用が漏れた ④年の途中で退職し、年末調整を受けずに源泉徴収税を納め過ぎた ⑤特定支出控除の適用を受けるとき ⑥上場株式等に係る譲渡損失の金額を、申告分離課税で選択した上場株式等に係る配当所得等の金額から控除したとき |

上記を分かりやすくまとめると、年末調整で還付金をもらえる可能性がある人は、次のような事情があったケースです。

|

扶養家族が増えた 年末調整の時に勤務先に届けることで、還付されることがあります。 社会保険料控除 離婚または死別してシングルマザー、シングルファザーになった 本人が障害者、または家族に障害者になった |

詳しくは、下記の記事にて紹介しているのであわせてご覧ください。

なお、医療費控除、雑損控除、寄付金控除の3つの項目については、会社で年末調整をしないので、自分で確定申告をする必要があります。

・▶ 医療費控除の確定申告に必要な計算方法と還付を受けるための手続き

(2)還付申告の対象とならないもの

会社員などの給与所得者の還付金の対象にならないものとしては、以下のようなものがあります。

|

①源泉分離課税とされる預貯金利子 ②源泉分離課税とされる抵当証券などの金融類似商品の収益 ③源泉分離課税とされる一定の割引債の償還差益 など |

還付申告の対象となるもの、ならないものについて不明点や疑問点がある場合には、早めに税理士に確認をしてもれなく節税対策を行うようにしましょう。

還付金に関する申告書の書き方

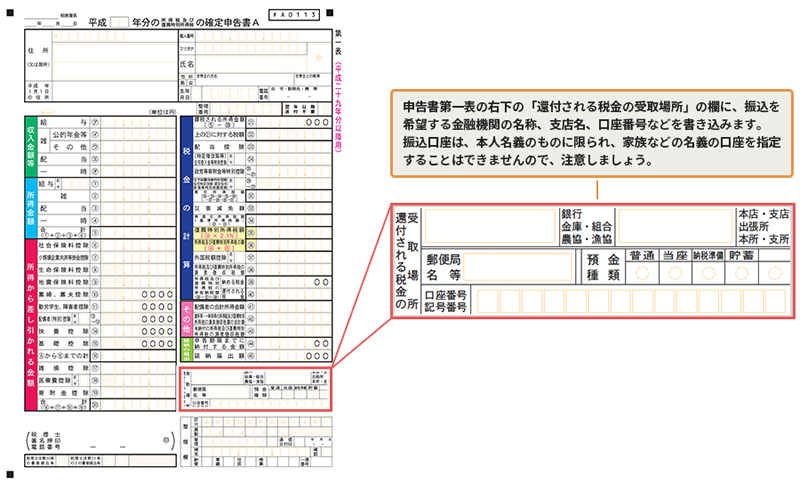

還付金を受け取るためには、申告書の「還付される税金の受取場所」欄等に、納税者本人の預金口座などを記載する必要があります。

(なお、口座振込を依頼しなかった場合には、税務署から送付された「国庫金送金通知書」を持参し、ゆうちょ銀行または郵便局の窓口に出向けば、現金で受け取ることもできます。)

(1)申告書で還付金の有無を確認する

確定申告をして、「納める税額」の欄がプラスになったら追加で納税する必要があります(※ 後述)。

「納める税額」の欄が空欄になり、「還付される税金」の欄に金額が記載された場合には、払い過ぎた分の税金が還付されます。

(2)還付金がある場合の書き方

還付金を申告書の「還付される税金の受取場所」欄等に、納税者本人の預金口座などを記載する必要があります。

銀行・信用金庫等の口座への振込みと、ゆうちょ銀行(郵便局)の貯金口座への振込みといずれかを選択できます。

|

なお、還付金が指定された日に入金されたか否かについては、きちんと確認するようにしましょう。振込み人の名前は税務署になっています。

その際、その他に納めていない税金(消費税などの国税)がある場合には、その税金と還付金が相殺されてしまうケースもあります。

還付申告の豆知識

サラリーマンの確定申告は、源泉徴収票から転記する項目が多いので、源泉徴収票はなくさずに保管しておきましょう。「支払金額」は、いわゆる年収のことで、この支払金額から「給与所得控除額」を差し引いたものが「給与所得控除後の金額」で、確定申告書の「所得」に該当します。

ちなみに、いわゆる「手取り」は源泉徴収票には記載されていません。

手取りは、「支払金額-源泉徴収税額-社会保険料等の金額-1年間の住民税」で計算できます。

また、「所得控除の額の合計額」は、給与所得控除以外に控除される金額の合計額で、年末調整の際に申告した控除なども含まれています。

(3)還付金がない(税金を納める)場合には

確定申告をして、「納める税額」の欄がプラスになったら、納税する必要があります。所得税の納税については、税務署から納付書が送られてくるわけではなく、自分で手続きを行う必要があります。

なお、確定申告をして所得税の納税を行う場合の期限も3月15日(土日祝日に当たる場合には、翌開庁日)です。

税務署窓口で納付することもできますが、金融機関・郵便局で現金納付する方法、口座振替、e-Taxで納付することもできます。

もし、期限までに納付できなければ、納期を先延ばしにする延納を選択することもできます。ただし、①本来の納付期限までに、納付すべき税額の2分の1以上を納付することが条件で、②延納期間中の利子税が年0.9%かかります。

(4)口座で還付金を受け取るためには

還付金は、銀行などの口座で受け取ることができますが、口座は申告した本人の口座である必要があります。口座番号は、申告書の「還付される税金の受取場所」の欄に口座情報等を記載して提出します(※ 記載方法については後述)。

なお、インターネット専用銀行は、特定の銀行を除いて、還付金の口座に指定することはできません。詳しくは取引銀行に問合せて確認してみましょう。

還付金のよくあるQ&A

還付金については、「還付されるのを知らなかったため、申告期限に遅れてしまった」「間違って申告してしまった」など、ご質問をいただくことが多くあります。そこでここでは、還付金に関するよくあるQ&Aについてご紹介します。

(1)確定申告に間に合わなかった…どうすればいい?

その年の申告期限に間に合わなかったとしても、還付申告書はその年の翌年1月1日から5年間提出することができます。

税金が還付される場合は、最長5年以内であれば、確定申告をして税金を取り戻すことができます。

もし、申告し忘れた控除がある場合には、5年前までさかのぼって申告できるので、心当たりがあれば、領収書などを探して確認してみましょう。

(2)間違って多く申告してしまった…税金は取り戻せる?

確定申告の期限を過ぎてしまってから、確定申告の計算を間違えて「税金を多く支払ってしまった」と気づいた場合には、「更正の請求」で税金を取り戻すことができます。

更正の請求とは、再計算をして税金の還付を請求する手続きのことです。

なお、確定申告の期限内に間違いに気づいた場合であれば、「訂正申告書」を提出すればOKです。

まとめ

以上、確定申告してから還付金を受け取るまでのスケジュールについて説明しました。通常は、1カ月~2カ月で還付金を受け取ることができますが、e-Taxを使えば約3週間で還付金を受け取ることができます。

また、還付金の対象は幅広いので、不明点や疑問点については税理士に相談して入念に確認し、節税対策を行ってください。

なお、還付が認めてもらえず不服がある場合には、「国税不服審判所」という期間に申し立てをすることもできます。その場合にはかならず税理士に相談してアドバイスを求めましょう。

確定申告について相談する

freee税理士検索では数多くの事務所の中から確定申告について相談することができる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

「給与による年間収入が2,000万円超」「公的年金が400万円超」「給与所得と退職所得以外の所得(副業など)の合計が20万円超」「個人事業主または不動産所得がある」といったケースでは、確定申告が必要です。また、確定申告をする必要がなくても「ローンを組んでマイホームを購入・増築した」「マイホームを売却して譲渡損が出た」「年間の医療費が10万円を超えている」といったケースでは、申告することで払い過ぎた税金が返ってくることがあります。

確定申告をすることで納め過ぎた税金が戻ってくるケースは多々ありますので、還付金が戻るかどうかを確認し、適切に確定申告を行うようにしましょう。

当事務所では、個人の確定申告や税の悩みにもご相談に応じております。お気軽にお問合せください。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い