所得税の青色申告承認申請書とは?書き方・提出先・期限【まとめ】

公開日:2019年04月03日

最終更新日:2023年09月15日

この記事のポイント

- 「所得税の青色申告承認申請書」は青色申告をする前に提出する届出のこと。

- 「所得税の青色申告承認申請書」には、職種、屋号、所得の種類などを記載する。

- 提出期限は、新規開業の場合には開業後2カ月以内!早めに手続きを済ませておくこと。

確定申告を青色申告で行うためには、事前に「所得税の青色申告承認申請書」を税務署に提出しなければなりません。

確定申告には青色申告と白色申告の2種類があり、個人事業主やフリーランスはどちらかを選ぶことができますが、青色申告の方が税制的なメリットが多いので、確定申告をする際には事前に「所得税の青色申告承認申請書」を提出し、青色申告の準備を進めておきましょう。

freeeの税額シミュレーションで比較してみよう!

所得税の青色申告承認申請書とは

「所得税の青色申告承認申請書」とは、確定申告を青色申告で行うために必要な書類です。つまり「今年から、確定申告は青色申告で行います」と税務署に伝えるための書類となります。

提出期限を1日でも遅れてしまうと、その年度は青色申告をすることができなくなってしまうため、提出期限には十分注意しましょう。

(1)そもそも「青色申告」とは

サラリーマンは会社が納税手続きをしてくれているので、原則として確定申告は必要ありませんが、個人事業主になると、自分で確定申告をして所得税(1年間に得た個人の所得に対してかかる税金)を計算して納めなければなりません。

確定申告には青色申告と白色申告がありますが、青色申告の方が白色申告より多くのメリットがあり節税効果が高いので、ぜひ青色申告を行なうことをおすすめします。

青色申告特別控除が受けられる

青色申告には最大65万円の特別控除があります。これは、所得から65万円を差し引いた額を元に税額を計算することができるというものです。所得税は、所得をもとに計算されますので、所得から65万円を差し引けばその分納める税額を軽減させることができます。

※平成30年度税制改正で、令和2年(2020年)の確定申告から青色申告特別控除額は65万円から55万円に引き下げられましたが、e-Taxによる申告(電子申告)又は電子帳簿保存を行うことで、引き続き65万円の控除を受けることができます。

家族への給与を丸ごと経費にできる

個人事業主の場合、とくに開業したての時には家族が事業を手伝うことがあります。そのような時、青色申告であれば家族に支払った給与は必要経費として認められます。

赤字を翌年以降に持ち越せる

事業が赤字になっても、青色申告であればその赤字分を翌年以降に持ち越せて、翌年以降の黒字と相殺することができます。

この他にも青色申告のメリットは数多く、細かいものも含めれば50以上あると言われています。

青色申告のメリットのメリットについては「青色申告のメリット・デメリット・確定申告スケジュール」をあわせてご覧ください。

(2)所得税の青色申告承認申請書の提出期限

「所得税の青色申告承認申請書」の提出期限は、開業日を起点として2カ月以内です。

開業日が「1月1日~15日」の場合や、白色申告から切り替える人は「青色申告をしようとする年の3月15日まで」となっています。

たとえば、2024年の1月1日から1月15日の間に開業した場合には、2024年3月15日までに手続きを済ませておく必要があります。

2024年の1月16日以降に起業して個人事業主になった場合は、開業した日から2カ月以内に手続きを済ませておきましょう。

たとえば、3月末までサラリーマンとして働き、新年度の4月1日から個人事業主やフリーランスとしてスタートする人は、開業した日から2カ月以内である5月末日までに手続きを済ませれば大丈夫です。

また、2023年には白色申告を行なっていた人で、2024年には青色申告で行う場合には、2024年3月15日までに手続きを済ませておく必要があります。

該当する期限内に「所得税の青色申告承認申請書」を税務署に提出していない場合には、その年の確定申告は白色申告で行います。

(3)所得税の青色申告承認申請書の提出先

所得税の青色申告承認申請書の提出先は、通常は住民票のある住所地を管轄する税務署です。

自宅とは別に事務所や店舗などがあり、自宅以外の事務所や店舗を管轄する税務署を納税地として選ぶ場合には「事業所又は所得の起因となる資産の名称及びその所在地」欄にも、事業所の所在地等を記入します。

住所地を管轄する税務署は、下記で検索することができます。

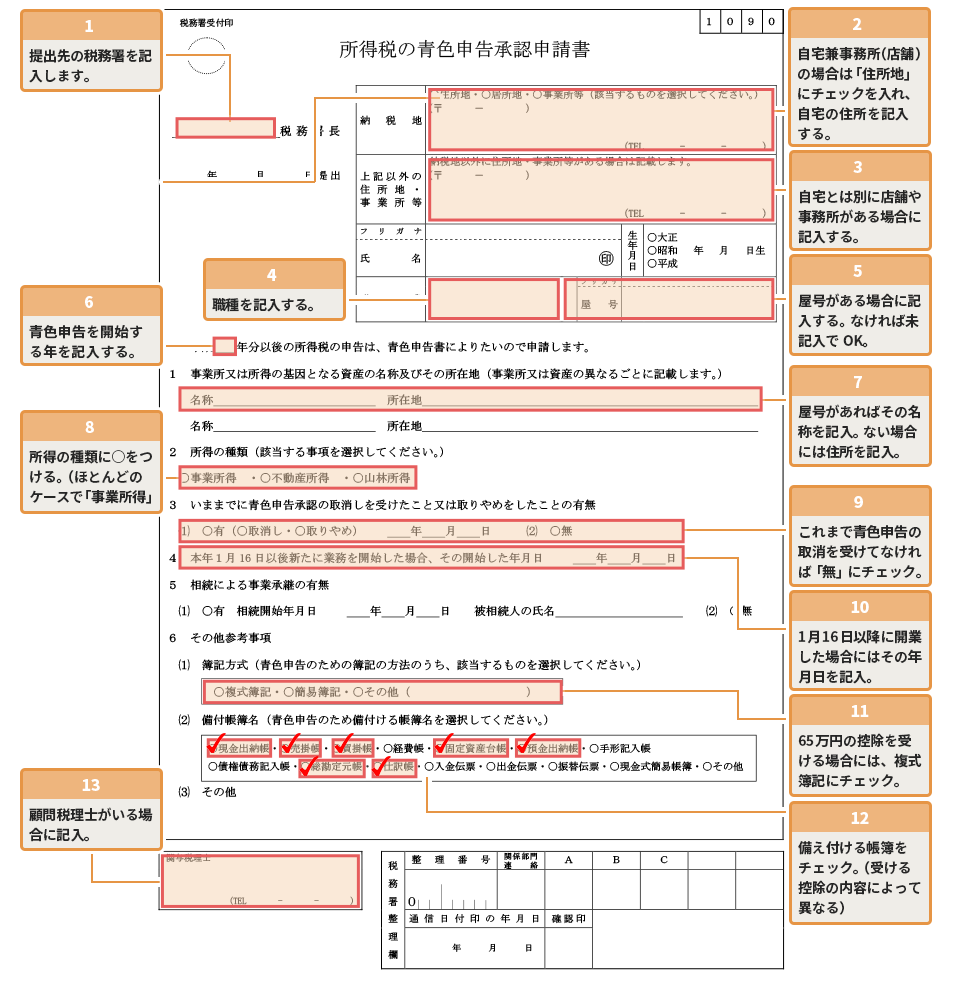

(4)所得税の青色申告承認申請書の書き方

「所得税の青色申告承認申請書の記入例」に押す印鑑は、認印で問題ありません。

申請書は最寄りの税務署や青色申告会で入手することができるほか、国税庁の下記ページからダウンロードすることもできます。

|

所得税の青色申告承認申請書のQ&A

所得税の青色申告承認申請書の記入方法について、もっともご質問が多いのが「簿記方式」と「備付帳簿名」の2カ所です。

そこでここでは、この欄の記入方法について詳しくご紹介します。

(1)「簿記方式」はどちらを選べばよい?

青色申告の最も大きな特典である、青色申告特別控除(最大55万円・e-Taxを行うなどすれば65万円)を受けるためには、複式簿記で帳簿づけを行わなければなりません。

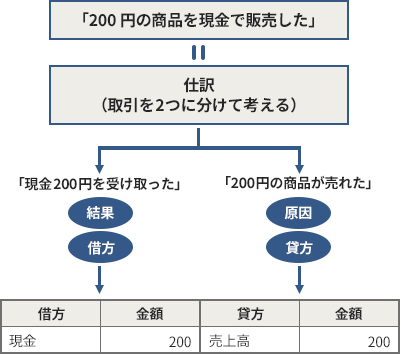

複式簿記とは、取引を仕訳する際に勘定科目を割り当てる簿記の方法です。

|

最初は、複式簿記を難しいと感じるかもしれませんが、会計ソフトを使えば簡単です。日々の取引をきちんと仕訳さえすれば、帳簿や決算書はほぼ自動で作成されます。

簡易簿記の方が、複式簿記と比較すれば比較的簡単ですが、10万円の控除しか受けられませんし、会計ソフトを利用すれば手間はほとんど変わらないため、複式簿記を選び最大65万円控除の特典を受けることをおすすめします。

(2)「備付帳簿名」は何を選べばよい?

備付帳簿名には、青色申告を行うために備え付ける帳簿名に○をつけます。

所得税法では、青色申告を適用する場合に備え付けておくべき帳簿を以下のように定めています。

|

複式簿記による場合 仕訳帳、総勘定元帳 簡易簿記による場合 現金主義による場合 |

そして、これらの帳簿には取引年月日・内容・相手先・金額などを記載することになっています。帳簿というと「面倒なもの」と思いがちですが、決してそのようなことはなく、一定のルールに沿って作業すれば決して難しいことはありません。さらに会計ソフトを活用して銀行やクレジットカードと連携すれば、明細が自動反映されるため、日々の作業は大幅に軽減されます。

なお、この帳簿や書類は確定申告が終わったからといって処分することはできません。原則として7年間(納品書などは5年間)保存しなければならないとされています。

他にもある!青色申告のための事前手続き

青色申告を行なう場合には、個々のケースによって「所得税の青色申告承認申請書」以外にも必要となる書類があります。

ここであわせて確認しておきましょう。

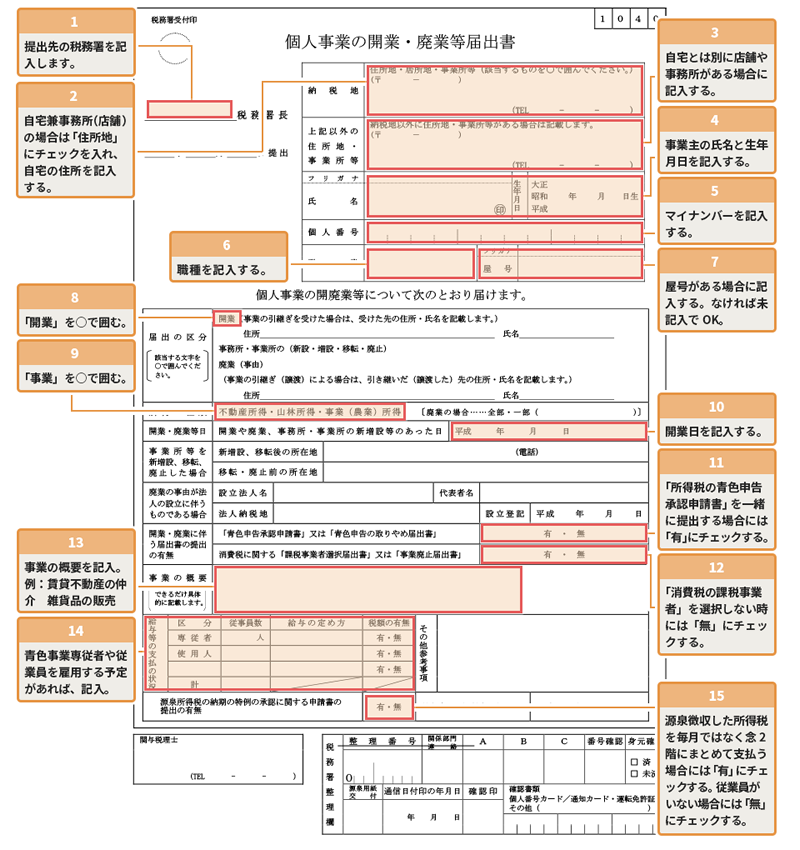

(1)個人事業を開始したことを知らせる手続き

個人事業をスタートするには、税務署に「個人事業の開業・廃業等届出書」を提出します。提出先は、自宅を事務所にするのであればその住所地を管轄している税務署です。

|

※「個人事業の開業・廃業等届出書」の記入方法については、下記の記事でも詳しくご紹介しております。

▶ 開業届とは|知っておきたい7つの知識と必要な書類(記載例付)

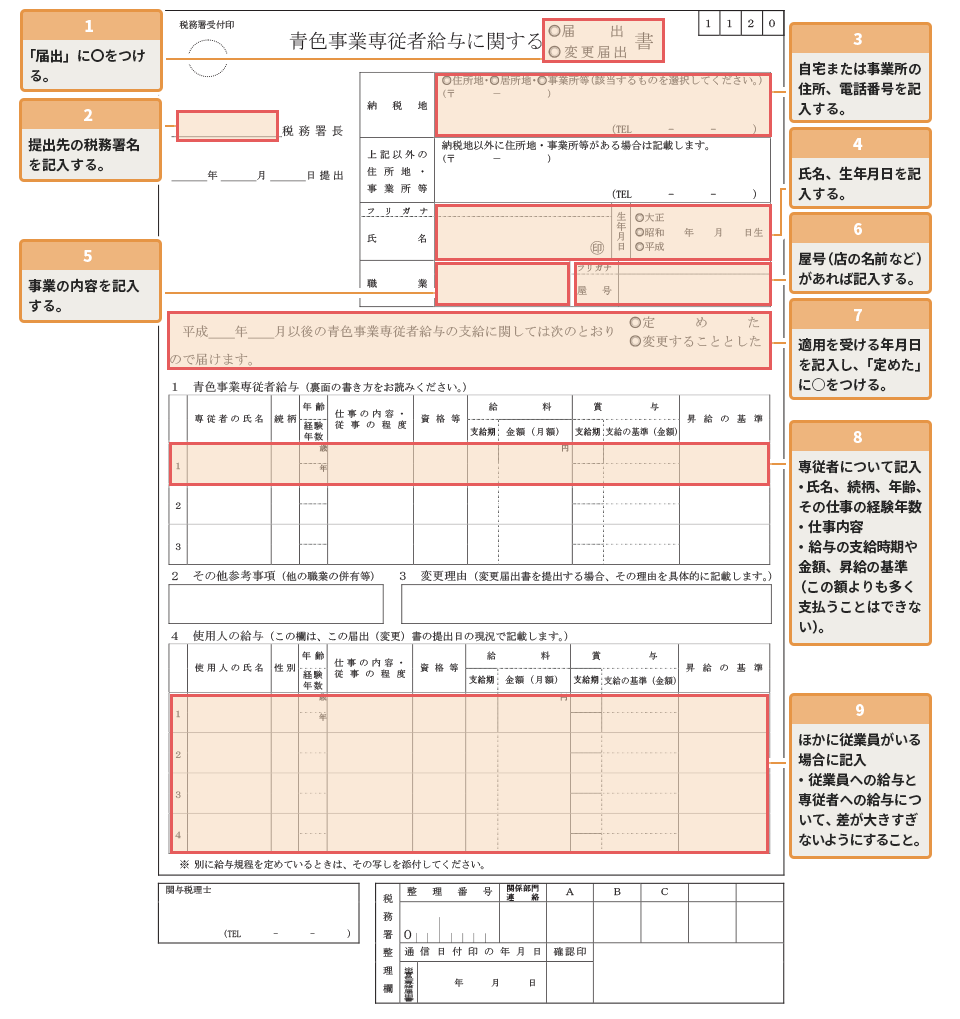

(2)家族に給与を支払う場合の手続き

「青色事業専従者給与に関する届出書」とは、家族に給与を支払う場合に必要な届出です。

|

青色申告の承認を受ければ、家族従業員(専従者)に給与を支払った際にその給与を経費とすることができます。つまり、その分税負担を軽くすることができるわけです。

ただし、事前に家族従業員に給与を支払う場合には、「青色事業専従者給与に関する届出書」を提出する必要があります。

※「青色事業専従者給与に関する届出書」については、以下の記事で詳しくご紹介しております。

▶ 「青色事業専従者給与」とは|認められるための条件、必要な届出、記入方法など

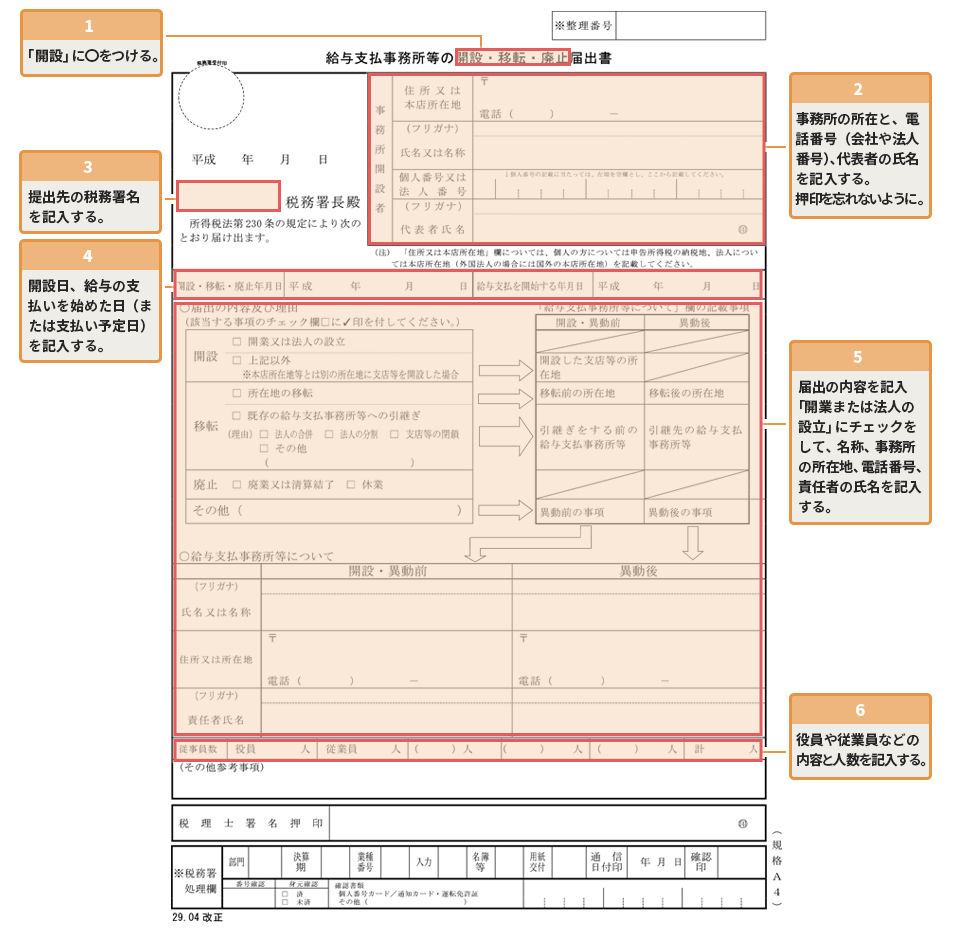

(3)従業員を雇う場合の手続き

従業員を雇用して給与を支払う場合には、「給与支払い事務所等の開設届出書」を、所轄の税務署に提出します。個人事業主の場合には「開廃業届出書」に従業員に関する記入欄が設けられているので、通常はこの届出書の提出は不要です。

|

なお、開業時には事業主1人で事業を行っていたものの、その後事業が軌道に乗って従業員を雇用するようになったという事情がある場合には、開業時に、「開廃業届出書」の「給与等の支払い状況」の欄に従業員に関する情報を記載していないので、改めて提出が必要となります。

※「給与支払い事務所等の開設届出書」については、以下の記事で詳しくご紹介しております。

▶ 「青色事業専従者給与」とは|認められるための条件、必要な届出、記入方法など

(4)減価償却資産の償却方法の届出

事業に使う固定資産のうち、時間の経過とともに価値が下がる資産を「減価償却資産」といいます。

減価償却法は、毎年同額ずつ償却する「定額法」と。毎年同率で償却する「定率法」の2種類あります。

個人事業主の場合には、定率法を選択した方が固定資産を購入した年に減価償却できる金額が定額法より多いため、初年度の税負担を軽くすることができます。定率法を適用する場合には、「減価償却資産の償却方法の届出書」を税務署に提出する必要があります。

この書類を提出しない場合には、定額法しか選択できません。したがって、固定資産の償却方法として定率法を選ばないのであれば、この手続きは必要ありません。

(5)青色申告に必要な「帳簿づけ」は会計ソフトが基本

freee会計を活用すれば、青色申告のために必要な経理作業を飛躍的に効率化することができます。

会計ソフトで仕訳をすれば、その瞬間に「現金出納帳」「預金出納帳」「総勘定元帳」「補助元帳」といった帳簿が自動で作成されます。

さらに効率化したい場合には、銀行やクレジットカードと会計ソフトを連携させれば取引明細は自動で反映されます。

会計ソフトについては初期設定が難しいと感じるかもしれませんが、分かるところだけ設定して使い始めてしまいましょう。業種や年度情報の設定などの項目以外は、あとから変更することができますし、freee会計であれば認定アドバイザーからサポートを受けることができるので安心です。

所得税の青色申告承認申請書のまとめ

以上、「所得税の青色申告承認申請書」の提出先や提出期限、記入例について、ご紹介してきました。

「所得税の青色申告承認申請書」は、青色申告を行う際に事前に提出しなければならない届出です。原則として開業2カ月以内に、住所地を管轄する税務署に提出します。

また、個人事業主として開業する際には他にも「個人事業の開業・廃業等届出書」が必要であり、家族に給与を支払う場合には「青色事業専従者給与に関する届出書」が必要です。

税理士に依頼すれば、個々の事情に沿って必要な手続きをすべて行ってもらうことができ、会計ソフトの導入など今後必要となる帳簿づけのための準備も、指導してもらうことができます。

なお、これから開業手続きを行う人は、「freee開業」がおすすめです。

「freee開業」は、個人事業主の開業に必要な「個人事業の開業・廃業等届出書」「青色申告承認申請書」などの書類を、無料で作成することができるクラウドソフトです。

「freee会計」とも連携しているので、個人事業主が行わなければならない経理業務などもスムーズに始めることができます。

簿記などの専門知識がなくても使用できるクラウド会計ソフトです。無料体験版を利用することができるので、早めに確認して確定申告をスムーズに行うことができるよう、準備をしておきましょう。

青色申告について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から青色申告や「freee会計」の導入について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、所得税の青色申告承認申請書について相談することができます。

クラウド会計ソフト freee会計