決算書の読み方【初心者編】|基礎知識のまとめ

公開日:2018年11月07日

最終更新日:2024年05月25日

目次

この記事のポイント

- 決算書は、主に3つの表からできている。

- 3つの表とは「損益計算書」「貸借対照表」「キャッシュ・フロー計算書」である。

- 決算書から、どのくらい儲かったか、どのくらい資産(もしくは借金)があるか分かる。

決算とは、1年間に行ったさまざまな取引や、会社が所有しているお金などを集計してまとめる作業のことです。そして、この決算の結果をまとめたものが「決算書」です。

ここでは、決算書のうち財務三表といわれる「損益計算書」「貸借対照表」「キャッシュ・フロー計算書」の基礎知識についてご紹介します。

まずは財務三表が何かを知ることで、決算書がぐんと理解しやすくなります。

決算書の豆知識

貸借対照表とは、会社の財政状態をあらわす表です。

財政状態とは、お金の集め方と使い方です。会社は資金(負債)を資産に変え、営業活動に使い、利益として回収します。そしてその利益は、翌期以降の営業活動のための資金としてストックされます。このようなサイクルを繰り返すなかで、貸借対照表は一時点のストックである資産とその調達元である負債と、資本の期末日における状態をあらわします。

損益計算書は、一会計期間の経営成績をあらわす諸表です。

収益とその収益を得るために使った費用の差額として、利益を計算するシンプルな構造になっています。損益計算書は、事業活動を把握するうえで重要な利益を段階を追って計算して順番に並べる形で記載されます。

そして、キャッシュ・フロー計算書とは、一会計期間の資金の動きをあらわします。

貸借対照表や損益計算書では把握できない「資金の流れ」に着目した表です。キャッシュの動きを見ることで、資金緒活用方法や資金を生み出す方法(どうやって稼いでいるか)、借入金に頼って自転車操業となっていないかなどを把握することができます。

決算書とは

決算書は1枚の書類ではなく、主に3つの表「財務三表」から構成されています。財務三表とは、「損益計算書」「貸借対照表」「キャッシュ・フロー計算書」の3つです。これらをまとめて決算書(または財務諸表、計算書類)と呼んでいます。

この3つの表からは、「会社がどのくらい儲かっているか」「会社にどのくらい資産や借金があるか」「「会社がどのようにお金を手に入れて、どのように使ったのか」が分かるようになっています。

(1)決算書はなぜ必要なの?

会社は、投資家や銀行といった会社をサポートしてくれる人や組織、税金を納める国、そして会社自体のために会社の状態を正確に把握しておく必要があります。そこで、毎年1年間に行ったさまざまな取引をまとめ、会社が所有しているお金などを集計して決算書にまとめるのです。

つまり決算書は、外部に向けて会社の状態をアナウンスする役割を持ちます。

利害関係者たちは、この会社がきちん利益を上げて配当を受け取ることができる会社なのか、貸付金を返済してくれる会社なのか判断することができるようになるわけです。

決算書がなければ、その会社がどれだけ儲けていてどれだけお金を持っているか分かりません。つまり、その会社を正しく知るための方法が決算書なのです。

そして、決算書は投資家や銀行、国といった利害関係者だけでなく経営者にとっても有益です。経営者が経営方針を決め、自らの会社の状況を正しく把握し、会社への理解を高めるためには、決算書が読めなければなりません。

(2)決算書から何が分かるの?

決算書の「損益計算書」「貸借対照表」「キャッシュ・フロー計算書」を読み解くことで、以下のようなことが分かります。

|

損益計算書で、会社の業績が分かる 「損益計算書(P/L)」は、一定期間(通常は1年)における会社の業績(収益と費用の状態)を表す書類のことです。会社の収益と費用、そしてその差額である利益(または損失)が段階ごとに記載されています。 損益計算書は、英語では 「Profit&Loss Statement」といい、略して「P/L」と呼ばれます。 貸借対照表で、会社の財産が分かる キャッシュ・フロー計算書で、会社のお金の動きが分かる |

(3)決算書ってどのように使うの?

決算書を理解できるようになれば、その会社が儲けている会社なのか、伸びている会社なのか、倒産しそうな会社なのかが分かります。そして、長期的視点でビジネスをとらえることができるようになります。

|

経営方針を決める際に、指標とする 決算書が理解できるようになると、「費用はどの程度かかっているか」「どのくらい儲かっているか」「財産をどの程度持っているか」などの細かな数値を確認することができますので、将来的にどのような経営を行っていくべきかを判断できるようになります。 さらに会社に問題がある場合には、その問題点が決算書の数値に何らかの形であらわれるため、問題が大きくなる前に対処することができ、倒産などのダメージから会社を守ることもできます。 経営者であれば経営を見直したり将来の経営戦略を策定したりすることが不可欠となりますが、決算書の数値を読み取れるようになるということは、このような意思決定を行いやすくなるという大変大きなメリットがあります。 取引先の信用調査に使う 継続的に取引先の決算書をチェックしていれば、取引先の経営状況を常に把握することができますので、取引先が倒産の危機に陥った場合も早期の対処が可能となります。 |

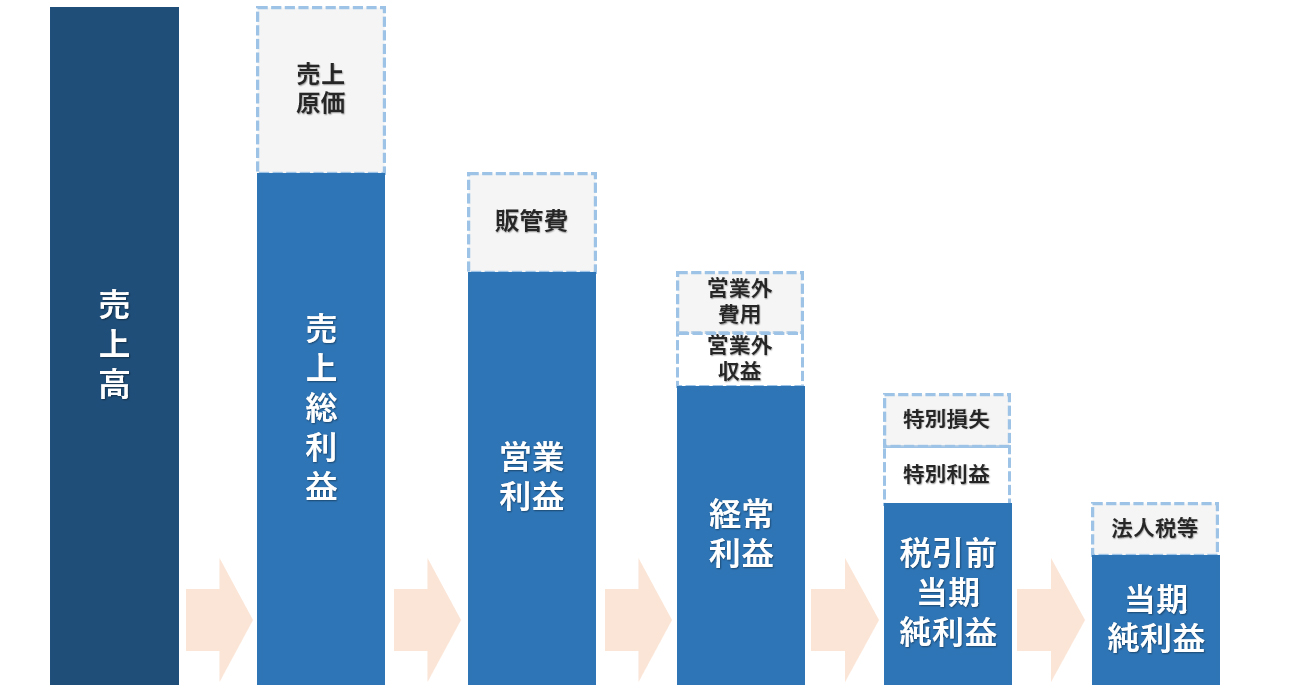

「損益計算書」は会社の年間成績表

損益計算書は、3つの決算書のなかで最も分かりやすい書類です。

「売上高」からさまざまな費用を引いたもので、利益が出たか損が出たかを計算する構造になっていて、会社がどれだけ儲かってどれだけ損したのかがわかるようになっています。

損益計算書は、英語で、「Profit and loss statement」なので一般的には「P/L(ピーエル)」と呼ばれています。

会社がその事業年度で儲かっているかどうかは、損益計算書を見れば一目瞭然というわけです。

さらに、損益の状況を営業利益、営業外損益そして特別損益と利益が段階的に示されていて、会社がどのように利益を稼いだかが分かるようになっています。

(1)損益計算書の用語を知ろう

損益計算書の構造を説明する前に、まず損益計算書の基本的な用語について理解しておきましょう。

|

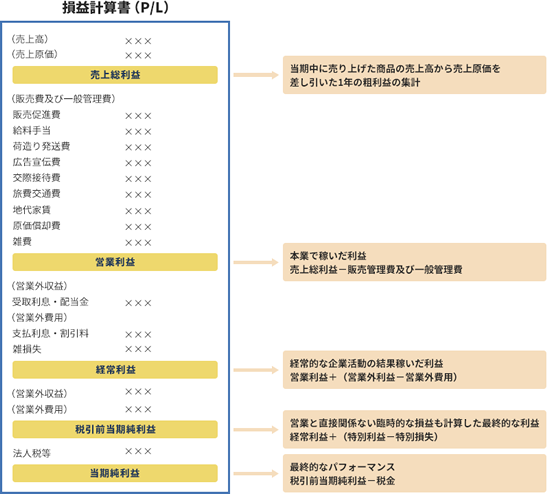

(2)損益計算書の構造と「5つの利益」を知ろう

先ほど、損益計算書の基本的な用語でご紹介しましたが、損益計算書は上から順に収益である「売上高」から費用を引いていき、最終的な利益を求めるしくみになっています。

そして5段階で利益をあらわし、それぞれの利益に意味を持たせています。ここでは、この5つの利益について詳しく解説していきます。

|

|

売上総利益 売上総利益は、売上高から売上原価を差し引いた金額です。 売上原価とは、売ったものを仕入れたとき、あるいは製造した時のお金です。 会社は、この売上総利益を源泉として、販売費及び一般管理費等の費用を賄っているということになります。 仕入れたものを売って稼ぐ会社にとっては、売上総利益は黒字が必須です。

|

|

営業利益 営業利益は、売上総利益から「販売費及び一般管理費」を差し引いた金額です。 「販売費及び一般管理費」とは、人件費や家賃の支払いなど商売を営むうえでどうしても生じるものです。 そのため、営業利益は本業での儲けをあらわす利益といえます。

|

|

経常利益 営業利益から営業外損益を差し引いた利益が「経常利益」です。 正常な企業活動(突発的な損益を含まない)による利益です。 経常は「平常なら」という意味なので、経常利益は平常なら(何か特別なことが起きない時)の利益と言う意味であり、財務面を含めた全体的な経営能力であり、会社の実力を示す数字といえます。 営業外収益とは、一般的にはお金を貸し付けた時の金利が該当します。逆に借金の金利を支払ったら、「営業外費用」となります。

|

|

税引前当期純利益 経常利益から、突発的に発生する特別利益・特別損失を差し引いた利益が、「税引前当期純利益」です。 特別利益・特別損失とは、一過性の利益や損失のことをいいます。

|

|

当期純利益 税引前当期純利益から、法人税等の税金費用を差し引いた最後の利益が「当期純利益」です。 会社が支払う法人税等を差し引いた、最終的な事業力を示す利益であり、すべての収益からすべての費用を差し引いた純利益を示します。

|

(3)損益計算書でできる経営分析

損益計算書は、「いくら利益を出しているか」というより、「どうやって利益を出したか」を読み取ることが大切です。①売上総利益 ②営業利益 ③経常利益 ④税引き前当期純利益 ⑤当期純利益の5つの利益をそれぞれ見ることによって、その会社が出した利益のプロセスを知ることが大切です。

たとえば、最終的に黒字だったとしても、実はその会社が本業では赤字で、手持ちの土地を売って利益を出しているケースもあります。このような事情は、5つの利益を順番に見ていけば、会社がどのように黒字(あるいは赤字)を出したのか、ある程度把握することができます。

また、損益計算書上では使いみちごとに費用が分類されているので、この費用を分析することで何にどれくらいのお金を使っているのかが分かり、会社の状況を把握することができます。

・▶ 損益計算書(P/L)とは|構造・ルール・見方・ポイントまとめ

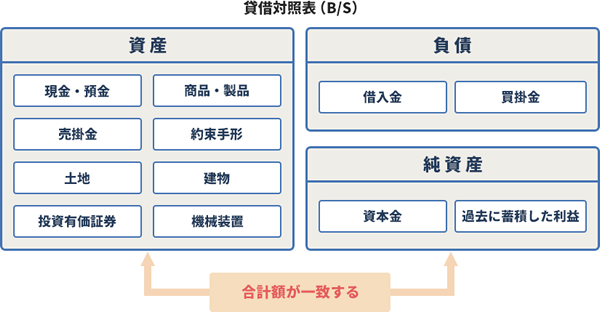

「貸借対照表」は会社の財政状態を把握する表

貸借対照表とは、決算日などある時点での会社の財政状態(資産・負債・純資産)を知るための決算書です。

貸借対照表は、大きく資産・負債・純資産の3つのブロックに分けられます。

|

貸借対照表は、資産の部は左側、負債の部と純資産の部は右側に表示されます。そして、左側の合計額と右側の合計額は必ず一致します。そのため、貸借対象表は、左右が釣り合う(バランスをとる)表として「Balance Sheet」、一般的には「B/S(ビーエス)」と呼ばれています。

1つ目は資産の部です。

文字通り、会社がどのような資産を持っているのかが表示されます。

2つ目は、負債の部です。

負債の部には会社の債務が表示されます。

金融機関からの借入金や仕入れ先に対して支払うべき代金の合計額などです。

3つ目は、純資産の部です。

ここには投資家から出資を受けた金額や、資産にも負債にも該当しない項目が表示されます。

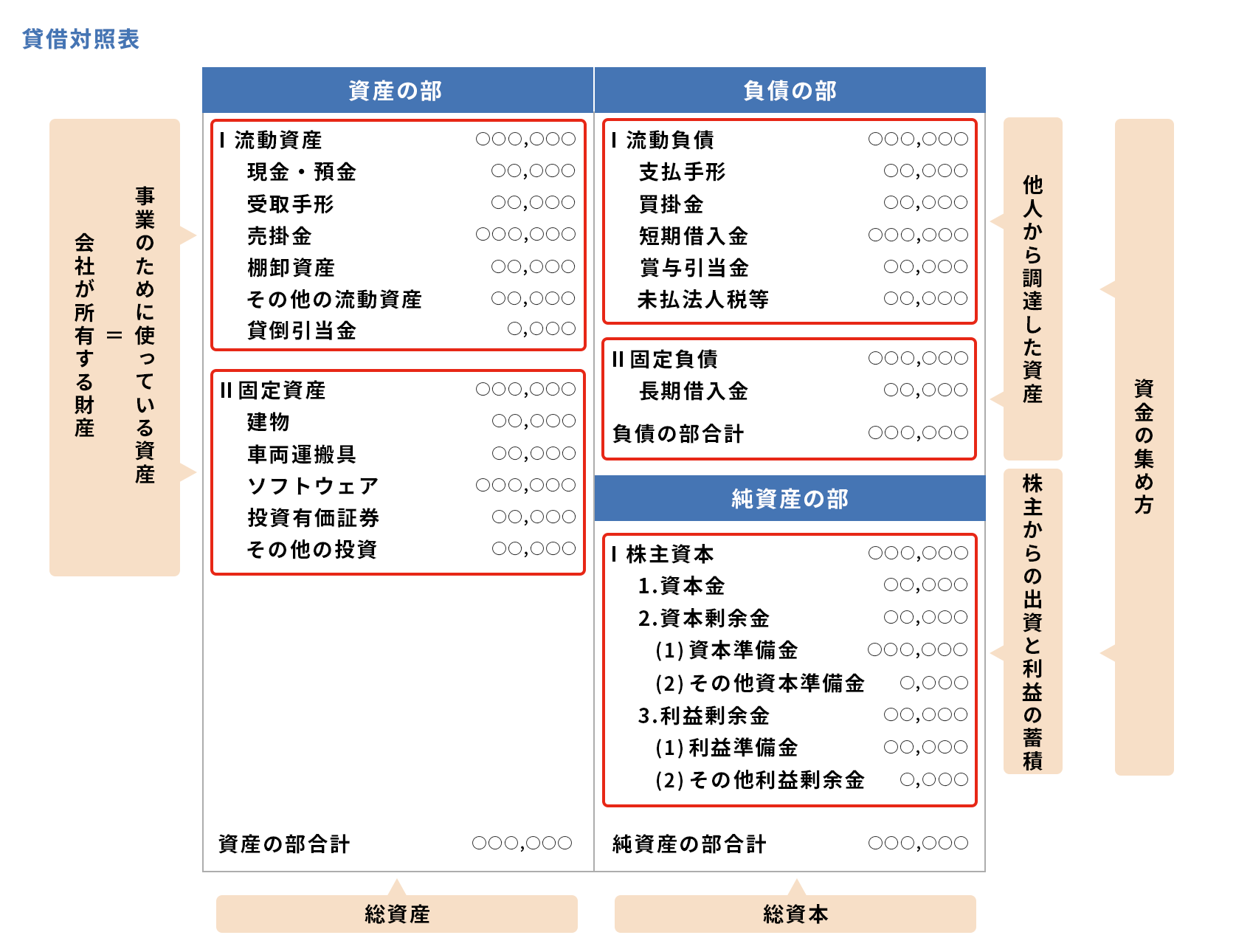

(1)貸借対照表の用語を知ろう

貸借対照表の左側は「資産の部」で、右側は「純資産」と「負債」になっていて、右と左の合計金額は、必ず一致するような構造になっています。

「資産」は、資金の使いみちをあらわし、簿記では「借方」と呼ばれ、右の「純資産」と「負債」は、貸方と呼ばれます。

負債は、借りているお金(返さないといけないお金)で、純資産は株主から預かっているお金(基本的には返さなくていいお金)なので、負債と純資産を見れば、どのように資金調達をしたのかが分かる仕組みになっています。

|

資産 資産とは、会社が持っている財産です。 資産は、大きく分けて「流動資産」「固定資産」「繰延資産」に分かれます。 流動、固定は、簡単に言えば「現金化されやすいか否か」によって区分され、流動資産は現金化しやすく、固定資産は現金化しにくい資産となります。 ・流動資産 ・固定資産 |

|

負債

負債は、借りているお金(ある時点で必ず返さないといけないお金)です。 流動負債とは、買掛金や未払い金、未払法人税、災害損失引当金などが該当します。 |

|

純資産

純資産は、株主が出資した金額である資本と、今までの営業活動によって獲得した利益で構成されています。 |

(2)貸借対照表の構造を知ろう

貸借対照表は、事業に使っている資産(資本の部)と資本の調達方法(負債の部、純資産の部)で構成されていますが、①流動資産 ②固定資産 ③流動負債 ④固定負債 ⑤純資産の5つのブロックのバランスをみることで、会社の財政状態の良し悪しを判断することができます。

|

まず、流動資産が、流動負債より大きければ大きいほど余裕のある会社であるといえます。

また、固定資産の額が、(固定負債+純資産)の額より小さければ「長く保有する固定資産を、安定した資金の範囲内で購入したといえることができます。

反対に、もし固定資産の額の方が大きければ、短期で返済しなければならない流動負債の資金を使っているということなので、財務状態は不安定である可能性があります。

このように、貸借対照表は、流動資産 固定資産 流動負債 固定負債 純資産の5つのブロックのバランスに業種や経営方針を加味して分析することで、会社の資金調達と運用の状態を把握することができるのです。

・▶ 貸借対照表(B/S)とは|構造・ルール・見方・ポイントまとめ

(3)貸借対照表でできる経営分析

貸借対照表からは、会社の大まかな特長をとらえることができます。

たとえば、短期的な支払い能力を見抜く「当座比率」は、貸借対照表の当座資産と流動負債から分析することができます。

| 当座比率 = 当座資産 ÷ 流動負債 × 100 |

|---|

当座資産とは、手持ち現金のほか、すぐに解約できる現金、売上債権など回収すればすぐに現金化される資産のことをいいます。

当座比率が100%を超えている会社は、当座のお金で流動負債のすべてを返済してもなお資金が手元に残るということを意味しますので、資金繰り状況は良好だといえます。

また、財務の健全性を見る「自己資本比率」も貸借対照表の自己資本と総資産から分析することができます。

| 自己資本比率 = 自己資本 ÷ 総資産 × 100 |

|---|

自己資本とは、株主から調達した資金や、会社が企業経営活動から獲得した利益の留保額など、返済する必要がない会社の資金です。

会社の発展のためには、資金繰りの悩みがなくできるだけ本業に集中できる体制が不可欠です。そして自己資本比率が高ければ、お金の集め方が健全で、他人資本である借金への依存度が低いということができます。

「キャッシュ・フロー計算書」はお金の動きを把握する表

キャッシュ・フロー計算書とは、お金の流れを見るための決算書のことをいいます。

キャッシュ(現金)のフロー(流れ)という意味で、いくら現金が入りいくら出て行ったかを示す計算書類のことです。

もし、損益計算書に記載された利益がすべて現金であれば、このキャッシュ・フロー計算書は、作成する必要はありません。

しかし、商品やサービスを提供して売上が計上されても、実際に現金が入金されるまでは時間がかかるケースが多いものです。

つまり、利益と現金にタイムラグが生じることになります。

キャッシュ・フロー計算書は、このような事態に備えて「使えるお金が、手元にどの程度あるのか」を把握するための計算書類です。

(1)キャッシュ・フロー計算書は3つある

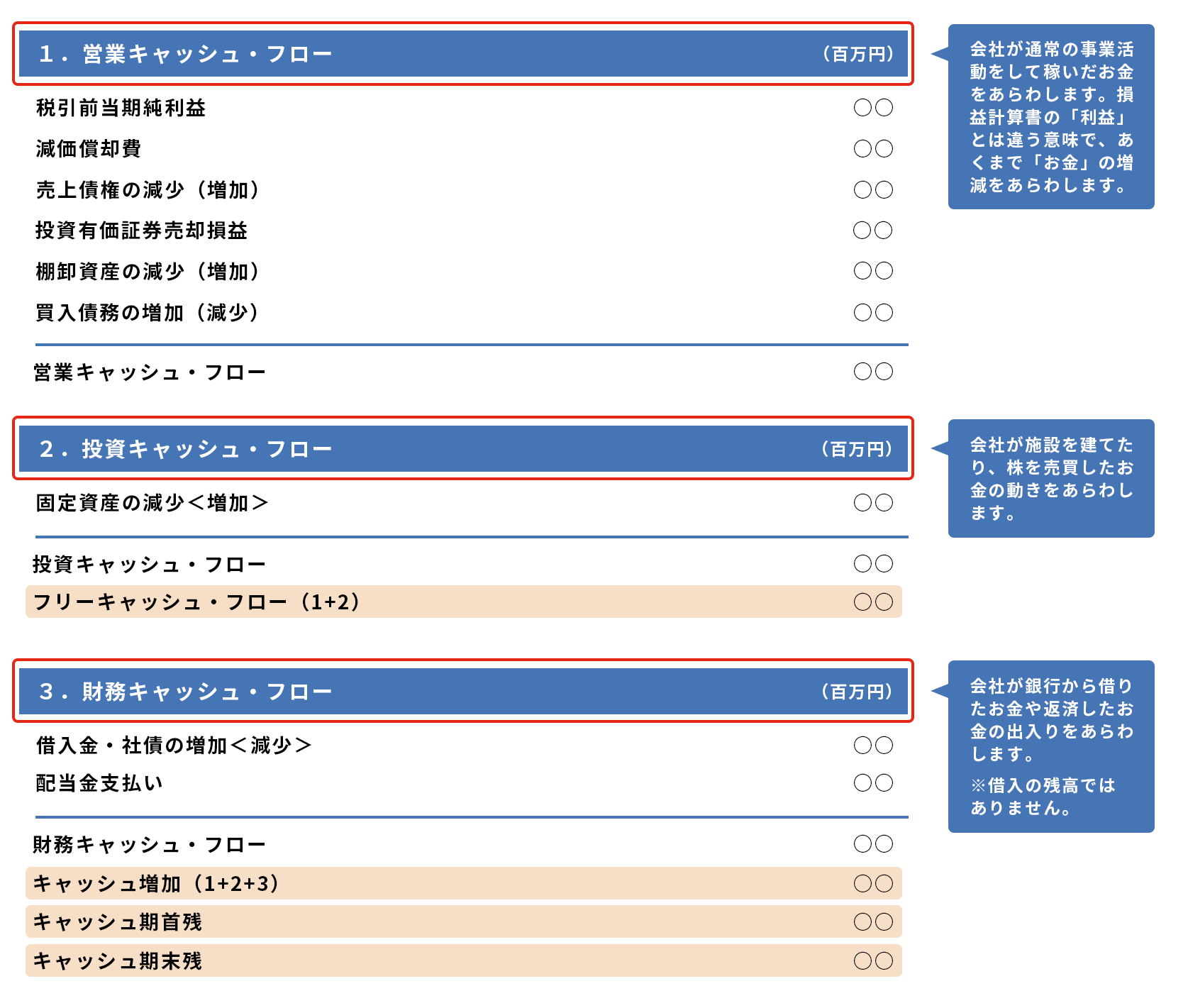

キャッシュ・フロー計算書は、「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つの区分でキャッシュの流れを見ます。

|

(2)キャッシュ・フロー計算書でできる経営分析

キャッシュ・フロー計算書では、「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つのキャッシュ・フローのバランスを見ることが大切です。

3つのキャッシュ・フローがすべてプラスならいいというものではありません。優秀な会社は、「営業活動によるキャッシュ・フロー」がプラスで、「投資・財務によるキャッシュ・フロー」がマイナスになります。

これは、本業でしっかりと稼ぎ、そのうえで将来のことを視野に入れ投資をして、さらに借入金もしっかり返済していることをあらわしているからです。

また、「投資で使ったキャッシュ・フロー」がマイナスで、「財務活動によるキャッシュ・フロー」がプラスの場合には、積極的に投資を行っていることを表しています。そして、今後「営業活動によるキャッシュ・フロー」で回収できるのかといった視点で見ていくのです。

「営業活動によるキャッシュ・フロー」がマイナスで、「投資活動によるキャッシュ・フロー」と「財務活動によるキャッシュ・フロー」がプラスの状態は非常に危険ということができます。

つまり本業で稼ぐことができず、投資した資産を売却したり、借金をしたりしている状態ということを表しているからです。

キャッシュ・フロー計算書は、上場企業などには義務づけられていますが、中小企業に義務づけられているものではありません。

けれども、中小企業にとっても経営を続けていくうえでは、資金繰りは大切ですし、資金の状態を把握することは大切です。

クラウドの「クラウド会計ソフトfreee会計」を使えば、日々の経理業務に使う時間を大幅に短縮することができるうえ、費用・収益の発生状況を簡単にグラフで確認することができます。

決算書の読み方まとめ

以上、決算書(損益計算書、貸借対照表、キャッシュ・フロー計算書)の読み方について、ご紹介しました。

会社は、儲けることを目的とした組織であり(もちろん社会貢献を通しての付加価値の提供も求められますが)、会社が行う経営活動の結果を、一定期間で区切って数字でまとめ上げる書類が「決算書」です。

決算書を読めるようになれば、会社が儲かっているのか、どのように儲けたのか、今、財政状況はどのようになっているのかが分かるようになります。

決算書を読むスキルは、あらゆるビジネスに適用する共通スキルといえ、そのスキルの重要度は日増しに高まりつつあります。

また、自社の決算書を分析することができるようになれば、経営計画や経営指標の理解も深まり、ビジネスそのものの能力を高めることができます。

決算書について相談できる税理士を探す

決算書について相談できる税理士をお探しの方は、freee税理士検索をご活用ください。

freee税理士検索では数多くの事務所の中から経理指導から決算書の作成、決算書の分析までサポートしてくれる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 決算書について相談できる税理士を検索 /

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。