消費税の課税事業者とは?届出は必要か

公開日:2018年08月01日

最終更新日:2023年10月23日

この記事のポイント

- 消費税の課税事業者とは、消費税を納めるべき事業者のこと。

- 課税売上高が1,000万円以下の事業者などは、原則として納税義務は免除される。

- 消費税の課税事業者になったら「消費税課税事業者届出書」を提出する。

消費税を納めるべき事業者のことを「消費税課税事業者」といいます。

消費税は、税金を徴収した店や会社が納付することになっています。

すべての事業者が課税事業者となるわけではなく、小規模の会社や個人経営者のうち、基準期間の課税売上高が1,000万円以下であるなど一定要件を満たす場合には、原則として消費税を「申告・納税」する義務はありません。

この記事では、消費税を課税すべき事業者、免税される事業者の要件、必要な届出などについてご紹介します。

自分で会社設立するなら「freee会社設立」

消費税の課税事業者とは

消費税の課税事業者とは、最終的に消費税を納める義務がある事業者のことをいいます。事業者とは、個人で商売を営む経営者や会社など、事業を行う者です。

課税売上高が1,000万円以下の事業者は納税義務が免除されます。このように消費税を納める義務がない事業者のことを、免税事業者といいます。

なお、インボイス制度スタートにより、令和5年10月1日以降、適格請求書発行事業者として登録を受けた事業者については、基準期間の課税売上高1,000万円以下でも、消費税の納税義務は免除されないこととなりました。

(1)課税売上高が1,000万超の事業者

消費税は、基準期間(課税期間の前々年度)の課税売上高が1,000万円を超えたら、課税事業者となります。

課税売上高とは、「課税対象となる売上高」のことで、土地や政策的な配慮から定められた非課税取引を除く売上のことです。

「課税期間」とは、消費税を申告するための計算単位となる期間のことで、個人事業主の場合には1月から12月まで、法人の場合には決算から決算までの一事業年度のことをいいます。課税事業者は、この課税期間中に行なった取引の消費税を計算して納付することになります。

なお、この納付義務の判定基準となる期間のことを、「基準期間」といいます。

たとえば、令和5年分の確定申告をする事業者の場合、「基準期間」は2年前の令和3年ということになります。

課税期間については、「消費税課税期間特例選択・変更届出書」を提出すると、特例として課税期間を3カ月または1カ月ごとに短く区切ることもできます。

たとえば多額の設備投資を行ったなどの事情があって、税金が還付されるような場合には、この制度の適用を受けると、早く税金の還付を受けることができるなどのメリットがあります。

(2)資本金が1,000万以上の事業者

課税売上高が1,000万円を超えなくても、資本金が1,000万円以上の会社は、設立から2事業年度の間、課税対象者となります。

新設法人は、基準期間(納税の判定の基準となる期間)がないので、通常であれば免税事業者となるはずです。しかしある程度以上の法人については、「納税する資金力があるだろう」とみなされて、特別に課税事業者となるのです。

(3)資本金1,000万未満でも課税事業者となる場合も

前述したとおり、資本金1,000万以上の事業者は消費税の課税事業者となりますが、それ以外でも課税事業者となるースもあります。

|

① 一定の要件を満たす新設法人 資本金1,000万未満で、基準期間がない場合でも、以下の2つの要件全てに該当する場合には、課税事業者となります。 (ア) 株主から直接または間接に50%超の株式等の出資を受けているなど、実質的にその株主に支配されていること。 (イ) 上記(ア)の株主またはその株主と一定の特殊な関係にある法人のうち、いずれかの基準期間に相当する期間における課税売上高が5億円超であること。 つまり売上が5億円を超えているような大規模な会社から出資を受けているのであれば、その法人には納税する余力があるだろうとみなされ、課税事業者にされるのです。 |

|

② 「特定期間」の売上高が1,000万円を超えた時 「特定期間」の売上高が1,000万円を超えた時には、その年から消費税を納付しなければいけません。 特定期間とは、事業年度開始の日から6カ月間のことです(個人事業主であれば、前年の1月1日から6月30日までの期間)。この特定期間の課税売上高が1,000万円を超える場合には、課税事業者となります。 なお、特定期間の1,000万円の判定をする際には、課税売上高に代えて、給与等支払額の合計額により判定することもできます。つまり、特定期間中の売上高が1,000万円を超えた場合でも、もし給与等支払額の合計額が1,000万円を超えていなければ、判定要件に1,000万円を超えていない方を用いれば課税事業者に該当しないことになります。 |

(4)消費税の免税事業者が有利とは限らない

消費税については、免税事業者の方が「消費税を納めずに済むのだから、得だ」と考える人も多いと思いますが、実は免税事業者が常に有利になるとは限りません。

売上高にかかる消費税よりも、仕入などにかかる消費税額の方が大きい時には、課税業者を選択する方が、その差額が還付されるので有利になることもあるからです。

たとえば、設立したばかりの会社の場合には、機械を購入したり設備投資したりすることも多いでしょう。そして、機械を購入したり設備投資したりした際には、多額の消費税が徴収されています。

このような事情がある場合には、たとえ免税業者であっても、あえて「消費税課税事業者届出書」を提出して消費税の課税事業者となり、機械を購入したり設備投資をしたりした際に負担した消費税の還付を受ける方が、有利になることがあるのです。

ただし、一度課税事業者を選択すると、以降2年間は免税事業者に戻ることはできなくなります。

したがって、安易に「還付を受けられるから」と消費税課税事業者を選択してしまうのではなく、「翌年度も課税対象者でいる方が有利か否か」をきちんと見極めてから、課税事業者となるか否かを決める必要があります。

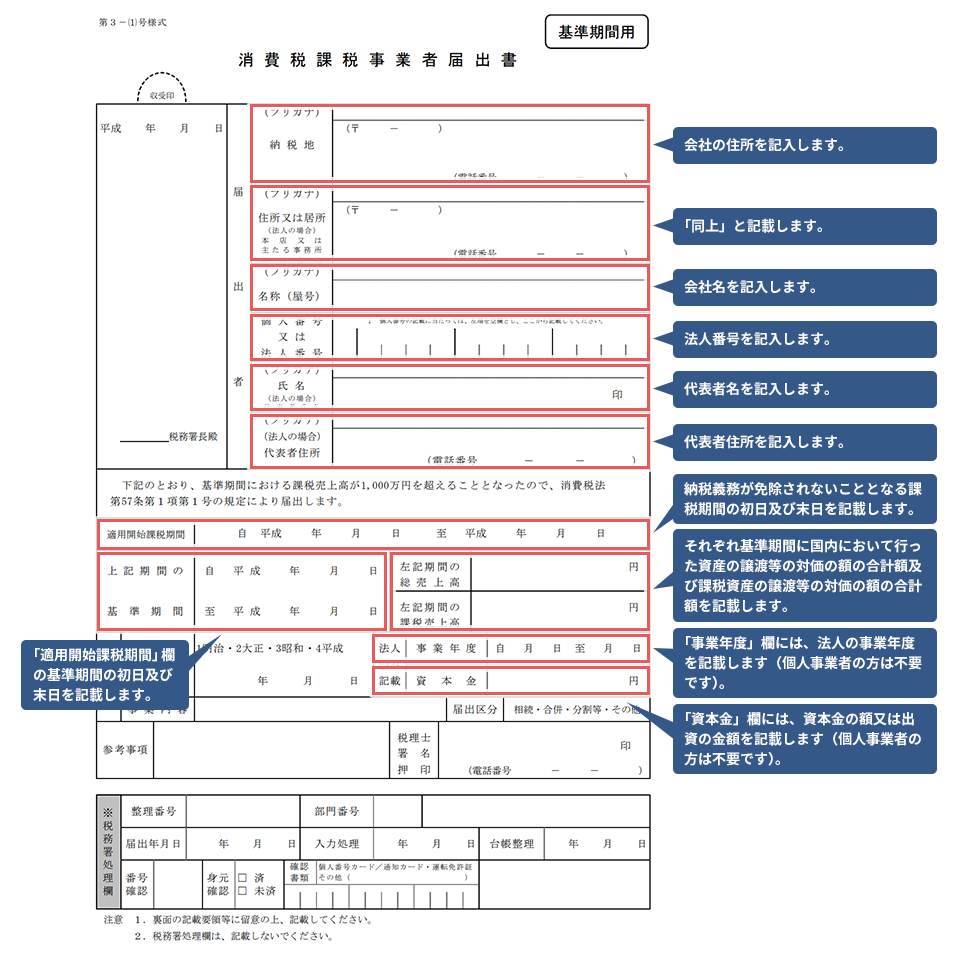

(5)消費税課税事業者届出書の記入例

会社の売上高が1,000万円を超えれば、翌々年度から消費税の課税事業者となります。

消費税の課税事業者となったら、「消費税課税事業者届出書」を、納税地を所轄する税務署に提出します。

この時、基準期間が1年に満たない場合には、基準期間における課税売上高を1年分に換算したうえで、1,000万円以下かどうかが判定されます。

「消費税課税事業者届出書」の記入方法は、以下のとおりです。

|

資本金が1,000万円以上で設立時から課税事業者である場合には、税務署に法人設立届出書を提出していれば、「消費税課税事業者届出書」は提出する必要はありません。

なお、2事業年度が経過した時点で、課税売上高が1,000万円以下になった場合には、「消費税の納税義務者でなくなった旨の届出書」を税務署に提出する必要があります。

(6)消費税課税事業者届出書の提出を忘れたら?

基準期間の課税売上高が1,000万円超となったため提出すべき「消費税課税事業者届出書」の提出を忘れてしまっても、課税売上高の判定により自動的に課税事業者にはなります。

しかし前述したとおり、売上高にかかる消費税よりも、仕入などにかかる消費税額の方が大きい時には、課税業者を選択した方がその差額が還付されるので有利になりますが、提出期限までに「消費税課税事業者選択届出書」を提出しなかった場合には還付は受けられなくなってしまいます。

また、「消費税課税事業者選択届出書」を提出して課税事業者となった場合には、課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、「消費税課税事業者選択不適用届出書(消費税課税事業者選択届出書を提出している事業者が、その選択をやめようとするときに提出する)」を提出することができなくなります。

消費税課税事業者については、届出の有無や提出するべきタイミングなどで、納税額が大きく変わることがありますので、税理士に相談して適切な手続きを行うようにしましょう。

消費税の課税事業者の基礎知識

消費税とは、「消費をする」という行為に課税される税金です。

平成元年(1989年)に税率3%で導入された消費税ですが、その後、税率が引き上げられて消費税8%(内訳は国税6.3%、地方税1.7%)となりました。

また、2019年からは、さらに税率が引き上げられ消費税10%(内訳は国税7.8%、地方税2.2%)となりました。

なお、消費税10%のうち2.2%は地方税ですが、消費税を納税する事業者が国の消費税と地方消費税を分けて申告・納付する必要はありません。これは、事業者の事務負担を軽減するために、地方消費税も国の消費税とあわせて税務署に申告・納付することになっているからです。

(1)消費税の申告・納付までのしくみ

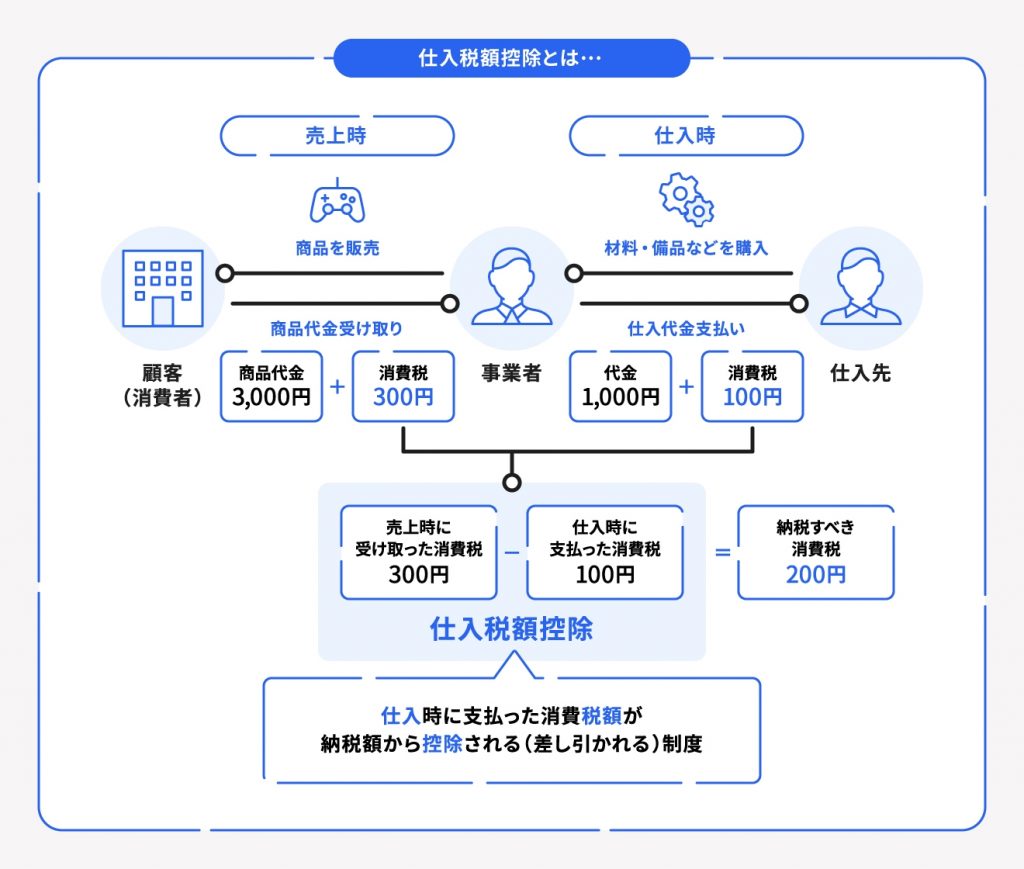

消費税を納めるべき事業者は、商品やサービスを消費者に供給する立場にありますが、一方で事業者自身も部品を仕入れたり商品を購入したりする消費者でもあります。

つまり事業者は、消費者の立場として部品を仕入れたり商品を購入したりする時には、消費税を負担していることにもなるわけです。

しかし、この時負担した消費税がコストの一部となり、販売金額に上乗せされて、そこにまた消費税が課されてしまうと、税額はどんどん累積されていってしまうことになります。

そこで、消費税の計算をするときには、このような税の累積を排除するために、事業を営む上で負担した消費税を控除して納めるしくみになっているのです。

|

(2)事業が赤字なら消費税はどうなる?

消費税は、消費行為を行った時点で発生するため、代金を回収できなくても納税義務が生じる場合があります。

預かったお金をそのまま納付するしくみではなく、消費者に負担を求めなかった場合でも事業者側に納税義務が生じるため、お金の流れと納税とに間にタイムラグが生じるからです。

そのためお金の動きに流通が追い付かず、事業が赤字でも消費税の納税義務が生じるケースがあります。消費税は、滞納の多い税金というデータもあるため、資金繰りには十分注意するようにしましょう。

(3)税額が48万円超は翌期「中間申告」が必要

消費税の計算は、法人税や所得税と同じ期間で行います。申告と納税の期限は法人の場合は、事業年度の終了の日の翌日から2カ月以内、個人事業主は翌年3月末までです。なお、消費税の申告を延長している法人は、届出をすることによって消費税も申告・納税を延長することができます)。

ただし、確定申告で年税額(国税部分)が48万円・400万円・4,800万円を超えると、次の課税期間については中間申告納税が必要となります。この時には、各期間で仮決算をして中間申告税額を計算して申告納税することも可能です。

参照:国税庁「中間申告の方法」

(4)消費税の計算方法①原則課税方式

消費税の計算方法には、原則的な計算方法である「原則課税方式」と、計算と簡便にした「簡易課税方式」の2種類があります。

どちらの計算方法を採用するかは、それぞれの会社の判断によることになりますが、この時どちらの計算方法を採用するかで、納税額に大きな差が出ることがありますので、税理士に相談するようにしましょう。

原則課税方式とは、課税売上高から課税仕入れ高を引いた額に税率を掛けて求める方法で、消費税額を計算するうえで最もオーソドックスな方法です。

| 預かった消費税額-支払った消費税額=納付する消費税額 |

|---|

会社の売上高がすべて消費税の課税対象であれば、この原則課税方式で問題ないのですが、取引のなかに非課税取引(消費税が課されない取引)などが含まれていると、課税売上高に対応する仕入高を求めなければならなくなるので、非常に事務作業が煩雑になるというデメリットがあります。

たとえば、税関から国内に持ち込まれる外国貨物については消費税が課税されますが、反対に国内から国外に輸出をする貨物については、消費税が免除されています(二重課税を防ぐため)。このような事情がある事業者では、課税される取引と課税されない取引が混在するので、計算が煩雑になるのです。

このような事務負担を軽減するための特例が、簡易課税方式です。

(5)消費税の計算方法②簡易課税方式

簡易課税方式とは、消費税の計算を容易にする方法として、基準期間の課税売上高が5,000万円以下の場合に認められている計算方法です。

簡易課税方式は、課税売上高に業種によって定められたみなし仕入率を掛けた額を課税仕入高とする方法です。

| 預かった消費税額-(預かった消費税額×みなし仕入率)=納付する消費税額 |

|---|

簡易課税方式の計算式を選択すると、原則課税方式による計算方法より消費税の納税額を計算する手間を大幅に減らすことができます。

簡易課税方式を採用した場合、課税仕入れ、非課税仕入の分類、課税売上割合の計算、課税仕入れの売上と対応させた分類などの事務作業を行う必要がありません。

簡易課税では、売上に対する消費税のうち何割かは仕入控除税額として控除すべき金額が存在するだろうという考え方をします。そして、この仕入控除税額が占めている割合は、売上のうち仕入が占める割合と一致しているとみなして、業種ごとにみなし仕入率を定め、このみなし仕入率によって計算します。

みなし仕入率

|

| 消費税の軽減税率が適用される食用の農林水産物を清算する事業については、令和元年10月1日を含む課税期間より、第3種事業(みなし仕入率70%)から第2種事業(みなし仕入率80%)になっています。 |

たとえば、卸売業を営む場合のみなし仕入率は、90%です。課税売上高が税抜2,000万円の場合で、消費税率10%として計算すると、200万円となります。

次に仕入控除税額は課税売上の90%とみなして計算します。

すると、控除仕入税額は2,000万円×10%×90%=180万円となります。

つまり、卸売業を営む場合で、課税売上高が税抜2,000万円の差引納付税額は、

200万円-180万円=20万円という計算になります。

(6)インボイス制度への対応

インボイス制度がスタートしたからといって、必ず適格請求書発行事業者に登録申請をしなければならないわけではなく、登録申請はあくまでも任意となっています。

ただし、免税事業者にとっては、適格請求書発行事業者になるか否かは大きな影響があります。

売上先が原則課税を行っている場合には、こちらが適格請求書を発行しないと「売上時に預かった消費税」から「仕入や経費で支払った消費税」を差し引くこと(仕入税額控除)ができなくなってしまい、売上先の消費税額が増えてしまいます。

したがって、売上先からは、適格請求書発行事業者になることを求められる可能性が大きいでしょう。

適格請求書発行事業者は、消費税の課税事業者でなければなりませんから、適格請求書発行事業者になるということは、消費税の課税事業になるということであり、消費税の申告納税が必要になります。

適格請求書発行事業者になると、登録の取り消し手続きをしない限り、免税事業者に戻ることはできなくなります。

一方、消費税の課税事業者の場合には、原則として適格請求書発行事業者の登録をすることによるデメリットはありません。適格請求書発行事業者の登録申請を忘れて適格請求書を発行できなくなると、取引先が仕入税額控除をできなくなってしまうので、早めに登録をしておくことをおすすめします。

まとめ

消費税については、「消費税課税事業者届出手続」以外にもさまざまな届出があります。

簡易課税の選択、特例の適用を受けるか否か、課税事業者で簡易課税をやめるなど、どのケースを選択するかで届出は異なりますし、納税額に大きな影響を与えることがあります。

したがって、どの届出が必要なのかを確認し定められた期日までにもれなく届出しておくこと重要です。

消費税課税事業者について相談できる税理士をさがす

消費税の届出については、どの届出が必要なのか、どのような選択をするのが節税につながるかは、会社の事情によって異なります。

また、令和5年(2023年)10月1日から、インボイス制度がスタートしました。

早めに税理士に相談して、どのような選択肢が節税につながるのか、どのようなシステムが必要となるのか、また、そのときにはどのような手続きが必要となるかについて検討するようにしましょう。

\ 消費税について相談できる税理士を検索 /

消費税課税事業者の経験談と税理士の回答を見る

|

・消費税簡易課税制度選択届の訂正について 「売上が1,000万円を超えたので消費税課税事業者になるということで、消費税簡易課税制度選択届を提出しました。しかし、誤って課税売上に非課税のものも含めており、改めて計算すると1,000万円は超えないことが分かりました。…」 |

|

・課税事業者からの請求書について 「右上に日付(例2023年10月1日)と記載があり、摘要には内容のみで日付のない請求書を何件か見ました。…」 |

|

・10月から課税事業者になる際の売上について 「インボイス登録をしたため10月から課税事業者になるのですが、売上の課税について教えてください。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、消費税の処理や必要な手続きについて相談することができます。