年次決算業務|確認すべきポイントと作成書類

公開日:2018年11月09日

最終更新日:2022年06月23日

目次

この記事のポイント

- 法人は、決算期末から2カ月以内に法人税の確定申告を行う。

- 会計上の利益と税法上の所得では考え方が異なるため、税務上の調整項目を加えて法人税額を算出する。

- freee会計は、決算書、勘定科目内訳明細書の出力に対応している。

年次決算は、社外の利害関係者に会社の財政状態と経営成績を報告することを目的としています。

財務諸表を作成したあとは、各税金を決算日の翌日から2カ月以内に申告・納付しなければなりません。期限までに申告や納付ができなかった場合には、延滞税等のペナルティーが課されてしまいます。

「クラウド会計ソフト freee会計」を導入すれば、1年間の集計を自動化し法人決算もスムーズに行うことができるので、中小企業でも自社で会計をしやすい環境にすることができます。

決算から税務申告までの流れ

年次決算は、社外の利害関係者に会社の財政状態と経営成績を報告することを目的としています。

年次決算を行い損益計算書や貸借対照表といった財務諸表を作成したあとは、各税金を決算日の翌日から2カ月以内に申告・納付しなければなりません。期限までに申告や納付ができなかった場合には、延滞税や加算税等のペナルティーが課されてしまいます。

ただし、法人税・住民税・事業税については、税務署に申請すれば納付期限を延長することも可能です。

年次決算は、スケジュールを立てて確実に正確に処理をすることが求められます。スケジュール表を作成して業務を把握し、ミスなく効率的に作業を行うことが求められます。

まず月次決算で作成した合計残高試算表を1年分まとめて、年次決算用の合計残高試算表を作成します。

そのあとは、決算整理です。具体的には、残高確認、経過勘定科目の処理、実地棚卸などを行います。

決算整理の後は、決算書を作成します。

年次決算で作成する書類は、以下のとおりです。

| 貸借対照表 | 会社にどれだけの財産があるか、財政状態を明らかにする書類 |

| 損益計算書 | 会社がどれくらい儲かっているのか、経営成績を明らかにする書類 |

| 株主資本等変動計算書 | 剰余金の分配や処分など、利益を何に使ったのかを明らかにする書類 |

| 個別注記表 | 重要な会計方針や会社の財産、損益の状態を正確に把握するために必要な事項をまとめた書類 |

| 附属明細書 | 固定資産の明細など、決算書の内容の明細を記した書類 |

| 事業報告 | 会社の事業状況を説明する資料 |

(※上場会社は、キャッシュ・フロー計算書の作成が義務付けられていますが、中小企業には、キャッシュ・フロー計算書を作成する義務はありません。)

|

決算書と申告書の違い 「決算書」は「申告書」と混同されることもありますが、厳密には違うものであり、それぞれ異なる目的があります。 「決算書」は会社の損益や財産の状況を表した書類で、株主や金融機関など利害関係者に報告することを目的とした書類です。 これに対して「申告書」は、法人税の申告と納税のために作成する書類です。法人税の計算を目的としているため、利益の計算方法など決算書と異なる部分があります。税金を計算した根拠として申告書に決算書を添付することから混同されやすいのですが、決算書と申告書の違いはきちんと認識しておきましょう。 |

|

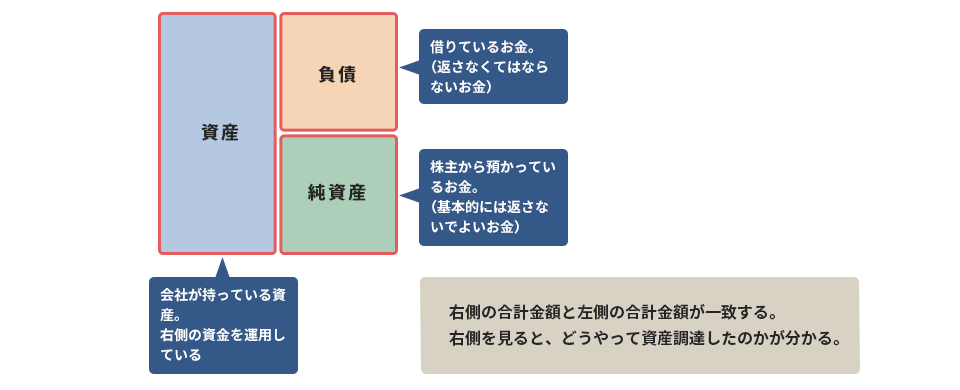

貸借対照表 貸借対照表とは、年度末の会社の財産の状況を表した書類です。左側(借方)には現金や商品在庫、固定資産といった資産の残高が記入され、右側(貸方)には借入金など負債や資本金など純資産の残高が記入されます。 一般的には、総資産に占める純資産の割合が一定以上あれば、会社の財務は良好と判断することができます。

|

|

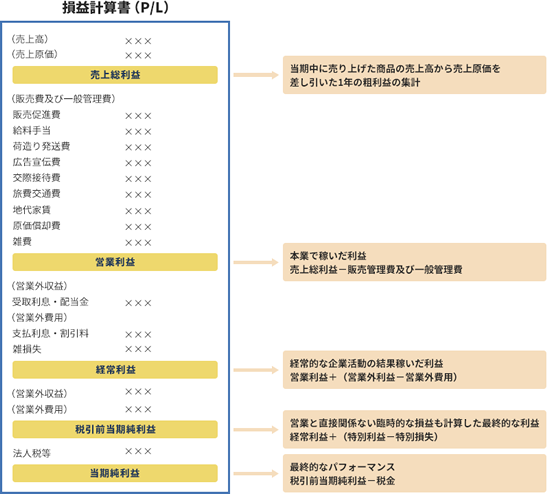

損益計算書 損益計算書とは、会社の年間の利益を表したものです。売上による収益から売上のために使った費用を差し引いて利益を求めます。 つまり、さまざまな費用をすべて引いたうえで残高が残っていたら、利益が出たことになり、マイナスになれば、赤字であることになります。 損益計算書で示される利益は、その性質に応じて5つに分類されます。 |

|

株主資本等変動計算書 株主資本等変動計算書は、会社の純資産がどのような理由でいくら増減したかを集計したものです。会社の純資産は年間の利益のほか、配当金の支払、増資、減資などによっても増減します。 |

|

キャッシュ・フロー計算書 キャッシュ・フロー計算書とは、一定期間のキャッシュの動きを把握するための計算書です。法人の会計では、利益の増減と資金の増減は必ずしも一致しているわけではなく、利益があるからといって、資金が十分にあるとは限りません。 キャッシュ・フロー計算書で、キャッシュの動きを項目訳すると、会社の資金がどのように動いたかを理解できるようになります。 上場会社は、キャッシュ・フロー計算書の作成が義務づけられていますが、中小企業には、キャッシュ・フロー計算書を作成する義務はありません。 |

(1)合計残高試算表の作成

月次決算で合計残高試算表の作成を行っている場合には、月次決算で作成した合計残高試算表をもとに、各勘定科目の金額を1年分まとめた合計残高試算表を作成します。

(2)決算整理で数字を確定する

年次決算においては、経営成績や財政状態を正しく把握するために、期末時点での各勘定科目の残高を確定させる必要があります。たとえば、預金では預金通帳や金融機関から取り寄せた残高証明書で、残高を確認します。また、棚卸資産については実地棚卸を行って実際の残高を確認します。

月次決算でこれらの作業を終えている場合には、月次決算で作成した合計残高試算表をもとに、各勘定科目の金額を1年分まとめた合計残高試算表を作成します。

(3)現預金・売掛金・買掛金を確認する

現金については、現金実査を行い、帳簿残高と照らし合わせて確認を行います。預金については、預金通帳などで帳簿残高と照合します。残高が不一致の場合には、不一致の原因について確認し、必要に応じて帳簿を修正し適切な処理を行います。

たとえば、現金過不足があり、決算時にその原因がまだ不明のままである場合には、雑収入・雑損失などに振り替える必要があります。

売掛金・買掛金については、期末帳簿残高を確認します。

(4)有価証券と固定資産の減価償却

有価証券には、その価値が変動するものがありますから、帳簿価額を期末時点の直に修正する必要があります。売買目的で保有している有価証券について帳簿価額と時価との差が発生した場合には、有価証券評価益または有価証券評価損で処理をします。

固定資産の減価償却の確認も、決算整理作業のひとつです。

固定資産の現物が固定資産台帳と一致しているか、紛失・破損・陳腐化・遊休化していないかなどを確認し、期末時点の固定資産について減価償却計算を行い、適正な会計処理を行います。

(5)期をまたぐ費用・収益はどうするか

家賃や保険料などは、来期分の費用を前払いすることがあります。当期の損益を計算するためには、前払いの費用について来期に属する部分は、当期分から取り除く必要があります。

また、当期に受け取った収益で来期分に含まれている場合には、収益の繰延べを行います。

反対に当期の費用や収益であるにも関わらず、まだ支払いや受取が済んでいない場合には、費用の見越しの処理を行います。

(6)棚卸で売上原価を算定する

売上原価は、仕入原価や製造原価そのものではなく、売れた分の仕入原価・製造原価です。したがって、実地棚卸を行い、売れた分の原価=売上原価を確定する作業が必要となります。

具体的には、期首の商品棚卸高と当期の商品仕入高の合計から、期末の商品棚卸高を差し引くことで、売上原価を求めます。

| (当期の)売上原価=①期首商品棚卸高+②当期商品仕入高-③期末商品棚卸高 |

|---|

この売上原価を売上高から差し引いた利益が、売上総利益(粗利)です。

(7)引当金の計上・貸倒の処理

引当金とは、将来の費用または損失の発生に備えて、貸借対照表に計上される勘定をいいます。

たとえば、将来の支払いに備えて計上する「退職給付引当金」などです。取引先が倒産して、売掛金が回収できなくなる場合には、その額を見積って決算時に資産の評価を減額する処理を行います。これを「貸倒引当金」といいます。実際に貸倒れが発生した場合には、貸倒損失で処理をします。

(8)決算書の作成と分析

決算の総仕上げは、損益計算書や貸借対照表などの決算書類の作成です。

「クラウド会計ソフト freee会計」を利用している場合には、簡単な操作で財務諸表を出力することができます。

決算書を作成したら、ぜひ行いたいのが、収益性や効率性、安全性などの分析です。

収益性分析とは、企業の収益の水準を分析することで、効率性分析とは、資産をどれだけ効率的に活用して売上高や利益を上げることができているかを分析することです。

また、安全性分析とは、企業の資産の調達構造をチェックすることをいいます。

このような経営分析を行うことで、事業の状態を把握し、今後の指標とすることができます。

これらの経営分析の指標については、以下の記事でくわしくご紹介していますので、あわせてご覧ください。

決算・税務申告をスムーズに行うためには

年次決算は、期末になってから一気に片付けようとしても、とても処理は追いつきません。年次決算は、日々の帳簿づけから始まり、日々の帳簿づけの積み重ねがあってこそ、はじめて進めることができるのです。

ここでは、決算・税務申告をスムーズに行うために必要な日次の業務、月次の業務についてご紹介します。

(1)日次の経理業務

日々の取引を勘定科目ごとに仕訳を行う作業は、年次決算を行う基本です。

売上、仕入、入金、出金など、その日にあった取引について仕訳を登録します。

|

仕訳処理の例 ・現金での売上があった場合:現金と売上が増加する仕訳を登録します。 ・掛取引で仕入をした場合:買掛金と仕入が増加する仕訳を登録します。 ・銀行から預金を引き出した場合:現金が増加して預金が減少する仕訳を登録します。 |

登録した仕訳は、費目と金額の誤りがないかをチェックします。

法人の会計で使う複式簿記では、借方と貸方の残高が一致しなければなりません。計上ミスがあると、借方と貸方の残高が合わないことになってしまうので、その後の処理ができなくなってしまいます。

日々の取引が少ない場合は、まとめて週末に記録しても構いません。取引が多い場合には、処理を貯めてしまうと計上ミスが起きやすいので、タイムリーに処理することをおすすめします。

「クラウド会計ソフト freee会計」を利用している場合には、クレジットカードやネットバンキングと連携させれば、利用明細などが自動で取り込まれ、仕訳作業まで行います。したがって、日々の入力作業は必要なく、確認作業だけ行えば済むようになり、日次の経理業務を格段に効率化することができます。

(2)月次決算業務

月次決算業務とは、月次損益計算書を・月次貸借対照表を作成して業績を把握する業務のことをいいます。

月次決算業務では、損益計算書を作成するのが中心の業務となりますが、その計算書を予算と対比したりすることで、経営者が会社の業績を適切に把握することができるようになります。

また、売上や利益が当初の予定どおり計上できているかを確認し、見込みと違うようであれば、原因を確認して対策を考えます。月次のチェックをしないままでいると、業績の悪化に気づかないまま1年を終えてしまうという事態にもなりかねません。

ですから、月次決算業務を行いタイムリーに会社の業績を管理することは、大変重要です。

なお、月次決算では、日次の処理で記録した取引にミスがないか、取引先から送られた請求書をもとにして確認作業なども行います。

(3)会計ソフトの活用

法人の会計を自社でする場合には、ぜひ会計ソフトを活用しましょう。

上記で紹介した記帳業務に費やす時間を大幅に削減し、スムーズに決算業務を行うことができます。

「クラウド会計ソフト freee会計」を使う最大のメリットは、取引を入力するだけで試算表や貸借対照表、損益計算書などの帳票が、ほぼ自動的に作成できることです。

決算の集計作業が大幅に短縮でき、人員が限られる中小企業でのメリットは計り知れません。さらに経営判断に必要な情報がタイムリーに得られるため、経営のレベルアップにも役立ちます。

また、仕訳の登録では、借方と貸方の合計金額が合わなければ登録ができないなど、エラーチェックの機能もあります。入力ミスの検証は労力がかかるだけに、ミスを未然に防げる機能があるということは大きなメリットです。

また、「クラウド会計ソフト freee会計」では、データを自動取得することができますし、仕訳の学習機能もあります。つまり使えば使うほど仕訳作業がスムーズに行うことができるようになるというわけです。

まとめ

以上、自分で法人決算・申告する人のためのチェック項目一覧についてご紹介しました。決算業務については、複雑で「税理士に丸投げ」という会社も多いと思います。会社の規模が大きくなると、税金の計算がどんどん複雑になります。

法人税額を算出する場合には、会計上の利益と税法上の所得では考え方が異なるため、会計上の利益に対して税務上の調整項目を加えていく作業が必要となります。

したがって、正しい納税を行うためには、税理士に相談するのがおすすめです。また、節税対策や経営アドバイスなどを受けることもでき、本業にフォーカスできるようになります。顧問税理士の存在は、支払う顧問料以上に会社の成長を助けてくれる存在といえるでしょう。

決算・税務申告について相談する

freee税理士検索では数多くの事務所の中から、会計ソフトの導入、経理システムの構築、決算業務、税務申告、節税対策などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

決算・税務申告について相談できる税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、年次決算について相談することができます。

クラウド会計ソフト freee会計