配賦とは?賦課との違いや配賦基準、配賦計算について解説!

公開日:2023年04月06日

最終更新日:2024年07月02日

目次

この記事のポイント

- 「配賦」とは、部門に集計された原価を、一定の基準に従ってそれぞれの原価に振り分けること。

- 「賦課」とは、原価を、直接振り当てることをいう。

- 間接費は、3つの配賦法と配賦基準で振り分ける。

配賦(はいふ)とは、もともと分けることができない間接費を「あえて振り分けること」をいいます。そして、「あえて」振り分けるためには、一定の基準が必要です。この基準のことを「配賦基準」といいます。

この配賦基準は、よく飲み会のお勘定に例えられます。

飲み会が終わり、みんなで飲み代を清算する時には、誰がどれだけ食べて飲んだか分かりませんが、お勘定は振り分けなければなりません。

そこで、「女性はあまりお酒を飲めないから、2,000円」「男性でも、後輩は3,000円、先輩は5,000円」など、勘定の総額を分けることがあります。このように勘定の総額を分けるためにあえて設ける基準が「配賦基準」です。

配賦とは

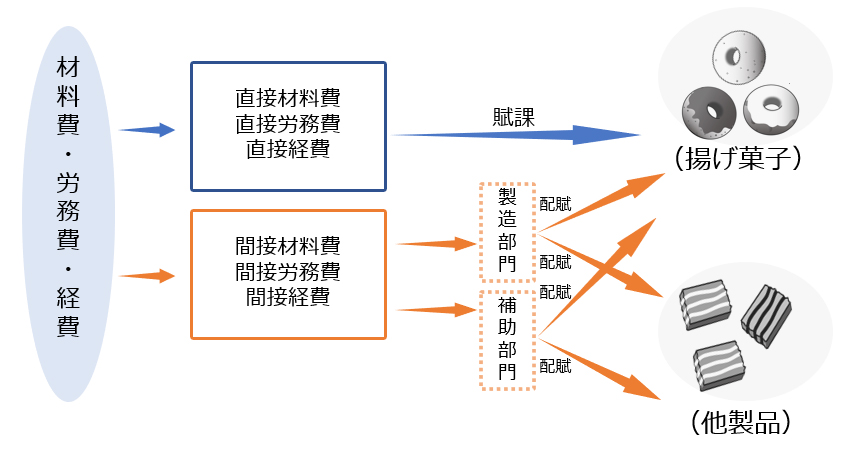

原価には、製造直接費と製造間接費があります。

製造直接費とは、消費の対象となる製品が特定できる原価のことで、製造間接費とは、消費の対象となる製品が特定できない原価のことです。

間接費は、もともと発生した部門を特定することができません。そして、もともと分けられない間接費の原価を計算するためには、あえて振り分ける必要があります。

配賦とは、このように、もともと発生した部門が特定できない間接費を、あえて製造部門別に振り分けることをいいます。

そして、振り分ける際の基準を「配賦基準」といいます。

実際の配賦基準は、各部門の従業員数や、仕事の手間の度合いに応じて配賦するなど、さまざまな基準があります。

(1)製造間接費は「配賦」製造直接費は「賦課」

原価とは、製品を完成させるために消費された財貨や用役を金額で表したものであり、具体的には材料費、労務費、製造経費を指します。

|

材料費:消耗品費、副資材費なども含む 労務費:製造に関わる従業員への給与、雑給など 製造経費:製造に関連して発生する水道光熱費、固定資産税、減価償却費など |

ちなみに、原価ではないコスト(非原価)としては、販売費及び一般管理費や支払利息、その他製造に関わらない経費などを指します。

そして、原価は製造直接費と製造間接費に区分することができます。

| 科目 | 製造直接費 | 製造間接費 |

| 材料費 | 直接材料費 | 間接材料費 |

| 労務費 | 直接労務費 | 間接労務費 |

| 製造経費 | 直接経費 | 間接経費 |

上記の6つの区分を、揚げ菓子の製造に例えてみると、以下のようになります。

|

間接費は、消費の対象となる製品を特定することができないので、一定の基準に従って、それぞれの製品の原価に配賦します。

一方、直接費は、消費の対象となる製品を特定することができるので、直接その製品の原価とします。これを「賦課」といいます。

(2)製造間接費の配賦基準とは

配賦基準としては、「各製造部門の面積で分ける」「従業員数によって分ける」「手間の度合いに応じて分ける」など、いろいろな基準が使われます。

一般的には、製品製造のために多くの時間を要した製品に、より多くの製造間接費を配分するのが現実的と考えられことから、直接作業時間や機械運転時間などの時間数が、配賦基準となります。

また、時間数という物量データの他に「直接労務費の130%」といったように、直接労務費を基準として各製品に配分することもあります。これは、作業時間が多いほど直接労務費も比例して増えやすいという理由から採用されます。

(3)製造間接費の配賦率とは

1時間あたりの製造間接費のことを「配賦率」と呼びます。

たとえば、以下のケースで、製造間接費の配賦率を計算してみます。

| 革財布 | 40時間 |

| 革キーホルダー | 5時間 |

| 革リュック | 80時間 |

| 革リュック(作成中) | 25時間 |

| 作業時間合計 | 150時間 |

上記のケースで製造間接費が6万円であった場合、直接作業時間が150時間であることから、1時間あたりの配賦率は400円となります。

| 60,000円÷150時間=1時間あたり400円(配賦率) |

そして、これをそれぞれの製品に配賦すると以下のようになります。

| 革財布 | 40時間 | 400円×40時間=16,000円 |

| 革キーホルダー | 5時間 | 400円×5時間=2,000円 |

| 革リュック | 80時間 | 400円×80時間=32,000円 |

| 革リュック(作成中) | 25時間 | 400円×25時間=10,000円 |

(3)製造間接費の実際配賦と予定配賦

製造間接費の配賦については、毎月実際に発生した製造間接費に基づいて行う「実際配賦」と、過去の実績から発生すると見込んだ製造間接費に基づいて行う「予定配賦」の2つがあります。

製造間接費は、間接材料費、間接労務費、間接経費の合計ですが、実際に発生したこれらの製造間接費をすべて集計するためには時間がかかるため、製品の製造原価計算が遅れ、実態を把握するのが遅れてしまいます。そこで、製造間接費予算に基づいて配賦を行う予定配賦が原則となります。

予定配賦を行う場合には、まず期首の時点で年間に予想される直接作業時間や機械作業時間を予想し、これらと過去の実績から発生が見込まれる製造間接費予算を策定します。

①期首

まず、当期の基準操業度に基づき、当期の製造間接費発生予想金額を決定し、操業度単位当たりの製造間接費「予定配賦率」を計算しておきます。

| 予定配賦率 = 製造間接費予算 / 基準操業度 |

②期中

次に、毎月の実際操業度が確定した時点で、予定配賦率に基づいて予定配賦額を計算します。

| 予定配賦額 = 予定配賦率 × 実際操業度 |

③毎期末

毎期末には、製造間接費の実際発生額を確定し、当該実際発生額と予定配賦額を比較して、「製造間接費配賦差異」を把握します。

(4)製造間接費の配賦差異分析

製造間接費の予定配賦を行った場合には、月末に製造間接費配賦差異を把握することになります。そのうえで、なぜ製造間接費配賦差異が発生したのか、その原因を分析します。

このように原因を分析することで、次月以降のコスト管理に役立てることができます。

これを差異分析といい、予定よりコストが増加したことで利益にマイナスの影響が出たことを「不利差異」、予定より実施発生額が少なく済んだことを「有利差異」と呼びます。

原価計算のルールと手順を見てみよう

配賦や賦課、配賦基準、配賦率などの基本的な用語の意味について理解できたところで、改めて原価計算の流れについて見てみましょう。

原価計算には一定のルールと決められた手順があります。

原価計算の主な流れは、以下のとおりです。

|

①費目別計算 製造でかかる費用を「材料費」「労務費」「経費」の3要素に区分する。 「材料費」「労務費」「経費」の3要素を、さらに直接費と間接費に区分する。 ・直接材料費、直接労務費、直接経費は、その発生額を直に分ける。 ・間接材料費、間接労務費、間接経費は、グループ費目に集計し、まとめて作業時間などのデータをもとに、各製品に配賦する ②部門別計算 ③製品別計算 ④単位原価の把握 |

(1)第1ステップ:「費目別計算」

まずは、原価計算の第1ステップである「費目別計算」です。

原価の3要素である「材料費」「労務費」「経費」を基本として、これを直接費と間接費に区分します。

|

(2)第2ステップ:「部門別計算」

製造間接費について配賦計算を行う際には、単一の配賦基準で配賦計算を行うと、実態に即した計算ができないケースがあります。

たとえば、同一工場内に手作業中心の部門と、機械作業中心の部門があるとします。このとき、単純に稼働時間を基準としてしまうと、手作業中心の部門には因果関係のない配賦基準が適用されてしまい、原価管理のための有益な情報を得ることができなくなってしまいます。

仮に手作業中心の部門では1時間あたり1,200円、機械作業中心の部門では1時間あたり1,500円である場合「(1,200円+1,500円)÷2=1,350円」で計算して、それぞれの作業時間に1,350円をかける計算では、正確に実態を把握できるとはいえません。

そこで、このような時には、製品別計算の前段階で部門別計算を行い配賦率を求め、それぞれの費用を1つずつ計算して、ある製品の原価を計算する「部門別計算」を行います。

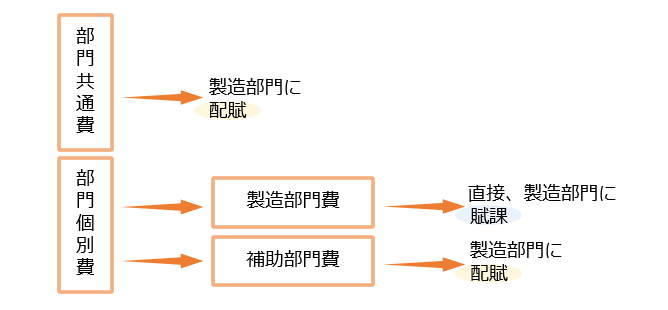

部門別計算では、まず大きく製造部門と補助部門に分けます。

製造部門は製造を行う部門で、補助部門は、製造部門の補助的な作業を行う部門です。

次に部門にまたがっている費用である「部門共通費」と、各部門特有の費用である「部門個別費」について検討します。

部門共通費とは、たとえば減価償却費や維持費などで、部門個別費とは、その部門の人件費や消耗品費などです。

特定の部門で発生したと把握することができる部門個別費は、そのまま各部門で集計して賦課し、部門共通費は製造部門に配賦します。

また、補助部門費も製造部門に配賦します。

|

このように部門別計算を行うと、各部門で負担する製造原価を各部門でコントロールすることができるので、原価差異の分析や原価管理の状況を把握することができるようになります。なおこの際には、製造間接費の発生と因果関係をもつ指標を採用することが大切です。

補助部門の配賦法はあらかじめ決めておく

製造部門の補助的な仕事(修繕や検査など)を行う補助部門費についても、配賦することになります。

部門共通費の配賦は、配賦基準を用いることができますが、補助部門費については配賦法をあらかじめ決めておかないと、配賦をすることができません。

そこで、補助部門費については、以下の3つの配賦法が使われます。

|

①直接配賦法 いったん、補助部門同士の補助的な仕事は無視することとして、製造部門だけに配賦する方法です。計算が簡単なので、最も多く採用されている方法です。 ②階梯(かいてい)式配賦法 ③相互配賦法 |

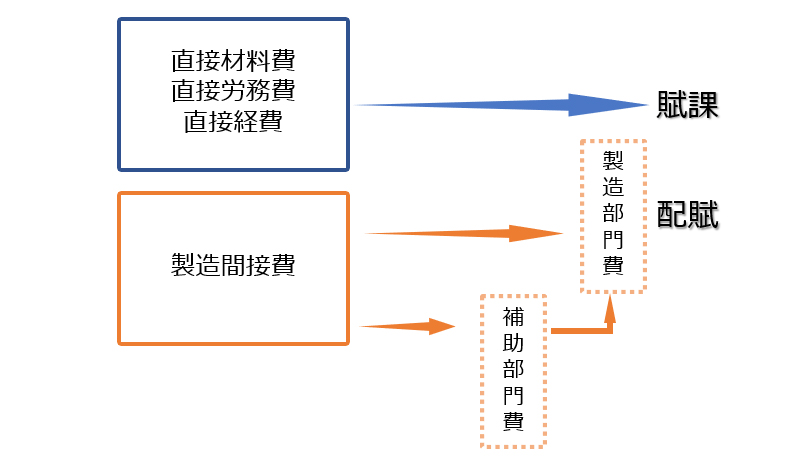

(3)第3ステップ:「製品別計算」

原価計算の最終段階として、製品別計算を行います。

費目別・部門別に集計されてきた原価を、各製造部門で生産した製品に振り分けて、製品の製造原価を計算していきます。

費目別計算では、原価を直接材料費、直接労務費、直接経費、および製造間接費に分類しました。

製品別計算では、直接費は集計する製品が決まっているので賦課しますが、問題は製造間接費です。

製造間接費は、部門別計算の段階で補助部門費が製造部門に配賦されて、製造部門費にまとめられています。

つまり、「どの製造部門の原価か」については決まっているものの、「どの製品の原価をいくらとするか」については、まだ決まっていません。そこで、製品部門費を「どのように製品ごとに配賦するのか」がポイントとなります。

|

つまり、製品ごとに配賦するためには、一定の配賦基準が必要となります。

この配賦基準は、大きく「金額基準」と「物量基準」があります。

金額基準は、金額の比率、物量基準は、量の比率を計算して製造部門費にかけて配賦額を計算します。

製品によっては、直接工の直接作業時間の比率でみる「直接作業時間法」や機械運転時間を測ってその比率でみる「機械運転時間法」などが使われることもあります。

| 配賦基準 | 金額基準 | 素価法 |

| 直接材料費法 | ||

| 直接労務費法 | ||

| 物量基準 | 製品数量法 | |

| 重量法 | ||

| 直接作業時間法 | ||

| 機械運転時間法 |

たとえば、素価法では、ここまでの計算で分かっている「製品ごとの直接材料費」と「直接労務費」を合計して「素価」を計算します。

次に、製品Aは10%、製品Bは20%というように各製品の素価の全体に対する比率を計算します。そして、このパーセンテージを製品部門費に掛けて、それを配賦額とします。

この「素価」を直接材料費で計算するのが、「直接材料費法」で、直接労務費で計算するのが「直接労務費法」です。

(4)第4ステップ:「単位原価の把握」

製造部門費を製品に配賦したら、完成品つまり製品のうち販売されたものを売上原価として認識し、未販売のものを製品在庫として認識します。

たとえば、製品Aは1個あたりの原価はいくら、といったように特定の製品の原価単位当たりの原価(単位原価)を計算するのです。

完成品の原価は、缶製品の原価を数量で割れば単位原価を計算できますので、そう難しいことはありません。

| 完成品原価 / 完成品数量 = 単位原価 |

問題となるのは、仕掛品(製造途中)の原価です。

原価計算では、原価を計算するために「原価計算期間」ごとに「原価計算表」を作成して当期の製造費用を集計します。この時、仕掛品の進捗度を確認するために、材料費とその他の加工費を分けて計算します。

この原価計算期間は、強制的に期間を区切っているものなので、当月初めには前月の仕掛品が残り、当月終わりには当月の仕掛品が残るケースがあります。

そこで、月初には仕掛品の棚卸を行い「期首仕掛品原価」を計算し、「当期製造費用」に加え、「総製造用」を計算します。

この総製造費用には、月初の仕掛品の原価が含まれます。

|

次に、月末にも同じように棚卸をして「期末仕掛品原価」を計算し、総製造費用から除きます。

こうして残ったものが「完成品原価」となり、完成品数量で割って「単位原価」を計算します。

仕掛品原価のうち、材料費は総製造費用を完成品と仕掛品の数量で按分します。

加工費は、完成品換算量(仕掛品の進捗程度)で按分します。

たとえば、進捗度が25%の仕掛品が4個あれば、完成品換算量は1個となります。

この仕掛品の完成品換算量と完成品の数量で按分すれば、加工費についても計算することができ、期首仕掛品の原価を計算することができます。

|

期首仕掛品原価と当期製造費用 ↓ 直接材料費と加工費に分ける ↓ 直接材料費:数量で按分 加工費:完成品換算量で按分 ↓ 完成品原価と期首仕掛品原価が計算できる |

最後に、期首仕掛品原価と当期製造費用のどちらが期末仕掛品原価となっているかという問題がありますが、この場合の評価方法としては「先入先出法」「総平均法」などがあります。

先入先出法とは、先に仕入れた方から先に消費するという考え方のもと計算する評価法で、総平均法とは、1カ月間に仕入れたものの平均で計算する評価法です。

いずれかの評価法を採用して期首仕掛品原価と当期製造費用を、完成品原価と期末仕掛品原価に分けることで、仕掛品の原価も適切に計算できることになります。

まとめ

直接費に分類されなかった製造間接費は、個々の製品や部門との関連を直接把握することができないため、どのような配賦基準で各製品、各部門に負担されるかが重要となります。また、配賦計算を行う際にはその結果が実態を反映したものになること、および差異が生じたときにはその差異の分析を行い、コスト管理に役立てることが重要です。

配賦について相談する

freee税理士検索では、数多くの事務所の中から、配賦や賦課の意味、原価計算のしくみや経理システムの構築などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 原価計算について相談できる税理士を検索 /

配賦に関する税理士相談Q&A・経験談を見る

|

・外注費の売上原価 「モデル事務所等でギャラを外注費で入力している場合、外注費は売上原価になりますか?…」 |

|

・売れ残り品の決算処理について 「小売り業です。まもなく決算でいろいろ見直しているところです。 売れ残り品についてです。 棚卸しの際、仕入れ原価より安く販売している商品の評価は、仕入れ原価のままでいいのでしょうか。…」 |

|

・棚卸の期末の残高の出し方について 「棚卸のやり方について教えてください。 仕入高 + 期首商品棚卸高 - 期末商品棚卸高 = 商品売上原価の期末商品棚卸高の出し方がわかりません。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計