当座資産とは?勘定科目や当座比率の計算式を解説

公開日:2023年04月17日

最終更新日:2024年05月20日

目次

この記事のポイント

- 当座資産とは、現金預金、売掛金、受取手形など。

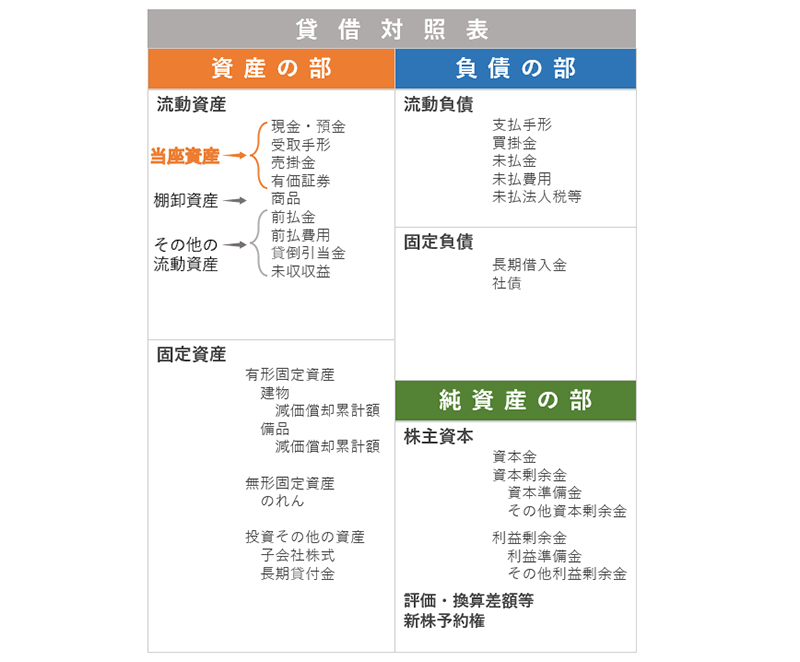

- 当座資産は、貸借対照表の流動資産に計上されている。

- 当座比率とは、流動負債に対する当座資産の割合を見る指標で、短期の債務返済能力を分析できる。

当座資産とは、貸借対照表の流動資産に計上されている、現金預金、売掛金、受取手形等をいいます。

当座資産の流動負債に対する割合を見る指標である当座比率で、企業の短期的な支払い能力を分析することができます。

当座資産の豆知識

当座資産とは、貸借対照表の「流動資産」に計上されているうちの、現金預金・受取手形・売掛金・一時所有の有価証券のことです。これに未収入金を加える場合もあります。これらは早期に現金預金に換金できるものであることから、緊急の資金繰りにも対応できる資産です。

したがって、当座資産は財務安全性の観点から見れば余裕をもって保有していることが望ましいとされます。

そして、これを見る指標が「当座比率」です。

当座比率とは、流動負債に対して当座資産をどれだけ保有しているかを示す指標で、「当座比率=当座資産÷流動負債×100」で計算します。当座比率は100%以上であれば、短期の債務返済能力が十分であると判断され、逆に100%未満だと十分でないと判断されます。当座比率は業種によって差がありますので自社の当座比率を分析する際には、同業他社と比較することをおすすめします。

なお、短期の債務返済能力が十分でない場合には、解決策について早めに税理士に相談してアドバイスを受けることをおすすめします。

当座資産とは

当座資産とは、現金預金、売掛金、受取手形、売買目的で保有される有価証券などのことをいいます。

「当座」は「即座に」という意味ですが、その文字のとおり、当座資産とは、早期に現金に換金できるものです。

(1)当座資産は流動資産の1つ

貸借対照表の「資産の部」は、「流動資産」「固定資産」「繰延資産」に分けられます。

|

流動資産とは、流動性が高い現金化しやすい資産のことです。企業が保有する資産のうち、主に1年以内に現金として回収されるものをいいます。

そして、この流動資産はさらに①当座資産、②棚卸資産、③その他流動資産の3つに分けられます。

①当座資産は、流動資産の中でもとくに現金化しやすい資産で、現金預金の他、売掛金や受取手形、株券や国債証券などの有価証券が該当します。

| 資 産 の 部 |

流動資産 | 当座資産 |

|---|---|---|

| 棚卸資産 | ||

| その他の流動資産 | ||

| 固定資産 | 有形固定資産 | |

| 無形固定資産 | ||

| 投資のその他の資産 |

(2)当座資産の一覧

当座資産の主な勘定科目は、以下のとおりです。

現金と預金は、まとめて計上されます。また、売掛金と受取手形のことを「売上債権」と呼びます。

有価証券とは、MMFや国債といった、解約または売却が容易で値下がりリスクの少ないものです。

| 現金 | 紙幣や硬貨などの通貨のこと。 金融機関で換金できる通貨代用証券なども含む。 |

| 預金 | 預金、郵便貯金 預金の種類は、普通預金、当座預金、定期預金などがあるが、当座資産に計上される定期預金は、満期が1年以内のもの。 |

| 受取手形 | 通常の営業取引によって受け入れた手形 期限がくれば、手形に書かれたお金を受け取ることができる。 |

| 売掛金 | 商品、製品、半製品などの販売代金、請負工事の代金などのうち未収のもの。 約束の期日がくれば、その分のお金を受け取ることができる。 |

| 有価証券 | 株券、社債券、地方債証券などのうち、売買目的で保有する資産または1年以内に満期が到来する社債など。 |

これらは、もっとも現金に近い存在であり、当面の支払い能力を示すことになります。

当座資産が豊富にあれば、会社の資金繰りについて心配をしなくて済みますし、取引先としても安心してその会社と取引をすることができると判断することができます。

(3)当座資産以外の流動資産とは

当座資産が計上される「流動資産」は、①当座資産の他、②棚卸資産、③その他の流動資産の3つに分けられます。

②棚卸資産とは、商品在庫をあらわし、商品や製品のほかに、仕掛品(作りかけの製品)や、製品を作るための原材料も棚卸資産に含まれます。

棚卸資産は、多ければ多いほど安心できるというわけではありません。

多すぎれば売れ残りのリスクが高まりますし、少なすぎても品切れを起こしやすくなり販売のチャンスを逃してしまいます。

したがって、棚卸資産を適正な水準で維持することは、事業を行ううえで非常に重要となります。

③その他の流動資産には、短期貸付金、前払金、前払費用などが含まれます。

短期貸付金とは、取引先や従業員に対する貸付金で、前払金とは仕入先に対する商品、材料購入代金の前払い金です。

前払費用とは、翌期以降の費用の前払いとして当期に支払った費用です。

当座比率で支払い能力を見る

当座比率とは、当座資産と流動負債のバランスから、当座の資金繰りを判断するための指標です。

当座比率は高ければ良好と判断されますが、高いからといって安心せずその理由を見極めることが大切です。

(1)当座比率の計算式

当座資産より流動負債の方が多いと、当座の会社の安全性に疑問符がつくことになります。

たとえば、1年以内に100万円を返済しなければならないのに、資産が50万円しかないようでは、安全性が高いとは言えないからです。

このように、会社の当面の安全性を見るための指標が、当座比率です。

当座比率は、当座資産と流動負債のバランスを見る指標で、以下の計算式で計算します。

| 当座比率 = 当座資産 ÷ 流動負債 × 100 |

当座比率と同様に、安全性を見るための指標としては流動比率がありますが、流動比率は、分子に流動資産をとるという点で、当座比率と異なります。

| 流動比率 = 流動資産 ÷ 流動負債 × 100 |

当座比率は、他の流動資産と比較すると換金性の低い棚卸資産を省くことで、流動比率よりも、よりシビアに会社の短期的な支払い能力を見るための指標となっています。

(2)業種別当座比率

資産と負債を比較した時には、資産が負債より上回っていた方が安心です。

したがって、当座比率も100%を超えていることが望ましいとされます。

ただし、そうは言っても当座比率が高過ぎるということは、資金がムダに遊んでしまっているということでもあります。

したがって、「当座比率が高いことは、良いことだ」とは、一概には言えないということになります。

| 建設業 | 143.8% |

| 製造業 | 144.2% |

| 情報通信業 | 217.2% |

| 運輸業,郵便業 | 151.5% |

| 卸売業 | 121.5% |

| 小売業 | 104.8% |

| 不動産業,物品賃貸業 | 93.6% |

| 学術研究,専門・技術サービス業 | 111.6% |

| 宿泊業,飲食サービス業 | 125.1% |

| 生活関連サービス業,娯楽業 | 161.4% |

| サービス業 | 159.3% |

参照:e-Stat「中小企業実態基本調査令和4年速報(令和3年度決算実績)」

また、当座比率は流動比率より条件が厳しいこともあり、流動比率でみるか、当座比率でみるかで、安全性の厳密さは大きく違ってきます。

下記は、同じ事業年度の当座比率と流動比率を比較した表です。

流動比率は同じ程度であっても、当座資産の多い業種の方が、当座比率が高くなっています。

| 業種 | 当座比率 | 流動比率 |

| 建設業 | 143.8% | 207.5% |

| 製造業 | 144.2% | 203.8% |

| 情報通信業 | 217.2% | 276.5% |

| 運輸業,郵便業 | 151.5% | 182.3% |

| 卸売業 | 121.5% | 168.2% |

| 小売業 | 104.8% | 177.2% |

| 不動産業,物品賃貸業 | 93.6% | 193.7% |

| 学術研究,専門・技術サービス業 | 111.6% | 175.1% |

| 宿泊業,飲食サービス業 | 125.1% | 153.4% |

| 生活関連サービス業,娯楽業 | 161.4% | 208.1% |

| サービス業 | 159.3% | 196.3% |

参照:e-Stat「中小企業実態基本調査令和4年速報(令和3年度決算実績)」

流動比率も当座比率と同様に、高いからといって手放しでは喜べません。「高すぎる」ということは、必要以上に流動性がある=資金が遊んでしまっているということになるからです。

(3)当座資産の不良債権には注意

当座比率は、100%を超えていればひとまず資金繰りは良好と言えますが、100%を超えていても、当座資産がすべて現金ではないという点に注意が必要です。

流動比率と違って、棚卸資産(=在庫)は、計算式から除いているので、不良在庫の心配はありませんが、売上債権は計算に含まれているからです。

たとえば、流動負債のなかの仕入債務と比較して売上債権が極端に多額である場合には、回収遅れの売上債権が含まれている可能性があり、取引先が倒産すれば回収することができなくなります。

したがって、当座比率が高くてもその中身を精査することは、非常に大切です。

まとめ

当座資産とは、流動資産の中でも現金化が容易な資産のことで、現金預金、受取手形、売掛金などが該当します。

また、当座比率は当座資産と流動負債のバランスを見る指標で、当座比率は高いほど資金繰りは良好といえます。

ただしビジネスというものは、資金を有効に活用して付加価値の高い製品を提供し続けることが大切であり、当座比率が高すぎるということは、資金を手元で遊ばせてしまっているということです。

自社の当座比率はどの程度なのか、資金を有効活用し、かつ資金繰りを改善するためにはどうすればいいのかなど、不明点等は顧問税理士に相談し、適切に対応することが大切です。

当座資産について相談する

freee税理士検索では、数多くの事務所の中から、当座資産や当座比率の分析、経理システムの効率化などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 当座資産について相談できる税理士を検索 /

当座資産に関する税理士相談Q&A・経験談を見る

|

・貸借対照表について 「青色申告決算書”の書面での数字は、自分で把握している数字に間違いないのですが、“貸借対照表”の“売掛金”と“未払金”の意味を理解できず、合っているのかが分かりません。…」 |

|

・貸借対照表 「貸借対照表の未払金があります。 売掛金はなく12月末には支払い済となっていますが何が対象となるのでしょうか?…」 |

|

・売掛金の関連会社受け取りの仕訳について 「弊社の売掛金回収を、事情があり子会社が代理で受け取ることになりました。その関連会社には業務委託をしているので、委託費と相殺という形を取れたらと考えています。 その場合、売上計上時は売掛金/売上となりますが、売掛金回収時の仕訳はどうなりますでしょうか。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。