財務諸表分析の方法・指標をわかりやすく

公開日:2022年03月14日

最終更新日:2024年05月13日

目次

この記事のポイント

- 財務諸表は、貸借対照表、損益計算書、キャッシュ・フロー計算書等で構成されている。

- 財務諸表は、企業の一定期間の経営成績、財政状態、キャッシュ・フローの状況を報告するために作成される。

- 財務諸表の分析を行うことで、企業の収益性、生産性、安全性、成長性などを知ることができる。

財務諸表は一般的に決算書と呼ばれますが、正確な名称は提出する目的によって異なります。

会社法では計算書類と呼ばれ、金融商品取引法では財務諸表と呼ばれます。

両者は、表示上の多少の違いはありますが、中身は同じものです。

財務諸表分析の豆知識

財務諸表分析は、自社のこと、取引先のことを深く理解するためにも重要です。経営者は、株主から出資を受けるなどして社外から資金を調達し、その資金を使って事業で成果を出す必要があります。しかし、どのように成果を出したか、今事業がどのような状態なのかを言葉だけで説明するのは困難です。

そのような時に、財務諸表の数字を組み合わせた指標を使えば、情報の伝達と理解がスムーズになります。

また、財務諸表の各指標は、会社の業績や財政状態の善し悪しを評価する際にも活用できます。

過去の数値と現在の数値を比較することで、どのような傾向があるか把握することができますし、業種別の平均値や競合他社の数値と比較すれば、自社の強みや弱みが明らかにすることができます。

いったん慣れてしまえば、それほど難しいことはなく、ビジネスにおけるコミュニケーションツールとして活用することができるようになりますが、最初は難しくて分かりにくいという方も多いでしょう。そのような場合には、顧問税理士に原因分析について相談し、改善策の策定や実施につなげましょう。

財務諸表分析

企業の経営活動は、大きく①資金調達活動、②資金投下活動、③営業活動に区分することができます。

企業はまず出資金を調達しその出資額が十分でなければ、金融機関等から借入を行います(①)。次に企業はその資金を投下して、経営活動を営むために必要な資産を入手します(②)。そして、その資産を利用して日常的な営業活動を行います(③)。

これらの経営活動をあらわしたものが、財務諸表です。

貸借対照表と損益計算書からは、企業が利用している資金をどのように調達したか、そしてその資金をどのような資産に投下し、営業活動などからの利益をどのように獲得しているかが分かります。そして株主資本等変動計算書では、利益の分配状況や追加出資の状況などを把握することができます。

さらに、これらの書類のさまざまな数値を組み合わせることで、企業の収益性(事業に投下した資本に対してどれだけ収益や利益をあげているか)、生産性(ヒト、モノ、カネなどの資源が効率よく稼げているか)、安全性(会社は短期的、長期的に安全か)、成長性(順調に成長しているか)などを知ることができます。

| 収益性 | 事業に投下した資本に対してどれだけ収益や利益をあげているか | 売上高営業利益率 売上高総利益率 売上高経常利益率 総資本回転率 自己資本利益率(ROE) 損益分岐点率など |

|---|---|---|

| 生産性 | ヒト、モノ、カネ、情報などの資源が効率よく稼げているか | 労働生産性 売上高付加価値率 労働分配率など |

| 安全性 | 会社は短期的、長期的に安全か | 流動比率 当座比率 自己資本比率 固定比率 固定長期適合率など |

| 成長性 | 順調に成長しているか | 売上高伸び率 売上高研究開発費率など |

(1)そもそも財務諸表とは

「財務諸表」とは、企業の一定期間の経営成績、財政状態、キャッシュ・フローの状況を利害関係者に報告するための書類です。

一般的には決算書と呼ばれますが、会社法では計算書類と呼ばれ、金融商品取引法では財務諸表と呼ばれます。

財務諸表は貸借対照表、損益計算書、キャッシュ・フロー計算書、株主資本等変動計算書、附属明細表で構成されています。なお、子会社など含む企業集団について作成されたものを「連結財務諸表」といいます。

| 会社法 | 金融商品取引法 |

|---|---|

| 計算書類 | 財務諸表 |

| 貸借対照表 損益計算書 株主資本等変動計算書 キャッシュ・フロー計算書 個別注記表 |

貸借対照表 損益計算書 株主資本等変動計算書 キャッシュ・フロー計算書 附属明細表 |

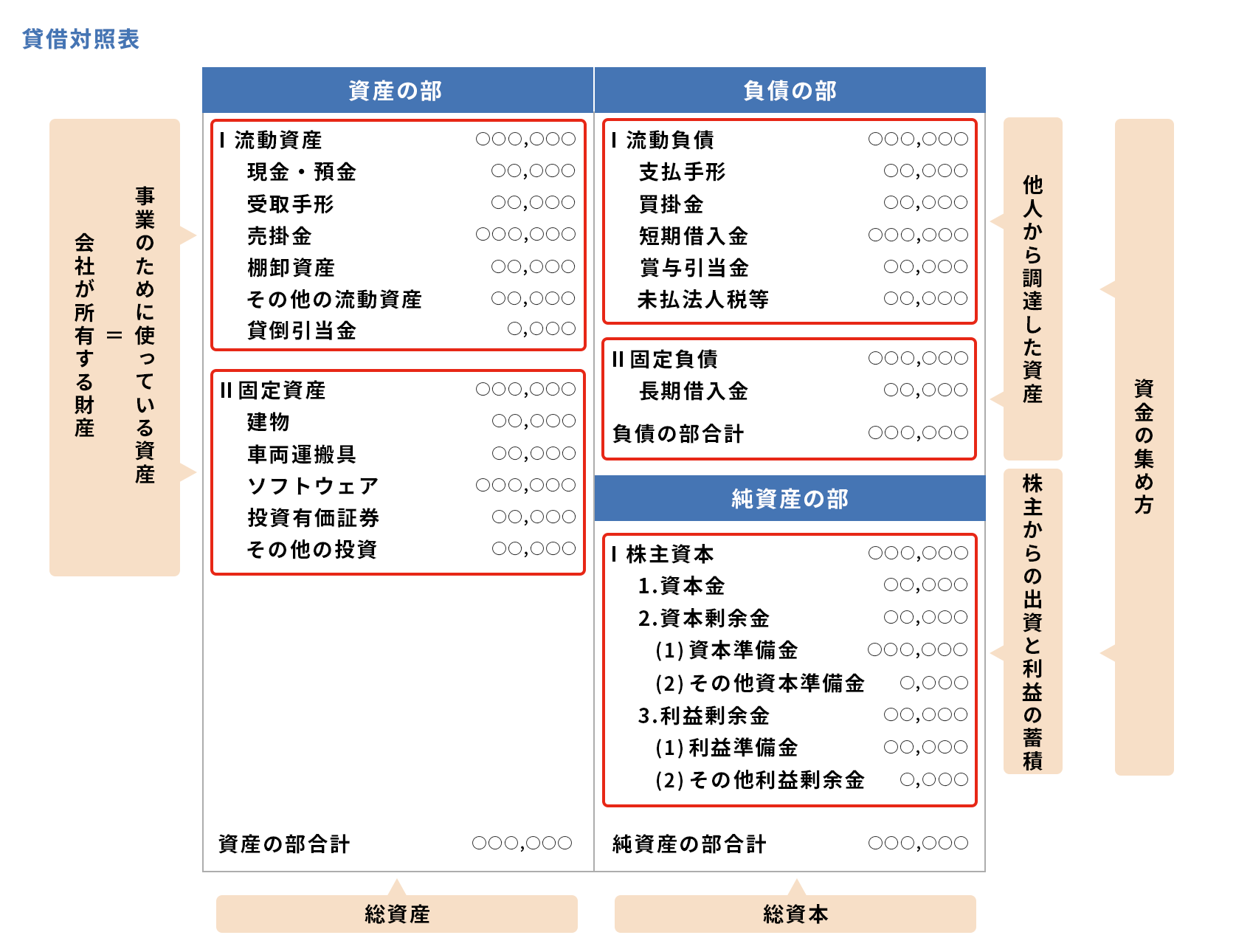

(2)貸借対照表の構造・見方

貸借対照表(通称B/S)とは、決算日において会社にどれくらいのお金があって、どれくらいの借金があるのかという財政状態を明らかにした書類です。貸借対照表は左右に分かれていて、左側の合計額と右側の合計額が一致することから、バランスシート(Balance-Sheet 通称B/S)と呼ばれます。

|

貸借対照表は「資産」「負債」「純資産」の部に分かれています。

資産は「お金になるもの」、負債は「借金」、純資産は「資本金など」です。

貸借対照表の右側の「負債」「純資産」には、お金をどのように調達したのかが記載されています。

たとえば負債には「銀行からお金を借りた」、純資産には「株主に出資してもらった」といった内容が記載されています。

そして左側の「資産」には、調達したお金を何に使ったのかが記載されています。

現金のまま持っているのであれば「現金預金」、商品や建物、土地に形を変えているのであれば、その内容が記載されています。

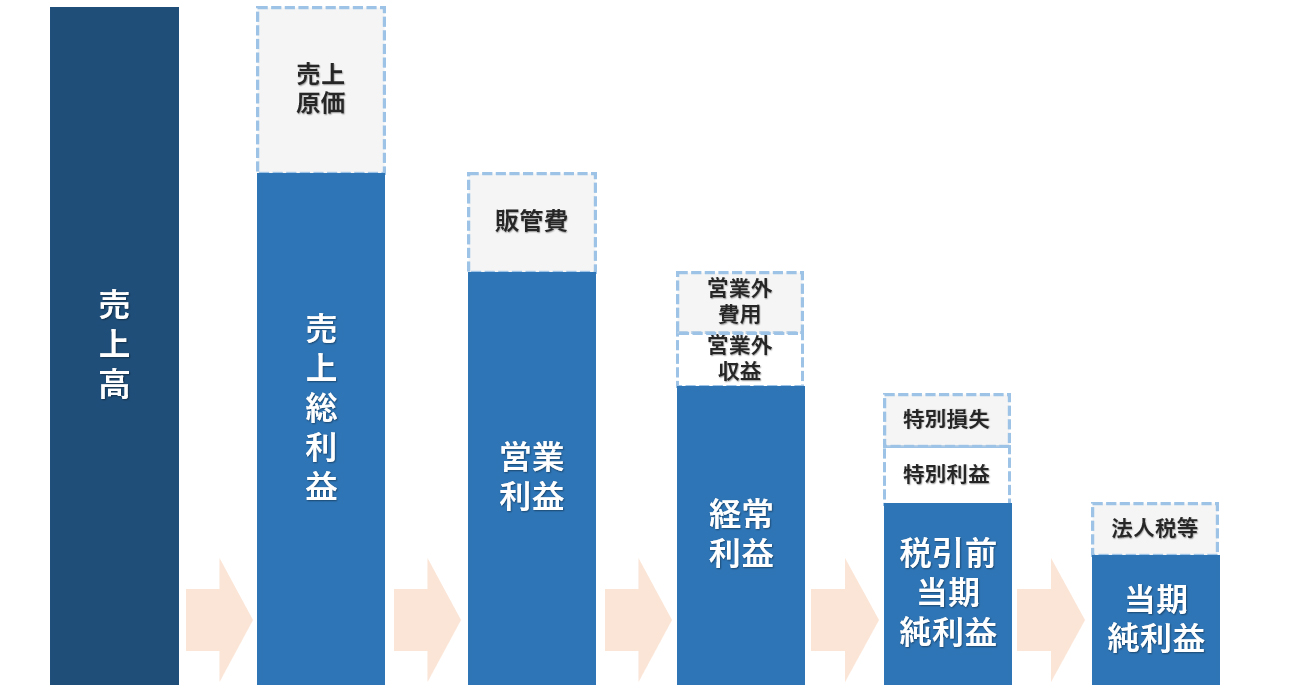

(3)損益計算書の構造・見方

損益計算書(Profit and Loss Statement 通称P/L)とは、会社が1年を通じてどのくらい儲かったのか(あるいは損したのか)をあらわした書類です。

「収益」「費用」「利益」の3つの要素から構成されており、「収益から費用を引いて、利益を計算する」という内容になっています。

|

収益とは費用を引く前の儲けのことで、利益とは費用を引いた後の儲けです。

たとえば、売上高(収益)から売上原価(費用)を引いた儲けは売上総利益(利益)です。

そして、この売上総利益から販売費及び一般管理費(費用)を引いた儲けが営業利益(利益)です。このように全部で5つの利益を計算し、それぞれの利益に別々の意味を持たせています。

損益計算書の構成

|

このように5つの利益を段階的に計算することで、さまざまな観点や側面から会社の成績を判断することができます。

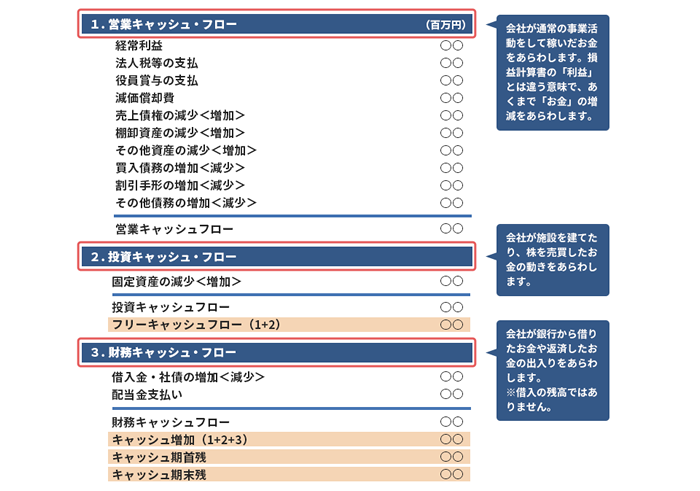

(4)キャッシュ・フロー計算書の構造・見方

キャッシュ・フロー計算書(Cash Flow Statement 通称C/F)とは、会社の1年間のお金の流れ(どのような理由でお金が入ってきたのか、どのような理由でお金が出て行ったのか)をあらわした書類です。

貸借対照表でもお金の出入りは分かりますが、キャッシュ・フロー計算書はさらに詳細で具体的な現金の増減をみることができます。

キャッシュ・フロー計算書は「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つの区分となっています。

|

「営業活動によるキャッシュ・フロー」は、商売におけるお金の出入りをあらわし、「投資活動によるキャッシュ・フロー」は資金運用によるお金の出入りをあらわします。そして「財務活動によるキャッシュ・フロー」は資金調達に関するお金の出入りをあらわします。

この3つの合計額がプラスであれば、1年間で増えたお金をあらわし、マイナスであれば1年間で減ったお金をあらわします。

| 「営業活動によるキャッシュ・フロー」+「投資活動によるキャッシュ・フロー」+「財務活動によるキャッシュ・フロー」=1年間のお金の増減額 |

|---|

財務諸表分析の指標

財務諸表分析とは、財務諸表のさまざまな数値から企業の経営成績や財政状態を把握して問題点等を明確にし、経済的意思決定を行うためのプロセスをいいます。

財務諸表分析は、一般的に「収益性」「生産性」「安全性」「成長性」の4つの視点から行います。

| 収益性 | 事業に投下した資本に対してどれだけ収益や利益をあげているか |

|---|---|

| 生産性 | ヒト、モノ、カネ、情報などの資源が効率よく稼げているか |

| 安全性 | 会社は短期的、長期的に安全か |

| 成長性 | 順調に成長しているか |

(1)財務諸表分析の指標①「収益性」

収益性の分析とは、効率よく稼げているか、会社に投下された資金がどれだけの利益を稼ぎ出しているかといった収益力を分析することをいいます。

ここでいう収益力とは、より小さい元手(資本)で、より大きな収益や利益をあげる力のことです。

収益性分析の指標としては、主に以下のようなものがあります。

| 求め方 | 何を判断できるか | 全業種 平均値 |

|

|---|---|---|---|

| 売上高 総利益率 |

(売上総利益÷売上高)×100 | 商品力があるか 高…商品力が高い 低…商品力が低い |

25.05% |

| 売上高 営業利益率 |

(営業利益÷売上高)×100 | 効率よく稼げているか 高…効率よく稼げている 低…効率が悪い |

3.10% |

| 売上高 経常利益率 |

(経常利益÷売上高)×100 | 会社力があるか 高…会社力が高い 低…会社力が低い |

3.70% |

| 総資本 回転率 |

売上高÷総資産(総資本) | 会社の資源を有効に利用できているか 高…有効に利用できている 低…有効に利用できていない |

1.12% |

| 自己資本 当期純利益率(ROE) |

(当期純利益÷純資産(自己資本))×100 | 自己資本がどれだけの利益を稼ぎ出しているか 高…多くの利益を稼ぎ出している 低…あまり利益を稼ぎ出していない |

10.06% |

|

売上高総利益率 売上高に対する売上総利益の比率で「粗利率」とも呼ばれます。

この率が高いほど企業の商品やサービスそのものの競争力、製造効率などが高いことを示します。 |

|

売上高営業利益率 売上高に対する営業利益の比率です。

この率が高いほど、企業の商品やサービスおよび販売活動などの営業活動など、企業の競争力が総合的に高いことを示します。 |

|

売上高経常利益率 売上高に対する経常利益の比率です。

この率が高いほど、企業の臨時・異常的な状況を排除し営業活動と財務活動の成果を総合的に勘案した企業の経済的収益力が高いことを示します。 |

|

総資本回転率 総資本に対する売上高の比率です。

売上高は、企業が事業に投資した総資本を回収する手段です。したがって企業が総資産をどの程度効率的に活用しているのかを判断することができます。総資本回転率が高いほど、総資本を効率的に使用していることを示します。 |

|

自己資本当期純利益率(ROE) 自己資本に対する当期純利益の比率です。

分母が自己資本であることから、他人資本提供者に対する利息や税金の支払い等を排除した後の利益である当期純利益を用いて計算します。 |

(2)財務諸表分析の指標②「生産性」

生産性の分析とは、ヒト・モノ・カネ・情報といった生産要素に対して、どれだけの成果があったかを見るものです。

生産性分析の指標としては、主に以下のようなものがあります。

| 求め方 | 何を判断できるか | 全業種 平均値 |

|

|---|---|---|---|

| 労働分配率 | (労務費・人件費÷付加価値額)×100 | 付加価値が労働者にどれだけ分配されているか 高…人件費が高い 低…人件費が低い |

67.94% |

| 付加価値比率 | (付加価値額÷売上高)×100 | 自社加工度がどれだけ高いか 高…自社加工度が高い 低…自社加工度が低い |

25.51% |

|

労働分配率 付加価値のうち、従業員への給与がどの程度であったかを示す指標です。

労働分配率が高いほど、労働集約型(従業員数が多く費用のほとんどが労務費である産業)の産業であると考えられ、逆に低いと資本集約型(設備資本に係る減価償却費や修繕費でほとんどの製造経費を占める産業)の産業であると考えられます。 |

|

付加価値比率 売上高に対して、付加価値がどの程度生み出されたかを示す指標です。

付加価値比率が高いと、税金や給与など外部への貢献度が高いと判断されます。つまり、付加価値比率が高いと言うことは、会社が売上高に対して実質的な利益を付加できているということです。 |

(3)財務諸表分析の指標③「安全性」

安全性分析では、会社の長期の支払能力、短期の支払能力をチェックすることができます。

安全性分析の指標としては、主に以下のようなものがあります。

| 求め方 | 何を判断できるか | 全業種 平均値 |

|

|---|---|---|---|

| 流動比率 | (流動資産÷流動負債)×100 | 短期的な支払い能力があるか 高…支払い能力がある 低…支払い能力がない |

172.33% |

| 固定比率 | (固定資産÷純資産(自己資本))×100 | 固定資産を過剰な借入金で購入していないか 高…安全性が低い 低…安全性が高い |

114.84% |

| 自己資本比率 | (純資産(自己資本)÷総資産(総資本))×100 | 会社として借金が多すぎないか 高…借入金が少ない 低…借入金が多い |

40.47% |

| 負債比率 | (負債÷純資産(自己資本))×100 | 会社の返済能力があるか 高…返済能力が低い 低…返済能力が高い低い |

147.09% |

|

流動比率 流動負債に対する流動資産の比率です。

流動資産は、営業取引において取得した資産などのうち概ね1年以内に現金化される資産です。したがって、流動比率が高いほど緊急の資金需要にも対応できることを示します。 |

|

固定比率 自己資本に対する固定資産の比率です。

固定比率は、企業の長期的な安全性を判断するための指標として用いられます。 |

|

自己資本比率 他人資本と自己資本の合計である総資本に対する自己資本の比率です。

他人資本は、金融機関等から調達した資本であるため、いずれは返済しなければなりません。返済できなければ倒産につながります。一方、自己資本は企業に出資された資本や企業が過去に獲得した利益を留保した部分から構成されるので、将来返済する義務はありません。 |

|

負債比率 自己資本に対する負債の比率です。

他人資本は、金融機関等から調達した資本であるため、いずれは返済しなければなりません。返済できなければ倒産につながります。一方、自己資本は企業に出資された資本や企業が過去に獲得した利益を留保した部分から構成されるので、将来返済する義務はありません。 |

(4)財務諸表分析の指標④「成長性」

成長性分析とは、会社が成長しているかを判断するものです。

一般的には売上が伸びているということは会社の規模が大きくなっている=成長しているということになりますが、売上高の伸びだけで判断することはできません。なぜなら、「増収減益」という状態、つまり無理な売り上げ拡大を続けていたり、業界の値下げ競争に巻き込まれるなどして、正常な成長のもとで売上を伸ばしているということも考えられるからです。

そこで成長性分析では、売上高の伸びと利益の関係性を見ることが大切です。

| 求め方 | 何を判断できるか | |

|---|---|---|

| 売上高伸び率 | {(当期売上高-前期売上高)÷前期売上高}×100 | 前期比で売上高が伸びているか 高…成長している 低…成長していない |

| 売上総利益 伸び率 |

{(当期売上総利益-前期売上総利益)÷前期売上総利益}×100 | 前期比で売上総利益が伸びているか 高…成長している 低…成長していない |

| 営業利益 伸び率 |

{(当期営業利益-前期営業利益)÷前期営業利益}×100 | 前期比で営業利益が伸びているか 高…成長している 低…成長していない |

| 経常利益 伸び率 |

{(当期経常利益-前期経常利益)÷前期経常利益}×100 | 前期比で経常利益が伸びているか 高…借入金が少ない 低…借入金が多い |

売上高が伸びていても、売上総利益伸び率が延びていないのであれば、販売費及び一般管理費などの費用を改修できていない可能性があります。また、売上総利益伸び率が伸びていても販売費及び一般管理費がそれ以上にかかっていると、本業の営業利益伸び率が伸びないことになります。

そして、経常利益は会社の「経常的な利益」ですから、この経常利益伸び率が順調に伸びていることこそが、会社の業績が本当に延びている=成長しているといえることになります。

まとめ

財務諸表分析を行うと、企業の収益性(事業に投下した資本に対してどれだけ収益や利益をあげているか)、生産性(ヒト、モノ、カネなどの資源が効率よく稼げているか)、安全性(会社は短期的、長期的に安全か)、成長性(順調に成長しているか)などを知ることができます。

同業他社と比較したり過去の数値と比較したりして、数値に問題があれば、早期に改善策を講じることができ、会社を順調に成長させていくことができます。

ただし、財務諸表分析は起業して間もない会社やコロナ感染症の影響を受けている会社などでは、数値だけで推し量れないケースも多々あります。

経営状態を正確に把握したい場合には、経営コンサルに力を入れている税理士等の専門家に相談しアドバイスを受けることをおすすめします。

財務諸表分析について相談する

freee税理士検索では数多くの事務所の中から、財務諸表分析について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 財務諸表分析について相談できる税理士を検索 /

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。

- ・負債比率とは|計算式・目安・業界平均

- ・固定比率とは|計算式・業界平均値・分析の視点

- ・売上高経常利益率|計算式・業種別平均

- ・売上債権回転率とは|計算式は?目安は?

- ・棚卸資産回転率とは|計算式・業種別平均値を分かりやすく解説!

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高営業利益率とは|計算式から見る売上高総利益率との違い

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・自己資本比率|会社経営の「安全性」をあらわす指標

- ・労働分配率の計算方法と目安

- ・流動比率|意味・計算方法・判断する際のポイント

- ・固定長期適合率とは|計算式・目安・固定比率との違い