退職所得の源泉徴収票の書き方のポイント

公開日:2019年06月01日

最終更新日:2022年07月13日

目次

この記事のポイント

- 退職者には、退職後1カ月以内に源泉徴収票を交付する。

- 退職所得の源泉徴収票は、転職先の年末調整や確定申告で必要になる。

- 退職所得の源泉徴収要は、退職者本人と市区町村に送付する。

退職所得の源泉徴収票とは

退職所得の源泉徴収票とは、退職手当、一時恩給、その他これらの性質を有する給与等を支払った場合に作成する法定調書のひとつです。

年の途中で退職した場合には、1年間の給与の合計額が確定しないため、年末調整を行なうことができません。そのため、転職した従業員の年末調整は、その従業員が転職した先の会社で行うことになります。

その際には、転職前の会社で支給された源泉徴収票を転職先の会社に提出する必要があります。なお、転職しない場合には、翌年の3月までに従業員本人が確定申告をしないと所得税の還付を受けることができなくなります。

(1)退職時の源泉徴収票を提出する人

提出しなければならない人は、退職所得の源泉徴収票とは、退職手当、一時恩給、その他これらの性質を有する給与等を支払った者(会社など)です。

退職所得の源泉徴収票等は、退職手当等を支払ったすべての方について作成し交付することとされていますが、税務署と市区町村へ提出しなければならないのは、受給者が法人の役員である場合です。

なお従業員が死亡したために退職し、退職手当等を支払った場合には、相続税法の規定による「退職手当等受給者別支払調書」を提出することになります。したがって、この場合には、退職所得の源泉徴収票を提出する必要はありません。

参照:国税庁「「退職所得の源泉徴収票」の提出範囲と提出枚数等」

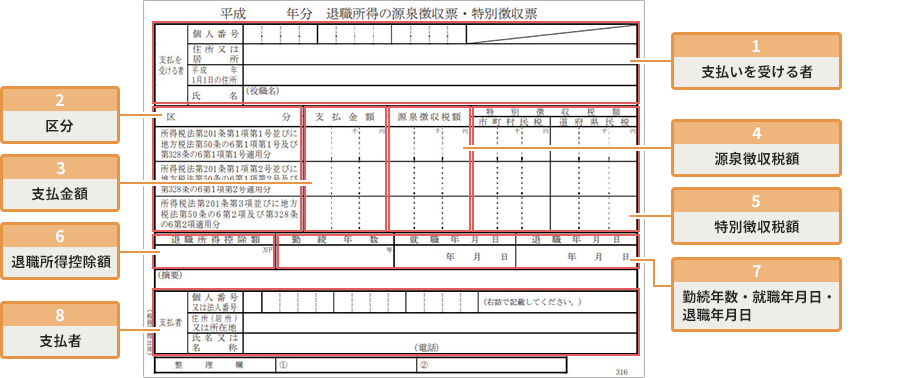

(2)退職時の源泉徴収票の作成ポイント

① 支払いを受ける者 ② 区分 ・中段 ・下段 ③ 支払金額 ④ 源泉徴収税額 ⑤ 特別徴収税額 ⑥ 退職所得控除額 ⑦ 勤続年数・就職年月日・退職年月日 ⑧ 支払者 |

(3)退職所得の源泉徴収票の交付時期

退職所得の源泉徴収票は、退職後1カ月以内に退職者に送付します。

従業員の転職先で年末調整を行う際に必要となりますし、転職しない場合には、退職者本人が確定申告をする際に必要となります。

会社の繁忙期に退職者から交付依頼を受けると事務負担につながりますので、本人からの依頼がなくても退職時に交付するのが望ましいでしょう。

(4)退職所得の源泉徴収票の交付先

退職所得の源泉徴収票は、退職者本人だけでなく退職者本人の住所地(住民税の納税地)の市区町村にも送付します。

市区町村への提出期限は翌年1月末です。税務署と市区町村へ提出しなければならないのは、受給者が法人の役員である場合です。

あらかじめ受給者の承諾を得るなど一定の要件を満たす場合には、退職所得の源泉徴収票等に記載すべき事項を電磁的方法により提供することができます。

ただし電磁的方法により提供した場合でも、受給者から書面による交付してほしい旨の請求があるときは、書面により交付しなければなりません。

参照:国税庁「「退職所得の源泉徴収票」の提出範囲と提出枚数等」

(5)退職金の税金は分離課税

退職金は、最後に支払う給与ではないので「給与所得」ではなく「退職所得」となります。

退職所得は単独で課税される分離課税となるため、給与計算とは別に税額を計算し、所得税と住民税を控除します。

退職金に課税される税額は、以下のような特別な計算式で計算します。

退職所得は、退職所得控除が適用されることで大きく税金が軽減されることになっていますので注意しましょう。

退職所得の計算方法

※平成25年からは、会社の役員等で勤続年数が5年以下の場合は2分の1とする措置が廃止されました。

|

まとめ

退職所得の源泉徴収票は、退職手当等を支払った全ての方について作成し交付しなければなりません。退職者が転職先の会社で年末調整を受ける場合や、本人が確定申告を行う際に必要となるからです。ただし、税務署と市区町村へ提出しなければならないのは、受給者が法人の役員である場合に限られています。

また、退職金の税金計算については、税負担の軽減措置が設けられています。勤続年数に応じて異なりますので、注意が必要です。

退職所得の源泉徴収票について相談する

freee税理士検索では数多くの事務所の中から、年末調整について相談できる税理士を様々な条件で検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウドfreee人事労務」

クラウドソフトの「クラウドfreee人事労務」が、人事労務で使えるお役立ち情報をご提供します。

「freee人事労務」は、複雑な労務事務を一つにまとめて、ミス・作業時間を削減します。法律や給与計算が分からないといったケースでも、ご安心ください。「使い方がわからない」「正しいやり方がわからない」をなくすための充実の導入サポート体制で、しっかりとご支援します。

また、人事労務に関する疑問点や不明点は、freee税理士検索で社会保険労務士や税理士を検索し、相談することができます。

クラウド会計ソフト freee会計