確定申告(2024年)はいつまで?やり方は?税制改正は?

公開日:2018年10月30日

最終更新日:2024年02月23日

この記事のポイント

- 2023年分(令和5年分)の確定申告の期限は、2024年(令和6年)3月15日(金)。

- 2024年提出の確定申告は、大規模な改正はないが細かい部分で改正あり。

- 2024年(令和6年)以降、住宅ローン控除に改正があるので今から対策を。

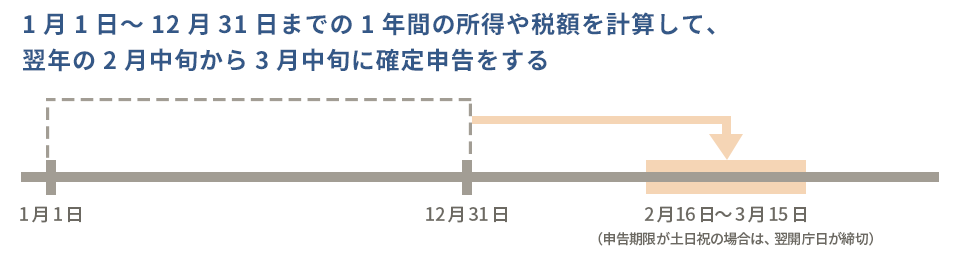

2023年分(令和5年分)の確定申告は、2024年2月16日(金)から2024年(令和6年)3月15日(金)までに行ないます。

確定申告書の提出が遅れると、原則としてペナルティがかかりますので注意が必要です。

なお、還付(税金が戻ってくる)を受けるための申告については、1月1日以降、5年間いつでも申告を受け付けてくれます。

確定申告の豆知識

確定申告の期間は、例年2月16日から3月15日です。この期間内に前年1年間の所得を計算し所得税の額を計算して税務署に申告します。

納税が必要な場合は、3月15日までに支払います。

所得税を計算した後、納め過ぎている場合には還付を受けることができます。

必要書類は申告内容によって異なりますが、源泉徴収票や生命保険料控除証明書などが必要です。個人事業主の場合は、事業に関連した取引やお金の流れを記録する帳簿の作成も必要となりますので、早めに準備を始めましょう。

また、所得控除や税額控除などの制度を活用すると、税金を安くすることができます。所得控除(医療費控除、寄附金控除など)は全部で15種類あり、控除が多いほど節税になりますし、税額控除(住宅ローン控除、配当控除など)は所得税額から直接差し引くことができるので所得税がゼロになることもあります。

これらの制度をフル活用して税金を減らすためにも、不明点などがある場合には早めに税理士に相談してアドバイスを受けましょう。

なお確定申告の期間中は、税理士も多忙となるため早めに相談することをおすすめします。

2024年の確定申告

確定申告とは、個人や法人が納税すべき税額を税務署に申告する手続きのことをいいます。

毎年1月1日から12月31日までの1年間の「収入」から、その収入を得るためにかかったお金(必要経費)を差し引いて、所得を計算します。そして、その所得の合計金額について納める税額、還付される税額を計算して申告する手続きをいいます。

(1)2024年の確定申告は3月15日(金)まで

確定申告の手続きは、原則として翌年の2月16日から3月15日までに行います。

|

2023年分(令和5年分)の確定申告の提出期限は、2024年2月16日(金)から2024年(令和6年)3月15日(金)までです。

確定申告で分からないことがある場合には、税務署などで相談することができますが、確定申告の時期は、税務署は大変混雑しますので、早めに提出することをおすすめします。

(2)2024年の確定申告/延長制度あり

新型コロナウイルス感染症や災害の影響により、期限までに申告・納付等をすることができないと場合について、国税庁は延長制度を設けています。

|

期限までに申告・納付等をすることができないと認められるやむを得ない理由がある場合には、所轄税務署長に「災害による申告、納付等の期限延長申請書」を申請し、その承認を受けることにより、その理由がやんだ日から2か月以内の範囲で個別指定による期限延長が認められることになります。 参照:国税庁「期限までに申告等ができなかった場合の個別延長」 |

なお、還付申告(確定申告によって、納め過ぎの所得税が還付される申告)は5年間行うことができますので、この場合には、確定申告期限を過ぎて申告しても問題はありませんので、あきらめずに申告をすれば、税金が戻ってくる可能性があります。

(3)確定申告の提出方法は4つ

確定申告書の提出方法は、税務署に持参する方法、郵送する方法、還付申告センターで提出する方法、インターネット(e-Tax)による方法があります。

税務署に直接提出する

住所地を管轄している税務署に、直接提出する方法です。

時間外収受箱に入れて提出することもできます。

郵便で提出する

自分の住所と氏名を書いた返信用封筒に切手を貼って同封すると、税務署が受付印を押したうえで控えを返送してくれます。一般的には郵送の証拠が残せるよう、簡易書留で提出します。

消印の日付が提出日とみなされます。投函する時間帯によっては翌日の消印になってしまうこともあるので、注意しましょう。

提出期限ぎりぎりになってしまった時には、税務署の夜間窓口を利用するのもよいでしょう。

還付申告センターで提出する

駅前や街の中心部などに開設される還付申告センターで提出する方法もあります。開設場所については、国税庁のホームページで確認します。

インターネットで提出する

国税庁「確定申告書等作成コーナー」で作成する方法です。

パソコンやスマホ、タブレットで国税庁「確定申告書等作成コーナー」にアクセスして、画面の指示に従って必要事項を入力します。

入力した金額は自動計算されますので、簡単に申告書を作成することができます。

(4)2024年の確定申告の納税までの流れ

確定申告では、まず申告書を入手して必要書類を準備します。提出したあとは、所定の税額を納めるか、または還付を受けます。

|

①申告書を入手する 2024年の確定申告を行うためには、まず申告書を入手する必要があります。申告書は国税庁のホームページからダウンロードすることもできますし、最寄りの税務署で入手することもできます。 また、国税庁「確定申告書等作成コーナー」で作成することもできます。 ②必要書類を準備する ③確定申告書に記入(入力)・提出 ④税金を納税または還付を受ける |

(5)2024年確定申告の主な税制改正

2024年提出の確定申告では大幅な改正はありませんが、細かい部分での改正が行われました。

この改正に伴い、第二表の「配偶者や親族に関する事項」の「国外住居」の欄が変更となり、「住民税」の「特定配当等・特定株式譲渡所得の全部の申告不要」の欄はなくなりました。

国外居住親族に係る扶養控除の見直し

2023年1月から国外居住親族に係る扶養控除について、見直しが行われました。

これにより、30歳以上70歳未満の非居住者である扶養親族は、以下のいずれかの要件を満たす必要があります。

【ア】留学により国内に住所及び居所を有しなくなった者

【イ】障がい者

【ウ】扶養控除の適用を受けようとする居住者からその年において生活費または教育費に充てるための支払いを38万円以上受けている者

また、上記見直しに伴い、申請の書類が増えることになります。

| 非居住者である親族の年齢等の区分 | 扶養親族等申告書以外で必要となる書類 | |

| 16歳以上30歳未満または70歳以上 | ・親族関係書類 ・送金関係書類 |

|

| 30歳以上 70歳未満 |

留学により国内に住所及び居所がなくなった人 | ・親族関係書類及び留学ビザ等書類 ・送金関係書類 |

| 障がい者 | ・親族関係書類 ・送金関係書類 |

|

| 納税者からその年に生活費または教育費に充てるための支払いを38万円以上受けている人 | ・親族関係書類 ・38万円送金書類 (年金受給者は不要) |

|

| 上記①~③以外の人 | 扶養控除の対象外 | |

国が認める講座なら、勤務先へ申請しないで特定支出控除適用が可能に

特定支出のうち、資格取得費と研修費に必要な証明書は、給与等の支払い者によって照明がされたもののほか、キャリアコンサルタントによって証明がされたものも認められることとなりました。

国家資格であるキャリアコンサルタントによる証明書でも控除が適用されることになります。

上場株式等の配当所得と譲渡所得の課税方式

上場株式の配当所得や譲渡所得について、所得税は申告して住民税は申告不要とするなど、所得税と住民税で有利な課税方式を選ぶことができましたが、所得税と住民税で異なる課税方式を採用することが認められなくなりました。

そのため、税金が戻ってくる課税所得lineは900万円以下から695万円以下となりますので注意が必要です。

(6)2024年以降の改正予告

2024年には、住宅ローン控除の改正や空き家特例の改正、新NISAのスタートなどがあります。今からチェックして対策をしておきましょう。

住宅ローン控除の改正(2024年から)

新築住宅のうち「一般の住宅」は、ローン控除の対象とはならなくなります。。

空き家特例の改正(2024年~2027年の譲渡に適用)

譲渡した年の翌年2月15日までに、買主が耐震改修または除却の工事を行った場合、特例が適用されます。

また、相続人の人数が3人以上の場合には、控除額が3,000万円から2,000万円に引下げられます。

新NISAがスタート(2024年から)

2024年から新NISAが導入されます。

年間投資枠が拡大され、非課税保有期間は無期限化されます。

また、口座開設可能期間は恒久化となります。

|

【参考】2022年までの税制改正

確定申告書への押印廃止 セルフメディケーション税制の見直し ふるさと納税の証明書 短期退職手当等の課税強化 |

2024年の確定申告の基礎知識

確定申告の際には、知っておきたいいくつかのポイントがあります。

ここでは、確定申告を行ううえで知っておきたい基礎知識をご紹介します。

(1)所得の種類は10種類ある

確定申告とは、1年間の収入を合計し、必要経費を差し引いた所得を計算し、申告納税を行う(あるいは、税金を払い過ぎている場合には申告して還付を受ける)ことをいいます。

ここで注意したいのが、「所得」と「収入」は違うということです。

所得とは、収入金額からその収入を得るために係った必要経費を差し引いた金額です。

| 所得 = 収入 - 必要経費 |

|---|

また所得は10種類あり、所得の種類によっては一定額を差し引くことができる「控除」があります。

収入の種類によって所得の計算方法は異なりますので、自分の所得がどれに当てはまるのか確認しておきましょう。

たとえばサラリーマンであれば「給与所得」、個人事業主であれば「事業所得」、アパートやマンションを貸して得た場合には「不動産所得」となります。

| 1 | 事業所得 | 小売業、サービス業、卸売業、製造業、農業、漁業などの事業から生じる所得。個人事業主やフリーランスの人の所得も該当する。 【計算方法】総収入額 - 必要経費 |

| 2 | 給与所得 | サラリーマンなどが勤務先から受け取る給与、賞与など。パートやアルバイト、役員報酬、青色専従者給与も該当する。 【計算方法】給与収入 - 給与所得控除額 |

| 3 | 不動産 所得 |

土地や建物などの不動産を貸して得る所得。売却によるものはのぞく。 【計算方法】総収入額 - 必要経費 |

| 4 | 譲渡所得 | 土地や建物、株式、ゴルフ会員権などの資産を譲渡(売却)して得たもの。 【計算方法】収入金額 - (取得費+譲渡費用) - 特別控除額 |

| 5 | 一時所得 | 生命保険の満期保険金、損害保険の満期返戻金、解約返戻金、賞金、懸賞当選金、競馬・競輪の返戻金、遺失物拾得の報労金など。 【計算方法】総収入金額 - その収入を得るための支出額 - 特別控除額(最高50万円) |

| 6 | 雑所得 | 公的年金や個人年金、原稿料、講演料、アフィリエイトなどによるもの。 【計算方法】 公的年金等:公的年金等の収入金額 - 公的年金等控除額 公的年金以外:公的年金等以外の収入金額 - 必要経費 |

| 7 | 利子所得 | 預貯金などの利子、公社債の利子、公社債投信などの収益分配など。 【計算方法】収入金額 = 所得 |

| 8 | 配当所得 | 株式の配当や公社債投信をのぞく投資信託の利益の分配金など。申告不要を選択できるが、一定の要件を満たしている場合には配当控除を活用できる。上場株式の譲渡損失があるときは、申告分離課税も選択可能。 【計算方法】収入額 - 株式などを取得するための借入金の利子 |

| 9 | 退職所得 | 退職により勤務先から受け取る退職手当や、退職のため支払われる厚生年金保険法に基づく一時金など。 【計算方法】(収入額 - 退職所得控除額) × 1/2 特定役員退職手当は、「収入額ー退職所得控除額」 |

| 10 | 山林所得 | 山林を伐採して譲渡(売却)または立木のまま譲渡することで生じる所得。ただし、山林を取得して5年以内の伐採または譲渡は、事業所得または雑所得。 【計算方法】総収入金額ー必要経費ー特別控除額 |

(2)税金が安くなる所得控除

所得税は、その人や家族の状況、あるいは災害や病気などを考慮して「所得控除」を所得から差し引くことができます。

この「所得控除」は全部で15種類ありますが、所得から差し引くことができるわけですから、当然所得控除が多ければ多いほど、税金計算では有利になります。

サラリーマンは年末調整を受けていて、所得控除については会社の方で計算してくれていますが、医療費控除、寄附金控除、雑損控除の3つの所得控除を受ける時や、年末調整で控除もれがあった時には、サラリーマンも確定申告が必要です。

| 1 | 雑損控除 | 本人や家族の資産が災害、盗難、横領などで損害を受け、その損失額が一定額を超える時 | 以下の①と②のうち、いずれか多い金額 ①正味の損失額-総所得金額等×10% または ②災害関連支出 - 5万円 |

| 2 | 医療費 控除 |

本人や同一生計の親族の医療費を支払った時 | 以下の①と②のうち、いずれか多い金額 ①正味の医療費 - 10万円 または ②正味の医療費 - 総所得金額等×5% |

| 3 | 社会保険料控除 | 本人や家族のために1年間に支払った社会保険料(国民健康保険料など) | 1年間に支払った全額 |

| 4 | 小規模企業共済掛金控除 | 小規模企業共済等掛金、確定拠出年金法の個人型・企業型年金加入掛金、iDeCoの掛金などを支払った時 | 1年間に支払った全額 |

| 5 | 生命保険料控除 | 本人が本人や家族を受取人とする生命保険の生命保険料または共済掛金を支払った時 | 支払った金額により計算 最高12万円 |

| 6 | 地震保険料控除 | 本人や家族が常時住んでいる家屋や家財等の地震保険料を支払った場合 | 支払った金額により計算 最高5万円 |

| 7 | 寄附金控除 | 本人が特定の寄付金を支出した時 | 以下の①と②のうち、いずれか少ない金額 ①特定寄附金の額 - 2,000円 または ②(総所得金額等×40%) - 2,000円 |

| 8 | 障がい者控除 | 本人や同一生計配偶者、扶養家族が障がい者である時 | 1人につき27万円 特別障がい者は1人につき40万円 同居特別障がい者は1人につき75万円 |

| 9 | 寡婦控除 | 本人が寡婦である時 | 27万円 |

| 10 | ひとり親控除 | 本人がひとり親である時 ※合計所得金額が500万円以下などの条件あり |

35万円 |

| 11 | 勤労学生控除 | 本人が勤労学生である時 | 27万円 |

| 12 | 配偶者控除 | 控除対象配偶者(※合計所得金額が48万円以下の生計を一にする配偶者のうち、合計所得金額が1,000万円以下)がいる時 | 申告者本人の所得により、13万円~38万円 配偶者が70歳以上の時、16万円~48万円 |

| 13 | 配偶者特別控除 | 合計所得金額が1,000万円以下の人が、生計を一にする配偶者を有する時 | 申告者本人の所得と配偶者の所得により異なる 最高38万円 |

| 14 | 扶養控除 | 控除対象扶養親族がいる時 | 年齢や同居の有無によって異なる 38万円~63万円 |

| 15 | 基礎控除 | 原則として誰でも受けることができる控除 | 0円~48万円 |

(3)税金が安くなる税額控除

税金が安くなる制度として、所得控除以外に税額控除という制度もあります。

所得控除は、所得から差し引いた控除額に所得税率を掛けた額は節税額となります。

一方、税額控除は所得税から直接差し引ける制度であり、節税効果は絶大です。控除額が10万円ならまるまる10万円を節税することができます。

税額控除は適用されればされるほど節税できるため、税額が0円になれば所得税がかからない可能性もあるほどです。

主な税額控除は、以下のとおりです。

該当するものがあれば、もれなく適用を受けるようにしましょう。

| 1 | 配当控除控除 | 総合課税の配当所得がある場合に、配当所得の金額の10%または5%に相当する金額が控除される | 課税所得1,000万円以下 配当所得×10%(or5%) 課税所得1,000万円以上は別途計算 |

| 2 | 外国税額控除 | 日本で課税される所得の中に外国で得た所得があり、その所得に外国の所得税が課税されている時、二重課税となるので一定額が控除される | その年の所得税額×その年の国外所得総額÷その年の所得総額 |

| 3 | 寄附金特別控除 | 政党または政治資金団体、認定NPO法人、公益社団法人に対して寄附を行った人が受けられるが、所得控除の「寄附金控除」とは選択適用 | (寄附金合計額-2,000円)×30%or40% |

| 4 | 住宅ローン控除 | 住宅ローンを組んでマイホームの新築や増改築をした人が受けられる | 年末時点のローン残高×0.7% ※各種要件あり、購入年によって控除%は変動 |

| 5 | 特定増改築等住宅借入金等特別控除 | 住宅ローンを組んでバリアフリー改修工事、省エネ改修工事、多世帯同居改修工事、耐久性工場工事を行った人が受けられる | 年末時点のローン残高×0.7% ※工事費用100万円以上が対象・購入年によって控除%は変動 |

(4)確定申告が必要な人・トクする人

確定申告が必要な人とは、個人事業主などの自営業者や2カ所以上から給与をもらっている人、副業の所得が20万円を超える人などです。

ほとんどのサラリーマンは、確定申告をしたことがないと思いますが、それは、サラリーマンは勤務する会社が従業員に代わって従業員の所得の計算を行い、申告・納税を行ってくれているからです。

ただしサラリーマンでも、医療費控除、寄附金控除、雑損控除の3つについては確定申告が必要です。申告すれば納め過ぎた税金が戻ってくることもありますので、忘れずに申告するようにしましょう。

|

確定申告が必要な人

・給与による年間収入が2,000万円超の人 |

|

(義務はないが)確定申告をするとトクする人

・株式配当金や原稿料、講演料などをもらっている人 |

なお、事業所得、不動産所得または山林所得のある人は、青色申告をすることができます。

確定申告を青色申告で行うと、青色事業専従者給与を必要経費として算入することができ、最大65万円の特別控除(電子帳簿保存またはe-Taxによる提出が要件)も認められています。

そのほか、中小事業者の少額減価償却資産の必要経費算入や各種税額控除の特例、純損失の繰越など、青色申告のメリットは数多くあります。

青色申告をしようとする場合には、その年の3月15日までに青色申告承認申請書を税務署長に提出して承認を受けます。

青色申告の承認を受けると、その人の申告全てが青色申告となります。

たとえば、事業所得と不動産所得のある人が「事業所得だけ青色申告する」ということはできません。

なお、青色申告の承認を受けている人が青色申告を取りやめようとするときは、取りやめる年の翌年3月15日までに、取りやめの届出書を税務署長に提出することになっています。

(5)確定申告の提出期限が過ぎてしまったら

3月16日を過ぎてしまっても、確定申告は随時受け付けているので、期限後に提出することは可能です。

とはいえ、基本的には、「指定の期間内に終わらせること」が確定申告の原則です。

そのため、期日までに提出できなかった場合には、以下のようなさまざまなペナルティがあります。

|

・無申告加算税がかかる 確定申告を期日までに行わなかった場合、もともとの納めるべき税金額に加算されます。 ・延滞税が課される ・青色申告者の場合は65万円の特別控除が受けられなくなる |

ただし前述したとおり、コロナ感染症の影響などで申告が困難な場合には、所轄税務署長に「災害による申告、納付等の期限延長申請書」を申請すれば延長が認められますので、忘れずに手続きを行うようにしてください。

(6)還付を受ける確定申告は5年間申告可能

還付を受けるための申告は、通常の確定申告と異なり1月1日以降、5年間いつでも申告を受け付けてくれます。

もし確定申告を忘れてしまったという場合でも、申告すれば税金が戻ってくるかもしれませんので、あきらめずに手続きを行いましょう。

ただし期限の間際になると、税務署が大変混雑しますので、早めに準備をして手続きすることをおすすめします。

(7)還付(税金が戻ってくる)のはいつ頃?

確定申告した結果、還付(税金が返ってくること)がある場合には、税務署から還付の通知書が届きます。そして、その後確定申告書に記載した金融機関へ通知された金額が入金されます。確定申告書を提出した日からおよそ1~2カ月ほどで還付されます。

まとめ

以上、2024年(令和5年分)の確定申告の時期、必要な書類などについて説明いたしました。

確定申告は、いきなり作成するには難しいものです。収入から差し引くことができるさまざまなものや税金の計算方法を間違えてしまうと、税金を納め過ぎてしまうことがあります。

不明点は早めに税理士に相談をしておけば、ミスなくスピーディに確定申告を行うことができますが、確定申告の時期は税理士も多忙となるため早めに相談することをおすすめします。

2024年の確定申告について相談する

freee税理士検索では数多くの事務所の中から所得税の計算、2024年の確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

確定申告の経験談と税理士の回答を見る

|

・国外在住者の確定申告義務について 「婚姻のため日本国外に移住しました。日本に住民票はありませんので、マイナンバーもありません。…」 |

|

・住宅ローン減税と3千万特別控除について 「会社勤めをしています。2011年5月に購入した自宅マンションに2020年4月まで居住後、別のマンションを購入し引っ越しました。旧マンションは住宅ローン減税の要件未達で適用対象外でしたが、引越し先は適用条件を満たしているので2020年度からは毎年、住宅ローン減税の適用を受けています…」 |

|

・住み替えた場合の住宅ローン控除について 「今年4月に旧居を売却し、新築マンションを購入して住み替えをしました。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。