スマホで確定申告をする方法をイチから解説

公開日:2023年02月07日

最終更新日:2023年07月19日

目次

この記事のポイント

- 確定申告書提出は、e-Taxがおすすめ。

- スマホで申告できる範囲が、拡大された。

- 源泉徴収票をスマホのカメラで読み取って自動入力も可能に。

確定申告書を作成す方法としては、手書き、パソコン、スマホがあります。手間がかからないのは、数字を入力すれば自動計算されるパソコン、スマホによる方法です。

また、提出方法としては、窓口に持参する方法、郵送する方法、ネット経由で提出するe-Taxによる方法があります。

e-Taxによる方法は、24時間いつでも提出可能で、還付金も早く受け取ることができるというメリットがあります。

スマホで確定申告書を作成する

確定申告においては、「確定申告をした方がトクするケース」「確定申告をしなければならないケース」があります。

「ふるさと納税をした」「高額な医療費が発生した」「株やFXで損失が出た」「ローンを組んで、マイホームを購入した」「年末調整で誤りや変更があった」などのケースは、給与や株の利益から源泉徴収された税金の一部を確定申告で取り戻すことができるので、「確定申告をした方がトクするケース」に該当します。

また、「副業で20万円超の所得があった」「給与の収入金額が2,000万円を超えた」というケースは、「確定申告をしなければならないケース」です。

そこで、まずは自分が「確定申告をした方がトクするケース」「確定申告をしなければならないケース」のいずれに該当するのかを確認する必要があります。

確定申告の提出方法は、手書きで作成して郵送か持参で提出する方法と、パソコンやスマホで作成してネット経由でデータ送信する方法があります。

パソコンやスマホでによる確定申告は、データの自動入力機能が進化し、自動計算されるので、スピーディに確定申告を済ませることができます。

スマホで確定申告をする主な流れは、以下のとおりです。

|

①IDパスワード方式かマイナンバー方式を選択(事前準備) ②国税庁「確定申告書等作成コーナー」にアクセス ③確定申告書の提出方法を選択 ④確定申告書を作成する ⑤作成したデータを税務署に提出する |

なお、④の作成した確定申告書を税務署に提出する方法としては、以下の2通りの方法があります。

|

①e-Taxを利用して申告書データを送信する方法 ②印刷して税務署に郵送あるいは持参する方法 |

(1)IDパスワード方式かマイナンバー方式を選択(事前準備)

e-Taxを利用して申告書データを送信する方法を選択する場合には、「ID・パスワード方式」と「マイナンバーカード方式」のどちらかを選択しますが、どちらの方法も事前準備が必要です。

|

「ID・パスワード方式」 事前に管轄の税務署に出向いて、、ID・パスワード方式の届出を作成・送信するか、 マイナンバーカードを使って、ID・パスワード方式の届出を作成・送信すると、利用者識別番号を取得する方法があります。 「マイナンバーカード方式」 アプリのインストールや対応端末の確認は、以下から行うことができます。 |

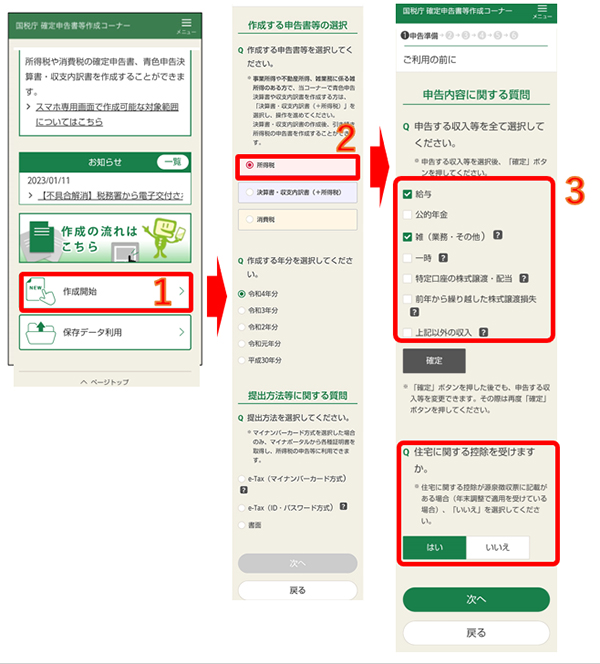

(2)確定申告書作成コーナーにアクセス

国税庁の確定申告書等作成コーナーを利用して、確定申告書の作成を行います。基本的にはパソコンでの作成方法と変わりませんが、一部の所得の入力画面については、スマホの画面に適したレイアウトでわかりやすく表示されるようになります。

給与所得の源泉徴収票は、スマホで撮影して読み込むこともできます。

※なお、確定申告書作成コーナーは、今後リニューアルされる予定なので、下記画面について変更となる場合があります。

1作成開始をクイックします。 2作成する申告書等の選択について、「所得税」「令和〇年分」「提出方法」を選択します。 3申告する内容等について選択します(※後述)。 利用者証明用電子証明書のパスワードを入力して e-Tax にログインすると次の画面が表示されます。 |

なお、スマホで入力を行う際には、スマホの「戻る」ボタンではなく、サイト上の「戻る」を使いますので、その点は注意してください。

(3)所得を入力

所得の種類は10種類ありますので、まずは自分の所得を確認します。

サラリーマンやアルバイトは給与所得、個人事業主は事業所得、家賃収入などは不動産所得、株の売買で得た所得は譲渡所得です。

| 1 | 利子所得 | 預貯金、国債などの利子 |

| 2 | 配当所得 | 株式・出資等の配当 |

| 3 | 不動産所得 | 土地・建物などの賃貸による所得 |

| 4 | 事業所得 | 農業、漁業、卸売業、サービス業などによる所得 |

| 5 | 給与所得 | 給与、賃金、ボーナスによる所得 |

| 6 | 退職所得 | 退職金、一時恩給などによる所得 |

| 7 | 譲渡所得 | 土地・建物・車両・ゴルフ会員権・株式等を売却した場合の所得 |

| 8 | 山林所得 | 山林の立木を売却した場合の所得 |

| 9 | 一時所得 | 生命保険の満期保険金やクイズの賞金などによる所得 |

| 10 | 雑所得 | 公的年金による所得や、作家以外の人の原稿料、還付加算金などによる所得 |

・給与所得

給与所得がある人は、源泉徴収票を手元に用意します。2カ所以上から給与をもらっている人は、すべての源泉徴収票が必要です。給与所得について入力する際には、年末調整済の源泉徴収票と年末調整が済んでいない源泉徴収票は分けて入力します。

・公的年金等

公的年金は雑所得に該当しますが、スマホで確定申告をする際には、年金が「公的年金等の収入」として、雑所得とは別に項目が設けられています。

公的年金等の収入がある人は、「公的年金等の源泉徴収票」を準備します。個人年金の場合には、「雑所得」を選択して入力します。

(4)控除を入力

収入と所得金額の入力が終わると、控除の入力画面になります。

適用される所得控除を順番に入力していきます。

所得控除とは、個人の状況に応じて税負担を軽減する制度で、全部で15種類あります。

たとえば医療費控除であれば、診察を受けた病院や薬局の領収書、医療機関までの公的交通機関の運賃の領収書などを用意します。

適用される所得控除の数が多ければ多いほど、納税額を軽減させることができますので、適用される所得控除はもれなく適用を受けるようにしましょう。

|

| 1 | 医療費控除 | 医療費が10万円超か、所得の5%超のとき |

| 2 | 雑損控除 | 災害や盗難、横領によって住宅や家財などに損害を受けたとき、やむを得ない支出があったとき |

| 3 | 寄附金控除 | 国や地方公共団体、認定NPO法人などに寄付をしたときや、政治献金などをしたとき |

| 4 | 社会保険料控除 | 健康保険、国民健康保険、国民年金保険、厚生年金保険などの保険料を支払ったとき |

| 5 | 小規模企業共済等 掛金控除 |

小規模企業共済の掛金や個人型年金加入者掛金などを支払っているとき |

| 6 | 生命保険料控除 | 生命保険に支払った保険料があるとき |

| 7 | 地震保険料控除 | 地震保険料や長期の損害保険契約等について支払った保険料があるとき |

| 8 | 寡婦控除 | 自分が寡婦(夫と死別、離婚した人)で合計所得金額が500万円以下など一定の要件に該当する人 |

| 9 | ひとり親控除 | ひとり親で、合計所得金額が500万円以下であり、総所得金額等が48万円以下の子どもがいるなど、一定の要件に該当する人 |

| 10 | 勤労学生控除 | 自分が勤労学生であるとき |

| 11 | 障がい者控除 | 自分や控除対象となる配偶者、扶養家族が、障がい者または特別障がい者であるとき |

| 12 | 配偶者控除 | 自分の合計所得額が1,000万円以下で、控除対象の配偶者がいるとき |

| 13 | 配偶者特別控除 | 自分の合計所得額が1,000万円以下で、生計が同じ妻(または夫)の合計所得金額が48万円超133万円以下のとき |

| 14 | 扶養控除 | 扶養親族があるとき |

| 15 | 基礎控除 | 原則としてすべての人に適用される(2,500万円超は、控除額0円) |

控除できるものとしては、所得控除以外にも税額控除というものがあります。税額控除は、税額控除から直接差し引くことができるため、節税効果は絶大です。

税額控除としては、住宅ローン控除、災害免除額、外国税額控除などがあります。主な税額控除は、以下のとおりです。

| 1 | 住宅ローン控除 | 家の新築、購入、増築、改築などをして半年以内にそこに済んでおり、ローン残高があるなど一定の要件に該当するとき |

| 2 | 住宅耐震改修特別控除 | 一定の既存住宅の耐震改修(耐久性向上改修工事を含む)をしたとき |

| 3 | 住宅特定改修特別税額控除 | バリアフリー改修工事などをしたとき |

| 4 | 認定住宅新築等特別税額控除 | 認定住宅を取得したとき |

| 5 | 政党等寄付金特別控除 | 政党等に政治献金をしたとき、認定NPO法人等に寄付したとき |

| 6 | 外国税額控除 | 外国の所得税があるなどのとき |

| 7 | 災害減免額 | 災害によって住宅や家財について損害を受けたとき |

控除の意味や所得控除、税額控除の種類については、以下の記事で詳しくご紹介しておりますので、あわせてご覧ください。

▶ そもそも「控除」って何?節税になる所得控除、税額控除とは

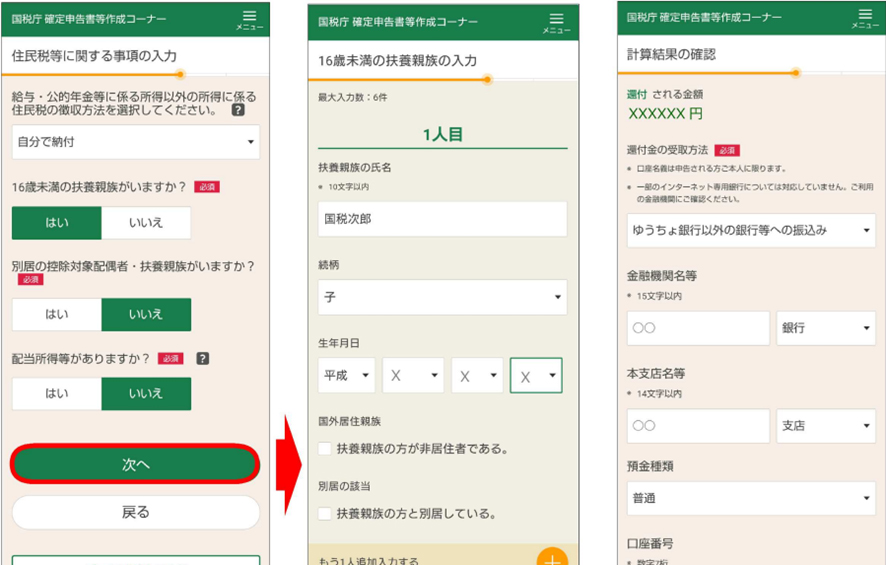

(5)住民税・本人の情報などを入力

所得控除、税額控除まで入力が済んだら、次は住民税などに関する情報を入力します。

|

納付方法について「給与から差引き」か「自分で納付」を選択し、16歳未満の扶養親族の有無などについて入力します。

本人の氏名や生年月日、住所、マイナンバーなどを画面の案内に沿って入力します。

(6)e-Taxで確定申告書を提出する

確定申告書の提出は、スマホからインターネットで送信することができます。「送信成功しました」のメッセージが表示されれば送信は完了です。

「帳票表示・印刷」をタップすると、申告書等のPDFが作成され、ダウンロードすることができます。申告書を印刷して税務署に提出することもできます。

まとめ

2023年(令和4年分)からは、確定申告書作成コーナーが、さらに拡充されました。マイナンバーカードの読み取りが、3回→1回で済むようになりましたし、マイナポータル連携による申告書の自動入力対象が拡大されました。

ただし、「自分の所得は何なのか」「必要経費として計上できるものは、何か」「所得控除や税額控除とは何か」など、確定申告については不明点や疑問点も多いものです。

そのような場合は、「クラウド会計ソフト freee会計」を活用すれば、より簡単に申告書を作成することができます。

◯×形式の質問に答えるだけで確定申告の書類を作成することができるので、難しい専門用語は必要ありません。また、「freee会計」の電子申告アプリを活用すれば、マイナンバーカードを用いてネットから電子申告を完了することもできます。

スマホ申告について相談する

freee税理士検索では、数多くの事務所の中から、確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

確定申告の税理士相談Q&A・経験談を見る

|

・副業webライター経費よりも利益が赤字の場合について 「webライターとチャットでの人生相談の副業をしていました。1万数千円ほど利益があったのですが、仕事を始めるにあたって分割で購入したスマホ代、月のWi-Fi代、それとは別のスマホ通信代(外での作業)、語彙を高めるため購入した本代、電気代などの計算をしてみると僅かですがマイナスでした。…」 |

|

・副業確定申告 「スマホのメールレディと言う副業をしているのですが、経費として認められる物はなんなのか教えて頂けると幸いです!…」 |

|

・カフェ代は経費にできますか? 「スマホまたはPCを使用し、カフェでトレードを行なっております。このときのカフェ代は、経費として取り扱うことはできますでしょうか。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計