個人事業主・フリーランスが納める税金

公開日:2019年04月04日

最終更新日:2022年07月10日

目次

この記事のポイント

- 個人事業主・フリーランスが納める税金は、所得税、住民税、消費税など。

- 個人事業主・フリーランスは、確定申告をしなければならない。

- 青色申告をすることで、多くの節税メリットがある。

個人事業主・フリーランスとして事業を行う場合には、自分で1年間の収支を計算し、確定申告をして税金を納めなければなりません。

個人事業主・フリーランスといっても、働いて収入を得ているのですから、納める税金の種類は会社員と基本的には同じです。所得の金額に応じて所得税(+復興特別所得税)、住民税を納めることになります。

また、所得金額が大きくなると、個人事業税や消費税を支払う必要もあります。

ここでは、個人事業主・フリーランスが納める主な税金や、税金を納めるための手続きなどについてご紹介します。

個人事業主・フリーランスが納める税金

個人事業主・フリーランスになると、自分で1年間の所得を計算して確定申告を行い、税金を納めなければなりません。

サラリーマンであれば、会社が源泉徴収によって所得税を天引きし、年末調整によって過不足を精算してくれていました。

つまり、会社が従業員に代わって税額の計算や納税手続きを行ってくれていたことになります。

納める税金の種類は基本的には会社員と同じで、所得税、復興特別所得税、住民税などです。

この他、所得の額によっては消費税や個人事業税などを納めなければならないこともあります。

(1)所得税/復興特別所得税

所得税とは、1月1日から12月31日の1年間に得た個人の所得に対して課される税金です。

サラリーマンは、勤務先の会社が個々の従業員の所得の計算を行い、同時に納税もしてくれますが、個人事業主の場合には、自分で1年間の所得を計算し納付までを行います。

また、令和19年(2037年)までは「所得税額×2.1%」で計算した復興特別所得税も納めなければなりません。

所得税

所得税は、所得が多くなるにしたがって段階的に税率が高くなる「累進課税制度」です。

1年間の所得から、納税者の個々の事情を考慮して設けられた所得控除や税額控除というものを差し引いた課税所得金額によって、かかる税率が5%~45%まで規定されています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

参照:国税庁「所得税の税率」

そして、かかる所得金額に、あらかじめ定められた税率を掛けたものが、所得税の納税額となります。

所得とは、働いて得た収入のうちから、必要経費を差し引いた金額のことです。

| 収入-必要経費=所得 |

|---|

そして、ここから、医療費控除、寄付金控除などの所得控除(納税者によって異なる)を差し引いた金額が、課税所得金額です。

| 所得-所得控除=課税所得金額 |

|---|

たとえば、課税総所得金額が650万円の場合には、所得税額は以下のように計算します。

|

650万円(課税総所得金額)×20%(所得税率)=872,500円(基準所得税額) 872,500円(基準所得税額)×2.1%=18,322円(復興特別所得税額)※後述 ①+②=890,822円(所得税額) |

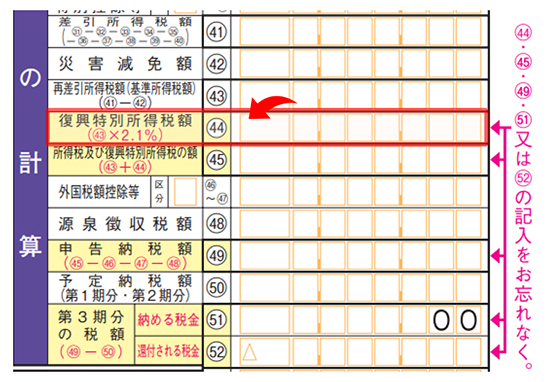

復興特別所得税

復興等別所得税とは、納税者すべてが支払う必要がある新税で、平成25年(2013年)に新設されました。

東日本大震災からの復興に用いられる税金で、実施期間は平成25年(2013年)から令和19年(2037年)までとなっています。

確定申告をする時には、前述した所得税額だけではなく、この復興特別所得税額も併せて申告・納税しなければなりません。

復興特別所得税は、以下の計算式で計算します。

| 復興特別所得税=所得税額×2.1% |

|---|

この復興特別所得税は、確定申告の際に特に記入漏れの多い箇所なので注意しましょう。

|

(2)住民税

住民税とは、住んでいる都道府県(都道府県民税)と市区町村(市区町村民税)に納める税金で、住民税は前年の所得を基準として税額が計算されます。

都道府県や市区町村などの自治体が、住民サービスなどを目的として課税します。

住民税は、前年の確定申告による所得をもとに各市区町村が通知してくるので、確定申告を行っていれば、その他に手続きをする必要はありません。

6月頃から送られてくる納付書によって、納めます。

(3)個人事業税

個人事業税とは、個人事業主が事業を行う際に受ける公共サービスに対して納める税金です。事業所得が年290万円超の個人事業主に課されます。

事業税は都道府県が税額を計算し、その通知を受けて個人事業主は納付しなければいけません。

税率は業種によって異なり3%~5%ですが、大半の業種が5%となります。

8月に各都道府県から送付されてくる納税通知書に従って、納税します。納付は8月と11月の2回です。

なお、個人事業税額は、全額が必要経費に計上することができます。

(4)消費税

消費税とは、物やサービスなどの売買にかかる税金です。

原則として前々年度の売上が1,000万円以下なら納税義務は免除されます。

しかし、前々年度の課税売上高が1,000万円を超える場合や、前年1月1日から6か月間の課税売上高が1,000万円を超えた場合には、消費税を納めなければなりません。

消費税の申告・納税義務のある事業者を「課税事業者」といいます。課税事業者になった時には、「消費税課税事業者届出書」を提出する必要があります。

ただし、2023年10月1日から適格請求書等保存方式(いわゆるインボイス制度)という、請求書に関する新しい制度が導入されます。

この制度によって、売上が1,000万円以下の免税事業者も、あえて課税事業者となる方が、メリットがある可能性があります。

(5)その他の税金

土地や建物を所有していれば固定資産税がかかりますし、土地や建物といった不動産を取得した場合には不動産取得税がかかります。また、土地や建物の登記をする時には登録免許税、印紙税といった税金を納めなければりません。

また、国民健康保険、国民年金の加入も必要です。健康保険料の額は、前年の所得によって変わります。国民年金の保険料は、毎月定額で1万7,000円程度です。

なお、40歳以上の加入者は医療分だけではなく「介護分」の保険料を支払わなければなりませんので、その分だけ保険料が高くなります。

確定申告は「青色申告」にすべき理由

確定申告は、「白色申告」と「青色申告」の2種類がありますが、青色申告の方が、多くのメリットを享受することができるので、おすすめです。

「白色申告」と「青色申告」の違いは、以前は帳簿をつける義務があるかどうかでしたが、平成26年から白色申告の場合も記帳が義務づけられましたので、白色申告のメリットはほぼなくなりました。

(1)最大65万円が所得から控除できる

青色申告の最大のメリットは、「青色申告特別控除」です。

青色申告を行なうだけで、最高65万円(複式簿記+電子申告)を所得から差し引くことができるのです。

たとえば、所得が700万円であった場合、白色申告ならその700万円を元に所得税を計算しますが、青色申告なら、「700万円-65万円」の635万円を元に税金の計算をすることになるので、それだけ税金を安くすることができるというわけです。

(2)家族への給与を経費にできる

「青色申告承認申請書」とあわせて「青色事業専従者給与に関する届出書」を提出しておけば、そこに書いた金額以内の家族への給与を経費にすることができます。

この「青色事業専従者」となれるのは、青色申告者と生計を一にする配偶者その他親族であること、その年の12月31日現在で年齢が15歳以上であること、6カ月を超える期間、青色申告の事業に従事していることなどの要件を満たす必要があります。

また、他の同じ仕事内容の給与や他の従業員の給与とあまりにかけ離れている場合には、税務署から指導が入り認められないこともありますので注意が必要です。

(3)過去の赤字の繰越ができる

青色申告では、等年分の純損失(赤字)を、翌年以降の所得から差し引くことができます。翌年以降の所得が抑えられるため、大きな節税効果となります。純損失は、最長3年間繰り越すことが可能です。

「青色申告」するために必要なコト

青色申告は、、前述した以外にもさまざまなメリットがありますが、申告前に以下のように事前にさまざまな手続きが必要となりますので、事前に確認をしておきましょう。

(1)青色申告承認申請書を提出する

青色申告を行うためには、事前に承認を受けておく必要があります。

提出先は納税地を管轄している税務署、つまり確定申告の書類を提出する税務署です。

▶ 所得税の青色申告承認申請書とは?書き方・提出先・期限【まとめ】

(2)青色事業専従者給与に関する届出書

青色申告事業者として、家族従業員(専従者)への給与が必要経費として認められるためには、「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。また、従業員を雇う場合は「給与支払事務所等の開設届出書」の提出が必要です。

(2)複式簿記による仕訳が必要

確定申告をするために必要となるのが、日々の取引の管理を行うための帳簿づけです。

帳簿づけや貸借対照表を添付しているか否かで、控除額は以下のとおり異なります。

| 白色申告 | 青色申告 | |||

| 10万円控除 | 55万円控除 | 65万円控除 | ||

| 届出 | 不要 | 必要 | ||

| 帳簿 | 簡易簿記 | 簡易簿記 | 複式簿記 | 複式簿記+電子申告 |

| 作成書類 | 収支内訳書 | 損益計算書 | 損益計算書+貸借対照表 | |

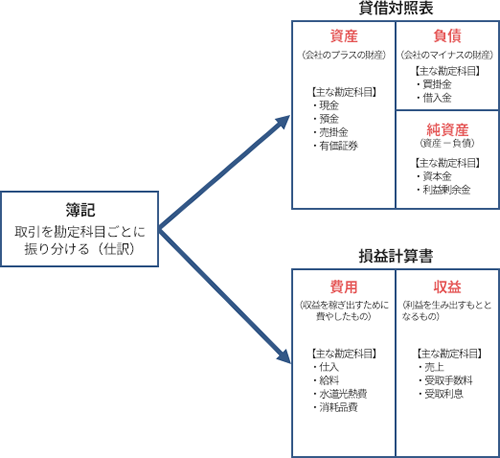

複式簿記による帳簿づけの基本が、取引の仕訳と勘定科目です。

「勘定科目」とは、現金が増減した時の理由のことで、「このお金は何のために出て行ったのか」「このお金はどのような理由で入ってきたのか」ということを把握するために、交通費や借入金といった名称を自分で設定します。

そして、この取引を2つの側面(貸方と借方)からとらえて勘定科目に割り当てていく作業を「仕訳」といいます。

たとえば、「携帯電話の通信料金1万円が、普通預金口座から引き落とされた」という時には以下のように仕訳をします。

| 借方 | 貸方 | ||

|---|---|---|---|

| 通信費 | 10,000 | 普通預金 | 10,000 |

勘定科目とは、日々の取引で現金が増減した時の理由を帳簿に記入する時に使われます。たとえば、電話代や郵便代を支払ったら「通信費」、販売する商品を仕入れたら「仕入」という勘定科目に振り分けます。

勘定科目ごとに仕訳をすると、「収益」「費用」「資産」「負債」「純資産」の5つのグループに分けられます。簿記の最終目的でもある決算書の損益計算書と貸借対照表は、この5つのグループからなっています。

|

損益計算書には「費用」「収益」が分類されます。

営業活動などで費やした「費用」や稼ぎ出した「収益」が分かる書類となっています。

貸借対照表には「資産」「負債」「純資産」が分類されます。

「資産」は、会社のプラスの財産のことで、現金、預金などの他、売掛金(帳簿上の未集金)などが含まれます。

「負債」は、会社のマイナスの財産で、銀行からの借入金や買掛金(代金を後日払いで仕入た場合)なども含まれます。

「純資産」は、資産と負債の差額で、会社の正味財産のことです。

会社を設立するときの資本金などが含まれます。

(3)会計ソフトなら複式簿記も簡単

ここまで説明したように、複式簿記では「勘定科目」「貸方」「借方」など難解な用語を理解しなければならず、「複式簿記で帳簿づけなんて面倒だ」と思った方も多いのではないでしょうか。

そのような時に活用していただきたいのが、「クラウド会計ソフト freee会計」です。

「freee会計」で取引を仕訳すれば、特に専門的な用語を理解しないでも、複雑な複式簿記帳簿を簡単に作成することができます。日々の仕訳を記録するだけで、青色申告決算書もほぼ自動的に簡単に作成することができます。

さらにインターネットバンキングやクレジットカードと連携すれば、入出金データがそのまま自動で仕訳され、日々の仕訳を行う必要がなくなり、さらに作業効率がアップします。

また、「freee会計」はさまざまなレポート機能がありますので、これらのレポートを活用すれば、事業に役立つさまざまな分析をすることもできます。

▶ 経営分析レポート|収益レポート・損益レポート・資金繰りレポート…他

| クラウド会計ソフトなら端末も場所も選ばない 「freee会計」は、従来の会計ソフトのようにインストールする必要がなく、パソコンでもタブレットでもスマホでも、操作可能です。 場所も選ばないので、カフェや通勤電車の中、自宅など、どこからでも利用することができるので、隙間時間を有効活用することができます。 利用開始までも簡単 勘定科目の設定も簡単 |

まとめ

以上、個人事業主・フリーランスが納める税金や、税金を納めるための手続き、会計ソフトの活用などについてご紹介しました。

確定申告は、煩雑な作業をイメージする人も多いと思いますが、会計ソフトを利用すればそれほどの手間をかけずに申告書を作成することができます。

「freee会計」は、個人事業主やサラリーマンの確定申告から日々の経理まで効率化するために、さまざまな工夫がされていて、経理初心者でも楽に操作することができます。

また「freee会計」で書類を作成したら、電子申告でご自宅からすぐに書類の提出をすることもできます。

個人事業主の税金・青色申告について相談する

無料で使えるfreee税理士検索では数多くの事務所の中から、個人事業主やフリーランスの確定申告について相談できる税理士を探すことができます。さらに様々な条件で絞ることにより希望に合う税理士・会計士・社労士の認定アドバイザーに出会うことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、個人事業主の税金・青色申告についてについて相談することができます。

クラウド会計ソフト freee会計