法人成りする11個のメリットと5個のデメリット

公開日:2019年07月11日

最終更新日:2024年06月27日

この記事のポイント

- 法人化する一番のメリットは、節税。

- 所得税は所得が多くなるほど税率が上がるが、法人税は一定の税率。

- 個ただし、法人は社会保険料への加入などデメリットもある。

個人事業主として起業しても、その後利益が増えてくれば「そろそろ会社にした方がいいのでは」と考え始める人が多いものです。

しかし、個人事業主が法人化することの意味やメリット・デメリットを理解しないまま、やみくもに会社を設立するのはおすすめできません。

せっかく法人成りしても、「自分にとってはデメリットばかりだった」というケースも多く、今度は法人から「個人成り」が行われることもあります。

そこで、ここでは法人成りする11のメリットと5つのデメリットをご紹介します。自身のケースに合わせながら、法人成りするべきか否かを十分に検討していただけたらと思います。

法人成りの豆知識

法人成りの最大のメリットは、節税です。個人事業主の所得税は累進税率が適用される一方で、法人の法人税は一定の税率となりまし、社長自身の給与や家族への給与を経費として計上できるためトータルの納税額を軽減できる可能性があります。また、法人化することで社会的な信頼を得ることができる点も大きなメリットです。

一方、法人成りにはデメリットも存在します。設立には費用がかかりますし、たとえ赤字でも法人住民税の「均等割」がかかります。加えて、法人は社会保険の加入義務があります。

したがって、法人成りをするべきか個人事業主のままで事業を続けるかについては、税理士に相談して、どちらがメリットが大きいか、十分にシミュレーションすることをおすすめします。税理士に相談すれば、設立手続きがスムーズに進められますし、また、事業年度や消費税課税事業者の選択など、具体的な相談ができるため、より適切な判断が可能となります。

法人成りする11のメリット

「法人成り」とは、個人事業主が法人を設立して、今まで個人事業で行っていた事業を法人に移行することです。

個人ではできない節税対策が法人では可能になるため、法人成りの最大のメリットは節税ですが、そのほかにも「社会的な信頼を得られる」「資金調達しやすくなる」など多くのメリットがあります。ここでは、主に節税という観点で法人成りするメリットをご紹介します。

(1)所得税は累進税率・法人税は一定の税率

個人事業主では所得税を納めていましたが、法人化すると今度は法人税を納めることになります。

法人税と所得税の違いとして挙げられるのが、税率です。

所得税は、所得が多くなるほど税率が高くなりますが、法人税は一定の税率です。そのため、所得が多い人は、法人化して法人税を納めるようにすれば、この税率の差で節税することができるのです。

所得税の税率

法人税の税率

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

(2)社長の所得税を節税できる

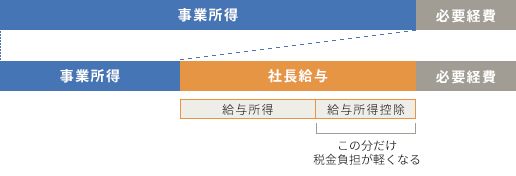

法人化する最も大きなメリットのひとつが「給与所得控除」です。

法人化して個人事業主が会社の社長となると、会社から社長自身に給与を支払うことができます。

給与所得には必要経費などの控除がありませんので、それに類するものとして給与所得控除という控除枠が設けられています。

会社としては、社長の給与も経費となるので、売上から給与を経費として差し引くことができ、さらにその給与からも給与所得控除を追加で差し引くことができるのです。

|

個人事業主の場合には、収入金額と必要経費との差額が事業所得(収入-必要経費=所得)となります。たとえば、収入金額が1,700万円で、必要経費が700万円の場合、事業所得は1,000万円です。

これを、会社経営で行った場合、法人税の所得金額の算出方法は同じですから、このままでは1,000万円に対して法人税等が課されます(税率30%として計算)。

しかし、この1,000万円を役員報酬として支払った場合、会社の所得はなくなり、法人税等は課税されなくなります。そして、この1,000万円の役員報酬に対しては、所得税の計算上195万円の給与所得控除が受けられます。結果、所得税は1,000万円-195万円=805万円に対して課税されることになります。

つまり、法人成りして役員報酬を受け取った場合には、給与所得控除額相当の節税をすることができるのです。

(3)家族への給与を経費にできる

法人成りをして、家族を役員として役員報酬を分散すれば、前述した給与所得控除額がさらに増えて、節税効果が大きくなります。

個人事業主でも青色申告をしていれば、「青色事業専従者」という制度によって家族に給与を支払うことができますが、事前に税務署に届出をしなければなりませんし、「その年の6カ月を超える期間、仕事に従事していること」など、働き方について要件があります。

▶ 「青色事業専従者給与」とは|認められるための条件、必要な届出、記入方法など」

しかし、法人化して会社から社長の家族に支給する給与については、個人事業主のような制約がないため、家族への給与を支給しやすくなります。

たとえば、妻が平日は他の会社に勤務していて週末だけ会社の事務を手伝っているようなケースでは、個人事業主では「その年の6カ月を超える期間、仕事に従事していること」という要件に該当しないため、給与を支給しても経費とは認められません。

しかし法人であれば、仕事内容に見合った給与を支払っていれば、それは当然経費になります。

(4)配偶者控除・扶養者控除も受けられる

家族が会社から給与を受け取ったとしても、その年の所得要件を満たす限り配偶者控除や扶養控除の適用を受けることができます。

個人事業主の場合、事業を手伝ってくれる配偶者や扶養者に年に1回でも給料を支払うと、その人の所得の額に関係なく配偶者控除、配偶者特別控除、扶養控除の適用を受けることができなくなります。しかし、控除を受けられるかどうかで所得税や住民税を合わせて年間約5万円も税負担が違ってくることもあります。

一方、法人の場合は配偶者控除や扶養控除を適用できるので、家族に給与を支払って会社の利益を減らすことで、節税できるうえに、社長自身も配偶者控除や扶養控除が適用されて所得税の負担を軽くすることができます。

つまり、家族の会社を会社の経費とすることができるうえ、社長の税金計算においては、配偶者控除や扶養控除の適用も受けることができるという節税メリットがあるわけです。

※改正により、平成30年(2018年)に、配偶者控除・配偶者特別控除については納税者本人の合計所得金額が1,000万円以下の場合には適用がなくなりましたので、その点については注意が必要です。

(5)退職金制度で節税できる

従業員への退職金は必要経費になりますが、個人事業主が自分に退職金を支払っても、給与のように必要経費にはなりません。その代わりに小規模企業共済への加入(※)という方法はありますが、それ以外に節税メリットのある制度はなく、税金を支払った後の儲けから、老後資金を準備しなければなりません。

また、個人事業主の場合には、長年事業を手伝ってくれた家族専従者への退職金も認められていないので、個人事業主にとっては仕事を辞めたあと、生活費をどのようにやりくりするかは大きな問題となってきます。

この点、法人化すれば、社長に対する退職金を会社の経費に計上することができますので、たとえば毎月の給料額を減らして退職金を支払った方が税金や社会保険料が安くするという方法をとることもできます。

さらに、社長が受け取った退職金に対する税金も非常に優遇されており、仮に同じ金額を給与で受け取った場合と比べると、退職金で受け取った方が税負担は大幅に軽減されます。

このように、退職金は支払った会社にとっては経費とすることができ、受け取った社長にとっても税負担が大きく軽減されるため、法人・個人の両方で節税メリットがあるのです。

会社設立の豆知識

社長に支払う退職金づくりの方法として、社長自身は解約返戻金のある生命保険に法人契約で加入し、会社の経費で保険料を支払うという方法があります。保険料を支払うことで解約返戻金が積みあがっていき、解約すると保険会社から会社に対して解約返戻金が支払われます。そして、この資金で社長に退職金を支払うのです。

保険料の支払いで節税できるうえに、将来のリタイア資金を経費で積み上げていくことができるという、メリットのある方法です。

| ※個人事業主の退職金に相当する制度として、小規模企業共済があります。これは、事業を廃止した時に積み立てた掛金に応じた共済金を受け取ることができるという、国の共済制度です。小規模企業共済の掛金は、全額控除となり節税効果も高いので、個人事業主で加入をしていない人は、下記記事を参考にしてください。 |

(6)個人ではできない節税対策「出張手当」

個人事業主には認められず法人化すると経費として認められるものに「出張手当」や「慶弔金」などがあります。

出張などで交通費や宿泊費がかかれば、個人事業主も法人も経費にすることができます。しかし、法人の場合には、「出張手当」を支給できるようになります。この出張手当は法人の経費になりますから、交通費や宿泊費を経費にしたうえで出張手当まで支給することができ、その手当を経費とすることができるのです。

さらにこの手当は、もらった側も所得税が課税されない、つまり非課税の収入となります。

なお、出張手当や冠婚葬祭費用等を経費とするためには、しっかりとした社内規程が必要です。

(7)個人ではできない節税対策「生命保険」

個人事業主が生命保険料を支払っても経費とすることはできず、最大12万円の所得控除しか受けられません。

しかし法人の場合、従業員を被保険者、受取人を法人として、生命保険を法人契約すると、その保険料が法人の経費となります(ただし、生命保険の契約内容によります)。

(8)個人ではできない節税対策「役員社宅」

個人事業主の場合は、自宅の家賃を経費とすることができません。

自宅兼事務所として利用している時にも、事務所としての業務にかかる部分のみを計算して経費として申告できますが、それ以外の家賃については、経費として認められません。

しかし法人の場合、社宅として社長に家を貸付ければ、家賃の50%程度を会社の経費にすることができ、火災保険も会社名義でかけることができます。

ただし、世間相場と比較して条件が非常にいい物件だと、社長が会社から経済的利益を受けたと判断され、税務調査で追及されることがありますので、注意が必要です。

(9)赤字を9年(10年)繰越できる

その年度の収支が赤字の場合その赤字額を、翌年度以降を繰越すことができます。

法人の場合は、9年間(平成29年4月1日以後に開始する事業年度において生じた欠損金については10年)繰り越すことができますが、個人の場合(青色申告の場合)は3年間です。

さらに、この繰越は国税と地方税の両方に適用されます。

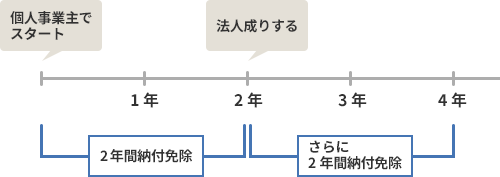

(10)個人→法人で消費税の免税期間を活用

消費税の納税義務は、2年前の売上高が1,000万円を超えているか、または前年上半期の売上高が1,000万円を超えていると発生します。

個人事業主の売上高が1,000万円を超えて課税事業者になるタイミングで、法人成り(資本金1,000万円未満)すると、この免税期間がさらに延びるので、消費税の課税事業者となるのを遅らせることができます。

|

会社設立の豆知識

インボイス制度スタート後は、消費税の免税事業者は、仕入税額控除の要件である適格請求書発行事業者の登録番号を記載したインボイスを交付することができません。適格請求書発行事業者となるためには、消費税の課税事業者を選択する必要があるからです。

そうなると、免税事業者は取引先から「仕入税額控除ができない」という理由で、取引から排除される可能性があります。また、登録番号の記載がないインボイスを交付すれば、取引先に「自社は、消費税の免税事業者である」と知られてしまうことになりますので、あえて課税事業者を選択する方が有利となる可能性があります。

ただし、インボイス制度においては、経過措置として免税事業者からの仕入について、令和8年9月30日まではその80%、令和11年9月30日まではその50%を仕入税額控除の対象とする特例が設けられています。インボイス制度への対応について適切な選択をするためにも、早めに税理士に確認しておくことをおすすめします。

(11)社会的な信頼を得られる

個人事業主と比較すると、法人は社会的な信頼が高く、補助金や助成金の方が申請しやすいという面があります。また金融機関からの借入れをする際も、法人の方が審査は通りやすくなります。

金融機関から借入れをする時には、貸借対照表や損益計算書などの会計資料の提出を求められます。法人ならこれらの資料は毎期作成しているものですからすぐに提出できますが、個人事業主の場合には、一から作成しなければならないケースがほとんどです。

法人化した方が資金調達しやすいというのは、このような事情があるからです。

また、「会社という法人格をつくるほどの意気込みで商売に真剣に取り組んでいる」という姿勢は、取引をする側としては重要な要素となります。なかには「個人事業主とは取引しない」という会社もあるくらいです。

さらに言えば、法人は個人事業主と違って「登記」をしなければならずこの登記は誰でも閲覧可能なので、どのような事業を行っているのかすぐに閲覧することができます。したがって、「誰が責任者でどのような事業を行っているか」が一目瞭然なので、法人化した方が社会的な信頼を得ることができるのです。

法人成りする5つのデメリット

これまでご紹介してきたように、法人成りするメリットはたくさんありますが、いいことばかりではありません。ここでは個人事業主が法人成りするデメリットについてご紹介します。

(1)設立費用がかかる

株式会社を設立する場合には、定款を作成して認証を受け、登録免許税などを支払って登記しなければなりません。この設立費用は25万程度かかります。

また、会社を設立するためには資本金が必要です。資本金の額は1円からでOKですが、この資本金は「=会社の信用」と捉えられるケースがまだまだ多いことから資本金額が低すぎるのは考えものですから、ある程度の資本金を用意する必要があります。この資本金を用意するという負担も、法人化のデメリットと言えるかもしれません。

(2)赤字でも法人住民税の「均等割」がかかる

法人の場合、赤字であっても法人住民税の均等割がかかります。

住民税とは、行政サービスの費用分担という趣旨の税金で「道府県民税」と「市町村民税」があります。

均等割とは、会社を作った場合の自治体に払う固定費のようなもので、会社が存在するというだけで課せられる税金です。

均等割の金額は自治体によって異なりますが、東京23区の場合は最低7万円です。

さらに、平成26年(2014年)10月1日に開始する事業年度から「地方法人税」が創設されました。

地方法人税の税率は法人税率の4.4%で、令和元年(2019年)年10月1日以降に開始する事業年度から10.3%に引き上げられます。

▶ 法人税は何パーセントか・どのように計算するのか(初心者向け)

(3)社会保険の加入義務がある

個人事業主の場合には、5人以上を雇うと社会保険の加入義務があります。

しかし法人の場合には、たとえ社長1人の会社でも社会保険の加入義務があり、その経費を負担しなければなりません。

個人事業主は、社会保険の健康保険と厚生年金保険には加入できないので、代わりに「国民健康保険」と「国民年金」に加入することになります。

一方、法人化した場合には、社長はサラリーマンと同様に健康保険と厚生年金保険に加入します。

国民健康保険と健康保険では、保険料が大きく違い、国民健康保険の保険料の最高額は年間89万円ですが、健康保険の保険料の最高額は会社が負担する分と合わせると年間約192万円の保険料となってしまうことがあります。

さらに従業員を雇用することになれば、それだけ保険料が増加することになります。

(4)税理士費用がかかる

個人事業主の経理作業はそれほど難しくありませんし、取引の数がそれほど多くなければ自分で確定申告をすることも十分可能ですし、「クラウド会計ソフト freee会計」を活用すれば、経理作業はほぼ自動化することができます。

しかし、法人の場合には、作成書類が増えますし計算も煩雑になるので、顧問税理士に依頼しなければ決算・申告を行なうことは難しくなります。

ただし、「クラウド会計ソフト freee会計」を活用して日々の経理作業を自動化し、決算・申告だけ税理士に依頼するようにすれば、顧問料の負担を抑えることも可能です。

(5)各種契約料金が高くなる

銀行のネットバンキングやプロバイダーの契約など、法人名義で契約すると契約手数料が変わることがあります。これらの金額はそれほど大きな金額ではありませんが、さまざまな契約が積み重なるとそれなりの出費になりますので、注意が必要です。

まとめ

以上、個人事業主が法人化する際のメリットとデメリットについてご紹介しました。

一般的には個人の所得が500万円前後になると、法人成りした方がメリットが大きくなるケースが増えます。

ただし利益に波がある場合には、個人事業主のままでもう少し様子を見たほうが得策であるケースもあるでしょう。

個人事業主のままで事業を続けるか、法人成りするべきかについては、個々の状況によって異なりますので、法人成りするタイミングも含めて起業サポートに力を入れている税理士に相談することをおすすめします。

なお会社を設立する際には、「freee会社設立」で会社設立に必要な書類を、無料で一括作成することができます。

「freee会社設立」では、行政書士に電子定款作成代行を依頼でき、紙定款提出時に必要な収入印紙代4万円が節約することができます。

法人成りについて相談できる税理士をさがす

個人事業主で法人成りを検討している人は、「法人成りすべきか」「法人成りするとどれくらい節税できるか」などについて、早めに税理士に相談することをおすすめします。

freee税理士検索では数多くの事務所の中から起業サポートに力を入れている税理士・会計士・社労士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるのであわせてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 法人成りについて相談できる税理士を検索 /

法人成りの経験談と税理士の回答を見る

|

・年の利益が900万円程度出るようになったので、法人成りを検討しています。 「個人事業主として美容サロンを共同経営しています。…」 |

|

・法人成り後のインボイス対応について 「2021年10月に法人成りいたしました。 個人事業で1000万円を超えてきましたので法人成りをし消費税免税期間が伸びましたが、法人成り後に売上が下がりました。…」 |

|

・法人成りするかを迷っています 「夫婦で個人事業主をしています。 今は個別に契約しそれぞれ年収600~700万程です。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、法人成りについて相談することができます。