不動産投資の節税対策

公開日:2024年04月04日

最終更新日:2024年04月04日

目次

この記事のポイント

- 不動産投資においては、さまざまな場面で税金が発生する。

- 不動産投資は、適切な節税対策でキャッシュを残すことが大切。

- 不動産投資は、相続税対策にもなる。

不動産投資というと、利回りや不動産価格に目が行きがちですが、節税の観点も欠かせません。実際に賃貸経営をすると、毎月のように何かしらの税金を納付することになります。さらに、一般的には納税額は年々増加していきます。

しかし、だからと言って目先の節税ばかり考えてムダな経費を使ってしまうと、資金繰りが悪化してしまいます。

節税は、長い目で見て適切な方法で実施していくことが大切です。

不動産投資の豆知識

不動産投資の節税対策は、ここでご紹介する以外にもたくさんあります。

もっともよい節税対策は法人を設立することですが、法人化する場合には税理士に申告を依頼しましょう。

法人の申告手続きは、個人と比較すると非常に面倒で、自力で申告するのはほとんど不可能だからです。

しかし、記帳作業を自分で行ない決算申告業務だけ依頼するようにすれば、税理士費用を抑えることができますし、メリットのある節税対策を提案してもらうことができます。

トータルで考えれば、税理士と顧問契約を締結した方がはるかにコストダウンにつながります。

不動産投資の節税対策

不動産投資とは、土地や建物を購入して人に貸して、賃料を得ることです。多くの場合は、銀行から融資を受けて不動産を購入します。

アパートやマンション、戸建てだけでなく、駐車場やコインロッカーなども不動産に含まれます。

不動産投資で大切なのは、まずは減価償却費や修繕費、損害保険料などの必要経費をもれなく計上することです。

確定申告は、青色申告を選択することで、さらに節税メリットがあります。

青色申告を選択すると、家族従業員への給与も必要経費にすることができるなど、多くのメリットがあります。

また、所得がある程度増えたら法人化する方が節税につながる可能性が高くなります。

不動産投資は、相続税対策としても活用できる方法ですが、やり方を間違ってしまうと、節税にならなかったり相続トラブルを招いたりしてしまうので注意が必要です。

(1)正しく経費を計上する

個人の土地やアパートの賃貸による収入は、「不動産所得」に区分されます。

なお、賃貸の他に有料駐車場で車の管理をしている場合は、事業所得や雑所得に区分されるので注意が必要です。

不動産所得は、家賃や地代、更新料などの1年間の総収入額から、必要経費を差し引いて計算します。

つまり、必要経費をきちんと計上することが、節税の第一歩ということになります。

主な必要経費としては、管理費や減価償却費、修繕費、固定資産税、水道光熱費、借入金の利子、不動産にかけた火災保険料などがあります。

このほか、不動産投資に関するセミナー受講費や業界紙、物件視察のための旅費交通費、不動産検索サイトの広告宣伝費、業者等に対する接待交際費なども必要経費として計上できます。

ここで注意したいのが、必要経費を多く計上すればそれだけ不動産所得を減らせるので税金は安くなるものの、手取りのキャッシュは減ってしまうという点です。

もちろん、本当に必要な経費であれば問題ありませんが、節税したいという目的の支出になってしまうと、それは単なるムダ遣いになってしまいます。

大切なのは「家賃収入を得るために、その支出は本当に必要か」という点です。「空室を埋めるために必要な経費」「入居者の満足度を上げるための経費」なら問題ありませんが、必要のない交際費や広告宣伝費などは極力抑えるようにしましょう。

不動産投資の豆知識

不動産投資におけるリスクのひとつが、家賃の滞納です。家賃が未収になっても、原則として収入として計上しなければなりません。ただし、青色申告で小規模事業者の現金主義の経理を選択している人は、届出をすることで入金があった時の収入とすることができます。

返済計画についてはシミュレーションしているのに、経費をどう使うかについては無計画で税金が高額になってしまう人は多いですが、年間でいくらの経費がかかるかについてもシミュレーションをしておきましょう。

(2)減価償却を活用する

不動産投資の節税のポイントとなるのが、減価償却です。

減価償却とは、一定以上の高額なものを購入した時にその費用をあらかじめ見積って必要経費として計上するものです。

たとえば、3,000万円で購入した建物の耐久性が30年だった場合には、1年ごとに30分の1ずつ建物の価値は減少していきますので、1年に100万円ずつ価値が下がっていく計算になります(土地は、減価償却の対象ではありません)。

この30年の耐久年数のことを耐用年数といい、購入するうえでかかった費用を耐用年数で割った金額を、毎年減価償却費として必要経費に計上することができます。

つまり、その年の支出がなくても必要経費として計上できるのです。

建物と附属設備(電気設備やガス設備など)は、分けて償却した方が節税効果は高くなります。なぜなら、附属設備は建物より耐用年数が短いため、早く必要経費として計上できるからです。

さらに、減価償却費は空室の分も計上することができます。

不動産投資においては、どうしても空室ができてしまう場合がありますが、空室の場合でも「入居者が見つかればすぐに入居できる状態」であれば、空室分の減価償却費を計上することができます。

また、仲介手数料は土地建物に按分後、土地価格、建物価格それぞれに上乗せされて支払いが発生しますが、この仲介手数料は、契約書に記載された土地建物の按分評価に従って計算し、建物上乗せ分は、減価償却資産に加算して償却することができます。

参照:国税庁「賃貸用の土地建物を購入した際に支払った仲介手数料の取扱いについて」

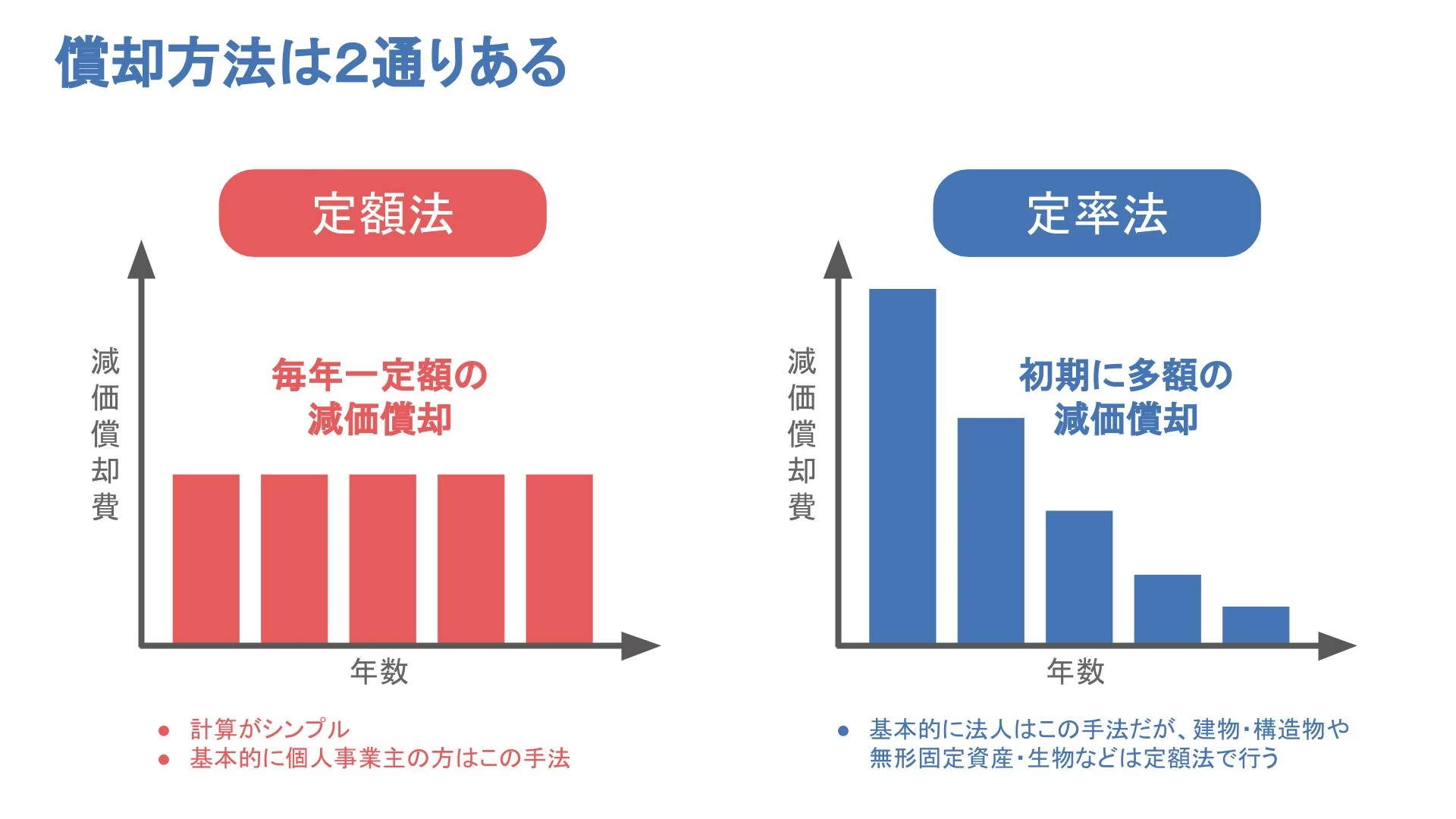

減価償却の計算方法には、主に定率法と定額法があります。

定額法は、毎年同じ額を減価償却費として費用にする方法で、定率法は、毎年同じ率で減価償却費を計算して費用にする方法です。

|

||

| 中小企業者等 | 中小企業者等以外 | |

|---|---|---|

| 10万円未満 | 全額損金算入 | |

| 10万円以上20万円未満 | 一括償却資産(3年間定額償却)可能または300万円を限度として全額損金算入 | 一括償却資産(3年間定額償却)可能 |

| 20万円以上30万円未満 | 300万円を限度として全額損金算入 | 通常の減価償却 |

| 30万円以上 | 通常の減価償却 | |

※貸付用資産は、主要な事業として貸付されるものを除き少額資産特例の適用はできなくなりましたが、、節税目的でなければ従来どおり適用されます(令和4年度改正)。

つまり、減価償却するか否かの分かれ目は20万円で、青色申告をしている中小企業者等の場合は、30万円未満の資産なら、300万円を限度として一括償却できるわけです(令和8年3月31日まで(令和6年度税制改正)/延長の可能性あり)

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」。

したがって、この特例を利用すれば30万円未満のものを購入した場合に一括で費用計上することができるのです。なお、「30万円未満」ですから30万円ちょうどの場合には利用できなくなりますので注意が必要です。

また、25万円のパソコンを2台購入した場合には、領収書に「パソコン2台分として」と記入してもらうようにします。50万円のパソコンなのか、25万円(30万円未満)のパソコンなのかによって、特例を利用できるか否かが変わるからです。

(4)確定申告は青色申告を選択する

確定申告には、青色申告と白色申告がありますが、節税に有利なのは青色申告です。

青色申告を選択し、かつ一定の条件を満たした事業的規模の場合であれば、通常は最大10万円の青色申告特別控除が最大65万円となり、原則として所得から65万円を差し引くことができます。

この65万円は、支出を伴わずに所得から差し引くことができるのですから実際は支出しなくても65万円の必要経費を使ったのと同じ効果があります。

事業的規模とは、事業といえる程度の規模で不動産貸付けを行っていることで、以下のいずれかに該当する場合です。

| 区分 | 貸付規模 |

| 建物 |

・貸間、アパート等の独立した室数が、おおむね10室以上 ・独立した家屋の貸家数がおおむね5棟以上 |

| 土地 | ・土地、駐車場の契約件数がおおむね50件以上(1室の貸付けに相当する土地の契約件数をおおむね5件として判定) |

また、事業的規模で賃貸経営をしている場合で家族がその不動産の管理や維持に携わっていて給与を支払っている場合には、必要経費として計上することもできますし、先ほどご紹介した30万円未満の減価償却資産を一括で全額経費にできる特例も利用できます。

さらに、思うように収入が上がらなかった・空室が多かったなどの理由で赤字になってしまったら、この赤字を給与所得など他の所得と損益通算して相殺し、その損失額を翌年以後3年間(法人の場合は10年間)にわたり、繰り返し各年分の所得から控除することができます。

したがって、初めて確定申告をする人や不動産所得が少ない人は白色申告で構いませんが、これから事業を拡大していくのであれば、青色申告に移行する方がよいでしょう。

(5)できるだけ修繕費で計上する

修繕費とは、固定資産の通常の維持管理のために支出する費用で、一度に経費として計上できます。

しかし、固定資産の耐久性を高め価値を増加させる目的の支出(リフォームなど)は「資本的支出」となり、修繕費の対象外となり減価償却しなければなりません。しかし、節税の観点から見れば、早く経費にした方が有利です。

修繕費と資本的支出の判定は、微妙なケースが多々ありますが、以下のようなものであれば、修繕費として計上できます。

|

①修理、改良のための費用で、20万円未満のもの ②おおむね3年未満の周期で行われる修理、改良のための費用 |

なお、資本的支出が修繕費か分からない場合でも、支出額が60万円未満の時は、「明らかに資産の価値を高めるもの」「耐久性を増すもの」を除いて、原則として修繕費とすることができます。

(6)不動産購入時の初期費用は削減する

不動産購入時には、印紙代や登記費用、司法書士報酬、不動産取得税など、さまざまな初期費用が発生します。この初期費用も極力削減するようにしましょう。

たとえば、不動産売買契約書は2通作成でも1通作成でも問題はありません。

売主分は契約書1通で買主からコピーをもらえば、その分印紙代を削減できます。

(7)家族に給料を支払う

青色申告では、家族従業員に支払う給与を必要経費にすることができます。これを青色事業専従者給与といいます。家族も所得税を納税することにはなりますが、所得税は累進課税制度ですから、所得が高いほど高い税率が課せられてしまいます。

そこで、所得を家族で分散すれば、低い税率を適用できる可能性が高いので、その分節税につながるというわけです。

この青色事業専従者となるためには、以下の要件を満たす必要があります。

|

①事業的規模の青色申告者と同一生計の配偶者その他の親族 ②その年の12月31日現在で、年齢が15歳以上である ③その年を通じて6カ月を超える期間、青色申告をする人の事業に従事していること |

また、事前に「青色事業専従者給与に関する届出書」を税務署に提出しておく必要があります。専従者が増える場合や給与を増額する場合には、「青色事業専従者給与に関する変更届出書」の提出が必要です。

(8)法人化でさらに節税できる

不動産投資で節税したいなら、法人を設立してその法人が不動産を所有する法人化がよいといわれます。

個人の所得税は、所得額に応じて税率が変わる累進課税で、住民税も合わせると最高税率は55%にもなってしまいます。

法人税や法人事業税の税率も所得によって異なりますが、法人税であれば所得800万円以下は軽減税率が適用されます。

また、個人事業の場合、収入から差し引けるのは原則として実際にかかった経費だけですが、法人を設立して役員報酬を支給すれば、その報酬額も原則として法人の経費にできますし、給与所得控除を差し引くこともできます。

さらに、法人化すると経費の幅が広がります。

たとえば、住んでいる住宅が賃貸の場合には、契約主体を法人にすれば、家賃が損金となります(ただし、法人に一定の家賃を支払う必要があります)。

また、旅費規程等を作成して出張手当について定めれば、出張の際に日当を支払うことができ、個人が受け取った日当は非課税になります。

また、法人の場合は償却が任意であるというメリットがあります。

その年に償却できる額の範囲であれば、経費計上する額を自分で決めることができるのです。たとえば、減価償却費が100万円であれば、0円でも50万円でも100万円までであれば、経費に計上することができます。

たとえば、「入居者が決まらず、見込みより収入が少なかった」という場合には償却費を少なくして利益を出し、「収入が多くてあまり経費を使わなかった」という場合には、最大限の償却費を計上して、所得を抑えるといった調整ができるわけです。

不動産投資の豆知識

不動産投資と似たものに「不動産投資信託」があります。不動産投資と不動産投資信託は、似ていますが異なるものです。

不動産投資信託は、投資家から資金を集めた業者が不動産を購入し、売却益や運用益を投資家に還元するしくみになっており、不動産投資と比べるとリスクが低く、安い投資額で始められるというメリットがある一方で、手数料などもかかるためリターンも低いというデメリットがあります。

まとめ

節税の視点から考えると、もっともよい節税方法は法人化です。

しかし、法人化するためにはコストがかかるため、ある程度の規模にならないと、そのメリットを十分に受けることができません。

どの程度の規模になれば法人化した方がよいのかについては、早めに税理士に相談しましょう。

不動産投資の節税対策について相談

freee税理士検索では、数多くの事務所の中から、不動産所得の確定申告や節税対策、法人化した場合の申告手続きや節税対策などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 不動産投資について相談できる税理士を検索 /

不動産投資の確定申告の税理士相談Q&A・経験談を見る

|

・自社購入物件の仕入税額控除について 「弊社不動産業者です。自社購入物件について消費税の仕入控除が認められるか教えてください。…」 |

|

・資産計上(確定申告) 「個人で所有している不動産→資産管理の法人に賃貸し売り上げは法人に入っている物件があります。…」 |

|

・不動産の仲介手数料について 「賃貸用不動産を購入する際に仲介手数料が発生しているのですが、国税庁のHPを見ると取得価額に入れると記載されております。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。