個人事業主の確定申告|経費と控除で節税しよう

公開日:2018年10月30日

最終更新日:2023年02月17日

この記事のポイント

- 個人事業主の確定申告は、必要経費を最大限計上して節税する!

- 個人事業主の確定申告は、所得控除と税額控除で節税する!

- 個人事業主の確定申告は、「青色申告」で節税する!

個人事業主の1年のシメが、確定申告書の提出と納税です。

個人事業主が節税するためには、必要経費をもれなく計上すること、所得控除と税額控除はもれなく適用を受けること、そして確定申告は青色申告で行うことが大切です。

この記事では、個人事業主の確定申告で認められる必要経費の種類は最大限計上するための方法、所得控除と税額控除の計算方法、青色申告の手続きなどについてご紹介します。

個人事業主の確定申告

フリーのライターやエンジニア、フリーのカメラマン、コンサルタントなど、企業に雇用されない働き方をする人を、個人事業主やフリーランスといいます(確定申告においては、個人事業主・フリーランスを区別しませんので、ここでは「個人事業主」とします)。

個人事業主は、毎年1月1日から12月31日までの1年間の所得や税額を計算して、税務署に報告する確定申告を行わなければなりません。

1年間の所得を計算して、その所得の合計額に基づいて納める税額、還付される税額を計算して申告します。

なお、ここでいう所得とは、収入から必要経費を差し引いたものです。

簡単に言うと、100円の商品を仕入れて150円で売った場合には、儲けである50円が所得となります。

| 所得 = 収入 - 必要経費 |

|---|

必要経費を差し引かずに、収入の金額で税額計算をしてしまうと、税金を納め過ぎてしまうので、注意が必要です。

(1)個人事業主の所得は大半が「事業所得」

個人の所得は、その所得をどのように稼いだのかによって、10種類に分類され、それぞれ違う方法で税額計算をします。

個人事業主の場合には、ほとんどが「事業所得」となります。

事業所得とは、小売業、サービス業、農業、漁業、製造業、卸売業、小売業などの事業から生じる所得です。

1年間に得た収入から必要経費を差し引いた所得に対して所得税がかかるので、もれなく必要経費を計上して所得を抑えることで、所得税も少なくて済みます。

(2)不動産オーナーなら「不動産所得」

アパートやマンション、駐車場や貸しビルなどの不動産のオーナーとして賃貸収入を得ている人は、「不動産所得」になります。

不動産所得は、1年間に得た家賃収入や香辛料などの総収入金額から、必要経費を差し引いた所得に対して所得税がかかります。

共益費として電気代や水道代を受けとっている場合には、これらの総収入金額に含めて計算し、敷金や保証金は、原則として収入に含めません。

所得税をいかに減らすかについては、事業所得と同じように「いかに必要経費を計上できるか」にかかっています。

必要経費として認められるものとしては、固定資産税、不動産取得税、損害保険料、建物等の修繕費、不動産購入のために使った借入金の利子などが挙げられます。

なお、不動産所得で赤字になった場合には、他の給与所得や事業所得と損益通算をすることができます。ただし、土地に対する借入金の利子は、損益通算の対象外です。

(3)民泊経営なら「雑所得」

自分が住んでいる住宅を利用して民泊を経営している場合には、その売上から必要経費を差し引いた金額が20万円以上の場合に、雑所得(業務)の確定申告が必要です。

不動産賃貸業を営んでいる人が、空き部屋を一時的に民泊に利用した場合は「不動産所得」に含めます。

雑所得も必要経費が認められますので、もれなく必要経費を計上することが大切です。

必要経費として認められるものとしては、民泊仲介業者への仲介手数料や、水道光熱費、通信費などが挙げられます。仲介手数料は全額が費用として認められますが、水道光熱費や通信費は、自分の居住スペース分は含めることができませんので、総床面積に対する民泊業務用部分を床面積の割合で按分するなどして、必要経費に含めます。

個人事業主の確定申告の基礎知識&節税対策

個人事業主の事業所得の確定申告では、青色申告と白色申告がありますが、青色申告の方が、節税効果がありますのでおすすめです(※後述)。

法人は事業年度を自由に設定できますが、個人事業主の事業年度は法律で1月1日から12月31日までと決まっています。

1月1日を「期首」、12月31日を「期末」といいます。

青色申告の申請をしたら、日々帳簿を付けて請求書や領収書を管理し、期末に集計して青色申告決算書を作成します。そして、3月15日までに確定申告を行います。

確定申告期間は、事業年度の翌年の2月16日~3月15日です。

この期間中に青色申告決算書、確定申告書を作成して、期限までに税務署に提出する必要があります。

新型コロナウイルス感染症に感染して療養していたなどの理由で、、納付等の期限延長を希望する場合には、所轄税務署⻑に「災害による申告、納付等の期限延長申請書」を提出すれば、その理由がやんだ日から2カ月間の範囲内で、延長が認められます。

参照:国税庁「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」

提出方法は、①税務署などに持参して提出、②郵送による提出、③e-Taxで申告の3つの方法があります。郵送の場合には、消印の日付が提出日になります。

確定申告は、申告書の提出だけではなく、同時に納税も行う必要があります。3月15日(消費税は3月31日)までに確定申告によって申告した税金を、金融機関に納めます。

税務署から納付書などが送られてくるわけではなく、自分で手続きをしなければなりません。

なお、確定申告の提出時に税務署で直接納めることもできます。

また、確定した税額を一度に払う余裕がない時には、3月15日までに納税額の50%を納めれば「延納」という制度を利用できます。

延納を希望する場合には、延納の届け出が必要になりますし利子税がかかるので、注意が必要です。

納める税金欄が空白で、還付される税金欄に数字が入力されている場合には、税金を払い過ぎることになりますので、払い過ぎた分の税金が還付(税金がもどってくること)されます。

還付の場合は、税務署から還付の通知書が届き、その後確定申告書に記載した金融機関へ入金されます。

還付金は、申告した本人の口座でなければ受け取れません。

確定申告書を提出した日からおよそ1~2カ月ほどで還付されますが、e-Taxの場合には、3週間ほどで振り込まれます。

(1)個人事業主の確定申告は「青色申告」がおすすめ

確定申告には、青色申告と白色申告の2種類があります。

個人事業主はどちらかを選択することができますが、青色申告は所得から65万円(令和2年度分からe-Taxによる申告または電子帳簿保存を行うことが要件)を所得から差し引くことができるなど、さまざまな特典があり、税負担を軽くすることができます。

その他にも、青色申告のメリットは数多くあります。

たとえば、純損失(前年以前の赤字)を、翌年以降3年間にわたり所得金額から繰越して控除することができます。

前年にも青色申告を行っている場合には、純損失の繰越しに変えてその純損失を前年の所得金額から控除して、還付を受けることができます。

また、「青色事業専従者給与に関する届出書」の提出をすることで、青色申告者と生計を一つにしている家族への給料を、全額経費にすることができます。

白色申告は「青色申告書承認申請書」の提出が不要で、青色申告より提出する書類の記載箇所が少ないなどのメリットがあるものの、それ以外については青色申告とくらべるとほとんどメリットはありません。

青色申告を行うためには、事前に「青色申告承認申請」を行うことが必要で、この申請をしないと白色申告しかできませんので注意しましょう。

(2)個人事業主が認められる必要経費

個人事業主は、必要経費を最大限計上することが節税につながります。

必要経費には、売上原価のように収入を得るために直接要した費用だけでなく、業務上必要となった費用も含まれます。

たとえば、自分1人でとった食事代は必要経費として計上することはできませんが、打ち合わせのために取引先と一緒に食事をしたのであれば、「交際費」や「会議費」として必要経費とすることができます。

また、青色事業専従者給与の規定に支払った給料については、同一生計の配偶者に支払う給与も必要経費とすることができます。

国民健康保険料や国民年金は、必要経費で計上することはできませんが、「社会保険料控除」として所得から控除することができますし、生命保険料や地震保険料は、必要経費で計上することはできませんが、「生命保険料控除」「地震保険料控除」として所得から控除することができます。

さらに、仕事とプライベートで共有しているスペースは、按分計上することができます。按分計上することができるのは、水道光熱費、火災保険料、通信費なども含まれます。

個人事業主の必要経費と主な内容については、以下の記事でくわしくご紹介しておりますので、あわせてご覧ください。

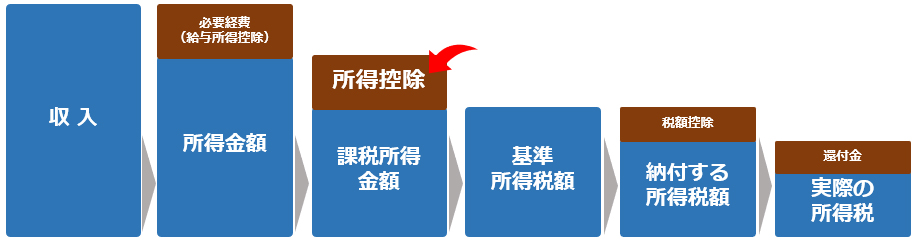

(3)個人の所得控除と税額控除はもれなく適用しよう

個人事業主の所得税額は、売上から必要経費を差し引いた額に所定の税率を掛けるわけではありません。

所得金額をさらに下げることができる「所得控除」という制度があります。

|

たとえば、社会保険料を納めていれば「社会保険料控除」を受けることができますし、ひとり親であれば「ひとり親控除」を受けることができます。

このような所得控除は全部で15種類あり、適用される所得控除が多ければ多いほど、税額を軽減させることができます。

なお、各控除の要件は頻繁に改正されていますので、毎年かならずチェックするようにしてください。

さらに、所得控除とは別に税金から直接差し引くことができる「税額控除」という制度もあります。

税金から直接差し引くことができるのですから、所得控除以外に節税効果があります。

たとえば、住宅ローンなどを利用して自宅を取得したりリフォームをしたりした場合には、住宅ローン控除(住宅借入金等特別控除)を受けることができますし、株の配当金など配当所得があった場合には、「配当控除」を受けることができます。

ほかにもさまざまな税額控除が設けられており、どの控除を受けることができるかは、個々によりさまざまです。早めに税理士に相談してアドバイスを受けることをおすすめします。

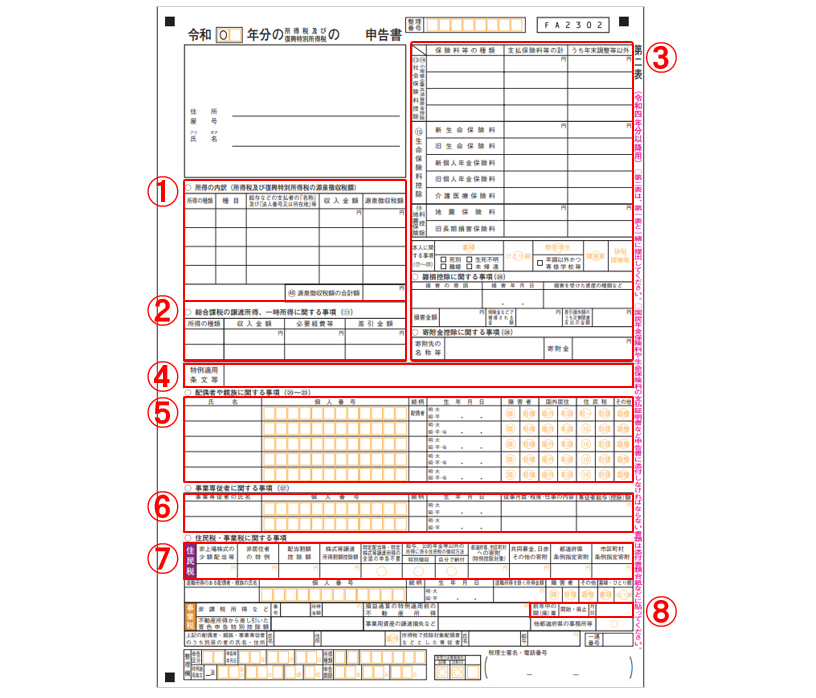

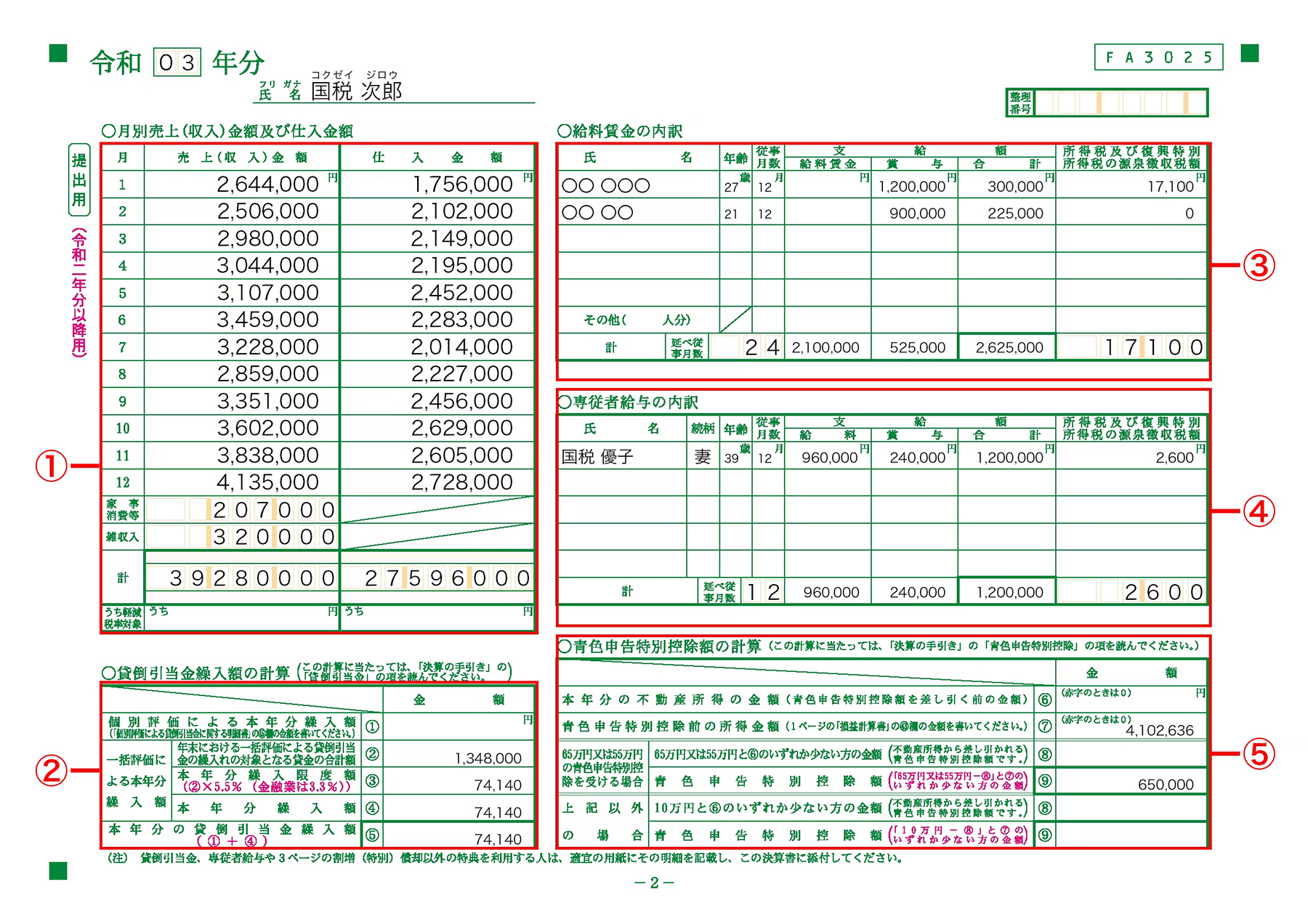

(4)確定申告書の記載方法の「基本」を知っておこう

確定申告書の作成は、先に青色申告決算書を作成しておくと便利です。青色申告決算書に記入した内容を申告書第二表に転記し、さらに第二表の内容を申告書第一表に転記していきます。

①月別の売上金額と仕入金額を記入 ②貸倒引当金に計上した金額を記入 ③従業員がいる場合には、その従業員の給与を記入 ④青色事業専従者(家族)の給与を記入 ⑤青色申告特別控除を差し引く前の金額と控除額を記入 くわしい記入方法については、以下の記事でご紹介しておりますので、あわせてご覧ください。 |

|

確定申告書第二表のポイント 青色申告決算書を作成したら、確定申告書第二表を作成します。 各種控除を受ける場合には、それぞれの控除項目に該当する領収書や控除証明書を準備しておきましょう。

|

確定申告書第一表のポイント ①「の」と「申告書」の間の空欄に「確定」と記入 ②生年月日は、昭和なら「3」、平成なら「4」と記入 ③住所が自宅でない場合には( )内の該当箇所に〇をして、その住所を記入 ④該当する項目に〇をする ⑤青色申告決算書の「収入金額合計」を転記 ⑥青色申告決算書の「所得金額」を転記 ⑦該当する所得控除の欄に控除額を記入 ⑧課税される所得金額と税額を計算して記入

⑨復興特別所得税を計算して記入

⑩徴収された源泉徴収税額を記入(第二表の「源泉徴収税額の合計額」を転記 |

(5)所得税以外に個人事業主が支払う税金を知っておこう

確定申告は所得税についての申告ですが、個人事業主は所得税以外にも多くの税金を納めなければなりません。とくに住民税は、前年の所得について課される税金なので、所得税と同じように必要経費をもれなく計上して所得を抑えることが大切です。

| 税金 | 内容 |

|---|---|

| 所得税 | 1月1日から12月31日までの所得金額を、翌年2月16日から3月15日までに確定申告する。 サラリーマンと違い、1年分をまとめて納税しなければならない。職種によっては、あらかじめ取引先が源泉徴収を行っていることもあり、実際の納付額より源泉徴収された額の方が多いことがある。その場合には、確定申告をすることで、納め過ぎた税金が戻ってくる。 |

| 住民税 | 前年の所得について、市区町村が計算を行って納税通知書が送付されてくる。 税務署に確定申告書を提出していれば、市区町村に申告する必要はない。納付は、初回が6月で年4回の分割となるが、一括で納めることもできる。 |

| 個人事業税 | 国内で個人事業を行う人を対象とした地方税で、前年分の事業所得を基礎に計算される。税務署に確定申告書を提出していれば、改めて申告をする必要はない。事業所得290万円までは免税となる。 |

| 消費税 | 消費税は、前々年の売上に応じて判定される。前々年の売上が1,000万円以下なら消費税の免税事業者となり、前々年の売上が1,000万円超の場合には、消費税の課税事業者となるので、申告納税を行う。ただし、あえて課税事業者となる方が、メリットがあることがある。また、インボイス制度スタートにより、課税事業者となった方がメリットがあることもある。 |

(6)確定申告を記入ミスに関する手続きを知っておこう

確定申告書の提出後に計算を間違えていることに気づくこともあるでしょう。

その場合には、更正の請求を行えばミスを修正することができます。また、税務署からミスを指摘された場合には、修正申告が必要となることもあります。

|

「更正の請求」とは? 確定申告の期限を過ぎてから、確定申告の計算を間違えて税金を多く納めてしまったことに気付いた場合には、再計算して納め過ぎた税金の還付を請求することができます。 これを「更正の請求」といいます。 この更正の請求は、確定申告書の提出後5年以内であれば手続きをすることができます。 3月15日までに間違いに気づいたら、更正の請求ではなく「訂正の申告書」を提出します。 |

|

「修正申告」とは? 税務署では、提出された確定申告書を細かくチェックします。そして、まちがいを発見したり申告書の内容に疑問を持ったりした場合には、納税者に呼出しのはがきを送ります。 呼出しに応じて税務署と話し合った結果、税金が増えた場合には、税務署は納税者に修正申告書の提出を要求します。修正申告に応じないと、税務署は更正という行政処分を行うことになります。 税務署の処分に不満がある場合には、異議申立て、審査請求と手続きを進めることができます。 |

(7)個人事業主の確定申告は会計ソフトで効率化しよう

個人事業主が、確定申告を青色申告で行う場合は、複式簿記という少し難しい方法で帳簿をつけなければなりません。また、複式簿記に加えて電子申告を行えば、65万円が所得から控除されます。

| 白色申告 | 青色申告 | |||

|---|---|---|---|---|

| 10万円控除 | 55万円控除 | 65万円控除 | ||

| 届出 | 不要 | 必要 | ||

| 帳簿 | 簡易簿記 | 簡易簿記 | 複式簿記 | 複式簿記+電子申告or電子帳簿保存 |

| 作成書類 | 収支内訳書 | 損益計算書 | 損益計算書+貸借対照表 | |

複式簿記と聞くと難しく感じると思いますが、「クラウド会計ソフト freee会計」を活用すれば、日々の収支を家計簿感覚で入力するだけで、自動的に青色申告書が作成されます。

「クラウド会計ソフト freee会計」は、銀行やクレジットカードと連携することができ、利用履歴などは自動反映されますから、入力作業自体も大幅に削減することができます。

1年分の経費は自動で計算されますし、日付や金額だけでなく勘定科目が自動入力される機能もあります。

つまり簿記の知識がなくても、日々の経理作業はもちろん、青色申告に必要な損益計算書、貸借対照表の作成まで簡単に行うことができ、本業に集中することができます。

まとめ

以上、個人事業主の確定申告や、節税するための基礎知識についてご紹介しました。

個人で事業を行う場合には、自分で1年間の収支を計算し確定申告をして、税金を納めなければなりません。

守らなければならないさまざまなルールもありますし、難しい判断が必要な取引も存在します。

「簿記の勉強が必要なのでは」「帳簿をつけるのが面倒そう」と思われる人も多いと思いますが、「クラウド会計ソフト freee会計」を活用すれば、作業は最小限で済みますし、簿記の知識がそれほどなくても始めることができます。

個人事業主の確定申告について相談する

freee税理士検索では数多くの事務所の中から所得税の計算や、確定申告、「クラウド会計ソフト freee会計」の活用方法について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

確定申告の税理士相談Q&A・経験談を見る

|

・確定申告で美容室の内装工事の仕分けの書き方 「自宅兼美容室で去年の6月から始めており、今年初めて確定申告をするのですが、内装工事の書き方が分からないです…」 |

|

・仕訳の仕方 「売上金25万円を現金で受け取り、3日後に、24万円を口座に入金し、1万円を事業主貸として処理をしました。この場合どういった仕訳をすればよろしいでしょうか?…」 |

|

・確定申告する際の支払調書について 「今働いている職場のひとつ前の職場で個人事業主として(2021/12/01)〜(2022/7/31)まで働いていました。 今回確定申告する際にその時に働いていた時に発生した支払調書は確定申告に書かないといけないのでしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。

クラウド会計ソフト freee会計