純資産とは?内訳と意味、分析方法をわかりやすく

公開日:2019年12月04日

最終更新日:2024年04月10日

目次

この記事のポイント

- 「純資産」とは、貸借対照表に表示される項目のこと。

- 「純資産」は、株主からの資本と会社が利益を内部留保した分が表示される。

- 「純資産の部」は、大きく株主資本と株主資本以外に区分される、

「純資産」とは、貸借対照表に表示される項目のことで、株主からの出資等と、会社の過去からの利益の蓄積が表示されます。

純資産は、誰かに返済する必要がないので「自己資本」とも呼ばれます。

純資産を見る時には、その総額ではなく、資本金と資本剰余金、利益剰余金とに区分して分析することが大切です。

純資産の部の豆知識

貸借対照表の右側に、「純資産の部」という項目があります。

負債が「他人資本」と呼ばれるのに対して、純資産は「自己資本」とも呼ばれます。他人資本とは、他人への返済義務があるお金、自己資本は、返済義務のないお金です。

したがって、自己資本比率は高いほど、財政は安定しているということになります。

自己資本比率とは、返済不要である自己資本が会社の資本調達の何パーセントを占めるかを判断するための指標です。

自己資本比率が低いということは、借入金に依存した経営を行っているということになり、資金繰りが厳しいと予想されます。金利負担が重くなれば、会社の利益を減少させることになってしまいます。

さらに自己資本比率が低い会社は、会社の信用度が低いため、スムーズに融資を受けられなくなる可能性もあります。

自己資本比率を高めるための最も有効な方法は、会社が儲けて利益を上げることですが、増資という手もあります。

自社の自己資本比率を高めるための具体的な方法については、税理士に相談してアドバイスを受けることをおすすめします。

純資産とは

純資産とは、貸借対照表の右側に表示される項目で、株主から出資してもらった事業の元手と過去から蓄積された利益のうち内部留保されているものが計上されている項目が表示されます。

純資産の部は、大きく「株主資本」と「株主資本以外」の2つに区分されています。

さらに「株主資本」は「資本金」「資本剰余金」「利益剰余金」と「自己株式」に区分されます。

なお、「株主資本以外の各項目」は、「評価・換算差額等」および「新株予約権」に区分されます。

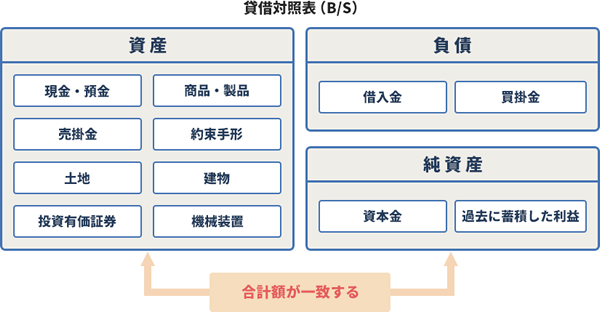

(1)純資産は貸借対照表に表示される

純資産は、貸借対照表の右側に表示されます。

|

貸借対照表とは、会社の財政状態をあらわす書類で、左側に「流動資産」「固定資産」が表示されます。これらは、会社が所有する財産が示されていて、会社を経営する立場から見ると「事業のために使っている資産」をあらわしていることになります。

そして貸借対照表の右側には、「流動負債」「固定負債」「純資産」が表示されます。

これらは、その資産を入手するためにどのような方法で資金を調達したかが示されています。

右側と左側の合計値は必ず一致することから、貸借対照表はバランスシート(B/S)と呼ばれています。

(2)純資産に該当するもの

純資産の部には、株主資本と株主資本以外の各項目が表示されています。

株主資本は、「資本金」「資本剰余金」「利益剰余金」および「自己株式」に区分されます。

また、株主資本以外の各項目は「評価・換算差額等」および「新株予約権」に区分されます。

純資産の中心となるのは、株主資本です。これは株主の持ち分という意味で、資本金、資本剰余金、利益剰余金、自己株式に分類されています。

|

資本金:株主から出資を受けたお金 資本剰余金:資本金にならなかった余り 利益剰余金:配当の余りで、会社に内部留保されたもの 自己株式:会社が買い取った自社株式の金額 |

資本金

資本金は、会社を設立した時や増資をした時の株式発行などによって株主から集めた資金等のうち、会社が資本金とした部分をあらわしています。

資本金は、「株主からこれだけのお金を集めることができた」という過去の実績をあらわす数値のことで、「会社の現在の価値をあらわす数値」ではありません。

したがって、資本金の額が大きくてもそれは過去の数値なので、安定しているとは限りません。「資本金が大きい」=「安定しているよい会社」とは限らないことに注意しましょう。

資本剰余金

会社を設立した時や、増資で株主から集めた資金のうち、資本金とされなかった部分の金額です。

資本剰余金は、資本準備金およびその他資本剰余金(自己株式処分差益、資本金減少差益、資本準備金減少差益等)から構成されます。

自己株式の処分については、その経済的実態が新株の発行と同様であり、株主との資本取引であることから、自己株式処分差益については、株主からの払込資本としての性格が重視され、その他資本剰余金として計上します。

利益剰余金

利益剰余金は、会社が設立されてから現在までの儲けから、税金や配当金を差し引いた利益の蓄積です。

利益剰余金は、利益準備金、法律で定める準備金で利益準備金に準ずるもの、およびそれ以外のその他利益剰余金で構成されます。

その他利益剰余金は、任意積立金、繰越利益剰余金に区分されます。

任意積立金とは、企業が獲得した留保利益のうち、利益準備金のように法律上積立が強制されないもので、社会流出を防ぐ目的で任意に積み立てたものです。

繰越利益剰余金とは、会社が獲得した利益のうち、会社内に留保されている金額で、利益準備金や任意積立金に計上されないものです。

たとえば、当期の利益に余りがあった場合には、利益剰余金のうちの繰越利益剰余金に計上されます。

このように、利益剰余金は企業が獲得した利益の剰余金であることから、利益剰余金を見れば「会社の長期的な収益力」が分かります。

つまり、純資産の中身である「資本金」「資本剰余金」「利益剰余金」を見る時には、「利益剰余金」が多い方がよいということになります。

純資産を見る時には、中身の細かい項目の資本金や利益剰余金の額を細かく見ることがポイントとなります。

自己株式

純資産の株主資本のうち、「自己株式」は会社が買い取った自社株式の金額です。これは株式の発行数を減らすのと同じ意味を持ちますので、資本のマイナス項目といえます。

したがって、自己株式の取得は株主資本や総資本を小さくする働きをもち、ROE(株主資本利益率)や総資本利益率を改善する効果があります。

ただし、以前に取得した自己株式を売却すると、株主資本や総資本を大きくすることになりますので、株価下落の要因となり得ます。

なお、会社が自己株式を株主との合意によって有償で買い受けるには、一定の例外を除き、株主総会を行う必要があります。

新株予約権

新株予約権とは、投資家に会社が発行する株式の交付を受けることができる権利を与えた代金で、株主資本には含まれません。なぜなら、新株予約権は、その権利を取得した投資家のものになり、株主の持ち分ではないからです。

なお新株予約権は、「取得できる権利」であるため、権利行使して株式を取得することもできますし、権利を放棄して株式を取得しないことを選ぶこともできます。なお、ストックオプションはこの新株予約権の枠内で発行されるものです。

評価・換算差額等

評価・換算差額等は、株主資本の下に表示されています。

評価・換算差額等には、資産、負債および株主資本のいずれにも含まれなかった項目(新株予約権を除く)が入ります。

ただし、企業の任意によって計上できるものではなく固定された項目のみが記載されます。

評価・換算差額等については会計基準上、積極的に定義されていませんが、たとえば、有価証券や土地を時価で評価し直した際の差額などが入ります。

また、評価・換算差額等のうちの「繰延ヘッジ損益」とは、先物取引やオプション取引などのデリバティブなどで期末に時価で評価しなおした差額を、翌期に繰り延べるものです。

(3)貸借対照表で分かる「債務超過」を知っておこう

貸借対照表は、左側の資産の部と右側の負債、純資産の部のバランスによって成り立っていますが、経営が悪化すると負債額が大きくなり、左側の資産の総額を超えてしまう場合があります。これを債務超過といいます。

このような債務超過とは、実質的には経営破たんしたと同じ状態で、非常に深刻な状況であるといえることになります。

貸借対照表は、会社の財政状態をあらわすもので、貸借対照表を見ることで「その会社が健全な状態か」を判断することができます。

純資産の部と負債の部を細かくみると、その会社が債務超過の状態であるか否かも把握することができます。

|

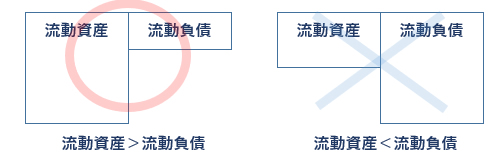

①流動資産>流動負債 流動資産とは、現金や預金など、1年以内に現金化できる資産のことをいいます。一方流動負債とは主に1年以内に支払う負債のことをいいます。 したがって、流動資産が流動負債より大きければ大きいほど、余裕のある会社です。

|

|

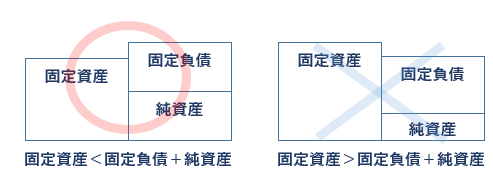

②固定資産<固定負債+純資産 固定資産とは、現金化するのに1年以上かかる資産のことをいいます。 一方、固定負債とは、1年を超えた時期に支払う負債のことです。 固定資産が、固定負債+純資産より小さいということは、「固定資産」を、安定した資金である「固定負債」と返す必要のない「純資産」の範囲内で購入したことを示しています。もし、「固定資産」の方が大きいと、それは短期で返済しなければならない「流動負債」の資金を使っているということになり、不安定な財務状態をあらわしているといえます。

|

純資産で見るべき経営指標

貸借対照表の負債の部と純資産の部を合計した金額を、「総資本」といいます。これは貸借対照表の左側の「資産の部」の合計、つまり総資産と一致します。総資産=総資本ということです。

貸借対照表の総資本や、純資産の部を用いた経営指標から、会社の安全性や収益性を分析することができます。

(1)自己資本比率…総資本に対する自己資本の割合

自己資本比率とは、資産の部の金額の合計である、総資産に占める純資産の割合をあらわします。つまり総資本に対する純資産の部、つまり自己資本が占める割合です。

| 自己資本比率(%)=自己資本÷総資本×100 |

|---|

負債より純資産の金額が大きいほど、自己資本比率は高くなります。自己資本比率が高いということは、金融機関などからの借入金以外の方法で資金を調達していることになりますから、倒産しにくいといえることになります。

会社経営において、負債と純資産のバランスは大変重要ですが、「自己資本が大きい」=「経営が安定している」というわけではありません。どの程度のバランスをとっていれば理想的なのかは、業種によって異なりますので、一概に言うことはできません。ただ、上場会社を参考にすれば、最適でも自己資本比率が30%を超えていることが1つの目安といわれています。

(2)自己資本利益率(ROE)…株主資本に対する利益

自己資本利益率とは、株主資本利益率あるいはROEとも呼ばれるもので、自己資本のうち当期純利益の占める割合をいいます。

| 自己資本利益率(%)=当期純利益÷純資産×100 |

|---|

当期純利益とは、損益計算書の1番下に表示される税引後の最終利益のことです。

当期純利益は、一部を配当として株主に分配し、残りは利益剰余金として蓄積されます。蓄積された利益は、長期的に見れば会社の株式の価値を高める効果がありますので、自己資本利益率は、企業の収益力と成長を示しているということになります。

自己資本利益率(ROE)は、10%が一つの目安となっています。15%以上あれば、かなり優秀といえるでしょう。

(3)総資本利益率(ROA)…資産に対する利益の割合

総資産利益率(ROA)は、資産に対する利益です。

たとえば、同じ10万円稼いだとしても、そのために1万円しか費やしていないのか9万円費やしたのかのでは、意味が違います。当然1万円の費用で10万円を稼いだ方が理想的です。

つまり、元手に対してどれだけ儲けたのかを見る経営指標が、総資産利益率(ROA)です。

| 総資本利益率(%)=経常利益÷純資本×100 |

|---|

日本企業は、ROAが低い特徴がありますが、これは日本企業が規模拡大を志向する傾向にあり、総資産が大きくなりがちだからです。

なお、総資本利益率(ROA)は20%得られれば、かなり優秀な会社といえます。

(4)固定比率…固定資産を自己資本でまかなえているか見る

固定比率は、純資産のうち自己資本に着目し、固定資産の割合を見る指標です。

| 固定比率(%)=固定資産÷自己資本×100 |

|---|

会社では、建物や設備などの固定資産を購入することが多々ありますが、固定資産を購入する際には、できれば返済の必要のない自己資金で購入することが理想的です。

そこで、固定資産を過剰な借入金で購入していないかを明らかにするための指標として、固定比率が用いられます。

固定比率は、100%を下回っていれば、固定資産をすべて自己資本でまかなえているということになります。

(5)固定長期適合率…自己資本+固定負債でバランスを見る

固定比率が100%を下回っていれば、固定資産をすべて自己資本でまかなえていることになりますが、固定資産を自己資本だけでまかなえるのは、容易なことではありません。

そこで、自己資本に固定負債(長期間で返済する負債)を加えた金額で、どれだけ固定資産をまかなえているのかを見る指標が、固定長期適合率です。

| 固定長期適合率(%)=固定資産÷自己資本+固定負債×100 |

|---|

固定負債は、長期間での返済が可能なので、自己資本でまかなえていなくても、安全性は高くなります。この数値が100%を下回れば、長期安全性に問題があることになります。

(6)利益剰余金比率…利益剰余金の比率で安全性を見る

利益剰余金とは、会社がこれまで稼いだ利益のうち、使われずに残っているものです。したがって、利益剰余金が多ければ安全性の高い会社ということができます。

| 利益剰余金比率(%)=利益剰余金÷総資本×100 |

|---|

前述した自己資本比率とともに、利益剰余金比率を見ることで、倒産しそうな会社なのか、それともその心配はないのかを判断することができます。

(7)借入金依存度…借金への依存度を見る

会社がどれだけ借入金に依存しているのかをチェックするのが、「借入金依存度」です。

分母に総資産、分子に借入金の総額を入れて計算します。

受取手形割引高を含めるのは、手形を割り引く際には手形売却損という費用が発生するため、借入金と同じ性格の資金と見ます。

| 借入金依存度(%)=(短期借入金+長期借入金+受取手形割引高)÷総資産×100 |

|---|

当然、借入金依存度は低ければ低いほどよいということになります。

まとめ

以上、純資産の意味や貸借対照表での見方、純資産の中身の分析方法についてご紹介しました。

純資産の額が多ければ多いほど会社は安定しているといえますが、会社を経営するうえでは、借入金は必要不可欠なものであり、会社経営に必要なお金をすべて自己資本で賄うことは、会社の規模が大きくなればなるほど難しくなります。

会社を経営するうえでは、負債と純資産の数値を常に把握し、上手にバランスをとることが大切です。

日頃から顧問税理士とコミュニケーションをとり、決算書のコンサルティングなどを依頼して、自社の状況を常に把握するようにしましょう。

なお、「クラウド会計ソフト freee会計」を導入すると、経理、記帳業務等の効率化を大幅にアップすることができますし、自社の財務状況をリアルタイムで把握できます。

財務状況は、さまざまな視点から分析されたレポートで確認することができるので、財務状況が「見える化」され、その結果を活かして改善するための対策を早期に講じることができます。

くわしくは以下の記事で説明しているので、あわせてご覧ください。

純資産について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から純資産の分析や、改善方法などについて相談できる税理士をさがすことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 決算コンサルタントについて相談できる税理士を検索 /

純資産の経験談と税理士の回答

|

・決算書の書き方を教えてください 「資本金が200万で預金に入ってます。前期までは少し黒字で今期150万赤字です。…」 |

|

・自己株式 「貸借対照表 「純資産の部」に (自己株式) (△○○○○円)と表示さています。表示個所は「純資産の部」の末尾です。…」 |

|

・医療法人の出資金の勘定科目 「医療法人です。設立が古くて、基金型でなく、持分がある出資形式なのですが、貸借対照表の純資産のところは「資本金」という名前の勘定科目で問題ないでしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、純資産の部の見方や決算書分析について相談することができます。