簡易課税制度とは|計算方法や届出書をわかりやすく

公開日:2019年12月11日

最終更新日:2024年07月28日

目次

この記事のポイント

- 消費税の「簡易課税制度」とは、消費税の計算を簡単に行うことができる制度。

- 「簡易課税制度」は、個人事業主や中小企業などに認められる。

- 「簡易課税制度」では、消費税納付額を「売上税額-売上税額×みなし仕入率」で計算する。

消費税の「簡易課税」とは、消費税の計算を簡単に行うことができる制度です。

簡易課税制度は、個人の場合には前々年、法人なら前々年度の基準期間における課税売上高が5,000万円以下の事業者が利用することができます。

また、事前に届け出が必要です。

簡易課税制度の豆知識

基準期間(おおむね2年前)の課税売上高5,000万円以下の小規模事業者については、売上の税額に業種に応じた一定割合を乗じて仕入税額を計算する、簡易課税制度が認められています。簡易課税制度とは、みなし仕入率を使って控除対象仕入税額を計算する方法です。

| 控除対象仕入税額=課税標準額に対する消費税額(売上時に預かった消費税額)×みなし仕入率 |

みなし仕入率は、40%~90%までの6段階に分かれていて、事業の種類によって異なります。

簡易課税を選択した場合には、売上時に預かった消費税額にみなし仕入率を掛けるだけで受け取った請求書が適格請求書かどうかも確認する必要はなく、経理負担が軽減されるというメリットがあります。

ただし、大きな設備投資を2年以内に行う予定がある場合には、簡易課税制度を選択すると不利になる可能性があります。また、簡易課税制度をいちど選択すると、2年間は原則課税には戻れません。

仕入控除税額の計算方法で、どちらを選択すべきかは、業種や事業の状況によって異なりますので、早めに税理士に相談することをおすすめします。

なお令和6年度税制改正によって、令和6年10月1日から国内に恒久的施設を有しない国外事業者は、簡易課税制度を利用できなくなります(2割特例も同様)。

国内に恒久的施設を有しない国外事業者は、一般的に国内における課税仕入等を行っていないと想定されますが、この事業者が簡易課税制度を適用した場合、業種ごとのみなし仕入率による仕入税額控除が実際の課税仕入れ等に関する税額と比べて過大になり、消費税納税額が少量となり適切ではないとされ、見直しが行われました。

消費税の簡易課税制度とは

消費税を納める事業者は、消費税の納税額を計算する際には、原則として預かった消費税額(課税売上にかかる消費税額)から支払った消費税額(課税仕入れにかかる消費税額)を差し引いて計算します。これを「本則課税制度(原則課税)」といいます。

本則課税制度

|

たとえば、消費税10%で商品を110万円(消費税10万円込、仕入高100万円)で仕入、165万円(消費税15万円込、課税売上高150万円)で販売した場合、15万円の売上税額から10万円の仕入税額を差し引いた差額の5万円が、消費税の納付金額となります。

しかし、このように支払った消費税額と預かった消費税額を計算するのは、非常に煩雑な事務作業が必要となります。

消費税は電話代や交通費、交際費など多くの経費に含まれていますし、機械や自動車などの資産を購入した場合にも含まれています。これらのすべてを集計する作業は、中小企業や個人事業主にとっては大きな負担です。

そこで、個人事業主や中小企業には、簡単な方法で消費税額を計算する方法が認められています。前述した「本則課税」に対して「簡易課税制度」とよばれています。

(1)簡易課税制度の計算方法

「簡易課税制度」では、預かった消費税額に業種ごとに決められた「みなし仕入率」を掛けた金額を支払った消費税額とみなして、納税額を計算します。

簡易課税制度

|

つまり、簡易課税を適用する場合には、仕入控除税額の計算は、課税売上高がどの業種に属するのかを分類するだけでよいということになります。

みなし仕入率は、事業別に以下のように決められています。

みなし仕入率

|

たとえば、消費税10%で商品を110万円(消費税10万円込、仕入高100万円)で仕入、165万円(消費税15万円込、課税売上高150万円)で販売した場合、小売業における消費税の納付税額は、以下のように課税売上高(売上税額)だけで計算されます。

| 納付する消費税額=15万円-15万円×80%=3万円 |

(2)簡易課税制度が認められる中小企業とは

消費税の簡易課税制度を利用できるのは、個人の場合は前々年、法人の場合は前々年の基準期間の課税売上高が5,000万円以下の事業者で、適用を受けようとする課税期間の初日の前日までに届出を行う必要があります。

簡易課税制度を選択した場合でも、基準期間の課税売上高が5,000万円を超える課税期間については、簡易課税制度を適用することはできません。

参照:国税庁「簡易課税制度」

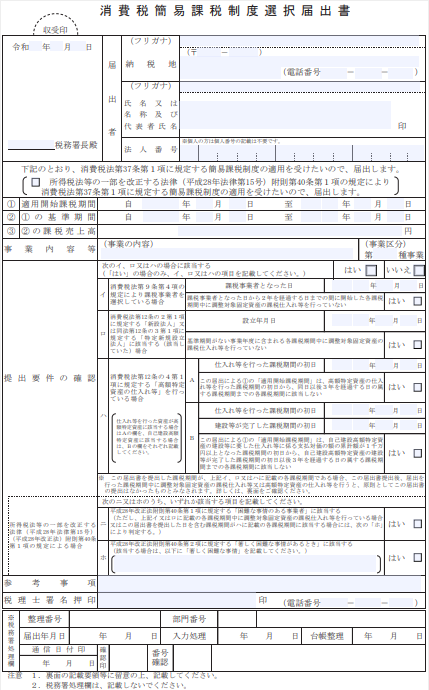

(3)消費税簡易課税制度選択届出手続とは

「消費税簡易課税制度選択届出」とは、簡易課税制度の適用を受けたい時に提出する届出です。

前々年の基準期間の課税売上高が5,000万円以下の事業者は、簡易課税制度の適用を受けることができますが、本則課税と簡易課税はいずれか有利な方を選択することができます。簡易課税制度を選択する時には、原則として、適用を受ける課税期間の開始の日の前日(例外として、設立初年度は事業年度終了の日)までに税務署に「消費税簡易課税制度選択届出」を提出します。

|

消費税簡易課税制度選択届出

|

なお、前々年度の売上高が1,000万円以下の場合は、消費税の納税義務は免除となります。ただし、資本金または出資の金額が1,000万円以上ある事業者等は、消費税は免除となりません。

(4)簡易課税制度を利用した方がよいケース

仕入控除税額が多くなると、納める消費税額が少なくなりますので、簡易課税を利用した方が有利になる場合とは、実際の仕入額よりみなし仕入れ額の方が大きい場合です。

具体的には、仕入率の比較的低い業種や人件費など課税対象外の経費が多い業種であれば、簡易課税制度を適用した方がよいということになります。

(5)簡易課税制度を利用しない方がよいケース

実際の仕入額よりみなし仕入れ額の方が小さい場合には、本則課税を選択した方が納税額を抑えることができます。

ただし、本則課税は申告の事務手続きがかなり負担になるので本則課税方式と比較して多少不利になったとしても、簡易課税を選択する事業者も多いようです。

また、複数の事業を営んでいる場合には、簡易課税制度を利用しても計算方法が少し複雑になります。

複数の事業を営んでいる場合には、課税売上にかかる消費税額を業種ごとに分類し、みなし仕入率を以下のように計算することになります。

| (第1種事業にかかる消費税額×90%)+(第2種事業にかかる消費税額×80%)+(第3種事業にかかる消費税額×70%)+(第4種事業にかかる消費税額×60%)+(第5種事業にかかる消費税額×50%)+(第6種事業にかかる消費税額×40%)÷売上にかかる消費税額の合計 |

ただし、1種類もしくは2種類の業種が課税売上高の75%以上を占める場合には、例外としてその業種のみなし仕入率を全体に適用することができます。

3種類以上の事業を営む事業者で、そのうち2種類の事業で課税売上高の75%以上を占める場合には、その2事業のうちみなし仕入率の高い方の事業の課税売上高については、その2事業のうち低い方のみなし仕入率をその事業以外の課税売上に対して適用することができます。

また、複数の事業を営む事業者が、事業ごとに課税売上高を区分していない場合には、もっとも低いみなし仕入率を全体に適用することができます。

(6)令和5年度改正で「2割特例」が追加

令和5年度の改正で、消費税の納税額の計算方法に「2割特例」が追加されました。

これは、免税事業者からインボイス制度に登録した事業者を対象としたもので、「売上時に預かった消費税×20%」を消費税の納税額とするもので、簡易課税と同様に経理の負担増を避けることを目的としています。

簡易課税や2割特例を選択すると、適格請求書と区分請求書を区別せずに済むなどのメリットがあります。

この2割特例は、免税事業者がインボイス制度に登録した事業者であることや、基準期間(前々事業年度)の課税売上高が1000万円以下であることなどの要件を満たしている必要があり、さらに適用期限が決まっていますので、選択すべきか迷っている場合には早めに税理士に相談することをおすすめします。

まとめ

以上、消費税の簡易課税制度についてご紹介しました。

本則課税と簡易課税、そして2割特例のいずれを適用する方が納税額を抑えることができるかは、課税売上高や状況によって異なります。

仕入率の比較的低い業種や人件費など課税対象外の経費が多い業種であれば、簡易課税制度を適用した方がメリットは大きいといえますが、実際の経費の内容を見ないと適切な判断は難しいものです。したがって、事前に税理士に会計データを見てもらってから判断することをおすすめします。

簡易課税制度について相談する

freee税理士検索では数多くの事務所の中から、簡易課税制度を選択すべきか、簡易課税制度を選択した場合の消費税額の計算方法などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 消費税について相談できる税理士を検索 /

インボイスの経験談と税理士の回答を見る

|

・インボイス制度について 「現在、個人事業主として委託契約をしています。 その会社からインボイスに登録しない場合、現在の単価から消費税分の10%を引いた金額を支払う事になりますと言われました。…」 |

|

・法人成りするかを迷っています 「夫婦で個人事業主をしています。 今は個別に契約しそれぞれ年収600~700万程です。 インボイスが始まり、ふたりとも課税事業者になるならばいっそ法人化したほうが節税になるのでは思っていますがどちらがいいのでしょうか?…」 |

|

・インボイス開始後、免税事業者から消費税10%の請求書が来た場合 「インボイス開始後、免税事業者から消費税10%の請求書が来た場合に、80%まで仕入れ税額控除ができるとのことですが、残りの20%はどう処理したら良いのでしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。