住民税の所得割・均等割とは|納付方法は?申告は必要?

公開日:2019年12月07日

最終更新日:2024年03月19日

目次

この記事のポイント

- 住民税とは、地方公共団体の住民であるということで課税される税金のこと。

- 住民税を納める人(納税義務者)は、1月1日時点の住所で判定される。

- 住民税の「所得割」の部分の額は、所得税とほぼ同じ方法で計算される。

住民税とは、地方公共団体の住民であるということで課税される税金です。自治体の運営に必要な経費を住民が負担するもので、自治体を運営するうえでの財源となっています。

法律上「住民税」という用語はなく、一般的には道府県民税・市町村民税を合わせたものを「住民税」と呼んでいます。

住民税は個人だけでなく、法人にも課税されますが、この記事では個人住民税の申告方法や計算方法、納付・還付の方法などについてご紹介します。

住民税の豆知識

住民税は、都道府県や市区町村が行っている行政サービスの費用を住民に負担してもらいましょうという趣旨の税金です。

住民税は、所得税の地方公共団体版ともいえる税金で、全体的な仕組みも所得税によく似ています。

ただし個人住民税は、「前年の所得について納税すること」「所得税と比べると所得控除額が異なること」「定額でかかる『均等割』という制度があること」など、所得税と異なる点も多々あります。

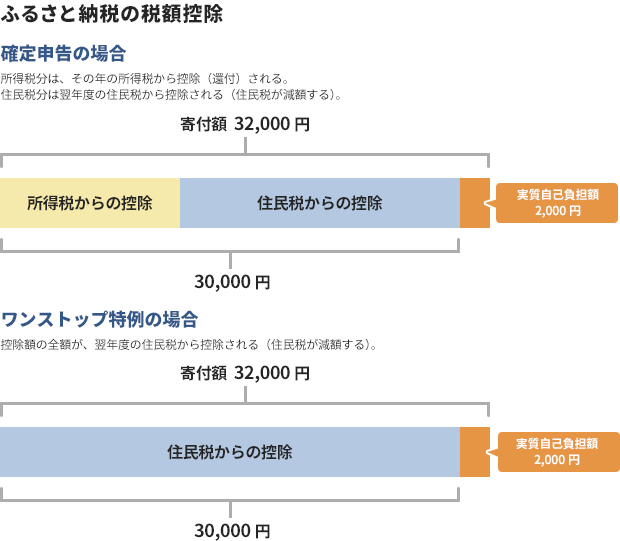

そして、この個人住民税を節税する方法が、ふるさと納税です。

ふるさと納税を行うと、寄附金控除として所得税では2,000円(所得税の寄附金控除の下限)を差し引いた額が所得金額から控除され、住民税では2,000円を差し引いた額の10%(住民税の所得割の合計)が税額控除されます。さらに、これでも足りない場合には、住民税の特例控除として限度を超えなければ2,000円の自己負担以外が全額控除となります。

所得税や住民税を節税する方法は、ふるさと納税以外にもたくさんありますが、適切な方法は個々の状況によって異なります。詳しくは税理士に相談してアドバイスを受けましょう。

住民税とは

住民税とは、道府県民税・市町村民税を合わせたもので、地方公共団体の住民であるということに対して課税される税金です。

住民税は、所得税と同じように「所得」をもとに税額を計算して納める税金ですが、所得税は「国税」で住民税は「地方税」であるという点で違います。

住民税は、都道府県や市区町村が行っている行政サービスの費用を住民に分担してもらうという趣旨の税金なので、「所得税の地方公共団体バージョン」ともいえるでしょう。

したがって住民税は、所得税と非常に似たしくみで課税される税金ですが、所得税と異なる点も多々あります。

住民税と所得税の違いとしては、第一に前年の所得について次年度の6月から次々年度の5月にかけて納付すること、所得控除額が異なること、所得税にはない「均等割」の部分があること、「所得割」の部分は所得の額に関わらず税率が一定であることなどを挙げることができます。

※所得税は所得に額によって税率が変わる「累進税率」。

|

住民税と所得税の違い

①住民税は前年の所得について納税する(住民税は当年)。 |

(1)住民税の納税義務者(納める人)

住民税を納める人(納税義務者)は、1月1日時点に、その住所に居住している人です。

つまり、1月1日に港区に在住していた人であれば、その後たとえば2月1日に引越しをしても、1月1日時点の住所である港区に住民税を納付する必要があります。

なお、たとえば港区に事務所や事業所、自宅がある場合であれば、港区内に住所がない人でも均等割額(※所得に関わらず等しく負担する部分)は課税されることになります。

※均等割については、後程詳しくご紹介します。

なお、子どもの貧困問題に対する対応として、令和3年分以降一定の要件を満たす未婚のひとり親に対する個人住民税は非課税となりました。

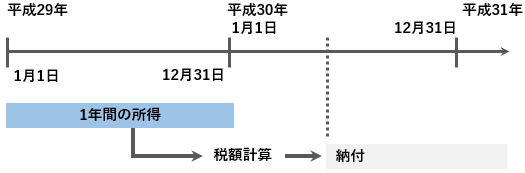

(2)住民税は前年の所得に基づく

住民税は、前年の所得について次年の6月から次々年にかけて納付します。

たとえば、平成30年1月1日に港区に居住している場合には平成29年の1月1日~12月31日の1年間の所得に対して税額計算を行い、平成30年の6月から納付を行います。確定申告をした人は、市区町村から納税通知書が送られてくるので、それに従って年4回に分けて納税します(普通徴収)。

サラリーマンの場合は、6月から翌年の5月までの12回に分けて、毎月の給与から天引きされます(特別徴収)。

|

(3)住民税申告書が必要な場合

所得税の確定申告をしている場合には、その確定申告書の写しが市区町村に回付され、各自治体がその確定申告の情報をもとに税額を計算するので、あらためて住民税の申告書を市区町村に提出する予定はありません。

また、給与所得のある人(サラリーマンなど)の場合も、通常は住民税の申告は必要ありません。

サラリーマンなどは、勤務先の会社から「給与支払報告書」が市区町村に提出されます。また、公的年金等を受領している人は、その公的年金等の支払者から「公的年金支払報告書」が市区町村に提出され、市区町村ではこれらの課税資料をもとに税額計算するので、別途住民税の申告は必要ありません。

したがって、実際に住民税の申告をしなければならない人は以下のとおりごくわずかですが、住民税の申告をする場合には、納税者がその年の1月1日現在における住所地の市区町村に3月15日までに提出します。

仮に1月2日に引っ越しをした場合でも、1月1日時点で居住していた市区町村に申告書を提出します。

|

住民税の申告が必要な人

確定申告をしなかった人のうちで、以下のようなケースに該当する人 |

住民税は「所得割+均等割」

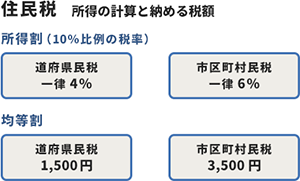

住民税は、前年の所得に対して1月1日時点の住所地で課税される税金ですが、住民税は所得の額に応じて課税される「所得割」の部分と、所得金額にかかわらず個人が等しく負担する「均等割」の部分から成り立っています。

|

(1)住民税の「均等割」とは

住民税は「所得割」と「均等割」から成り立っていますが、このうち「均等割」とは、所得の額にかかわらず均等の税額で課されるというものです。

均等割は、道府県民税と市町村民税の合計額です。

|

均等割額 = 都民税額(1,500円) + 特別区・市町村民税(3,500円) ※東京23区の場合 |

|---|

均等割については、自治体によって多少の違いがあります。

たとえば、東京都の場合には個人都民税の税額は1,500円、個人区市町村民税の税額は3,500円となっています。また、広島市の場合には県民税の税額は2,000円、個人市民税の税額は3,500円となっています。

|

東京都の個人住民税の均等割 個人都民税の税額は1,500円、 個人区市町村民税の税額は3,500円。 ※令和5年度までの間、地方自治体の防災対策に充てるため、個人住民税の均等割額は都民税・区市町村民税それぞれ500円が加算されています。 |

|

広島市の個人住民税の均等割 県民税の税額は2,000円(うち500円は、ひろしまの森づくり県民税) 個人市民税の税額は3,500円。 ※ひろしまの森づくり県民税は、平成19年度分から令和3年度分まで。 |

なお、前年の所得金額が一定の金額以下(たとえば、給与収入のみの場合、年収100万円以下)の人や、生活保護法による生活扶助を受けている方などは、均等割は課されません。

(2)住民税の「所得割」とは

住民税は「所得割」と「均等割」から成り立っていますが、このうち「所得割」とは所得の額に応じて課税されるものです。

住民税の所得割の税率は、所得税と異なり一律10%(道府県民税が一律4%、市町村民税が一律6%)となっています。

住民税の所得割の部分の額は、所得税とほぼ同じ方法で計算します。

つまり、給与所得や不動産所得、事業所得などの各種の所得を合計して、所得控除額を差し引いて求めます。

| 所得割額 = (前年の総所得金額等 - 所得控除額) × 税率 - 税額控除額 |

|---|

上記のとおり、住民税の税額を計算する際にも所得控除を差し引くことができますが、その所得控除の額は所得税と異なります。

たとえば、所得税の基礎控除は0円~48万円ですが、住民税の基礎控除額は0円~43万円です。

所得税の所得控除と住民税の所得控除の額の違いについては、以下の記事で詳しくご紹介しておりますので、あわせてご覧ください。

(3)住民税の「利子割額」「配当割額」

個人の住民税には、これまでご紹介所得割(前年の所得金額に応じて課税)、均等割(定額で均等に課税)の他に、「利子割」「配当割」「株式等譲渡所得割」というものがあります。

これは、住民税が「住民にその能力(担税力)に応じて広く分担してもらう」という趣旨であることから設けられているものです。

|

利子割 預貯金の利子等の支払いを受ける者について、一律5%の分離課税が課される。 配当割 株式等譲渡所得割 |

住民税の納付と還付

住民税の納付方法には、特別徴収(サラリーマンなど)と普通徴収(それ以外)の2つの方法があります。

特別徴収された住民税についても、所得税の確定申告を行なうと、納め過ぎた税金が戻ってきます。

(1)住民税の普通徴収(原則)

普通徴収とは、住民税の納税通知書が納税者に交付され、賦課し徴収することをいいます。

市区町村は、毎年6月に納税者から提出された申告書等に基づいて住民税額を計算し、その税額のほかその計算方法、納期、納付額などを納税通知書に記載して納税者に郵送します。

納税者は通知を受けた税額を年4回に分けて市区町村に納付します。

(2)住民税の特別徴収(サラリーマン等)

特別徴収とは、住民税の徴収について、特別徴収義務者(会社など)が納税者から税金を徴収して納付することをいいます。

サラリーマンなど給与所得者の住民税は、市区町村で計算した住民税額を給与の支払者(会社など)に通知します。

通知を受けた給与の支払者(会社など)は、毎年6月から翌年5月までの12回に分けて、毎月の給与の支払の際に住民税を差し引いて(天引きして)市区町村に納付します。

なお、給与所得者で給与所得以外の所得(副業など)があり確定申告する人で、会社のその副業を知られたくない場合などで、確定申告書の「住民税に関する事項」の欄に「自分で納付(普通徴収)」欄に○をした人は、自分で住民税を納付することになります。

(3)住民税の還付を受けられることも

特別徴収された住民税については、所得税の確定申告を行ない、損益通算や所得控除などを行った結果、納め過ぎであると判定された時には税金が戻ってきます。

その時、他の所得から生じる「納付すべき住民税額」があれば、まずその額から控除され、そのうえで控除しきれない場合にはじめて市区町村から税金が戻ってきます。

たとえば、株式投資を行っている時に「源泉徴収ありの特定口座」で徴収された住民税や株式等の配当金から徴収された住民税についても、税金が戻ってくることがあります。

税金が戻ってくるか否か判断ができない時には、税理士に相談してアドバイスを受けましょう。

(4)住民税を節税できる「ふるさと納税」

ふるさと納税を行うと、寄附をした合計金額から2,000円を差し引いた額が、翌年納める住民税からは控除され、所得税からは還付という形式で控除になります。ワンストップ特例制度が適用されると、所得税の控除額を含めた額が、翌年の6月以降に支払う住民税から自動的に控除されますので、住民税をさらに節税することができます。

|

▶ ワンストップ特例制度(ふるさと納税)の2つのメリット・2つのデメリット

まとめ

以上、住民税の申告方法や計算方法、還付の受け方などについてご紹介しました。

住民税の申告は、ほとんどの人が必要ありませんが、申告が必要になった場合には、所得税と計算方法が異なりますし、所得から差し引くことができる所得控除の額も違います。不明点があれば税理士のアドバイスを受けるのもおすすめです。

住民税について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、住民税の計算方法や申告方法、住民税の節税方法などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 住民税について相談できる税理士を検索 /

住民税に関する経験談を見る

|

・学生アルバイトの掛け持ちによる確定申告について 「飲食店とコンビニバイトを掛け持ちして、合わせた年収が103万円以下なら、確定申告は不要ですか?住民税も考慮して、合わせた年収が100万円以下になるようにバイトをすれば、確定申告などの難しい年末年始の手続きをする必要もなく、税金の面だけで考えると、親にバイトをしていることがバレることも恐らくないですよね?…」 |

|

・退職金の住民税の納付方法 「法人で経理を担当しております。今度、役員に退職金を支給しますが、その際に所得税・住民税が発生します。所得税の納付方法はわかるのですが、住民税はどのように納付すればよろしいでしょうか。…」 |

|

・住民税 「令和4年の確定申告について、費用の漏れがあり、更生の請求をしようと考えております。その場合、住民税については何か手続きは必要になりますでしょうか。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、住民税や個人事業主の確定申告について相談することができます。