決算書のチェック項目-読み方・使い方の基礎知識

公開日:2018年11月07日

最終更新日:2022年07月08日

目次

この記事のポイント

- 主な決算書としては、貸借対照表、損益計算書、キャッシュ・フロー計算書の3つがある。

- 決算書は、経営成績と財政状態を明らかにするための書類。

- 決算書を分析し、事業の課題を把握し、対策を講じることが大切。

会社を経営するうえでは、決算書を読み込んで分析することが非常に重要です。

しかし、専門的な用語や数字も多いことから、決算書を曖昧に理解したままで事業を行っているケースも非常に多くみられます。

しかし、決算書を読み使いこなせるようになれば、経営の羅針盤を手に入れるのと同じ効果が期待できます。

ここでは、決算書の意味、基本的な知識、事業に活かせる情報の読み方から、事業において有効に活用できる方法をご紹介します。

決算書とは

決算書とは、会社の財政状態や経営成績を示すものであり、自社の現状がどのような状態なのかを数値で把握するための書類のことをいいます。

決算書について、正しい読み方を身につけると、自社の現状をしっかり把握し、問題点や課題点がないか、経営の手法に間違いがないかを把握することができるようになります。

(1)決算書を作成する目的

決算書の作成は、さまざまな経営分析指標となるという以外にも、作成すべき理由があります。

それは、決算書が会社の利害関係者(株主や銀行の債権者、取引先、従業員など)に、会社の業績を伝える報告書という役割をもつからです。

会社は、経営者が経営の結果を判断するためだけでなく、利害関係者に会社の業績を報告するために、決算書を作成しています。

会社の周りには、株主、投資家、債権者などの多くの利害関係者がいて、それぞれの立場から企業の経営状況に関心を持っています。

つまり、決算書は経営者のみならず利害関係者が「会社がきちんと利益を得ているか」「健全な状態で運営しているか」などを判断するために、重要な報告書といえるのです。

(2)決算書の基本的な構造

決算書のなかで最も重要なのが、貸借対照表、損益計算書、キャッシュ・フロー計算書の3つです。

「貸借対照表」は財務状況をあらわし、「損益計算書」は儲けをあらわし、「株主資本等変動計算書」は利益の行方をあらわし、「キャッシュ・フロー計算書」は、お金の流れをあらわします。

|

貸借対照表(B/S) 決算日時点での会社の財政状況をあらわします。 英語では、Balance Sheet(バランスシート)と言い、略して「B/S」と呼ばれます。 損益計算書(P/L) キャッシュ・フロー計算書(C/F) |

そのほか、株主資本等変動計算書、個別注記表といった書類があり、これらの書類を総称したものが「決算書」と呼ばれます。

決算書①損益計算書

損益計算書とは、会社の一定の会計期間における経営成績を表す書類です。

「一定の期間に会社が生み出した収益から、それを確保するために要した費用・損失を差し引いて、期間損益を表した決算書」で、会社が会計期間においてどれだけ「成果」をあげられたかを示します。

なお、ここでいう「一定の期間」は、通常は会社が事業年度として定めた1年間のことをいいます。

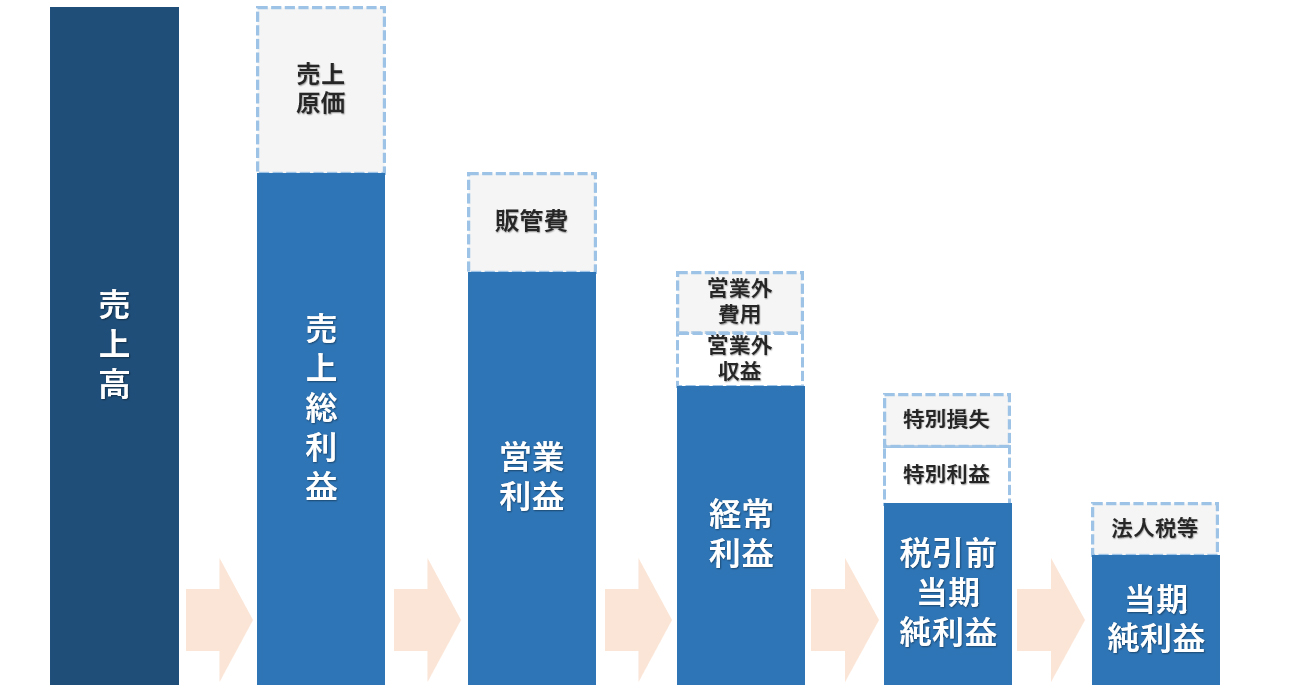

(1)損益計算書のしくみ

損益計算書には様々な「利益」が出てきますが、それぞれの利益は企業の活動別の成果をあらわしています。

そして、利益は「収益-費用」という計算式で表すことができます。

|

売上高 売上高は、損益計算書の一番上に記載される項目で「売上収益」をあらわします。 本業の状況の良し悪しを判断する項目のひとつとなる重要な項目です。 売上総利益

営業利益

この営業利益でプラスが出ていれば、会社として本業で利益が出していると言えることになります。 営業利益は本業でどれだけ稼げるかを示す項目なので、今後の事業計画を立てるうえでも大事な指標となります。 経常利益

※営業外収益・営業外費用とは、通常の営業活動以外で得た利益及び費用のことをいいます。 税引前当期純利益

※特別利益・特別損失

|

(2)損益計算書を見るうえでのポイント

損益計算書は、売上高から始まり、収益から費用を段階的に差し引くことによって、儲けまたは損を計算する表です。

|

損益計算書を見るうえで大切なのは、当期純利益の金額そのものだけではなく、その当期純利益が計算される「プロセス」を見ることです。

プロセスを見ることで、本業である商品の販売そのもので、どれだけの利益を生み出したのか、そこから、家賃や給料、水道光熱費などの費用を差し引いて利益が出ているのか、借入金に対する支払利息などがどうなっているのかを把握することができます。

たとえば、当期純利益の金額そのものは黒字でも、実は本業の儲けを示す利益がマイナスで、本業以外の資産(土地や建物)の売却益などで利益を出しているかもしれません。

損益計算書は、当期純利益が計算されるプロセスを示すために、段階的に利益を計算するような構造になっているのです。

決算書②貸借対照表

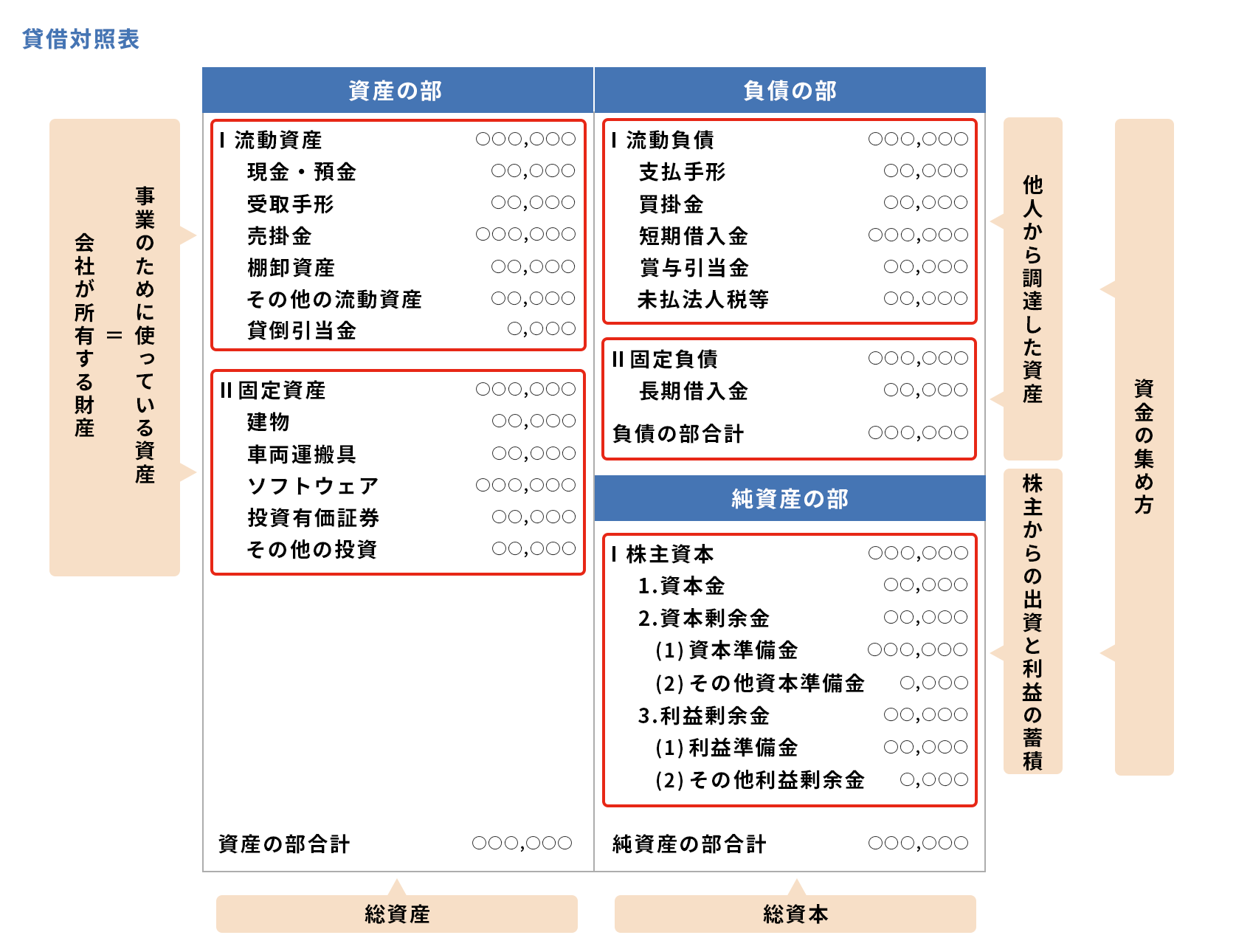

貸借対照表とは、一時点における会社の財政状態を表します。

一時点において、会社がどこから財産を得て、どのように事業に使っているかを示す諸表となります。

会社は、利益を得るためにさまざまな営業活動を行っていますが、この営業活動を行っていくうえでは、さまざまな資産を取得し利用するなどしています。

そして、この営業活動を行うために会社が持っている資産と負債を把握するための計算書類が貸借対照表です。

|

貸借対照表の左側の「資産の部」は、会社財産の運用を表現します。そして、貸借対照表の右側の「負債の部」と「純資産の部」は、会社財産がどこから来ているのかを示しています。

(1)貸借対照表の「資産の部」

資産は、上から「流動資産」「固定資産」「繰延資産」と並んでいて、現金化しやすいものの順(流動→固定)に並んでいます。

|

流動資産 流動資産とは、前渡し金や売掛金など「1年以内に現金化できる資産」を指します。流動資産を多く持っているということは、資金ショートを回避できる要素が大きいということになります。 固定資産 |

(2)貸借対照表の「負債の部」

「負債の部」は将来の資金流出をあらわします。

「負債の部」についても、「資産の部」と同じようにグループ分けがされています。

流動資産と固定資産に区分したのと同様の基準で、返済期限が1年以内にものを「流動負債」、1年超のものを「固定負債」として区分しています。

流動負債に該当する主な勘定科目としては、支払手形、買掛金、未払金、短期借入金などがあります。

固定負債に該当する主な勘定科目としては、長期借入金、社債などがあります。

つまり、流動資産とは、現金になりやすい資産(または現金そのもの)をさし、流動負債は、すぐに支払いをしなければならない負債を表しています。

したがって、すぐに支払わなければならない負債をすぐに現金化できる資産が上回っているのが理想的な状態ということになります。

流動資産が流動負債を上回っていれば、何か急な支払いが必要になっても、換金できる流動資産を使って流動負債を支払うことができることになります。

(3)貸借対照表の「純資産の部」

「純資産の部」には、株主が出資した金額である資本と、今までの営業活動によって獲得した利益で構成されています。

そして、資本と営業活動の結果としての利益の両方が、純資産と呼ばれることになります。

資本金とは、会社の元手のことで、返済義務のない自社のお金のことです。

資本剰余金とは、株主が払い込んだお金のうち、資本金に組み入れられなかった部分です。

利益剰余金とは、内部に蓄積された利益部分です。利益剰余金は、会社法の規定によって積み立てられる利益準備金、会社の将来に備えて任意に積み立てる任意積立金、未処分の利益が蓄積される繰越利益剰余金などで構成されます。

つまり、負債は他人から調達したお金(自己資本)、純資産は自分で調達したお金(他人資本)です。

そして、この自己資本と他人資本の割合が、その会社の経営状態を把握するうえで、ひとつのチェックポイントになります。

会社を経営していくうえでは、他人から集めるより自分で集めたお金が多い方が、経営は安定します。そこで、この自己資本が大きいほど安定している会社ということになります。

これを自己資本比率といい、以下の計算式で計算します。

| 自己資本比率(%)=自己資本÷(自己資本+他人資本)×100 |

|---|

自己資本比率は、高ければ高いほど財務的には安定していると言うことができ、目安としては50%以上あればかなり良好な状態です。少なくとも30%程度は確保しておくとよいと言われています。

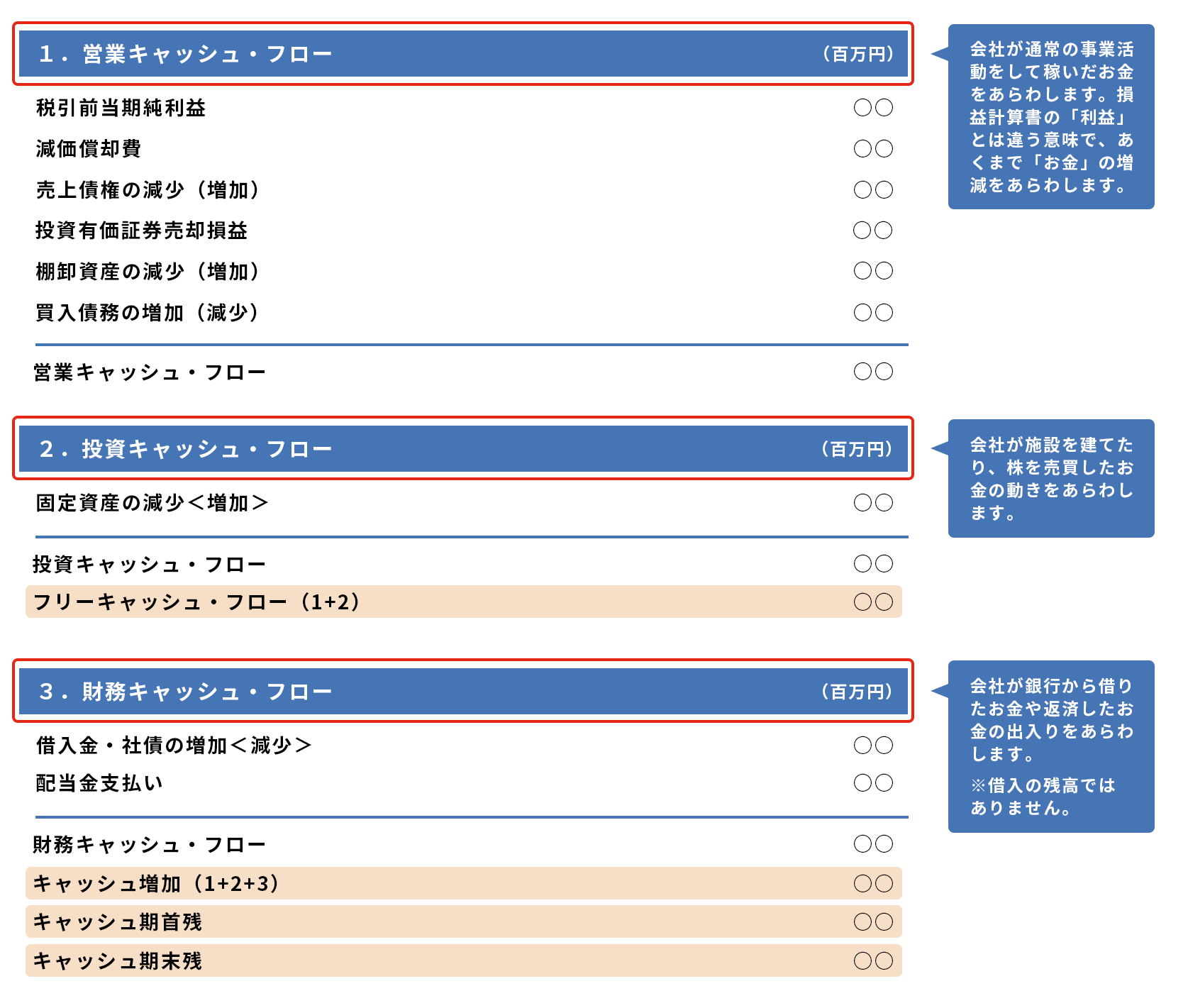

決算書③キャッシュ・フロー計算書

キャッシュ・フロー計算書とは、一事業期間におけるキャッシュの変動を見て、原因別に分析するための諸表のことをいいます。

つまり、1年間の会社のお金の流れ「どのような理由でお金が入ってきて、どのような理由でお金が出ていったのか」をあらわした表です。

キャッシュ・フロー計算書は、上場企業では、作成・公表することが義務づけられていて、会計監査を受ける必要がありますが、中小企業では作成が義務づけられているわけではありません。

しかし、会社を経営していくうえでは、キャッシュ・フローは非常に重要です。なぜなら、キャッシュが尽きれば、会社は倒産してしまうからです。

確かに貸借対照表でも前期と比較すればどれだけ現金が増えたのかは分かりますが、詳細で具体的なお金の増減を判別するためには、キャッシュ・フロー計算書を見ることになります。

キャッシュの流れを追うことで、資金ショートが事前に予測することができるようになるので、いわゆる「黒字倒産」を回避することができるようになります。

キャッシュ・フロー計算書は、中小企業では作成が義務づけられていませんが、むしろ中小企業にこそ必要な計算書といえるのはないでしょうか。余力があればぜひ作成して経営分析に活かしたい計算書です。

|

(1)営業キャッシュ・フロー

営業キャッシュ・フローは、商売でのお金の出入りです。

売上や仕入、経費の支払など、会社の通常の営業で収入・支出したキャッシュの金額とその流れを計算するもので、会社の本業でどれだけの資金を稼いでいるかを表します。

3つのキャッシュ・フローのなかで、最も重要なのが、この営業キャッシュ・フローであり、営業キャッシュ・フローは、会社を経営する以上、絶対にプラスにすべきものです。

もし何年も営業キャッシュ・フローのマイナスが続くようであれば、その会社はいずれ資金繰りで行き詰まり、倒産する可能性が高いと考えることができます。

原因を分析し早急に改善するか、事業そのものの存続を見直す必要があると言わざるを得ないことになります。

▶ 営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

(2)投資キャッシュ・フロー

投資キャッシュ・フローとは、資産運用によるお金の出入りです。つまり、会社の投資によるキャッシュの流れをあらわしています。

直接営業にかかわる内容ではありませんが、投資を行い、営業を補助する取引を行った場合に計上されるので、資金運用を見るうえで重要です。

投資キャッシュ・フローからは、その会社が将来発展するかどうかが推測できます。常に発展し続けていくためには、お金を出すことになっても投資をしなければならない時があるからです。

よく出てくる取引としては、固定資産の購入などがあります。

会社が成長するためには、ある程度の投資は必要なので、投資状況はマイナスということは、積極的に投資している成長企業という見方ができます。

一方、投資状況がプラスになっている原因としては、資産の売却や貸付金の回収が行われたケースなどが考えられます。

(3)財務キャッシュ・フロー

財務キャッシュ・フローは、資金調達がらみのお金の出入りです。つまり、会社の財務(資金調達)活動の結果としてのキャッシュの流れをあらわしています。

資金調達方法といえば、銀行からお金を借りるか、社債を発行するか、株式を発行する方法があります。

たとえば、新規の運転資金や投資のために現金を借りた場合にはプラスになり、株主に配当した場合にはマイナスで表されます。

財務キャッシュ・フローがプラスである場合には、借金が増えていることを意味しますが、積極的に設備投資を行っているのであれば悪いことではありません。

また、財務キャッシュ・フローがマイナスである状態は、借金の返済が進んでいることを意味しますが、営業キャッシュ・フローが投資活動に回らずに借金返済に追われている可能性も考えられます。

つまり、財務キャッシュ・フローは、プラスであってもマイナスであっても、用途やお金の流れを読みとって判断することが大切です。

なお、キャッシュ・フロー計算書を見る際の大前提として知っておきたいのが、「キャッシュ・フローと損益計算書の利益は別もの」という点です。

つまり、損益計算書上では利益がたくさん出ていたとしても、実は会社に全くキャッシュが残っていない…という状態もありうるのです。

いわゆる、利益を出しているのに、現金が残っていない「勘定あって銭知らず」のケースです。

経営者は、「損益計算書で利益が出ているから」と損益計算書の数字を頼りにし過ぎず、お金の流れ(=キャッシュ・フロー)をしっかりと理解することが大切です。

また、繰り返しになりますが、これらの利益がキャッシュ・フローをあらわしているわけではない、という点には十分に注意が必要です。いくら利益があっても、会社における資金(キャッシュ)の流れ(フロー)が滞れば、資金はショート(不足)してしまいます。

資金がショートすれば、損益計算書のうえでどんなに利益を計上していても、支払いが滞るようになり、最終的には倒産してしまいます。

その他の決算書

決算書には、損益計算書、貸借対照表、キャッシュ・フロー計算書の他に、株主資本等変動計算書、個別注記表という書類もあります。

(1)株主資本等変動計算書

株主資本等変動計算書とは、貸借対照表の「純資産の部」の一会計期間における変動額をあらわす書類です。

貸借対照表の「純資産の部」の項目が並んでおり、それぞれの前期末残高、当期変動額と変動事由、当期末残高を記載します。

変動する原因について、貸借対照表や損益計算書だけでは説明しきれないというのが、株主資本等変動計算書が必要とされる理由です。

(2)個別注記表

重要な会計方針に関する注記、貸借対照表に関する注記、損益計算書に関する注記等を表示した書類です。

会社計算規則では、重要な会計方針に関する事項について、注記等の項目に区分して個別注記表を表示するよう要求されています。

まとめ

決算書を経営に生かすには、まずは月次決算書をできる限り早く作成し、手元に置くことが大事です。

経営環境は目まぐるしく変わります。意思決定の遅れは致命的な問題になる可能性があります。それを防ぐためにも、決算書のしくみを理解するとともに、適切な分析を行い、意思決定の指標とすることが大切です。

しかし、そうは言っても経営者の業務は多岐にわたります。

本業はもちろん、コンプライアンス経営にも注力する必要があります。

そして、それに加えて財務面の分析を行ないながら適切な意思決定を行う責務を担うのは、非常に難しい時もあるでしょう。

このような時に必要なのが、信頼できる会計や税務の専門家に依頼をし、自社の経営を財務的な側面から管理してもらうことです。

税理士は、税務・会計のスペシャリストとして、税務・会計業務全般のサポートはもちろんのこと、経営者の皆様のパートナーとして、経営を支えるための戦略的な提案を行い、経営判断をサポートしてくれます。

決算書について相談する

freee税理士検索では数多くの事務所の中から、決算書の見方や分析について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

クラウド会計ソフトfreee会計は、銀行やクレジットカードと連携させれば、日々の取引がほぼ自動で反映され、決算書をリアルタイムで確認することができます。問題点が見つかれば早急に必要な対策を講じることができます。ぜひご活用ください!

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、決算書について相談することができます。