個人事業主の青色申告|決算から申告まで

公開日:2019年07月05日

最終更新日:2022年08月25日

目次

この記事のポイント

- 確定申告を青色申告で行うと、所得税軽減させることができる。

- 青色申告を行うためには、事前に「所得税の青色申告承認申請書」を税務署に提出する必要がある。

- 「クラウド会計ソフト freee会計」なら、青色申告に必要な複雑な帳簿づけも楽に行うことができる。

確定申告には、青色申告と白色申告の2種類があります。

個人事業主は、どちらかを選択することができますが、さまざまな優遇措置が設けられており、納税額を抑えることができるのでおすすめです。

ただし、個人事業主なら誰でも青色申告ができるわけではなく、青色申告が認められるためには、いくつかの条件が必要です。

個人事業主の青色申告

個人事業主になり一定の所得を得た人は、それに見合った税金を納めなければなりません。サラリーマンは、会社で納税額を天引きし給料から税金を代わりに納税してくれますが、個人事業主の場合には、自分で1年の所得を計算し、確定申告をすることによって税金を納めなければならないのです。

確定申告には青色申告と白色申告があり、個人事業主はどちらかを選択することができますが、青色申告の方が有利な取り扱いを受けられ、税金を軽くすることができます。

青色申告は、白色申告より厳格な帳簿付けが求められますが、今は「freee会計」を使えば、簿記の知識がなくても面倒な計算は自動的にソフトが行ってくれるようになり、帳簿づけという点では白色申告も青色申告も、ほぼ作業量は変わらなくなりました。したがって、白色申告のメリットはほぼゼロになったといえるでしょう。

(1)青色申告のメリット

青色申告の節税メリットは多々ありますが、最大のメリットが「青色申告特別控除」です。

青色申告を行なうだけで、65万円(内容によっては55万円・10万円の場合あり)を所得から差し引くことができるのです。

|

令和2年分以後の青色申告特別控除については、電子帳簿保存またははe-Taxによる電子申告を行っている場合に、65万円の青色申告特別控除が受けられます。

令和4年分以後の青色申告特別控除(65万円)の適用を受けるためには、その年分の事業における仕訳帳及び総勘定元帳について優良な電子帳簿の要件を満たして電子データによる備付け及び保存を行い、一定の事項を記載した届出書を提出する必要があります。 参照:国税庁「青色申告制度」 |

その他、家族が事業を手伝う時にその給与を経費にできる「青色事業者専従者給与」や、赤字になった時に赤字金額を翌年3年間黒字と相殺できる「純損失の繰越控除」などの特典もあります。

なお、住民税や国民健康保険料は、この青色申告の結果をもとにして算出されるので、さらに節税効果はアップするということになります。

(2)青色申告に関する届出

青色申告をするためには、事前に「所得税の青色申告承認申請書」を税務署に届出ることが必要です。

また、個人事業主を始める時には、「個人事業の開業・廃業等届出書」を提出する必要がありますし、家族を青色事業専従者にして給与を支払うためには「青色事業者専従者給与に関する届出書」の提出が必要です。

|

個人事業主の青色申告のために必要な届出

・個人事業の開業・廃業等届出書 ・事業開始等申告書 ▶ 事業開始等申告書とは|記入例・提出期限・開業届との違い【まとめ】 ・所得税の青色申告承認申請書 ・青色事業者専従者給与に関する届出書 ▶ 「青色事業専従者給与」とは|認められるための条件、必要な届出、記入方法など ・給与支払事務所等の開設届出書 ▶ 給与支払事務所等の開設届出書とは|提出期限、記入方法など ・源泉所得税の納期の特例の承認に関する申請書 |

個人事業主の確定申告

個人事業主が払う主な税金は、所得税・事業税・住民税・消費税の4つです。

このうち、所得税は自分で申告・納税するために確定申告をしますが、住民税と事業税は、それぞれの自治体によって税額が計算されるので、原則として手続きは必要ありません。消費税は、基本的に前々年度の課税売上高が1,000万円超の時に納税します。

個人事業主の事業年度は、1月1日から12月31日と決められていて、この事業年度の成果をまとめるのが、「決算」です。

決算は、1年間の事業の締めくくりであり、具体的には青色決算書(損益計算書と賃借対照表)を作成することになります。

決算作業のベースとなるのは、言うまでもなく毎日の帳簿づけです。

それぞれの帳簿の内容にミスがないかをチェックし、翌年にいれる売掛金や貝脚気金、前受金などを処理し、年末に残った在庫を帳簿に反映させるなどして、集計しましょう。

決算の目的は、大きく2つあります。

まずは、確定申告です。

決算書は、所得税や事業税、住民税などを計算するもとになるからです。

そして、もう1つの目的が、事業の実績を確認することです。

決算書は、1年間の経営状態を客観的な数字で表したものですから、決算書を確認することで、経営状況を把握することができ、改善点を明確にすることもできます。

具体的な問題点や課題を抽出し、その解決策を検討したうえで、計画的に改善活動を実行していくためには、決算書を活用することが重要なのです。

決算作業は主に以下の流れで進めます。

|

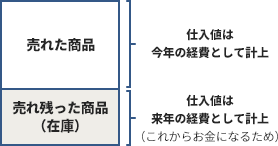

①帳簿の記帳もれやミスのチェック 領収書や請求書の金額と、帳簿の金額と合っているかを確認します。 そして、収入と支出を勘定科目に整理します。 特に経費は、プライベートの支出が混同していることがありますので、注意しましょう。 なお、これらの作業は、日頃から会計ソフトで帳簿づけを行っていれば、ほとんど必要ありません。 ②棚卸

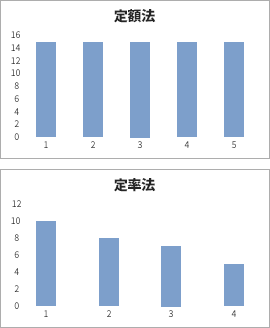

③減価償却

|

(1)必要経費を計算する

個人事業主の所得は、収入から必要経費を差し引いて求めます。

| 所得 = 収入 ― 必要経費 |

|---|

つまり、必要経費が多ければ、それだけ所得を抑えることができ所得税を軽減させることができるというわけです。

したがって、必要経費としての支出を証明するために領収書は必ずもらうようにしましょう。とくに現金で支払った時には領収書がないと、後から支払いの事実を証明するのは困難です。

なお、経費のようで経費にならないものも注意します。

たとえば、事務所や店舗を借りる時に支払う「敷金」などは、いずれ戻ってくる可能性があるので、経費になりません(結果として、戻ってこないことが確定した時には、経費になります)。

また、借入金を返済した場合や預かっている源泉所得税を支払った時の支出も経費とはなりません。

(2)所得控除を適用する

所得税は、以下の流れで計算します。

|

収入金額-必要経費=所得金額 ↓ 所得金額-各種所得控除=課税所得 ↓ 課税所得に税率をかけて税率を計算 |

つまり、所得控除が多ければ多いほど納める税金は少なくなるということになります。

所得控除は、さまざまな種類がありそれぞれ条件や証明書が必要となりますが、適用できる所得控除がある場合にはもれなく適用するようにしましょう。

| 所得控除 | 内容 | 控除額 | |

|---|---|---|---|

| 1 | 雑損控除 | 本人や家族の資産が災害、盗難、横領などで損害を受け、その損失額が一定額を超える時 | 以下の①と②のうち、いずれか多い金額 ①正味の損失額-総所得金額等×10% または ②災害関連支出-5万円 |

| 2 | 医療費控除 | 本人や同一生計の親族の医療費を支払った時 | 以下の①と②のうち、いずれか多い金額 ①正味の医療費-10万円 または ②正味の医療費-総所得金額等×5% |

| 3 | 社会保険料控除 | 本人や家族のために1年間に支払った社会保険料(国民健康保険料など) | 1年間に支払った全額 |

| 4 | 小規模企業共済掛金控除 | 小規模企業共済等掛金、確定拠出年金法の個人型・企業型年金加入掛金、iDeCoの掛金などを支払った時 | 1年間に支払った全額 |

| 5 | 生命保険料控除 | 本人が本人や家族を受取人とする生命保険の生命保険料または共済掛金を支払った時 | 支払った金額により計算 最高12万円 |

| 6 | 地震保険料控除 | 本人や家族が常時住んでいる家屋や家財等の地震保険料を支払った場合 | 支払った金額により計算 最高5万円 |

| 7 | 寄附金控除 | 本人が特定の寄付金を支出した時 | 以下の①と②のうち、いずれか少ない金額 ①特定寄附金の額-2,000円 または ②(総所得金額等×40%)-2,000円 |

| 8 | 障がい者控除 | 本人や同一生計配偶者、扶養家族が障がい者である時 | 1人につき27万円 特別障がい者は1人につき40万円 同居特別障がい者は1人につき75万円 |

| 9 | 寡婦控除 | 本人が寡婦である時 | 27万円 |

| 10 | ひとり親控除 | 本人がひとり親である時 | 35万円 |

| 11 | 勤労学生控除 | 本人が勤労学生である時 | 27万円 |

| 12 | 配偶者控除 | 控除対象配偶者(※合計所得金額が48万円以下の生計を一にする配偶者のうち、合計所得金額が1,000万円以下)がいる時 | 申告者本人の所得により、13万円~38万円 配偶者が70歳以上の時、16万円~48万円 |

| 13 | 配偶者特別控除 | 合計所得金額が1,000万円以下の人が、生計を一にする配偶者を有する時 | 申告者本人の所得と配偶者の所得により異なる 最高38万円 |

| 14 | 扶養控除 | 控除対象扶養親族がいる時 | 年齢や同居の有無によって異なる 38万円~63万円 |

| 15 | 基礎控除 | 原則として誰でも受けることができる控除 | 0円~48万円 |

(3)所得税額を確定する

所得税は、所得に応じて税額が変わる「累進税制」です。

課税所得は、収入から必要経費を差引き、さらに所得控除を差し引いた金額です。この課税所得は金額に応じて税率と控除額が決められています。

つまり、課税所得の金額が多い人ほど税率は高くなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

確定申告書Bの第一表では、所得金額の欄にある「合計」から「所得から差し引かれる金額」の欄にある合計を差し引いた金額が、「課税所得」となります。

たとえば、「課税所得」が700万円の場合には、求める税額は次のようになります。

| 7,000,000円×23% - 636,000円= 974,000円 |

|---|

参照:国税庁「所得税の税率」

また、個人には平成25年から10年間、復興特別所得税(基準所得税額×2.1%)が課税されます。たとえば、所得税額が10万円なら2,100円を納税することになります。

(4)納税額から「税額控除」を差し引く

納めるべき所得税額が決まったら、さらにそこから差し引くことができる「税額控除」があります。

税額控除には、「配当控除」「政党等寄付金特別控除」「外国税額控除」などがありますが、もっとも有名なのは、住宅ローンを組んでマイホームを購入した人が受けられる、「住宅借入金等特別控除(住宅ローン控除)」です。

住宅ローン控除額は、最高40万円、控除期間は13年です。

また、認定住宅を新築・購入した時には、住宅ローン控除の最高額が10万円上乗せされ、50万円となります。

なお、「認定住宅新築等特別控除」という税額控除を受けることもできますので、住宅ローン控除とどちらか有利な方を選んで申告しましょう。

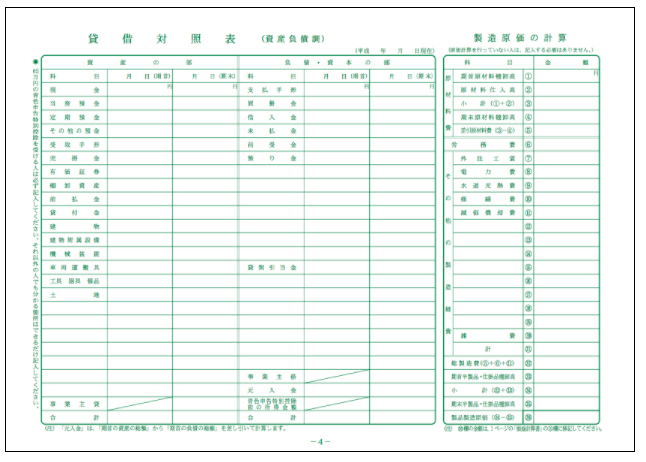

(5)青色申告決算書を作成する

青色申告決算書とは、青色申告を選んだ人が使用する用紙です。

青色申告決算書は「不動産所得用」「農業所得用」「一般用」「現金主義用」の4つの種類があり、主な所得の種類によって使い分けることになります。

たとえば、一般的な業務に加えマンション経営をしているような場合には、「一般用」と「不動産所得用」の2種類を提出します。

【1~3枚目 損益計算書・内訳の記入欄】

【4枚目 貸借対照表の記入欄】 |

青色申告決算書は、すべての欄に記入する必要はなく、該当する部分だけ書けばよいことになっています。

1ページ目から書くと二度手間になりますので、2ページ、3ページから書き始め、作成が終わったら、1ページ目の損益計算書に転記し、最後に4ページ目の貸借対照表の作成を行うのがおすすめです。

なお、「freee会計」では、日々の経理作業を行っていれば、基本的にステップにそって項目を入力していくだけで、青色申告決算書を含む各種書類を自動作成されます。

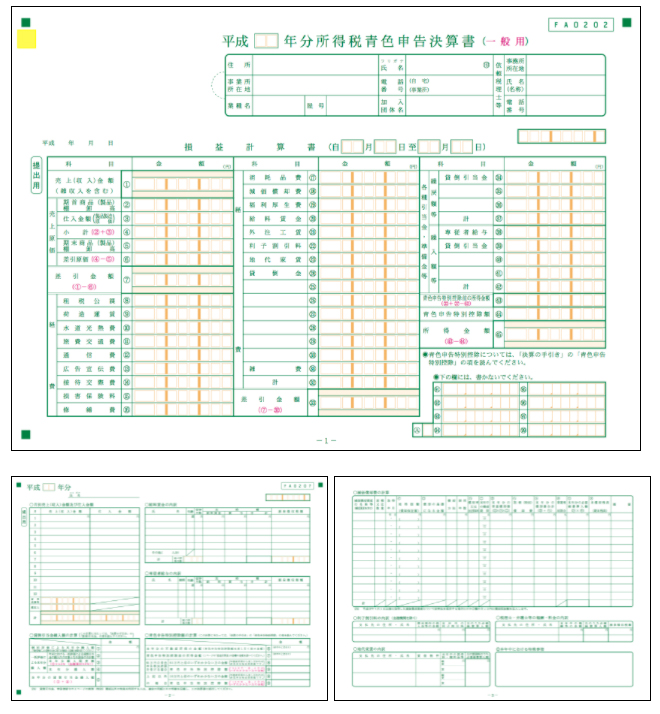

(6)確定申告書Bを作成する

青色申告に必要な書類は、確定申告書Bと青色申告決算書です。

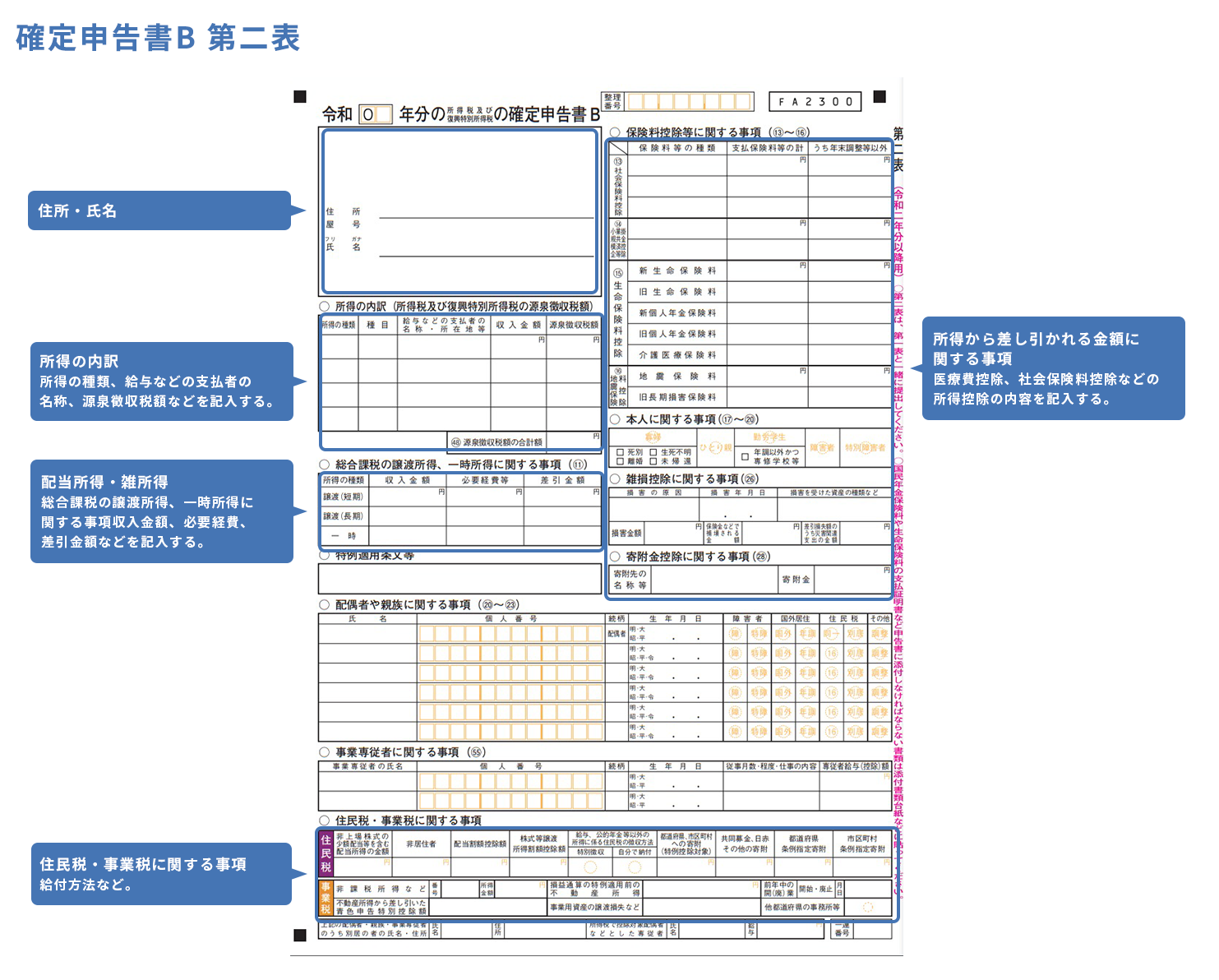

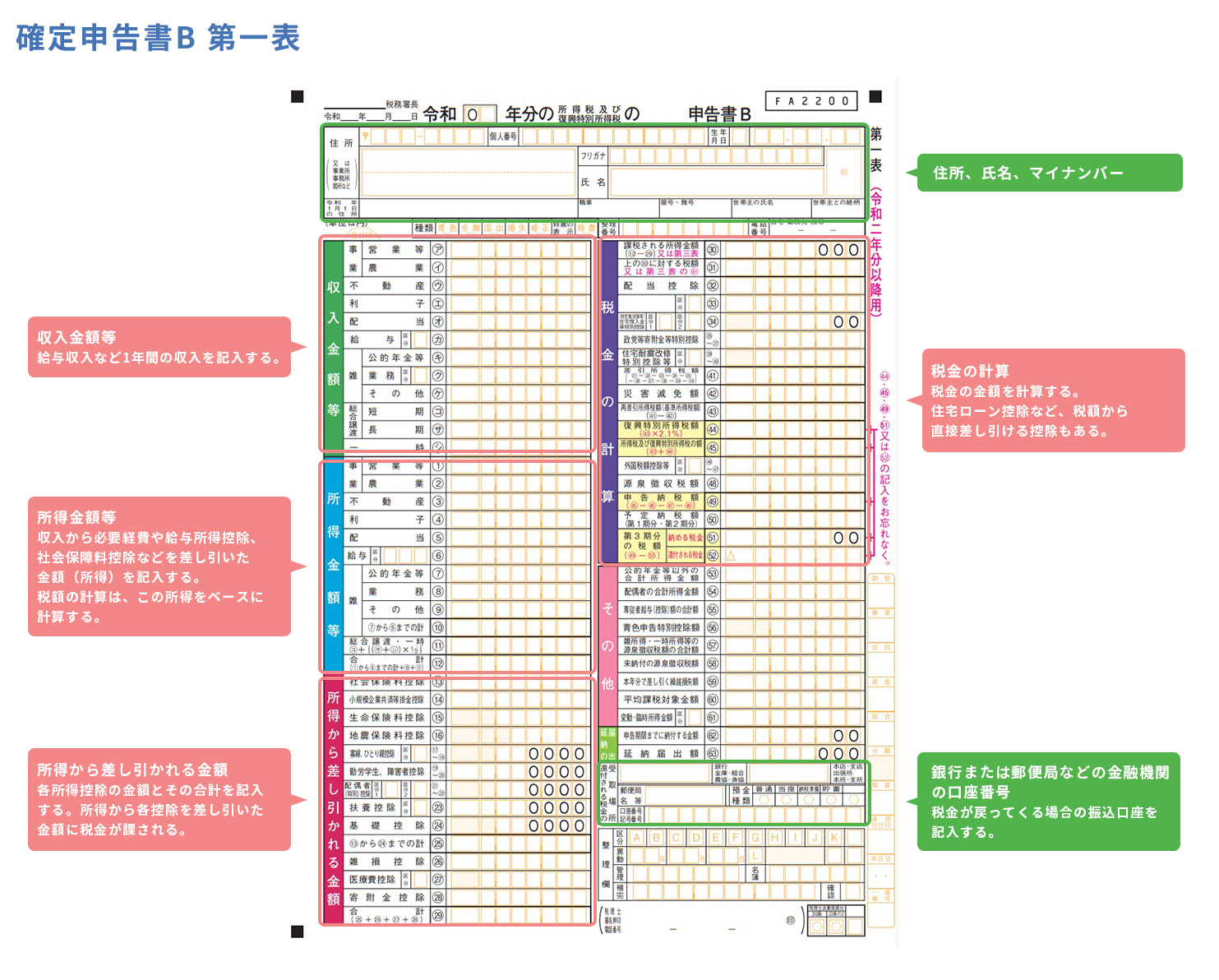

確定申告書第一表は、各所得金額、所得控除、税額計算の金額を記入し、第二表は第一表の金額の内訳明細になっています。そこで、まずは第二表を作成してから、その金額を第一表に転記していくようにしましょう。

所得の内訳 源泉徴収されている支払元について、所得の種類ごとに記入し、源泉徴収額の合計を記入します。「所得の種類」は「事業」と記入し、支払元ごとに記入します。源泉徴収された所得がなければ未記入でOKです。 総合課税の譲渡所得、一時所得 保険料控除等に関する事項 住民税・事業税に関する事項 |

収入金額等 収入に関する情報を記入します。 個人事業主の場合は、「事業」の「営業等」に記入します。 記入する金額は、必要経費を差し引く前の金額で、源泉徴収される前の額面金額を記入します。 所得金額等 所得から差し引かれる金額 税金の計算 還付される税金の受取場所 |

「freee会計」では、1年間の収入とそれに関わる経費、必要な情報を登録したら、「freee会計」からの質問に「はい」か「いいえ」で答えるだけで完了することができます。

所得控除についても、「病気や怪我で病院に行きましたか?(医療費控除)」「ふるさと納税などの寄附をしましたか?(寄附金控除)」「養っている配偶者はいますか?(配偶者控除)」など、所得控除の知識がなくても分かりやすく回答できるよう工夫されていて、1時間もかからずに確定申告書類が完成します。

(7)税金を納付する

確定申告の書類を提出したら、所得税を納めます。

確定申告の締切日は、原則として毎年3月15日ですが、この日が所得税の納付期限日でもあります。還付申告でない場合には、期限までに所得税を納めてください。

なお、なんらかの事情で所得税を納付することができない場合には2分割して支払うこともできます。また、このほかにも新型コロナウイルス感染症の影響に伴う特例も設けられています。

詳細については、自治体等の窓口に問い合わせてみましょう。

(8)税務調査に備える

確定申告書の提出後には、税務署から問い合わせがくることがあります。

かならずしも税務調査とは限らず、添付書類の不足や単なる計算ミスなどの連絡もあります。このような問い合わせには誠実に対応しましょう。

なお、個人事業主の税務調査は、法人と比較するとかなり低い割合ですが、調査の対象となる可能性はゼロではありません。売上が前年より極端に増えたり利益率が極端によくなったり、現金商売であったりする場合には、税務調査の対象となることがあります。

税務調査では、帳簿や経理関係の書類が必要となりますので、普段から書類の整理と保管を行っておくようにしましょう。

まとめ

以上、個人事業主の確定申告に必要な、決算作業から申告書の作成までの流れについて、ご紹介しました。

なお「freee会計」では、確定申告後に1年間の経営状況をグラフ化することができます。大きな変化があった月や収支の状態を見ることで、1年間の振り返りをすることができます。「お金の流れ」をリアルタイムで把握し、事業を安定して成長させるためにも、ぜひ「freee会計」のレポート機能をご活用ください。

▶ 経営分析レポート|収益レポート・損益レポート・資金繰りレポート…他

青色申告について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から「融資・資金調達に強い」「ITに強い」「決算コンサルティングが可能」「女性が担当」などの様々な条件で、個人の青色申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、個人事業主の確定申告や経理システムの構築などについて相談することができます。

クラウド会計ソフト freee会計